Пулы ликвидности предназначены для успешного решения проблемы низкой ликвидности, гарантируя, что цена токена не будет сильно колебаться после выполнения одного крупного ордера.

Как работают пулы ликвидности?

Пулы ликвидности предлагают новую парадигму для эффективной торговли активами и позволяют инвесторам получать прибыль на свои вложения. В этой статье мы обсудим, как работают пулы ликвидности и их основные преимущества перед ордерами.

В настоящее время существует два типа децентрализованных бирж для Ethereum: 1) одноранговые биржи (такие как биржа OKEx) и 2) биржи, объединяющие ликвидность (такие как Kyber, Uniswap и Bancor).

Для проведения торгов биржа опирается на систему спроса и предложения. Когда трейдеры размещают ордер на покупку или продажу токена по выбранной ими цене, механизм согласования биржи осуществляет сделку только в том случае, если по этой цене имеется противоположный ордер. Трейдеры, которые размещают заказы (лимитные), называются маркет-мейкерами, а трейдеры, которые исполняют свои заказы против заказов, уже находящихся в книге заказов, называются тейкерами. Таким образом, цена купона определяется трейдерами, которые выбирают, на каком уровне цены они размещают свои ордера.

Эта система хорошо работает, когда на рынке достаточно покупателей и продавцов, но есть и неизбежные проблемы: боны, которым не хватает ликвидности из-за низкого объема или интереса, не только трудно покупать и продавать, но и подвержены непредсказуемым ценам: Колебания, вызванные крупными индивидуальными сделками. В результате токены, характеризующиеся высокой волатильностью цен и неэффективной конвертацией, вряд ли будут приняты общественностью.

Пулы ликвидности напрямую решают эту проблему, устраняя зависимость токенов от объема торгов и обеспечивая стабильную ликвидность. По сравнению с традиционной моделью книги заявок, пулы ликвидности имеют четыре ключевых преимущества:

Гарантированная ликвидность на любом уровне цен

За кулисами «пул ликвидности» — это просто автоматизированный маркет-мейкер в виде смарт-контракта, который автоматически сопоставляет заявки трейдеров на покупку и продажу на основе заранее определенных параметров. Трейдерам не нужно напрямую подбираться к другим трейдерам, поэтому ликвидность остается стабильной до тех пор, пока трейдеры вносят активы в пул (хотя могут наблюдаться значительные колебания в сделках, которые являются крупными по отношению к доступной ликвидности).

При обмене ордерами трейдеры должны постоянно корректировать свои цены и заявки по мере изменения цен на активы. Неудивительно, что обычно это профессионалы, у которых есть время и опыт для активного управления своими маркетинговыми стратегиями. Пулам ликвидности не нужно агрегировать информацию о перекрестном обмене для определения цены активов. Поставщики ликвидности просто размещают свои активы в пуле, а умный контракт заботится о ценообразовании.

Кто угодно может стать поставщиком и зарабатывать

Пулы ликвидности не требуют вступительных взносов, KYC или других препятствий, характерных для централизованных бирж. Каждый может инвестировать в существующий пул ликвидности или создать новую биржевую пару для любого токена в любое время. Когда инвестор хочет обеспечить ликвидность пула, он вносит эквивалентную стоимость обоих активов. Чтобы предоставить $100 ликвидности в пул ETH/DAI, необходимо внести $100 ETH и $100 DAI, итого $200. Взамен инвестор получает токены ликвидности, которые представляют собой пропорциональную долю пула и позволяют ему в любой момент снять эту долю. Когда человек совершает сделку, торговые сборы вычитаются из актива, который трейдер отправляет на своп, и добавляются в пул ликвидности после сделки. Uniswap, например, взимает торговый сбор в размере 0,3%. Если ваш депозит составляет 100 ETH/DAI 0.

Децентрализованные биржи, такие как Uniswap, имеют минималистичный дизайн смарт-контракта, который снижает стоимость газа. Эффективное ценообразование и распределение предложения внутри пула означает меньшее трение между сделками. Например, большинство смарт-контрактов могут только отправлять торгуемые активы обратно на тот же кошелек; Uniswap позволяет трейдерам обмениваться активами и отправлять их на другой кошелек в рамках одной транзакции.

Пулы ликвидности — одна из ключевых технологий, лежащих в основе современного технологического стека DeFi. Они обеспечивают децентрализованную торговлю, кредитование, получение доходов и многое другое. Эти смарт-контракты являются движущей силой почти всех аспектов DeFi, и вполне вероятно, что в ближайшем будущем ситуация не изменится.

Что такое ликвидность?

Представьте, что у вас есть лучший космический корабль в мире, но никто не хочет покупать его у вас. Есть люди, которые, возможно, купят его, но только за половину цены.

Ваш космический корабль чрезвычайно негибкий.

То же самое может произойти и с криптовалютами. У вас может быть самый перспективный проект, но если рынок еще не осознал весь его потенциал, вы не сможете продать его сразу или без большой разницы между ценой покупки и продажи. Вот почему вам нужен ликвидный рынок.

Ликвидность для рынка — это как кровь для живых существ, она означает жизнь и активность. Ликвидность в значительной степени определяет и влияет на цены активов, снижает риск разницы цен и тем самым уменьшает волатильность цен и стоимость инвестиций.

Как создать ликвидность?

Ликвидность не приходит сама по себе, ее нужно создавать.

Централизованные криптобиржи (такие как Huobi или Binance) имеют списки заказов на покупку и продажу, называемые книгами заказов. Эти приказы поступают от участников рынка, которые согласны купить или продать активы по определенной цене.

Как только рынок удовлетворяет их условиям, эти приказы исполняются. До тех пор открытые ордера остаются в неопределенности и создают ликвидность.

На децентрализованных криптобиржах (DEX) ликвидность создается несколько иначе. В этой системе отсутствуют книги заявок; вместо этого торговля активами осуществляется через пулы ликвидности, управляемые децентрализованной технологией, называемой автоматизированными маркет-мейкерами (ATM).

Что такое пулы ликвидности?

Пул ликвидности — это общий пул токенов, привязанный к смарт-контракту DEX для создания ликвидности для участников рынка. По сути, это децентрализованный рынок и базовая операционная модель для децентрализованных бирж.

Раньше децентрализованные биржи страдали от недостатка торговой активности. Их объем был низким, а ликвидность неэффективной, что делало невозможным свободную децентрализованную торговлю. Традиционная модель книги заявок просто не работает на децентрализованных биржах.

Децентрализованные PAM позволили создать ликвидность через пулы ликвидности. Для достижения этой цели они предусмотрели стимулы и вознаграждения для поставщиков ликвидности, чтобы побудить людей вносить свои токены в пул.

Автоматизированное решение для создания рынков произвело революцию в работе компании dexes. Он решил проблему неэффективной ликвидности и стал поворотным пунктом для роста всей экосистемы deFi.

Конечно, ликвидность должна куда-то поступать, и любой человек может быть поставщиком ликвидности, поэтому в некотором смысле его можно считать вашим контрагентом. Но это не то же самое, что модель книги заявок, потому что здесь вы взаимодействуете с контрактом, который регулирует пул.

Кто такие маркетмейкеры?

Маркет-мейкеры — это организации, которые способствуют торговле, постоянно покупая или продавая определенный актив. Через эту систему маркет-мейкеры обеспечивают ликвидность. Это позволяет пользователям торговать, не дожидаясь появления другого контрагента. Без маркет-мейкеров криптобиржи были бы неликвидными и бесполезными для пользователей.

Однако эта модель медленная и дорогая. Маркет-мейкеры обычно отслеживают текущую стоимость актива, постоянно меняя цены. Это приводит к большому количеству заказов и отмен. За каждое взаимодействие со смарт-контрактом в сети Ethereum взимается плата за газ, поэтому маркет-мейкерам требуется много денег, постоянно обновляя свои ордера. Эти и другие причины делают обмен активами по модели книги заявок нежизнеспособным. Для обеспечения ликвидности биржи необходимо было разработать и внедрить новый операционный механизм. Эта проблема была решена с помощью децентрализованного финансирования и пулов ликвидности.

Как работают пулы ликвидности?

Теперь, когда мы понимаем необходимость пулов ликвидности, давайте разберемся, как они работают.

Как правило, пул ликвидности представлен определенной парой токенов, например, ETH/USDT.

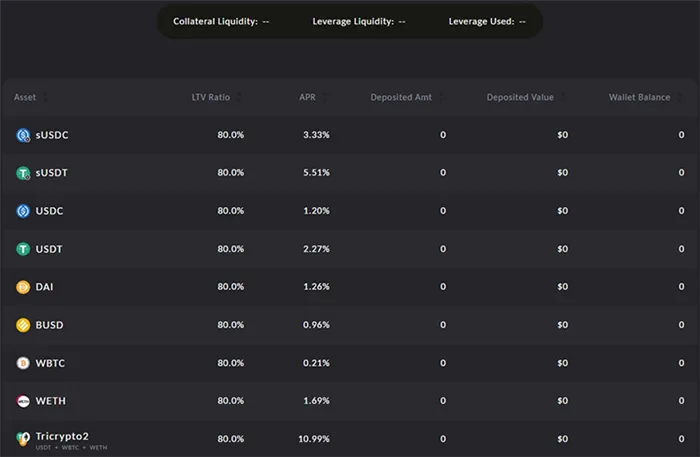

Участники пула являются поставщиками ликвидности (LP), именно они определяют цену токенов в пуле. За предоставление своей ликвидности пулу поставщик ликвидности (LP) получает компенсацию в виде токенов, называемых LP-токенами. Размер компенсации зависит от объема ликвидности, которую поставщик ликвидности (LP) предоставляет пулу. Если поставщик ликвидности хочет получить обратно ликвидность, предоставленную пулу, он должен сжечь свои токены LP.

Автоматический маркетмейкер

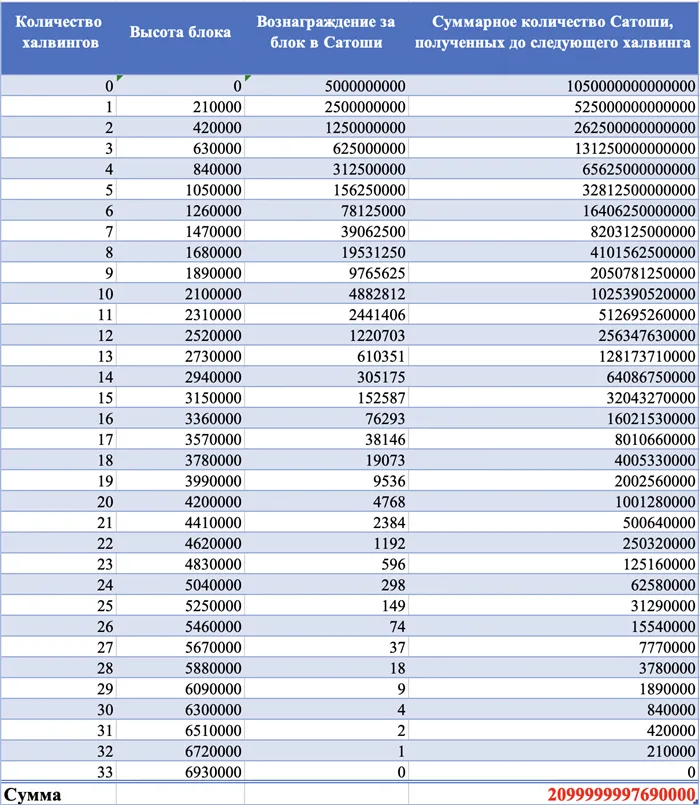

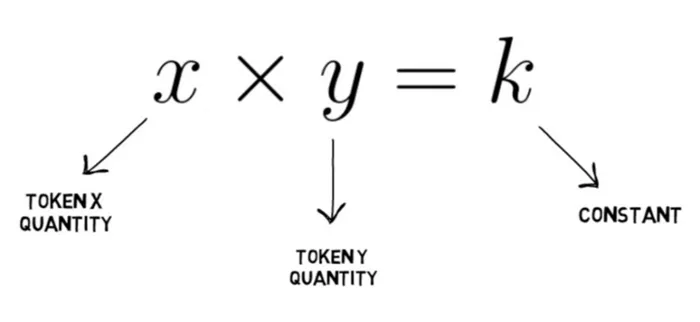

Автоматический маркет-мейкер (АММ) — это механизм, при котором каждый обмен купонами пула ликвидности приводит к корректировке цены. Этот алгоритм гарантирует, что произведение количества двух доступных жетонов (K) всегда остается неизменным, согласно простой формуле

Возьмем, к примеру, пул ликвидности ETH/USDT. Когда пользователь покупает USDT (Y) из пула, предложение USDT уменьшается, а предложение ETH (X) увеличивается, что приводит к росту цены USDT и падению цены ETH.

Насколько изменится цена, зависит от размера сделки по отношению к размеру пула. Чем больше пул по отношению к сделке, тем меньше влияние на цену, т.е. проскальзывание, поэтому большие пулы могут принимать более крупные сделки без существенного изменения цены. Получайте прибыль от ликвидности сейчас.