Напоминание: в 2019 и 2018 годах используются разные формы. Если вы отправляете данные в течение нескольких лет, то форму 3-НДФЛ необходимо подавать каждый год.

Как получить налоговый вычет за обучение: на что обратить внимание и стоит ли оформлять его через посредников

По данным Федеральной налоговой службы, почти 20 миллиардов рублей заявлено россиянами на возврат в 2019 году. Если вы официально работаете и платите 13% подоходный налог в штате, вы также можете вернуть уплаченный налог. Это называется налоговым кредитом.

В этом разделе рассказывается о том, как получить скидку на оплату обучения, как помнить об этом при составлении документов и как не попасться на удочку безжалостных посредников.

Что такое налоговый вычет за обучение и какой у него срок давности

Возврат части расходов на образование (и лечение) — это вычет из социального налога. Его можно потребовать за обучение в университетах, учебных центрах, автошколах и на курсах повышения квалификации или иностранных языков. При этом не имеет значения, в каком учебном заведении проводилось обучение — государственном или частном, российском или зарубежном. Если вы хотите запросить компенсацию за собственное обучение, не имеет значения, был ли курс полным или неполным, заочным или дистанционным.

Необходимым условием для получения скидки является наличие разрешения на скидку или документа, подтверждающего статус учреждения.

Скидки могут быть предоставлены в течение трех лет после оплаты обучения. Важна дата выплаты, а не период обучения. Например, в 2020 году вы можете получить декларации за 2017, 2018 и 2019 годы.

Вы можете претендовать на налоговые вычеты по многим категориям одновременно в течение одного года. Например, здравоохранение, образование, покупка или продажа дома.

Кто может получить налоговый вычет за обучение

- Любой гражданин РФ, который официально трудоустроен и платит НДФЛ.

- Вышеуказанный гражданин, который оплатил обучение своих детей, братьев и сестер в возрасте до 24 лет. Обязательные условия: обучение вышеуказанных родственников происходило по очной форме; договор и платежные документы за обучение оформлены на того, кто претендует на возврат денег.

- Иностранный гражданин, который проживает на территории России более 183 дней в году и платит подоходный налог.

Вы не можете претендовать на скидку в следующих случаях.

- используется упрощенная система налогообложения (УСН) или единый налог на вмененный доход (ЕНВД);

- обучение оплачивается средствами материнского капитала.

Данные для строк 100 (Возвраты), 110 (CPC) и 120 (Octmo) взяты из соответствующей строки в разделе 1.

Когда подавать документы на налоговый вычет?

Дата выплаты за шесть месяцев имеет важное значение для приобретения. ВАЖНО: Налоговые декларации можно подавать только в году, следующем за годом уплаты (2020 год можно отправить в 2019 году).

Социальные налоговые кредиты могут быть востребованы у лица, которое произвело выплату.

- Собственное обучение;

- Учебу своего ребенка (детей);

- Учебу опекаемого подопечного;

- Обучение брата или сестры.

По закону бабушки, дедушки, тети и дяди не получают скидку (если только они не являются опекунами детей), даже если они работают официально и оплачивают обучение своих внуков и ни. То же самое относится к неработающим пенсионерам и безработным, поскольку у них нет зарплаты и нет налоговых отчислений. Они могут потребовать возврата только в том случае, если они получают другой доход по ставке 13%, например, от сдачи в аренду вашего дома.

Частные предприниматели, уплачивающие налог по упрощенному режиму, также не имеют права на возврат. То же самое относится и к тем, кто оплачивал обучение за счет средств работодателя или декретного отделения.

Есть ли особенности получения вычета за обучение?

При расчете масштаба этой социальной льготы существует ограничение на годовую стоимость вашего обучения — максимальная сумма, которую вы можете достичь за счет государства — 15.6.000 рублей, так как она составляет 120.000 рублей в год. Формы — дневная, очная и заочная. Сюда входят отличное, среднее, дополнительное образование, школа водителей и краткосрочные курсы. Вы также можете учиться за границей и получить скидку. Самое главное, что у учреждений есть лицензия. Если вы учитесь у юридического лица или индивидуального предпринимателя, одним из видов деятельности которого является только образовательная услуга, вы также имеете право на скидку.

Да. Сюда входит высшее образование, среднее образование, дополнительное образование, школы водителей и краткосрочные курсы. Вы можете получить скидку, даже если вы учитесь за границей. Самое главное, у учреждения должна быть лицензия. Вы также имеете право на скидку, если у вас учится юридическое лицо или индивидуальный предприниматель, у которого образовательные услуги являются лишь одним из видов его деятельности.

Что нужно знать, чтобы получить вычет за детей, братьев и сестер?

Сумма оплаты обучения вашего ребенка или детей, находящихся под вашей опекой, также ограничена 50 000 рублей в год. Таким образом, возврат не превышает 6 500 фрикций. Согласно налоговому законодательству, оба родителя платят деньги школе или университету, но лимит остается прежним. Как и в случае с оплатой собственного обучения, лимит на оплату обучения выше — 120 000 рублей в год. Однако возврат возможен только в том случае, если он полный и был до 24 лет.

Школы, университеты, учебные курсы и детские сады имеют право на возврат 13%. (и не обязательно заявленные). Вы также можете претендовать на налоговые вычеты за занятия ребенка с воспитателем (если воспитатель официально работает) в течение двух лет.

ВАЖНО: Договор об оплате и сам платежный документ лучше всего оформлять на имя одного из родителей (кто бы это ни был), но при этом не возникает проблем с возмещением.

Заявки на скидку могут быть поданы в любой форме. Важно: Вы не можете отказать в возмещении только потому, что форма отличается от образца. Однако для удобства вы можете обратиться к этой версии.

Как получить налоговый вычет за обучение: инструкция

Это третья статья из нашей серии о налоговых скидках. Ранее мы подробно рассказывали вам о налоговых скидках на квартиры. А здесь вы можете прочитать о том, как получить профессиональную скидку.

Смотрите также

Кешбэк от государства: главные вопросы о налоговом вычете при покупке жилья

Вы получаете скидку, если получаете платежи за обучение, детей (до 24 лет), защищенных членов (до 18 лет), предыдущих защищенных членов (до 24 лет) или братьев или сестер (до 24 лет). Форма обучения не имеет значения, если вы платите за свое собственное. Остальные должны быть студентами дневной формы обучения.

Вы можете получить скидки на оплату высшего образования, а также детских садов, школ и училищ, курсов иностранных языков и т.д. Образовательное учреждение должно иметь лицензию, неважно, является ли оно государственной или частной организацией. Она может быть даже иностранной.

для получения налоговых кредитов в течение последних трех лет.

Получайте скидки как от налоговой службы, так и от своего работодателя.

Если вы оплатили свое обучение с помощью материнского капитала, вы имеете право на скидку.

Дополнительно

Все о налоговом вычете: кто, где и как может его получить

Максимальная сумма, учтенная при расчете скидки за собственное обучение или обучение брата или сестры, а также любые другие расходы, осуществленные налогоплательщиком, такие как медицинские (за исключением расходов), и взносы на накопительную часть, увеличат вашу пенсию. Дополнительное пенсионное страхование и частный выход на пенсию, а также независимая оценка вашего права на получение пенсии составляет 120 000 фрикций.

Максимальная сумма, учитываемая при расчете скидки на собственное обучение или обучение опекаемого ребенка, составляет 50 000 рублей.

Обратите внимание, что рекомендуется оплачивать дорогостоящее обучение в размере. Если вы заплатите 300 000 фрикций за три года обучения, вы получите столько же, сколько получили бы, заплатив 120 000 фрикций. Чтобы получить скидку, рекомендуется платить 100 000 каждый год.

налоговые декларации 3-НДФЛ, в

контракты с учебными заведениями на оказание образовательных услуг; и

платежные документы (например, кассовая книга, кассовый документ, платежное поручение); и

Если вы не платите за себя:.

справку, подтверждающую очное обучение в течение года (если этот пункт не включен в договор с учебным заведением на оказание образовательных услуг); и

Если работодатель не включил всю сумму в расчет налоговой базы (например, налогоплательщики, подающие заявление в конце года), неиспользованная часть не может быть перенесена на следующий год, но неиспользованный остаток может быть возвращен по запросу. В налоговый орган.

Возвращение подоходного налога за обучение: размер сумм

Существует максимальная сумма оплаты обучения, на которую можно претендовать на скидку. Их размер определяется подпунктом 2.2 пункта 1 статьи 219 НК РФ Статья 219-2 п. 1.

Таким образом, на собственные расходы обучающегося или на обучение брата или сестры налогоплательщика можно рассчитать максимум 120 000 рублей.

Стоит отметить, что эта же сумма установлена в качестве лимита для трех других видов скидок, а именно.

- по расходам, понесенным в связи с оказанием налогоплательщику медицинских услуг;

- расходам, связанным с негосударственным пенсионным обеспечением, пенсионным страхованием, а также страхованием жизни (только добровольным);

- расходам, связанным с вычетами по суммам страховых взносов на накопительную часть пенсии.

Какие документы нужны для возврата НДФЛ за обучение ребенка, братьев, сестер, за собственную учебу

Вычеты по расходам на обучение предоставляются налоговой инспекцией после окончания года, в котором были произведены эти расходы. Документальное оформление декларации о доходах от оплаты обучения совпадает со сроками подачи налоговой декларации 3-НДФЛ. Эти сроки обоснованы в подпараграфе 1, подпараграфе 2, пункте 1, подпараграфе 2 и подпункта 3 подпункта 3. В подпункте 2.1 статьи 219 Налогового кодекса о подоходном налоге условия предоставления данной скидки изложены следующим образом

- у учреждения образования должна быть соответствующая лицензия или другой подтверждающий статус учебного заведения документ;

- налогоплательщик представит документы, свидетельствующие о реальности произведенных им расходов на обучение.

Налоговый кодекс не содержит перечня документов, которые необходимо представить в налоговые органы для получения скидки. Однако этот пробел покрывается разъяснениями Министерства финансов или налоговых органов. Подробный перечень необходимых документов приведен в письме Федеральной налоговой службы от 22 ноября 2012 года. Далее в этом списке следуют.

1. возврат подоходного налога за собственное обучение налогоплательщика.

Если была предоставлена прямая скидка на обучение налогоплательщика:.

- сдается налоговая декларация 3-НДФЛ;

- подается заявление на возврат НДФЛ;

- предоставляется договор на обучение и дополнительные соглашения (если таковые имеются) – копии;

- подаются документы, подтверждающие факт оплаты за обучение, – копии.

Обратите внимание! С момента сдачи отчета за 2020 год форму 3-НДФЛ нужно составлять по обновленной форме, утвержденной приказом ФНС от 28.08.2020 №. ED-7-11/615@.

Нажмите на картинку ниже, чтобы скачать обновленную форму 3-НДФЛ.

Пошаговую инструкцию по заполнению справки 3-НДФЛ можно найти в КонсультантПлюс. Получите бесплатный пробный доступ к K+ и перейдите к окончательному решению, чтобы узнать все подробности в отчете.

2. подоходный налог с физических лиц на образование детей, опекаемых членов, братьев и сестер.

Если скидка относится к образованию ребенка:.

- сдается налоговая декларация 3-НДФЛ;

- подается заявление на возврат НДФЛ;

- предоставляется договор на обучение и дополнительные соглашения (если таковые имеются) – копии;

- подаются документы, подтверждающие факт оплаты за обучение, – копии.

- подается документ, с помощью которого подтверждается, что обучение производится по очной форме (если эта позиция не отражена в договоре или соглашении);

- подается документ, который позволяет убедиться в возрасте обучающегося и степени его родства с налогоплательщиком.

В дополнение к вышеуказанной документации, по требованию опекуна, необходимо предоставить документы, подтверждающие факт задержания или опекунства.

Образец заявления о возврате излишне уплаченного налога можно скачать здесь.

Особенности документов об оплате

В качестве доказательства оплаты можно использовать казначейские квитанции, подтверждение кассовых поступлений, денежные ордера, банковские выписки и другие документы. Об этом, в частности, говорится в письме Минфина России от 19 августа 2010 года № 03-04-05/7-470 и письме ФНС России от 22 ноября 2012 года ред-4-3/19630@.

Платежи можно осуществлять через терминалы самообслуживания. Однако в этих случаях в качестве подтверждающего документа должно выступать уведомление о денежном переводе. Данный документ выдан небанковской кредитной организацией, уполномоченной Центральным банком Российской Федерации. В документе Министерства финансов от 21 сентября 2011 года. № 03-04-06/5-232 является обязательным пунктом, включаемым в такие уведомления.

- фамилия, имя, отчество физического лица, внесшего средства за обучение;

- цель платежа, где указывается: «Плата за обучение»;

- наименование учреждения образования (полностью);

- размер вносимой суммы, номер и дата договора об обучении;

- дата совершения операции по перечислению средств.

Однако существуют ограничения по платежной документации. Например, этот документ используется только для внутрибанковских операций и не подтверждает факт оплаты по меморандуму. Это подтверждение содержится в письме №. 20-14/4/020538@ Управления Федеральной налоговой службы по г. Москве от 6 марта 2009 года.

Разъяснение № 03-04-05/7-470 другого письма Минфина России от 19 августа 2010 года, в котором указано, что доверенность, выданная другому лицу на выплату денег, не является подтверждающим документом.

Обратитесь к инструкциям КонсультантПлюс, чтобы убедиться, что вы заполнили справку 3-НДФЛ для правильного обучения вашего ребенка. Если у вас нет доступа к системе K+, заполните бесплатную пробную онлайн-версию.

Таким образом, если вы получили доход по ставке 13% за налоговый год (календарный год) и оплатили обучение, вы имеете право на получение налогового кредита на образование.

Необходимые условия возврата НДФЛ за обучение

Некоторые важные условия уже были объяснены. Добавим еще несколько и подытожим все важные нюансы налогового кредита на обучение.

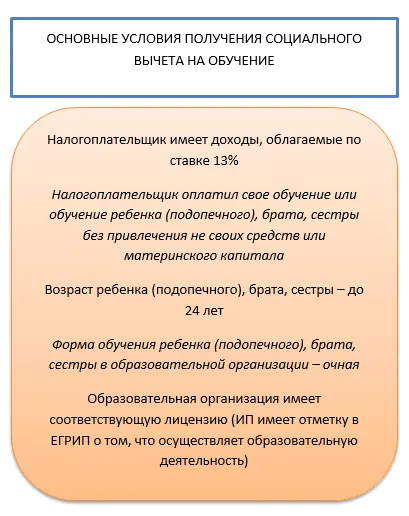

Одним из основных условий предоставления налоговых кредитов на образование является наличие у образовательного учреждения соответствующей лицензии или наличие записи в Едином государственном реестре предприятий о том, что индивидуальный предприниматель осуществляет образовательную деятельность (как индивидуальный предприниматель, осуществляющий образовательную деятельность без участия). (Третьи лица имеют право не получать лицензию).

Давайте рассмотрим основные условия для получения скидки на образование.

2020 год был ознаменован пандемией коронавируса, в связи с которой все учебные заведения перешли на дистанционный режим обучения. Можно ли считать дистант очной формой и получить вычет за такое обучение ребенка?

Да, можно, так как очная и заочная формы обучения различаются форматом общения ученик-учитель. При дистанционке очный формат не прекращался, он лишь перешел в иную форму – онлайн.

Порядок получения вычета

Как уже упоминалось, существует два способа подачи заявления на получение социального налогового кредита. Давайте рассмотрим процесс для каждого метода.

ВЫЧЕТ У РАБОТОДАТЕЛЯ

Чтобы получить вычет за обучение у своего работодателя, необходимо обратиться в налоговые органы для подтверждения права на обучение. В таблице ниже приведены шаги для получения скидки.

2. договор с учебным заведением.

4. документы, подтверждающие оплату деньгами налогоплательщиков.

Для получения скидок на обучение детей и братьев и сестер требуются дополнительные документы.

- документ, подтверждающий родство/опеку (попечительство);

- документ, подтверждающий очную форму обучения.

Если работодатель не обеспечил удержание налога, он должен пересчитать налог и вернуть излишне удержанный налог.

Если работодатель не включил всю сумму в расчет налоговой базы (например, налогоплательщики, подающие заявление в конце года), неиспользованная часть не может быть перенесена на следующий год, но неиспользованный остаток может быть возвращен по запросу. В налоговый орган.

САМОСТОЯТЕЛЬНОЕ ПОЛУЧЕНИЕ ВЫЧЕТА

Если налогоплательщик не обращался к своему работодателю за вычетом налога на обучение, он может вернуть излишек налога самостоятельно. Процедура изложена в таблице ниже.

2. справка о доходах физического лица (2-НДФЛ).

3. договор с учебным заведением.

5. документы, подтверждающие оплату за счет средств налогоплательщика.

Для получения скидок на обучение детей и братьев и сестер требуются дополнительные документы.

- документ, подтверждающий родство/опеку (попечительство);

- документ, подтверждающий очную форму обучения.

3- Если вы пропустили срок декларирования скидки на образование по НДФЛ, вы можете сделать это за последние три года. Например, если вы выполнили все условия для получения скидки в 2018 году, но не воспользовались ею по какой-либо причине, вы можете сделать это в 2021 году. Однако уже поздно требовать скидку в 2017 году.

Если у вас не было налогооблагаемого дохода в размере 13% в год обучения и он появился позже, это не означает, что вы можете вычесть сумму налога за более поздний период за счет вычета кредита на обучение, полученного в предыдущем налоговом периоде. Доход и обучение должны приходиться на один и тот же налоговый период (календарный год).

Ниже мы более подробно рассмотрим, как заполнить налоговую декларацию 3-НДФЛ для получения социальных налоговых вычетов на оплату обучения в 2021 году.

Как заполнить и сдать 3-НДФЛ для возврата за обучение

Самый удобный и быстрый способ сообщить налоговым органам о своем праве на вычет — заполнить онлайн-форму декларации на сайте FTSWeb.

- там гарантировано будет последний актуальный бланк декларации (а меняются они ежегодно);

- автоматически подтягиваются данные справок 2-НДФЛ (их не нужно брать у работодателя);

- программа выдает только необходимые для заполнения поля (в бумажной декларации 3-НДФЛ масса разделов, которые просто не нужны для получения вычета).