Компания занималась компьютерным бизнесом и поэтому привлекла внимание рынка. К 2000 году акции компании резко выросли, а цена акций увеличилась до 30-кратного годового дохода. В отличие от доткомов, Microsoft была прибыльной, но 30 доходов — это много, даже для Билла Гейтса.

Пузырь доткомов

В.В. Кошин, Фин-План Пузырь доткомов

Название «дотком» ассоциируется с зарождающимися интернет-компаниями 1990-х годов. Термин буквально означает «точка» на английском языке, а com — это название адреса интернет-домена, транслитерация окончания самого популярного в интернете адресного имени .com.

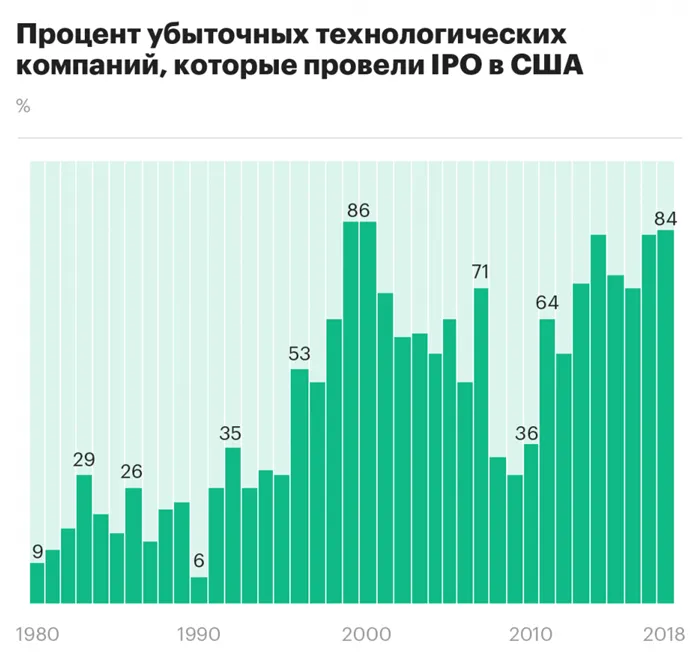

В начале 1990-х годов произошел всплеск развития компьютерных технологий, что, в свою очередь, привело к появлению и быстрому росту Интернета. В этой отрасли появились новые компании, которые начали «делать бизнес» через Интернет. Многие компании стали публичными (IPO — Initial Public Offering) и таким образом разместили свои акции на фондовом рынке.

Это также привело к взрыву интереса инвесторов к этим компаниям на фондовом рынке, что в свою очередь привело к перегреву всего фондового рынка.

В этой статье мы рассмотрим различные аспекты этого пузыря на фондовом рынке:

- что послужило тому, что отрасль стала перегреваться, а многие компании в дальнейшем не оправдали своих надежд;

- как надувание столь значительного пузыря мог предвидеть дальновидный инвестор и в какие активы имеет смысл инвестировать в такие моменты;

- а также рассмотрим, какие аналоги событий того времени развиваются на нашем рынке сейчас и стоит ли в них принимать участие.

Бум доткомов: причины образования пузыря

В начале 1990-х годов Интернет получил широкое распространение и стал интенсивно использоваться. Число интернет-компаний быстро росло.

Как и любая новая, инновационная технология, интернет-компании развивались в соответствии с принципом циклического роста отрасли. Можно выделить 3 основных этапа развития. Первый этап — это этап экспериментов и разработки инновационной технологии. В этой фазе активно происходит разработка и внедрение новых, инновационных технологий. Первые компании, принявшие технологию, начинают активно расширяться и получать прибыль. Это, в свою очередь, приводит к волне создания новых и развивающихся компаний. Размеры рынка все еще невообразимы, поэтому новые компании создаются практически в неограниченном количестве. Это самый сложный этап, на котором труднее определить и выделить компанию, которая правильно внедрит новую технологию, правильно построит свои бизнес-процессы и будет работать эффективно.

На втором этапе роста отрасли происходит резкое усиление конкуренции и сокращение числа компаний, которые уже не в состоянии конкурировать внутри отрасли и постепенно выходят на грань банкротства. Это естественный этап выбора для всех компаний отрасли, и именно это позволяет выделиться действительно эффективным компаниям, которые правильно используют новые инновационные технологии и грамотно выстраивают свои бизнес-сети

Интернет-индустрия также прошла через эти циклы роста. На первом этапе, в первой половине 1990-х годов, появилось множество компаний, которые выпустили свои акции и стали публичными. Многие инвесторы даже не задумывались о том, что представляют собой эти компании и как они собираются получать прибыль; все они были «опьянены» магией новых возможностей, которые предлагал Интернет. В инвестиционном сообществе царила эйфория по поводу новой технологии, и казалось, что для получения прибыли на этом рынке нужен только веб-сайт. Такие гиганты интернет-индустрии, как WorldCom, NorthPoint Communications, Global Crossing, JDS Uniphase, XO Communications и Covad Communications, были основаны в этот период и, казалось, процветали. В то же время такие компании, как Amazon, E-Bay и Google, уже существовали рядом с ними. Было практически невозможно отличить один от другого и невозможно было узнать, какой из них станет самым капитализированным брендом в мире через 20 лет.

В результате инвесторы уделяли много внимания каждой интернет-компании, независимо от того, получала она прибыль или нет и что она делала в интернете. Все это привело к значительному перегреву инвестиционного рынка. Период с 1991 по 2000 год характеризовался активным надуванием пузыря и резким ростом цен на акции компаний.

В 2000 году стало ясно, что отрасль в целом не приносит ожидаемой рынком прибыли.

Лопнувший инвестиционный пузырь начался с банкротства компании WorldCom (крупнейшего в мире на тот момент провайдера доступа в Интернет). Инвесторы начали активно пересматривать свои взгляды и позиции относительно перспектив отрасли. Основное внимание уделялось текущим, а не будущим финансовым показателям компаний, что показало, что большинство компаний были очень неэффективными и убыточными.

Крах доткомов

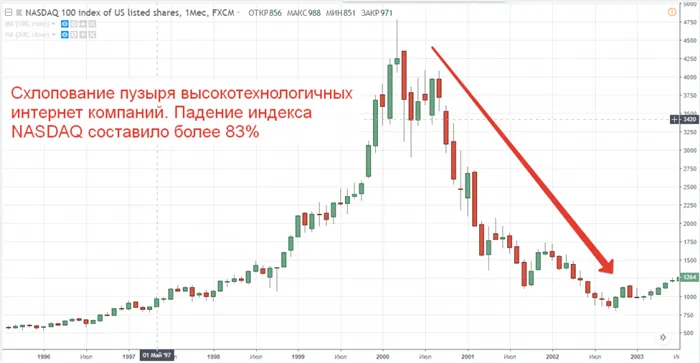

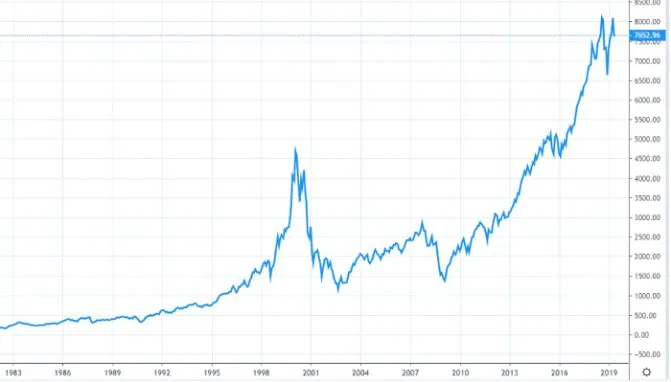

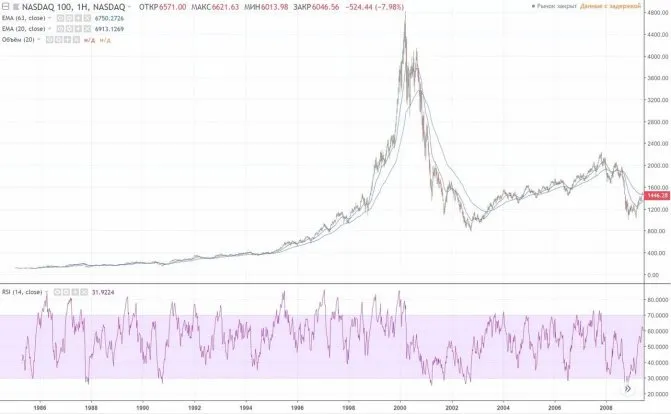

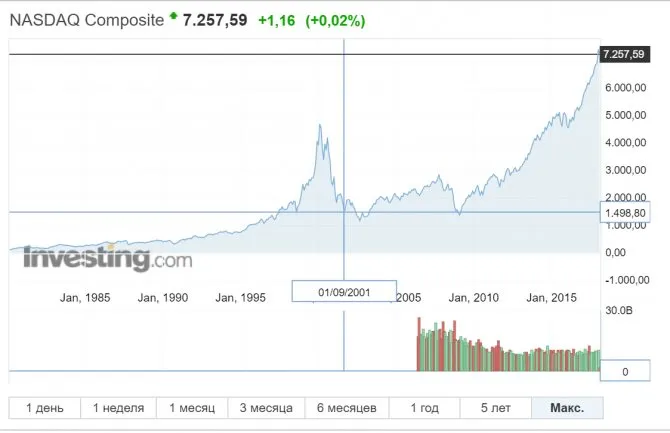

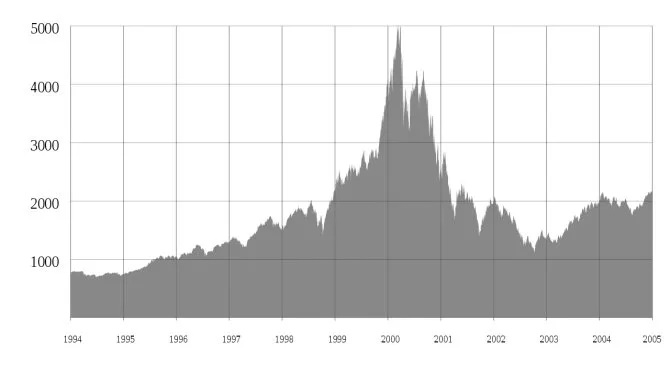

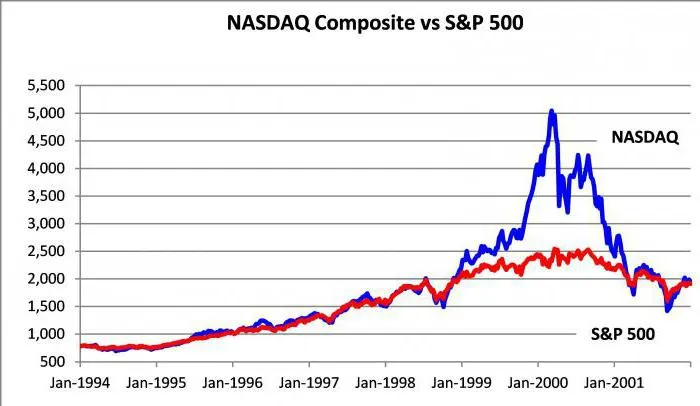

В результате резкой переоценки сектора инвесторами цены на акции интернет-компаний рухнули, и пузырь быстро начал лопаться. Индекс высокотехнологичных компаний NASDAQ упал более чем на 83 %. Падение рынка продолжалось с 2000 по 2003 год.

Основная проблема этих компаний заключалась в том, что ими руководили программисты и ИТ-специалисты, которые были хороши в технологиях, но не в управлении компаниями. Заставьте все работать вместе и получать прибыль.

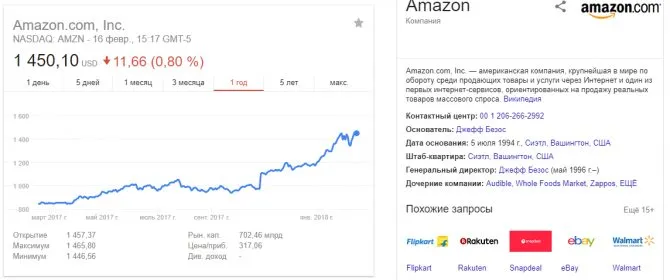

Но даже после такого жесткого устранения конкуренции на рынке оставались компании, которые воплощали новые технологии в конкретные потребительские ценности для своих клиентов. Они не пытались раздувать свой бизнес, и многие из них еще не вышли на биржу и не выставили свои акции на продажу. Но это те компании, которые уже находились в фазе устойчивого роста. И сейчас это крупные IT-компании, такие как Google, Yahoo, Amazon и E-bay. Эти компании стали широко известны и привлекательны для инвесторов на этапе зрелого роста, когда у компаний были четкие бизнес-модели и отлаженные внутренние процессы. Большинство этих компаний стали публичными после того, как лопнул пузырь доткомов, создав у инвесторов впечатление, что это компании с реальными бизнес-моделями, прочно закрепившимися долями рынка и управляемые профессиональными менеджерами. Например, Google вышел на биржу в августе 2004 года, Facebook — в мае 2012 года. Amazon, с другой стороны, является компанией, которая пережила рост инвестиционного пузыря и сумела остаться на рынке и обойти конкурентов. Компания Amazon вышла на биржу в мае 1997 года.

Это характерно для третьего этапа развития отрасли, на котором количество компаний резко сокращается из-за жесткой конкуренции. Как естественный отбор в природе благоприятствует сильнейшим видам, так и компании ограничиваются теми, кто преуспевает в использовании новых технологий для повышения ценности для своих клиентов и построения эффективного бизнеса.

Именно на этом этапе наиболее привлекательно инвестировать в компании, владеющие новой технологией. Поскольку количество компаний, находящихся на этой стадии, значительно сократилось, и поэтому эти компании лучше сохраняют свою долю рынка, это означает, что они имеют конкурентное преимущество и преуспели в создании добавленной стоимости для своих потребителей. С другой стороны, эти компании уже не переоценены рынком, и у инвесторов нет завышенных ожиданий по прибыли этих компаний. Самое главное, что, пережив конкуренцию, эти компании гарантированно научились извлекать ценность для своих клиентов из новой, непроверенной технологии и эффективно конвертировать ее в прибыль.

Во второй половине 1990-х годов произошел взрыв экономики нового типа: фондовые рынки пережили стремительный рост, вызванный венчурным капиталом и компаниями, финансируемыми за счет IPO в Интернете и смежных секторах. Термин «dot-com», характеризующий многие из этих компаний, относится к компаниям, предоставляющим торговые и финансовые услуги.

Еще в 1996 году Алан Гринспен, тогдашний председатель ФРС, предостерегал от «иррационального изобилия», при котором разумные инвестиции сменяются импульсивными. 10 марта 2000 года индекс технологических акций Nasdaq достиг своего пика, превысив 5 000 пунктов, через день после распродажи технологических акций, которая ознаменовала конец роста «новой экономики».

Пузырь доткомов: как это было?

Дотком — это компания, которая работает почти исключительно через интернет. Например, Google, Yandex, Twitter, Facebook. В приблизительном переводе это означает (dot.com).

Читайте также: Торговля на криптовалютных биржах — основы, популярные платформы.

Dot-com bubble. Пузырь доткомов 1995-2000

Финансовый пузырь просуществовал с 1995 по 2001 год, а днем его краха стало 10 марта 2000 года, когда индекс NASDAQ рухнул более чем в 1,5 раза после достижения дневного максимума в 5132,52 пенса на момент закрытия. Первой причиной стал быстрый рост (тогда еще) новых интернет-акций. Кроме того, на рынке постоянно появлялись новые продукты. А интернет закрепился за деятельностью «старых» гигантов. В то время казалось, что с наступлением «эры Интернета» в мире произойдет глобальный разворот тенденций, и экономика резко изменит свое направление. Ведущие эксперты рынка даже обосновывали быстрый рост практически «придуманными» моделями рынка. На рекламу этого было потрачено много денег. На фоне растущего рынка как частные инвесторы, так и компании взяли огромное количество кредитов и заемного капитала. Но в конце концов рынок рухнул. Особенно пострадал американский фондовый рынок, поскольку большинство растущих компаний были из США. И взвинченные цены на компьютеры и компьютерные комплектующие упали. Общий ущерб составил около 5 триллионов долларов.

Компании реинвестировали деньги от роста цен на акции в рекламу (здесь есть сходство с экономической пирамидой МММ 1994-1997 годов), а интернет постепенно перестал рассматриваться как средство упрощения и автоматизации бизнес-процессов, а стал самостоятельным инструментом рынка и бизнеса.

Amazon

Давайте рассмотрим предпосылки и истинные причины кризиса.

Возьмем в качестве примера интернет-гиганта Amazon. До эпохи Интернета торговля велась через бумажные каталоги и телемаркетологов. С наступлением нового времени стало возможным разместить весь каталог на нескольких страницах веб-сайта. Торговля стала более автоматизированной, а затраты сократились, потому что создать и поддерживать веб-сайт, даже с поддержкой и координацией, дешевле, чем печатать бумагу и покупать время на телевидении. В данном примере Интернет лишь во многом оптимизировал бизнес-операции, но не стал самостоятельным отделом или инструментом продаж.

eBay

Другой пример — использование Интернета в качестве инструмента бизнеса или продаж.

Давайте теперь рассмотрим пример, когда внедрение Интернета позволило автоматизировать бизнес-процессы и снизить затраты. Так обстоит дело с интернет-трейдингом и биржевой торговлей. До этого момента торговля в «ямах» осуществлялась непосредственно на биржах или по телефону. Трейдер звонит, чтобы узнать цены и список ценных бумаг, доступных для торговли, и поручает брокеру открыть или закрыть позиции. Участники биржевой «ямы» получали информацию быстрее, но имели значительное преимущество. Сегодня почти 100% брокеров имеют доступ в Интернет, и существуют сотни сайтов с новостями и информацией о фондовом рынке. Нет такого информационного разрыва, как раньше.

Изобретение интернета привело к одному из величайших экономических потрясений в истории. Глобальная компьютерная сеть появилась еще в начале 1960-х годов, но ее широкое распространение и коммерческое использование началось только в 1990-х годах с созданием Всемирной паутины.

Когда инвесторы и спекулянты поняли, что Интернет создал совершенно новый и неосвоенный международный рынок, IPO интернет-компаний быстро следовали одно за другим.

Одна из особенностей кризиса доткомов заключается в том, что оценка стоимости этих компаний иногда основывалась на одной идее, описанной на одном листе бумаги. Энтузиазм по поводу коммерческого потенциала Интернета был настолько велик, что любая идея, которая казалась осуществимой, могла быть легко профинансирована миллионами долларов.

Нерациональные капиталовложения

Основные принципы теории инвестиций, которые гласят, что вы должны знать, когда и будет ли компания приносить прибыль, во многих случаях игнорировались, потому что инвесторы боялись упустить следующий большой успех. Они были готовы инвестировать крупные суммы в компании, у которых не было четкого бизнес-плана. Это было обосновано так называемой теорией «доткомов»: Чтобы выжить и расти, интернет-компаниям необходимо было быстро расширять свою клиентскую базу, что в большинстве случаев означало огромные первоначальные затраты. Правоту этого утверждения доказали Google и Amazon, две очень успешные компании, которым потребовалось несколько лет, чтобы получить прибыль.

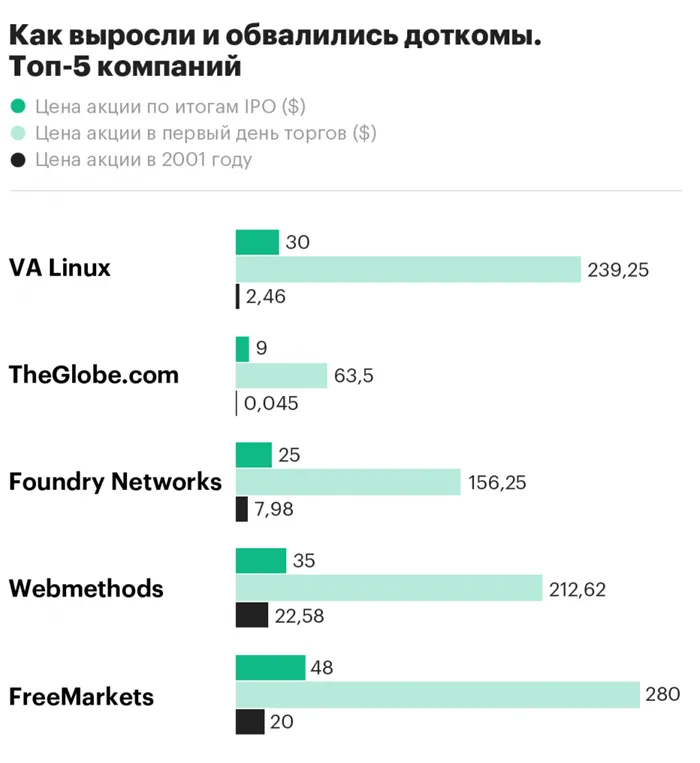

Вот несколько впечатляющих компаний, которые вышли на биржу во время интернет-бума и надолго запомнились инвесторам.

Priceline.com. Брайан Маккалоу, автор, пишущий об истории Интернета, уверен: если вы захотите посмотреть на типичную компанию «доткомов», вы не найдете лучшей, чем Priceline. Вот его история.

Каждый день тысячи мест в самолетах оставались пустыми. И вот основатель Priceline понял: нужно создать сайт, на котором люди будут покупать билеты по цене, с которой они согласны. Здесь выигрывают все: путешественники получают свою скидку, авиакомпании не летают бесплатно, а Priceline получает за это комиссионные.

Три примера типичных доткомов

Веб-сайт был запущен в апреле 1998 года. К концу 1999 года компания продавала уже тысячу билетов в день. План на будущее — освоение других рынков: Бронирование гостиниц, аренда автомобилей, ипотека и многое другое.

Как и другие доткомы, Priceline потратил много денег на рекламу. За первые шесть месяцев своего существования она потратила на это более 20 миллионов долларов. Компанию рекламировал Уильям Шатнер, капитан Кирк из «Звездного пути». Благодаря рекламе бренд быстро стал популярным в Интернете.

Компания Priceline вышла на биржу в марте 1999 года, через год после своего основания. За первый месяц существования компании ее акции выросли почти на 1000 процентов.

Оригинальная бизнес-идея, яркий бренд и рост акций ошеломили инвесторов. Им было все равно, что Priceline несет убытки. Например, потому что они покупали билеты по себестоимости, а затем продавали их со скидкой в 30 долларов, чтобы клиенты были довольны.

В декабре 2000 года рыночный пузырь несколько лопнул, и индекс NASDAQ был примерно на 50% ниже своего пика. С другой стороны, акционерам Priceline повезло гораздо меньше, они потеряли 99% своей пиковой стоимости.

Однако, в отличие от многих других доткомов, Priceline показал хорошие результаты. Компания продолжала работать, постепенно стала прибыльной и начала скупать своих конкурентов. Например, голландский сайт Booking.com.

14 лет спустя, в 2013 году, акции Priceline достигли исторического максимума. В 2018 году компания сменила название на Booking Holdings (BKNG). Сегодня это одна из 100 крупнейших компаний в рейтинге S&P 500 с рыночной капитализацией 80 миллиардов долларов.

Pets.com. В двух словах, это аналог Amazon для владельцев домашних животных. Здесь клиенты заказывали продукты и аксессуары, а компания брала на себя доставку.

Pets обладала всеми характеристиками типичного доткома: свежая идея, убытки и высокие затраты на маркетинг. Например, незадолго до выхода на биржу компания потратила более миллиона долларов на полуминутный рекламный ролик, который транслировался во время Суперкубка в 2000 году.

Розничная торговля — это бизнес с небольшой нормой прибыли в несколько процентов. А домашние животные, чтобы привлечь клиентов, делают скидки и продают продукцию даже дешевле себестоимости. Поскольку расходы на рекламу и доставку исчислялись миллионами долларов, бизнес, естественно, был убыточным.

Компания Pets была основана в начале 1999 года и через год вышла на биржу по цене $11 за акцию. Интересно, что в том году компания получила убыток в 62 миллиона долларов, в то время как продажи составили всего 6 миллионов долларов.

Пузыри на фондовом рынке часто надуваются по принципу положительной обратной связи: Инвесторы видят рост и впадают в эйфорию, активно покупают и надувают пузырь еще больше.

Но вряд ли инвесторы в одиночку смогли бы раздуть пузырь доткомов до такой степени, если бы их не поддерживали СМИ и аналитики инвестиционных банков — самые громкие скрипачи в этом интернет-оркестре.

В марте 2001 года, когда NASDAQ был уже на 60% ниже своего пика, газета Washington Post опубликовала статью под названием «Кто обманул пузырь докома?». (Кто обманул пузырь докома?). В нем газета собрала имена тех, кто привел наиболее веские аргументы в пользу покупки акций интернет-компаний.

Роковая роль СМИ и инвестбанков

Одним из них был Генри Блоджетт. В 1998 году этот

СМИ не отстают от аналитиков. CNBC, Fortune, The Street и другие регулярно публиковали статьи типа «10 самых горячих акций нового тысячелетия». Понятно, что обычным инвесторам было легко впасть в эйфорию и купить акции интернет-компаний.

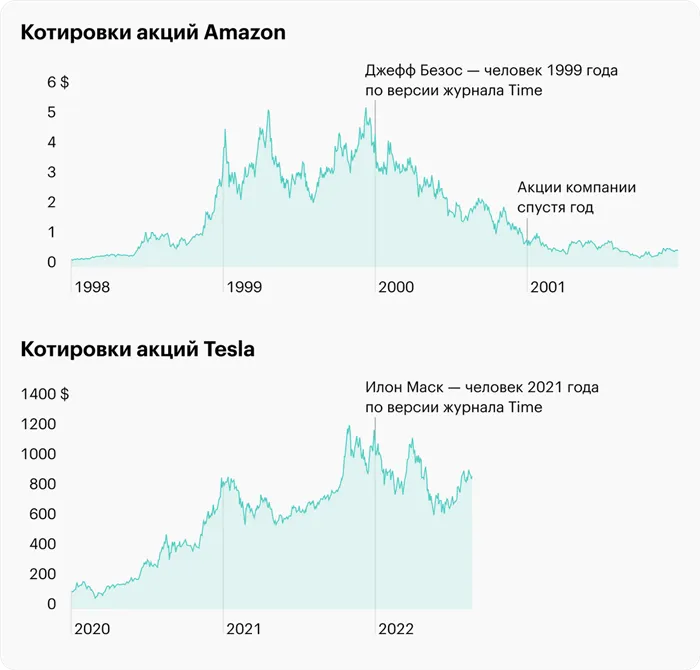

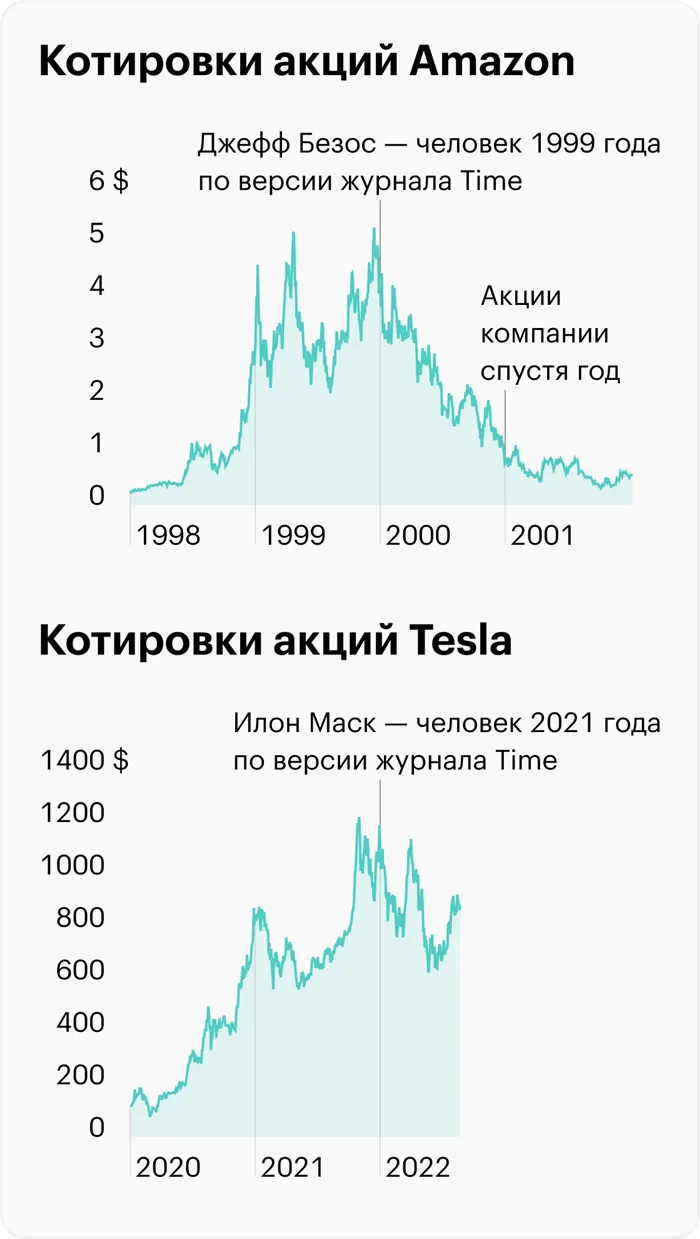

Даже нефинансовые издания продвигали тему доткомов. Журнал Time, например, в конце 1999 года объявил генерального директора Amazon Джеффа Безоса человеком года и поместил его на обложку. По иронии судьбы, через год акции Amazon подешевели уже на 90%.

Нечто подобное происходит и сегодня: СМИ и различные финансовые гуру ежедневно проверяют инвесторов на устойчивость к горячим заголовкам. Например, 5 января 2022 года шоумен и ведущий CNBC Джим Крамер предложил присмотреться к таким технологическим акциям, как Salesforce и Nvidia. Сегодня, девять месяцев спустя, эти акции стоят на 30-40% дешевле.

Иррациональность рынка может длиться долго, но не бесконечно. И в какой-то момент доткомы перестали лидировать на фондовом рынке. Сначала несколько, потом все сразу.

Погребение NASDAQ началось 10 марта 2000 года, когда индекс остановился на отметке 5 000 пунктов. В течение следующих 30 месяцев он неуклонно снижался, пока не достиг 1 100 пунктов в октябре 2002 года. NASDAQ достиг нулевого уровня только через 15 лет.

Трудно выделить конкретную причину, по которой инвесторы и аналитики изменили свое мнение о «компаниях миллениалов». Одной из таких причин могла быть политика ФРС.

Весной 1999 года инфляция в США превысила обычные 2%. Чтобы сдержать рост цен, центральный банк начал повышать процентную ставку. В течение года он вырос с 4,75 % до 6,5 %.

Во времена такого ужесточения инвесторы склонны избавляться от рискованных активов. Например, из убыточных компаний, поэтому доткомы были первыми кандидатами на продажу.

А еще более высокая процентная ставка сделала обслуживание кредитов более дорогим. Это также сократило путь стартапов к банкротству.

Но более убедительной причиной лопания пузыря, по-видимому, являются раздутые цены на акции интернет-компаний. Высокие оценки не обязательно являются плохим явлением. Но только при одном условии: Компании являются прибыльными и растут быстро и стабильно. И это не относится к доткомам.

Почему пузырь доткомов лопнул

Мэри Микер из Morgan Stanley управляла портфелем из двухсот интернет-компаний. Осенью 1999 года, незадолго до краха, их общая рыночная стоимость составляла ошеломляющие 450 миллиардов долларов.

И какова была норма прибыли? Представьте себе 6 миллиардов долларов, только не

Как видите, каждый из нас уже является аудитором, поскольку все виды сознательных и бессознательных проверок нас и против нас являются неотъемлемой частью жизни, мы только непрофессионально качали головой и теряли слова о несправедливости мира, Но теперь, когда реальное и ожидаемое не совпадают, мы мудро улыбнемся дилетантам, которые держат нос по московскому ветру и говорят мягко, но задумчиво (как Дон Корлеоне): «Та-а-к, еще один жучок». «

Чтобы проиллюстрировать правильный подход, приведу пример моего друга, который разработал целую систему для доказательства тезиса о том, что люди и компьютеры были созданы по одной модели. Основой его аргументации был тот факт, что оба имеют физическую оболочку (тело/железо) и нематериальный базовый компонент (душа/ГП). Следовательно, он называл болезни тела неисправностями в аппаратуре, а проблемы головы — неисправностями в программном обеспечении, и ему было очень жаль, что программное обеспечение людей, управляющих этим миром, в значительной степени состоит из неисправностей.

Теперь давайте вспомним, что компьютерные программы существуют и что мы должны научиться их тестировать.

Фактический результат довольно ясен: мы должны заставить систему вести себя хорошо и посмотреть, что произойдет.

Сложнее с ожидаемым результатом.

Основными причинами ожидаемого результата являются:

Спецификация в ролях первого квартала не является неправильной, но акцент делается на том, что спецификация предназначена для контроллера:

Три условия жизни и процветания бага

Спецификация так же важна для программиста и тестировщика, как постановление ЦК для коммуниста.

- Известен фактический результат;

- Известен ожидаемый результат;

- Известно, что результат из пункта 1 не равен результату из пункта 2.

Спецификация — это инструмент, который поможет вам выпустить качественный продукт и спасти свою задницу (в оригинале звучит как CYA или прикрыть свою задницу).

Так что же это за зверь?

- Бутерброд падает маслом вниз.

- Подхалимы и говоруны имеют намного больше шансов на повышение, чем скромные честные труженики.

- Несоответствие миловидной внешности и змеиной сущности.

- Попугай воспроизводит на людях худшее из словарного запаса хозяина.

- Автомобили российского производства.

- Кот Бегемот в фильме В. Бортко «Мастер и Маргарита».

Что такое тестирование

Спецификация (или спецификация — читается «спек». Дополнительно используется в мужском роде) — это подробное описание того, как должно работать программное обеспечение. Верно, не намного больше.

- Мы узнаем (или уже знаем) ожидаемый результат;

- Мы узнаем (или уже знаем) фактический результат;

- Мы сравниваем пункт 1 и пункт 2.

В большинстве случаев ошибка — это отклонение от спецификации (я говорю о компаниях, где спецификация существует и используется в принципе).

Пример

Пункт 19.a спецификации #8724 «При регистрации нового пользователя» гласит: «Поле «Имя» должно быть обязательным. Страница ошибки будет отображаться, если пользователь отправит форму регистрации, не заполнив поле.»

В принципе, все просто:

Если ошибка не возникает и регистрация подтверждается, это момент истины, и об ошибке следует сообщить (запись об ошибке).

Источники ожидаемого результата

Если ошибка произошла, мы можем на некоторое время расслабиться в отношении пункта 19.а. Мы поймем, почему человек может быть благодушен лишь на время, когда е

- Спецификация.

- Спецификация.

- Спецификация.

- Спецификация.

- Жизненный опыт, здравый смысл, общение, устоявшиеся стандарты, статистические данные, авторитетное мнение и др.

Другой пример — eBay, онлайновый аукционный дом, бизнес-модель которого основана на создании канала связи между покупателями и продавцами посредством аукционной модели продажи товаров. Здесь решающее значение имеет территориальная связанность. В сети выгодно работать как крупным продавцам, так и частным покупателям с дорогими и редкими товарами, ведь никто не будет ждать кружку или календарь с другого континента. Сроки доставки также имеют большое значение. Покупка через Интернет по этой модели становится невыгодной для мелких продавцов из-за высокой стоимости длительной доставки. Это пример того, как появление Интернета не оказало существенного влияния на рынок и бизнес.

- мать родная, а также

- друг,

- товарищ и

- брат.

Розничная торговля через Интернет

Давайте теперь рассмотрим пример, когда появление Интернета позволило автоматизировать бизнес-процессы и снизить затраты. Это интернет-трейдинг и биржевая торговля. До этого момента торговля велась в «ямах» непосредственно на торговой площадке или по телефону. Трейдер узнавал цены и список ценных бумаг, доступных для торговли, и по телефону давал указания брокеру открыть или закрыть позиции. Участники биржевой «ямы» получали информацию быстрее, но имели значительное преимущество. Сейчас почти 100% брокеров имеют доступ в Интернет, и существуют сотни сайтов с новостями и информацией о фондовом рынке. Нет информационного разрыва, как это было раньше.

Кроме того, с технической точки зрения, у клиентов есть возможность выбрать практически все мировые рынки и самим решать, как и когда входить в свои позиции. Только техническое исполнение ордеров на покупку и продажу остается за брокерами. С одной стороны, благодаря эпохе Интернета практически каждый может стать участником торгов, и доступ к обмену информацией стал гораздо более равным. С другой стороны, наиболее успешные трейдеры все же являются профессиональными участниками рынка.

Более того, почти все компании начали выходить на биржу. Акции интернет-компаний часто поднимались на 100 % от их первоначальной цены в день выхода на биржу. Можно было начать практически любой бизнес, если потратить разумную сумму на рекламу и продвижение. После этого можно было выходить на публику. Люди покупали все, что могли. Люди даже не обращали внимания на то, что реальная стоимость компании была в сто раз меньше рыночной стоимости ее акций. Цены росли, потому что ожидания прихода новой эры Интернета и будущих «бумажных» прибылей были огромны. Прогнозы многих аналитиков, выступавших по телевидению, были основаны на их субъективных соображениях. И компании

- тестировщик идет на страничку с регистрационной формой;

- кликает линк «Регистрация»;

- заполняет все обязательные поля, кроме поля «Имя»;

- нажимает на кнопку «Зарегистрироваться».

Давайте рассмотрим предпосылки и истинные причины кризиса.

Возьмем в качестве примера интернет-гиганта Amazon. До эпохи Интернета торговля велась через бумажные каталоги и телемаркетологов. С наступлением нового времени стало возможным разместить весь каталог на нескольких страницах веб-сайта. Торговля стала более автоматизированной, а затраты сократились, потому что создать и поддерживать веб-сайт, даже с поддержкой и координацией, дешевле, чем печатать бумагу и покупать время на телевидении. В данном примере Интернет лишь во многом оптимизировал бизнес-операции, но не стал самостоятельным отделом или инструментом продаж.

eBay

Другой пример — использование Интернета в качестве инструмента бизнеса или продаж.

Давайте теперь рассмотрим пример, когда внедрение Интернета позволило автоматизировать бизнес-процессы и снизить затраты. Так обстоит дело с интернет-трейдингом и биржевой торговлей. До этого момента торговля в «ямах» осуществлялась непосредственно на биржах или по телефону. Трейдер звонит, чтобы узнать цены и список ценных бумаг, доступных для торговли, и поручает брокеру открыть или закрыть позиции. Участники биржевой «ямы» получали информацию быстрее, но имели значительное преимущество. Сегодня почти 100% брокеров имеют доступ в Интернет, и существуют сотни сайтов с новостями и информацией о фондовом рынке. Нет такого информационного разрыва, как раньше.

Изобретение интернета привело к одному из величайших экономических потрясений в истории. Глобальная компьютерная сеть появилась еще в начале 1960-х годов, но ее широкое распространение и коммерческое использование началось только в 1990-х годах с созданием Всемирной паутины.

Когда инвесторы и спекулянты поняли, что Интернет создал совершенно новый и неосвоенный международный рынок, IPO интернет-компаний быстро следовали одно за другим.

Одна из особенностей кризиса доткомов заключается в том, что оценка стоимости этих компаний иногда основывалась на одной идее, описанной на одном листе бумаги. Энтузиазм по поводу коммерческого потенциала Интернета был настолько велик, что любая идея, которая казалась осуществимой, могла быть легко профинансирована миллионами долларов.

Теперь вкратце о причинах

- Ожидание высоких прибылей в будущем, основанные на пустых расчётах. И, как следствие, превышенные инвестиции средств в компании.

- Вложение практически всей прибыли в рекламу компаний, а не в реальное производство и разработки с исследованиями.

- Попытка крупных инвесторов сделать как можно больше прибыли, вкладывая почти все имеющиеся средства, перегревая уже перегретый рынок. По слухам, даже Баффет потерпел убытки в размере более 3 миллиардов долларов.

- Вера обычных людей, далеких от трейдинга и финансовых отчётностей, а также от понимания для чего нужен интернет. Даже обычные врачи и учителя стали вкладывать все свои сбережения в быстрорастущие акции.

Последствия

- Утрата доверия к интернет компаниям и услугам, предоставляемым через интернет. Быстрорастущие, на первый взгляд, компании не оправдали доверия ни клиентов, ни инвесторов. Деньги, потерянные на падении, лишь усилили недоверие.

- Крупнейший в США интернет провайдер WorldCom был заподозрен в финансовых махинациях и подделке отчетности. Его банкротство стало третьим по величине за всю историю. Такие компании как Nortel, Cisco, Global Crossing вложили огромные деньги в строящуюся техническую инфраструктуру, которая так и не стала востребованной. Соответственно, потерпели огромные убытки

- Домены многих компаний были куплены за копейки, так как у них закончились средства. Citigroup и Merrill Lynch были оштрафованы Комиссией по ценным бумагам за манипуляции на рынке.

- Компании, открытые для рекламы и логистики, так же потерпели убытки. После краха спрос на их услуги оказался ничтожно мал.

- Из переживших кризис, можно отметить Amazon и eBay. Компании, которые делали ставку на интернет в виде дополнительного инструмента бизнеса, а не новой основы деятельности.

- Общая стоимость потерь составила около 5 триллионов долларов. К тому же, рынок добили события 11 сентября в США (атака на башни-близнецы).

- Перенасыщения рынка труда маркетологами, программистами. Многие студенты, начавшие обучение по этим специальностям, перевелись на другие более «стабильные профессии». Как следствие, отток студентов в учебных заведениях.

- Согласно некоторой статистике, около 50 процентов доткомов выжило, но это всего лишь «голые» цифры. Компании, которые росли только вместе с рынком, были проданы более крупным по бросовым ценам и остались существовать только на бумаге.

- Ужесточения правил IPO финансовыми регуляторами.

- Высокие ожидание от новой, теперь уже, «цифровой экономики».

- Вовлеченность простых частных инвесторов и неквалифицированных людей в интернет трейдинг.

- Общая доступность к новым финансовым инструментам.

- Рост, основанный лишь на ожиданиях рынка и будущего технологического скачка. Хотя, нужно признать, что технологии блокчейна все же нашли некоторое применение в бизнес процессах.

- Высокое количество ICO (примерно то же IPO на рынке ценных бумаг, только в цифровой среде).

- Низкая прозрачность рынка для большинства инвесторов.