Давайте посмотрим, как показатели и их значение представлены в таблице «Портфель клиента». В данном примере показан типичный рисковый клиент (SRC).

Владимир Малиновский, начальник отдела анализа рынка облигаций компании «Открытие инвестиции».

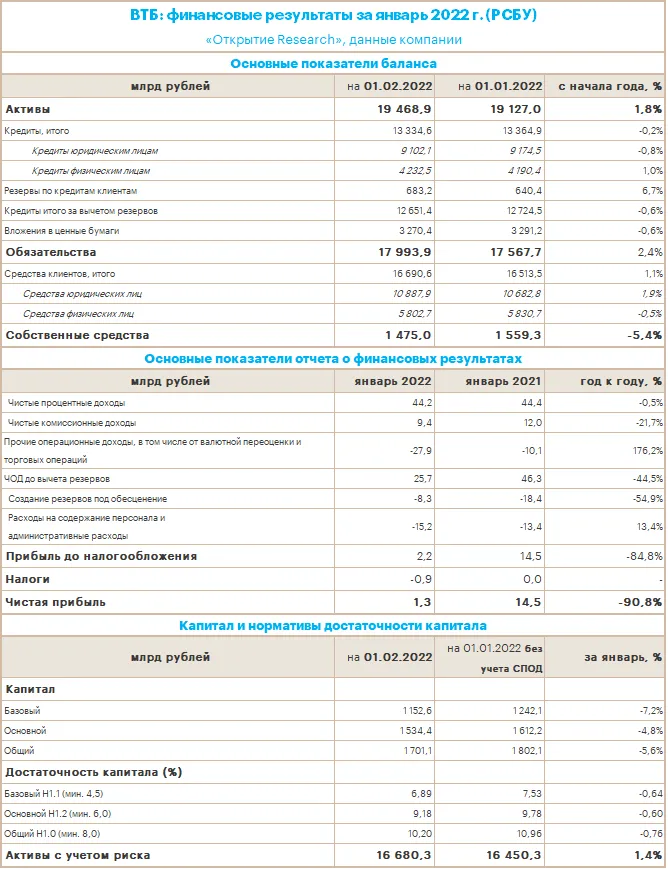

Днем ранее данные по РСБУ опубликовал Сбербанк, который также сообщил об убытках от изменения курса рубля (дополнительные резервы по валютным кредитам) и переоценки портфеля ценных бумаг. Таким образом, снижение прибыли ВТБ, вероятно, не единичный случай среди российских банков, но большинство из них в той или иной степени пострадают от колебаний рынка в январе этого года.

Некоторое беспокойство вызывает снижение показателей достаточности капитала ВТБ: коэффициент Н1.1 упал ниже 7,0% до 6,89% (снижение на 64 базисных пункта с 1 января). В 2021 году этот показатель составил 8,0%. Хотя минимально допустимый коэффициент составляет 4,5%, обратите внимание, что H1.1 должен снизиться до 5,125%, чтобы списать субординированный долг по бессрочным облигациям.

В конце января маржа ВТБ на этом уровне составляла около 1,75 пенса, однако банку, возможно, придется предпринять некоторые действия для укрепления своего капитала — восстановление на рынках акций может оказать положительное влияние, но этого может быть недостаточно в контексте предстоящей выплаты дивидендов в 2021 году, возможного увеличения кредитного портфеля и приближающегося срока исполнения опциона эмитента бессрочных еврооблигаций. Инвесторам следует обратить пристальное внимание как на динамику этого индекса в течение этого года, так и на шаги банка по восстановлению собственного капитала, поскольку они, вероятно, повлияют на ценообразование ценных бумаг эмитента.

У нас есть текущая идея для акций ВТБ с целью 0,0674 руб.

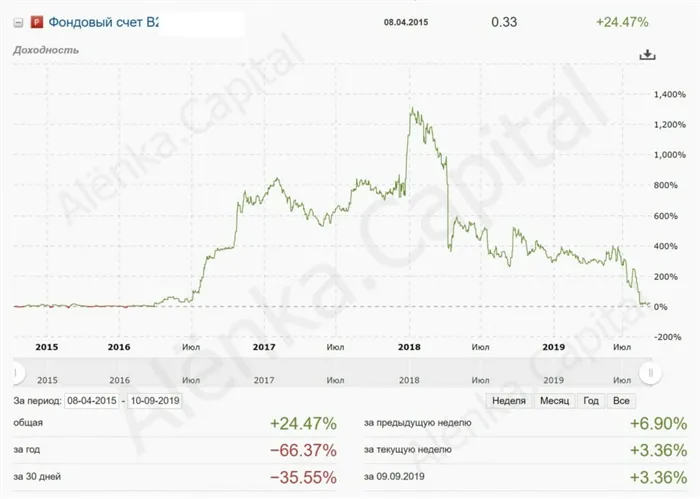

Динамика акций

Акции ВТБ выросли на 0,6% до 0,042450 рублей в 14:45 по московскому времени. В то же время индекс MosBeX вырос на 2%, поэтому акции немного не дотянули до общего рынка. В то же время акции Сбербанка (обыкновенные акции) выросли на 3,1% до 278,14 рублей. Таким образом, ВТБ выглядел хуже своего конкурента.

С начала года акции ВТБ упали на 12%, а Сбербанка — на 5,3%. За последние 12 месяцев ВТБ подорожал на 12,7%, а Сбербанк — почти на 3,8%. Однако за последние 5 лет доля Сбера выросла на 68%, а доля ВТБ упала на 38%.

Консенсус-оценка рынка

Согласно данным Bloomberg Terminal, по акциям ВТБ существует 9 рекомендаций покупать, 0 рекомендаций продавать и 4 рекомендации держать. Консенсус-прогноз на 12 месяцев составляет 0,07 рубля, что на 65% выше текущей цены (0,0425 рубля).

Текущая дивидендная доходность акции ВТБ, основанная на всех дивидендах, выплаченных за последние 12 месяцев, составляет 0,4 % (12-месячная дивидендная доходность). Индикативная дивидендная доходность (на основе последнего дивиденда за полный год) также составляет 0,4 %, учитывая при расчете цену акции 0,0425 руб. Прогнозируемая дивидендная доходность на 2022 год составляет 16%.

У ВТБ довольно интересная дивидендная политика. С 2018 года банк установил выплаты по всем трем типам акций таким образом, чтобы дивидендная доходность была одинаковой для держателей привилегированных и обыкновенных акций. Для расчета дивидендной доходности по обыкновенным акциям используется средняя цена акции за отчетный год. «Слом» дивидендного подхода ВТБ: чем дороже обыкновенные акции, тем выше абсолютный размер дивиденда.

Давайте посмотрим, как показатели и их значение представлены в таблице «Портфель клиента». В данном примере показан типичный рисковый клиент (SRC).

Задолженность по маржинальному кредитованию в ВТБ Инвестиции — что это такое?

Если на брокерском счете недостаточно денег для торговли, инвестор может занять необходимую сумму у брокера. Эта услуга называется маржинальным кредитованием. Эта опция также доступна для пользователей, которые вышли на биржу через банк ВТБ. В этой статье мы расскажем, как возникает маржинальный кредит в ВТБ и в чем особенности этой услуги.

Что такое кредитное плечо или маржинальная торговля на бирже в ВТБ?

Как и большинство других брокеров, ВТБ также предлагает маржинальную торговлю. Это специальная функция, которая позволяет инвестору торговать различными финансовыми активами (например, акциями) с помощью заемных денег или заемных ценных бумаг. В обоих случаях кредитором выступает брокер, т.е. банк ВТБ.

Если вы инвестируете с самого начала или уже имеете опыт торговли на фондовом рынке, выбирайте платформу Tinkoff. Для новичков предусмотрено бесплатное обучение с гарантированными акциями в подарок, а для опытных трейдеров — возможность участвовать в программе увеличения акций через 3 месяца! Переходите к надежному брокеру👈 здесь.

Необходимым условием участия в маржинальном кредитовании является наличие активов, которые могут быть переданы в залог брокеру (маржа). Здесь есть два варианта: Деньги на брокерском счете или ценные бумаги (акции, облигации и т.д.). Кредитное плечо — это максимальная сумма, которую инвестор может рассчитывать получить на основе исходных данных.

Размер кредитного плеча зависит от следующих факторов

- активы, которые пользователь может передать

- вид приобретенного обеспечения

- ставка риска, установленная для конкретного финансового инструмента (утверждается ЭСКБ и МФБ).

В ВТБ кредитное плечо активируется автоматически при открытии брокерского счета.

Если вы покупаете акцию за сумму, превышающую лимит собственного капитала, оставшаяся сумма берется в кредит. Если вы не закроете позицию к концу дня, вам придется заплатить проценты.

Особенности маржинальной торговли в долг и проценты за кредитование

Маржинальная торговля имеет следующие особенности:

- предоставляемое инвестором обеспечение должно входить в перечень ликвидных активов, которые брокер готов принять в качестве обеспечения (точный перечень утвержден в приложении 11 к регламенту банка ВТБ),

- может осуществляться: в длинной позиции (когда инвестор ставит на рост цены актива) и в короткой позиции (когда инвестор берет ценные бумаги в долг и ставит на снижение их стоимости),

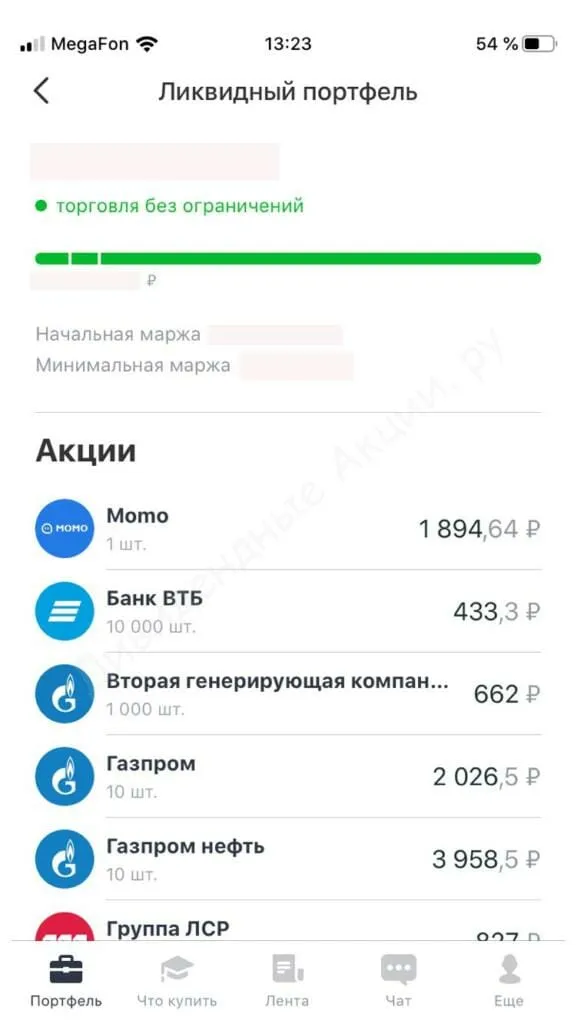

- В приложении ВТБ («Мои инвестиции») в разделе «Уровень достаточности капитала» указан залог, который может быть использован. В зависимости от ситуации он может принимать следующие оттенки: синий — активов достаточно, желтый — возможно, в ближайшее время потребуется увеличить обеспечение по кредиту, красный — средств недостаточно.

Маржинальная позиция закрывается только после возврата заемных средств. Если вам удастся открыть и закрыть фонд в течение одного дня, инвестору не придется платить проценты. Однако если незакрытая позиция переносится на следующий день, начисляются проценты.

ВТБ взимает собственные комиссии за не закрытые маржинальные сделки. Тарифы следующие:

- От 2% до 16,8% годовых — проценты, начисляемые при исполнении рыночной позиции,

- От 9% до 13% годовых — проценты, начисляемые на краткосрочные позиции,

- От 13 до 16,8% — иностранная валюта в кредит под гарантию.

В ВТБ Брокер точная процентная ставка по каждой сделке зависит от следующих факторов: типа позиции (длинная/короткая), валюты предоставляемого кредита (рубли, доллары, евро), вида ценных бумаг, используемых инвестором (у брокера есть два утвержденных списка).

Также можно присоединиться к пакету «Инвестор Стандарт», в котором немного снижена брокерская комиссия (0,0413%), но взимается ежемесячная плата за обслуживание в размере 150 рублей (если была совершена хотя бы одна операция с ценными бумагами).

От чего зависит кредитное плечо

Чтобы рассчитать сумму маржинальной сделки, которую инвестор может открыть и поддерживать, необходимо знать следующие значения:

Начальная маржа — минимальная стоимость портфеля, при которой может быть совершена маржинальная сделка по конкретному активу. Если клиент попытается совершить сделку, для которой требование о первоначальной марже не было выполнено, такая сделка будет автоматически заблокирована.

Туристические акции: риски и перспективы

Не пора ли покупать акции туристических компаний?

Минимальная маржа — это наименьшая цена в вашем портфеле, по которой вы можете удерживать короткую позицию. Если цена портфеля падает дальше, брокер закрывает позицию.

Требование представляет собой разницу между начальной маржой и стоимостью портфеля, если портфель ниже начальной маржи, но выше минимальной маржи.

Уровень достаточности фонда (FSL) = (стоимость портфеля — минимальная маржа) / (начальная маржа — минимальная маржа).

Диапазон этого значения составляет о т-9,99 до 9,99. В зависимости от фактического значения UDS, текущая ситуация клиента может выглядеть следующим образом:

В стоимость портфеля включаются только активы, включенные в маржинальное страхование: Денежные средства и ликвидные ценные бумаги. В этом случае неликвидные ценные бумаги не включаются в стоимость портфеля.

Ставка риска — это параметр, отражающий риск изменения цены инструмента. Он используется для расчета максимального объема торговли при имеющихся средствах и максимальном кредитном плече. Для определения максимального кредитного плеча необходимо разделить остаток на счете на величину процентной ставки. Например, если доступно 500 000 рублей, а процентная ставка по выбранным акциям составляет 20%, максимальный объем сделки составляет 500 000 / 0,20 = 2500 000 рублей. Таким образом, размер кредитного плеча составляет (2500 000 — 500 000) / 500 000 = 4.

Если на счете нет свободных средств, ценные бумаги могут быть использованы в качестве залога для новых покупок. В этом случае стоимость портфеля уменьшается (или дисконтируется) на рисковую процентную ставку, а результат делится на нее. Например: стоимость акций составляет 500 000; 500 000 x (1 — 0,2) = 400 000 рублей; 400 000 / 0,2 = 2 000 рублей. Значение левериджа равно (2 000 000 — 400 000) / (400 000) = 4.

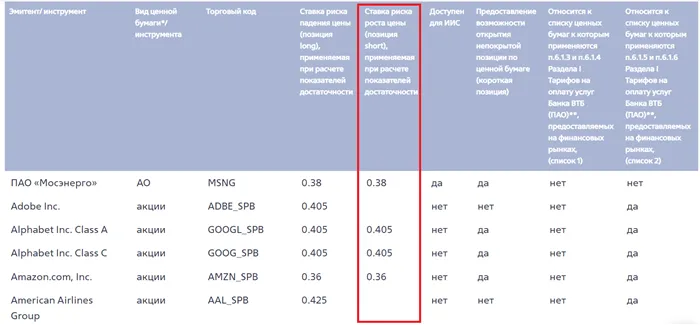

Таким образом, максимальное значение левериджа зависит от ставки риска рассматриваемого актива. Как правило, государственные облигации имеют самые низкие процентные ставки, поскольку они обеспечены государственными резервами. В настоящее время ОФЗ-АД 46005 (3,5%) имеет самую низкую процентную ставку среди всех российских ценных бумаг. Кредитное плечо этой облигации составляет более 27 %. Наиболее ликвидные акции имеют уровень риска от 17 %. Формулы, используемые Национальной клиринговой палатой (НКП) для расчета цен инструментов, торгуемых на Мосбирже, очень сложны. Они учитывают как текущую ситуацию на рынке, так и прогнозы на ближайшие несколько дней. Брокеры обычно предлагают различные цены своим клиентам в зависимости от их навыков, уровня риска и размера счета. Коэффициенты риска для долгосрочных и краткосрочных сделок не обязательно одинаковы.

На сайте Finam по адресу finam.ru/investor/calcrisk вы найдете калькулятор кредитного плеча, который позволяет рассчитать максимальный размер позиции для каждой ценной бумаги, которой торгует этот брокер. Интересно, что Finam предлагает своим клиентам более низкую ставку риска, чем NCC.

Примеры расчёта объёма маржинальной позиции

Предположим, у инвестора на счету 200 000 рупий. Определим максимальное количество акций Газпрома, которое он может купить на эту сумму (мы используем текущую стоимость ценных бумаг на момент написания статьи). Коэффициент рыночного риска для акций Газпрома при пороговом уровне концентрации 1 (более 9 миллионов акций) составляет 17%. Стоимость портфеля должна быть не меньше начальной маржи, которая равна произведению цены открытой позиции и ставки риска. Таким образом, максимальный размер сделки равен:

200 000 / 0,17 = 1 176 417 РУБЛЕЙ.

Цена 1 акции «Газпрома» составляет 163 рубля. Затем определяется предельное количество акций путем округления до кратного 10 (минимальный предел для акций «Газпрома»):

1 176 417 / 163 = 7217

Округление до меньшего числа дает 7210 акций или 721 лот.

У инвестора нет свободных средств

Предположим, что у инвестора нет свободных денег, но есть 10 обыкновенных акций «Норникеля» (цена 1 800 рублей, ставка риска 17%) и 1 000 привилегированных акций «Ленэнерго» (цена 96,28 рублей, ставка риска 50%). Сколько акций «Газпрома» он может купить в этом случае?

Стоимость портфеля равна:

12820 х 10 + 96,28 х 100 = 128200 + 96280 = 224480 рублей.

Теперь рассчитаем начальную маржу для портфеля.

128200 x 0,17 + 96280 x 0,5 = 69934 руб.

Разница между стоимостью портфеля и начальной маржой:

224480 — 69934 = 154546 РУБЛЕЙ.

Эта сумма представляет собой гарантию на покупку. Таким образом, инвестор может купить акции «Газпрома» на эту сумму:

Кэтрин Вуд и ее компания ARK Investment

Кто такая Кэтрин Вуд: стоит ли инвестировать в фонды ARK?

154546 / 0,17 = 909 094 руб. или 5577 акций (557 лотов)

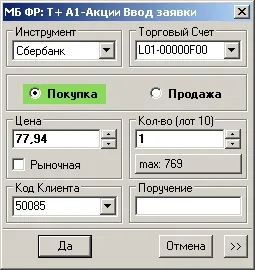

Текущие рисковые цены на определенные инструменты можно найти на сайте Московской биржи по адресу moex.com/s1163. На практике, однако, инвестору не приходится самому производить расчеты: Торговый терминал делает это за него. Когда вы размещаете торговый ордер, в диалоговом окне отображается максимально возможный размер позиции.

Торговля с использованием кредитного плеча — это не только возможность получения более высоких прибылей, но и источник высокого риска. Этот риск складывается из нескольких факторов:

В чем риск сделок на понижение

При медвежьей торговле потери инвестора могут быть бесконечными. При нисходящих трендах потери могут быть бесконечными, поэтому этот вид маржинальной торговли считается самым рискованным.

Предположим, клиент одолжил у брокера акции, стоимость которых на момент открытия позиции пут составляла 1 000 рублей. Однако расчет снижения цены оказался неверным. То есть цена не только не упала, но и продолжала расти. Через 10 дней цена акций выросла до 2 000 рублей. Если клиент затем решит закрыть позицию, ему придется купить акцию по цене вдвое выше той, по которой он продал ее при открытии открытой позиции. Потери уже составят 100%. Но акция может расти до 3-5 тысяч и до бесконечности, а значит, максимальные потери инвестора не ограничены. Более того, брокер будет списывать проценты за каждый день переноса непокрытой позиции. Поэтому убыток короткого продавца будет еще больше и продолжит увеличиваться с каждым днем, пока цены не упадут.

При открытии долгосрочных позиций, то есть длинных позиций, нацеленных на рост цены акции, риск инвестора является органическим. Вы не можете принять потерю более 100 %. Акция не может стоить меньше 0. Например, акция покупается за 1 000 рублей с расчетом на то, что ее цена будет расти. Однако прогноз не оправдался, и стоимость актива начала падать. В результате компания становится банкротом, а акции ничего не стоят. Тем не менее, инвестор не может потерять больше, чем 1000 рублей, которые он потратил на покупку акции, плюс брокерский процент за перенос непокрытой позиции.

Как застраховаться от рисков

Непокрытые позиции — одна из самых распространенных причин банкротства инвесторов и трейдеров. Если вы не ограничите максимально допустимые потери, вы можете обанкротиться. Чтобы избежать этого, следует хеджировать свои сделки с помощью сигналов тревоги, которые можно настроить на реакцию, когда цена достигает критической точки. Также установите стоп-лосс для этой цели. Это специальные заявки, которые ваш брокер автоматически выставляет, когда цена достигает установленного вами уровня.

Помните, что иногда покупка стоп-лосса не может быть запущена. Это происходит из-за «эффекта проскальзывания», когда цена очень быстро перемещается от одного уровня к другому и превышает установленный вами уровень. Всегда проверяйте свой личный кабинет или мобильное приложение при открытии необеспеченных сделок, чтобы избежать маржинальных требований.

Какие акции можно шортить в ВТБ

Брокеры ограничивают список ценных бумаг, которые инвесторы могут продавать в короткие сроки. Поэтому вы можете играть только с активами из списка разрешенных активов. Полный список акций и облигаций, которые могут быть проданы в короткие сроки брокеру ВТБ, можно посмотреть здесь. Коэффициент коротких продаж указан в графе 5 таблицы «Список ликвидности».

Чем лучше ликвидность актива и чем выше объем торгов, тем больше вероятность того, что ВТБ выбрал данную ценную бумагу. Наиболее популярные активы на рынке имеют меньший риск и меньшую ставку для открытия короткой сделки. Если у ценной бумаги низкий объем торгов, то, скорее всего, по ней нет коротких сделок. Список активов регулярно обновляется на сайте брокера. Поэтому перед открытием позиции проверьте текущие цены коротких продаж и наличие коротких продаж.

На самом деле, этот вариант открытия брокерского счета является наиболее удобным, поскольку вся регистрация, финансирование и торговля брокерскими активами осуществляется через одно и то же мобильное приложение.

За кредит нужно платить!

Брокер одалживает вам заемные деньги с процентами! Годовые ставки начинаются от 12-20%. Условия и положения см. в разделе «Брокерские сборы».

- Сбербанк — http://sberbank.ru/ru/person/investments/broker_service/margintrade.

- Тиньков — https://help.tinkoff.ru/margin-trade/long/cost/.

- BCS — https://broker.ru/tariffs.

- ВТБ — https://broker.vtb.ru/trade/margins/.

Если вы покупаете и продаете внутри дня, комиссия за процентную ставку не взимается. Если вы переносите занятую позицию на следующий день, с вас взимается плата. (12-20%/365 дней = столько вы заплатите за 1 день).

Теперь все немного сложнее, но это важно!

Механизм РЕПО

Репо — это кредит под залог ценных бумаг.

Сам механизм подразумевает, что брокер покупает у вас акции, дает вам за них деньги, а затем вы выкупаете их (акции) обратно.

То есть, репо — это соглашение о продаже ценных бумаг и их обратной покупке. (Если вам нужны деньги для покупки акций против ценных бумаг, которыми вы владеете).

Существует также обратное РЕПО, когда вы покупаете акцию у брокера за свои деньги (например, если вы хотите продать ее коротко).

Важно то, что ваша ставка заимствования выше, чем у брокера, если вы держите позицию хотя бы 2-3 месяца, потому что есть кредитное плечо, то есть комиссия.

- Происходит первая часть выкупа — брокер продает определенное количество ваших акций, равное сумме займа,

- на следующий день вы выкупаете эти акции — вторая часть сделки РЕПО — но уже по более высокой цене, увеличенной ровно на однодневный кредит, основанный на годовой марже,

- брокер удерживает комиссию за саму сделку РЕПО.

Суть в том, что сложный процент включается через этот механизм, и ваша процентная ставка постепенно «раздувается». В течение года может быть сделано несколько дополнительных взносов.

Сложно как-то это все!

В этом отношении она проще! Мобильные приложения сейчас очень функциональны и интуитивно понятны (не то что QUICK)!

Для большего удобства терминал или мобильное приложение мгновенно рассчитывает и показывает, сколько ценных бумаг вы можете купить по максимальной ставке на основе вашего обеспечения. ВАМ НЕ ПРИДЕТСЯ НИЧЕГО ВЫЧИСЛЯТЬ САМОСТОЯТЕЛЬНО!

В Тинькове, например, даже показано цветом, в какой диапазон нужно вернуться, чтобы иметь достаточный залог.

Принудительное закрытие позиции (MARGIN CALL)

Главная задача брокера — сохранить свои деньги и взять с вас все комиссионные.

В случае серьезного спада он может заставить вас закрыть (продать) все ваши позиции, чтобы вернуть свои деньги.

Это называется MARGIN CALL (обычно это называется «Коля Маржин приехал»).

Что вы делаете, чтобы избежать закрытия?

Важный момент о МИУ: раз в год вы можете пополнить МИУ на сумму до 1 миллиона рублей. Если вы уже пополнили счет на 1000 000 рублей в течение этого периода, вы не сможете пополнить его снова!

Это рассказ известного трейдера в IIM. Три года роста, и капитал был установлен на нуле.

С начала года акции ВТБ упали на 12%, а Сбербанка — на 5,3%. За последние 12 месяцев ВТБ подорожал на 12,7%, а Сбербанк — почти на 3,8%. Однако за последние 5 лет доля Сбера выросла на 68%, а доля ВТБ упала на 38%.

Что мне необходимо сделать после получения маржин-колла? Сколько денег необходимо внести на брокерский счет?

Чтобы избежать вынужденного закрытия позиций после маржинального требования, инвесторы должны:

- либо закрыть определенные позиции путем снижения начальной и минимальной маржи,

- или добавить ликвидные средства (наличные или ликвидные ценные бумаги) на свой счет, тем самым увеличив стоимость своего портфеля.

Минимальную сумму средств, которую необходимо внести на брокерский счет, или количество позиций, которые необходимо закрыть, можно определить с помощью параметра NRR1 в таблице «Портфель клиента» в торговой системе QUIK. Отрицательное значение NRR1 указывает на оценку активов, которые необходимо депонировать, чтобы вернуть стоимость портфеля к уровню начальной маржи.

Количество недостающих активов, которые необходимо добавить или закрыть, также можно определить, используя значения параметров, указанных в тексте маржин-колла:

- Для рынков акций, валют и деривативов, включенных в EBS, необходимо взять стоимость портфеля и начальную маржу из текста звонка и рассчитать разницу между ними. При такой стоимости (и выше) необходимо пополнить брокерский счет или закрыть некоторые позиции самостоятельно.

- Для отдельного рынка деривативов — недостающий объем указывается в тексте сообщения, дополнительно вычислять ничего не нужно.

Сколько времени у меня есть до момента принудительного закрытия моих позиций брокером?

В этом деле нет точного расписания. Все зависит от развития рынка и изменения параметров стоимости портфеля и минимальной маржи. Брокер закрывает позиции только тогда, когда стоимость портфеля достигает минимальной маржи (MVM2).<0).

Когда рынок/инвестиции находятся на одном уровне (происходит боковое движение цены), а стоимость портфеля достигает уровня начальной маржи, но еще не достигла уровня минимальной маржи. Портфель может оставаться в таком состоянии в течение нескольких дней, недель, месяцев или лет. Этот период не ограничен. Инвестор получает маржин-колл каждый день (поскольку стоимость его портфеля ниже уровня начальной маржи), но брокер не закрывает его позиции.

Если рынок/инвестиции очень волатильны и быстро движутся в противоположном направлении от открытой нехеджированной позиции, минимальный депозит может быть достигнут в тот же день, когда отправлен маржин-колл. В этом случае брокер может принудительно закрыть часть позиции инвестора.

На какие параметры в QUIK мне необходимо обращать внимание при совершении сделок с неполным обеспечением?

Правильное отображение параметров риска возможно только в терминале QUIK, начиная с версии 8.1. Чтобы проверить, можете ли вы работать с этой версией терминала, перейдите по этой ссылке.

При проведении операций с неполным обеспечением следует использовать все следующие параметры в качестве ориентира.

Параметры риска отображаются в таблице «Портфель клиента»:

- Первоначальная маржа

- Первоначальная маржа Первоначальная маржа

- Первоначальная маржа Первоначальная маржа Скорректированная маржа

- Первоначальная маржа Минимальная маржа Минимальная маржа

- Статус

- NSR1 (коэффициент покрытия риска 1)

- NSR2 (коэффициент покрытия риска 2)

- Требование

- УЦП (размер достаточности капитала)

Примечание: Если вы скачали QUIK с сайта broker.ru, то необходимые параметры уже присутствуют в настройках таблицы «Портфель клиента» по умолчанию, и вам не нужно их добавлять.

Если вы удалили таблицу или вам необходимо добавить параметры, щелкните правой кнопкой мыши на таблице «Портфель клиентов», выберите «Редактировать таблицу» и добавьте перечисленные выше параметры по одному, выделив параметр и нажав «Добавить». После добавления параметров нажмите «Да».

Давайте посмотрим, как показатели и их значение представлены в таблице «Портфель клиента». В данном примере показан типичный рисковый клиент (SRC).

Значение полей в таблице «Клиентский портфель»

- Pi — Стоимость в рублях по модулю позиции в i-м активе,

- Di — начальная ставка риска Dlong или Dshort, в зависимости от направления позиции (длинная или короткая).

- Минимально допустимая стоимость портфеля инвестора, ниже которой происходит принудительное закрытие.

- «Нормальный» — Стоимость портфеля больше или равна скорректированной марже,

- «Маржа» — Стоимость Портфеля меньше Скорректированной маржи и больше или равна Первоначальной марже,

- «Спрос» — Стоимость портфеля меньше начальной маржи и больше или равна минимальной марже,

- «Закрыть» — Стоимость портфеля меньше скорректированной маржи; «Закрыть» — Стоимость портфеля меньше или равна минимальной марже.

- UDF < 1 — близость к закрытию (маржин-колл);

- UDF < 0 — принудительное закрытие.

В таблице «Портфель клиентов» дважды щелкните, чтобы открыть таблицу «Покупки/продажи». В таблице «Портфель клиента» двойным щелчком откройте таблицу «Покупки/продажи», где вы можете увидеть определенные начальные проценты риска для ликвидных активов в соответствии с уровнем риска клиента, настроив фильтры.

Проценты риска в таблице «Покупка/продажа» могут отображаться только для доступных активов, а также для всех инструментов, доступных для сделок с неполным обеспечением.

Значение полей в таблице «Купить/продать»

| Поле | Значение |

|---|---|

| Купить | Максимально возможное количество ценных бумаг для покупки по данному инструменту в данной категории, основанное на лучшей цене предложения, без учета торговой системы и брокерской комиссии. |

| Продать | Максимальное количество ценных бумаг, возможное для продажи инструмента данной категории, исходя из лучшей цены предложения, без учета комиссии торговой системы и брокерских комиссий. |

| Длонг | Начальная ставка риска инструмента в длинной позиции. Если в этой колонке нет значения для интересующего вас инструмента, это означает, что он не может быть принят брокером в качестве залога. |

| Dshort | Первоначальная ставка риска для инструмента в короткой позиции. Если в этой колонке нет значения для интересующего вас инструмента, это означает, что он не может быть принят брокером в качестве залога и недоступен для открытия короткой позиции. |