Руководитель предприятия должен прекратить работы в зонах, официально отнесенных к категории 4. Они могут продолжаться только после устранения всех рисков и снижения категории риска. Это условие снимается только в случае необходимости предотвращения или устранения последствий чрезвычайной ситуации.

Налогообложение ИП в 2022 году

В 2022 году был введен новый налоговый режим и экспериментальный платеж. А из-за штрафов сроки уплаты некоторых налогов были продлены. Это далеко не все налоговые изменения для предпринимателей. Давайте рассмотрим, какие новые налоги появятся у индивидуальных предпринимателей в 2022 году.

- Что такое налоговая система?

- Какую систему налогообложения может использовать ИП?

- АУСН — новая налоговая система для индивидуальных предпринимателей в 2022 году.

- Изменения для индивидуальных предпринимателей на УСН в 2022 году

- Изменения для индивидуальных предпринимателей в лицензионной налоговой системе в 2022 году

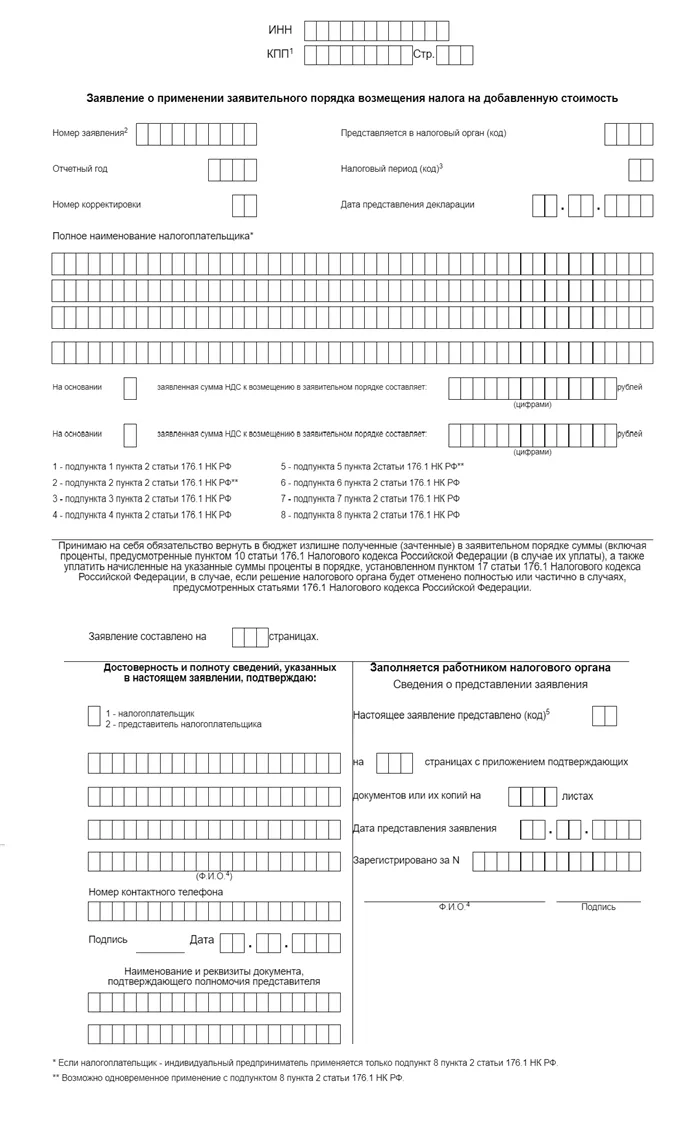

- Изменения для индивидуальных предпринимателей в ОСН в 2022 году

- Страховые взносы для предпринимателей

- Единовременный налоговый платеж

Подача налоговых деклараций в соответствии с действующими формами

Что такое налоговая система?

Перед регистрацией предприниматель планирует свои доходы и расходы и выбирает систему налогообложения. Налоговая система определяет налоги и сборы, которые должен платить индивидуальный предприниматель.

Чтобы разобраться в вопросе налогообложения, необходимо понимать термины, введенные в Налоговый кодекс (ст. 17 НК РФ):

- Объект: то, с чего предприниматель должен заплатить налог. Это может быть прибыль, доход или разница между доходами и расходами.

- Основание Налоговая база указывает на объект налогообложения в денежном выражении. Это сумма, с которой должен быть рассчитан и уплачен налог.

- Налоговый период. Это период, по истечении которого должна быть определена налоговая база и исчислен налог.

- Ставка: процент или ставка, по которой ИП платит налог.

- Способ оплаты бюджета. Это способ расчета налогов и взносов, а также периодичность и правила их уплаты.

Кроме того, предприниматели имеют право на налоговые льготы. Они применяются не ко всем налогоплательщикам и не ко всем налоговым режимам. Однако если существует возможность освобождения от уплаты налогов, индивидуальный предприниматель может значительно снизить свое налоговое бремя.

Какую систему налогообложения может использовать ИП?

Предприниматель может работать по общей системе налогообложения или перейти на специальный налоговый режим — УСН, ПСН (патент) или ПСН. Можно совмещать упрощенную систему налогообложения с патентом. Существуют также некоторые экспериментальные схемы для индивидуальных предпринимателей:

Автоматизированная упрощенная система — с 1 июля 2022 года по 31 декабря 2027 года (в Москве и Московской области, Калужской области и Татарстане).

Важно отметить, что при регистрации индивидуального предпринимателя автоматически применяется система ОСНО — система с максимальной налоговой нагрузкой и сложной отчетностью. Однако предприниматель может сразу перейти на один из имеющихся специальных режимов УСН и ЕСХН: через 30 дней после регистрации. Если вы не успеете подать заявление в этот период, вам придется быть в OSNO до конца года, так как переход возможен только с января нового года. Однако вы можете в любой момент перейти на патент или NPD.

Выбор схемы налогообложения зависит от вида и объема работ. Не существует специальных налоговых схем для всех видов деятельности: Ограничения для каждой системы прописаны в налоговом кодексе, но местные власти могут изменить перечень видов деятельности. На выбор влияют и другие факторы, такие как размер дохода, количество сотрудников и стоимость основных средств.

Переход на специальный режим выгоден для индивидуального предпринимателя. Предприниматель платит меньше налогов, должен готовить меньше отчетов и ведет простую бухгалтерию. Однако, чтобы выбрать систему налогообложения, которая эффективно работает для вашего бизнеса, необходимо заранее просчитать все выгоды и потери, определить преимущества и недостатки, проверить условия и ограничения.

Отчетность в Федеральную налоговую службу, пенсионный фонд, фонд социального страхования и Росстат через Интернет.

В таблице показаны возможные налоговые системы и налоговое бремя для предпринимателей.

Индивидуальный предприниматель платит все обязательные налоги по общим ставкам. Это НДС, налог на прибыль и страховые взносы для него и его сотрудников. Также существуют налоговые декларации по этим налогам:

- НДС — ежеквартально, до 25 числа месяца, следующего за отчетным кварталом,

- 3-НДФЛ — один раз в год, до 30 апреля следующего года.

Еще предприниматель на ОСНО платит налог на имущество со всего имущества, используемого в бизнесе (статьи 400, 401 Налогового кодекса).

Вместо НДС и налога на прибыль предприниматель должен платить единый налог каждый квартал в рамках упрощенной системы налогообложения. Индивидуальный предприниматель выбирает один из следующих вариантов:

- Доход — ставки от 0% до 6%,

- Доходы за вычетом расходов — ставки от 0% до 15%.

Если дохода нет, минимальный налог уплачивается по ставке 1%, но только в приложении «доходы минус расходы».

Постоянные представительства на упрощенной системе налогообложения уплачивают страховые взносы за себя и своих работников. Постоянные представительства, находящиеся на упрощенной системе налогообложения, платят налог на имущество с недвижимости, включенной в специальный перечень и облагаемой налогом в соответствии с ее кадастровой стоимостью. Налоговая декларация подается один раз в год — до 30 апреля следующего года.

Индивидуальный предприниматель оплачивает стоимость патента в течение определенного периода. Не нужно платить подоходный налог или НДС. Возврат по лицензионному соглашению также не предусмотрен. Однако они должны платить страховые взносы за себя и своих работников.

Кроме того, ИП на ПСН платят налоги на недвижимость, которая включена в специальный перечень и облагается налогом исходя из стоимости земли.

Заявки могут подавать только сельскохозяйственные производители. Налог рассчитывается на разницу между доходами и расходами, а ставка налога варьируется от 0 до 6%. ИП в SAT платят НДС, но имеют право на освобождение. Страховые взносы для вас и ваших сотрудников также являются обязательными.

Условием освобождения является отсутствие коммерческой деятельности. Если вы продолжаете работать во время декретного отпуска, вы не освобождаетесь от уплаты страховых взносов.

Бизнес сможет удвоить рекламный бюджет на рекламу во «ВКонтакте»

Новости о запуске программы на сайте Министерства экономического развития: раз и два.

Министерство экономического развития и «ВКонтакте» запустили программу поддержки предпринимателей. Владельцы бизнеса получат бонусы в виде дополнительного рекламного бюджета при закрытии рекламного счета. Предложение действительно с 27 июня 2022 года по 31 августа 2022 года. Правомочными предпринимателями являются:

- Не пользовались ранее рекламным аккаунтом или платными рекламными услугами во «ВКонтакте»,

- иметь аккаунт в ВКонтакте, но не использовать его в течение последних 180 дней.

Для участия в акции необходимо посетить центр «Мой бизнес» по адресу мойбизнес.рф и подать заявку.

Самозанятые смогут получать оплату по номеру телефона

Индивидуальные предприниматели теперь могут создавать счета для оплаты в мобильном приложении My Tax, а клиенты могут оплачивать товары и услуги безналичным способом с помощью QR-кода или ссылки. После оплаты приложение автоматически создаст и отправит чек. Новый метод должен быть настроен в приложении: Добавьте свой номер телефона и подпишитесь на платежную услугу. Подробные инструкции можно найти в разделе «Мой налог» здесь.

Чтобы воспользоваться субсидией, ИТ-компании должны быть включены в список аккредитованных компаний Министерства цифровых технологий, что является важным требованием. Согласно новым правилам:

-

Для уменьшения ставки налога на прибыль и тарифов страховых взносов нужно обеспечить профильную выручку не меньше 70% от общей выручки (раньше это было 90%).

По-настоящему бесплатная ставка для бизнеса!

Освобождения по-прежнему не применяются к индивидуальным предпринимателям.

С 2023 года список предприятий, освобожденных от уплаты налогов, будет сокращен. Будут ликвидированы платформы для участия в государственных тендерах, посредники в сделках с недвижимостью, компании, маркирующие товары и предоставляющие услуги связи, службы доставки еды и такси.

Инфосистемы работодателей интегрируют с порталом Госуслуг

С 1 сентября 2022 года работодатели, сотрудники и соискатели смогут обмениваться электронными личными документами через Портал государственного управления. Соискатели и сотрудники смогут создавать, подписывать электронной подписью и отправлять кадровые документы своему руководителю через личный кабинет. Эти документы хранятся в личном кабинете работника в Gosuslugi и в информационной системе работодателя. Для этого работодатель должен настроить интеграцию с порталом, иметь специальную электронную подпись и получить согласие работника.

С 24 июля 2022 года штрафы за незаконные валютные операции будут снижены. К ним относятся покупка иностранной валюты без привлечения банков, перевод иностранной валюты без открытия счета через иностранные платежные системы, предоставление кредитов нерезидентам

Штрафы для компаний (юридических лиц и индивидуальных предпринимателей) теперь составляют 20-40% от суммы незаконных валютных операций (ранее было от 75% до 100%), для директоров также 20-40%, но штраф не может превышать 30 тысяч рублей.

Кроме того, штраф за невозмещение рублевых доходов (неперечисление денег в российский банк по рублевому контракту) был снижен до 3-5%, за исключением контрактов на экспорт леса и лесоматериалов. Ранее диапазон санкций составлял 3-10%. Изменения распространяются на сделки в период с 23 февраля по 31 декабря 2022 года.

Кроме того, новые правила снимают административную ответственность за несоблюдение требований Денежного закона, если резидент совершил нарушение в связи с антироссийскими санкциями. Данное положение будет применяться с 13 июля 2022 года.

В форме учтены такие нововведения, как применение повышенной налоговой ставки к доходам физических лиц, превышающим 5 миллионов рублей, и возможность получения налогового вычета в упрощенном порядке с 1 января 2021 года.

Страховые взносы за неполный год

Если индивидуальный предприниматель зарегистрируется в 2022 году, он не будет платить полный фиксированный взнос, а уменьшит его пропорционально количеству отработанных дней.

Чтобы рассчитать сумму за неполный год, сначала рассчитайте сумму за полные месяцы работы, а затем за дни, отработанные в месяце, в котором был предоставлен статус индивидуального предпринимателя. Или воспользуйтесь бесплатным калькулятором взносов EEI.

Страховые взносы за полные месяцы работы в качестве предпринимателя:

43 211 рублей / 12 месяцев × количество полных месяцев деятельности в качестве индивидуального предпринимателя.

Взносы за неполный рабочий день в качестве индивидуального предпринимателя: 43 211 рублей / 12 месяцев × количество полных месяцев работы в качестве предпринимателя:

43 211 рублей / 12 месяцев × количество отработанных календарных дней в месяце регистрации или снятия с учета индивидуального предпринимателя / количество календарных дней в этом месяце.

Пример. Предприниматель зарегистрирован 15 апреля 2022 года. За 2022 год он заплатит фиксированную часть взносов в размере 30 727,82 руб. Метод расчета заключается в следующем:

Взносы за полные месяцы работы индивидуального предпринимателя с мая по декабрь = 43 211 / 12 × 8 = 28 807,33

Взносы за апрель = 43 211 / 12 × (16 / 30) = 1 920,49

Дополнительная часть взноса (1% от дохода свыше 300 тысяч рублей) в этом случае не уменьшается — она по-прежнему зависит от того, сколько предприниматель зарабатывает за год.

Сроки уплаты страховых взносов ИП в 2022 году

Фиксированная часть взноса должна быть уплачена до 31 декабря 2022 года. Вы можете выплачивать эту сумму в рассрочку или всю сразу, особых требований нет — главное, выплатить ее до конца года.

С 1 июля 2023 года вы должны будете платить 1% от дохода свыше 300 000 рупий. Вы можете начать выплачивать эту часть взносов в 2022 году, как только ваш доход превысит 300 тысяч рупий, или отложить выплату всей дополнительной части взносов до конца периода.

Если вы пропустите установленный срок, то за каждый день просрочки с вас будет взыскана пеня в размере 1/300 ставки рефинансирования.

Ведите учет экспорта и импорта с помощью веб-сервиса Contour.Accounting. Простой бухгалтерский учет, расчет заработной платы и отчетность в одном сервисе.

Когда можно не платить страховые взносы

Тот факт, что предприниматель временно прекратил работу, не освобождает его от уплаты взносов на социальное страхование по фиксированной ставке. До тех пор, пока индивидуальный предприниматель зарегистрирован в налоговых органах, взносы должны уплачиваться. Поэтому мы рекомендуем вам снять регистрацию с учета, если вы не работаете в течение длительного периода времени. Однако существуют определенные обстоятельства, при которых зарегистрированный индивидуальный предприниматель не должен платить взносы на социальное страхование. Все случаи перечислены в пункте 7 статьи 430 Налогового кодекса:

- Военная служба,

- Военная служба

- Уход за человеком с инвалидностью 1 группы, ребенком-инвалидом или человеком старше 80 лет.

- Необходимость для супруга-военнослужащего выезжать в регион, где невозможно вести бизнес,

- необходимость выезда за границу с дипломатом или консулом.

Условием освобождения является отсутствие коммерческой деятельности. Если вы продолжаете работать во время декретного отпуска, вы не освобождаетесь от уплаты страховых взносов.

Вы можете подать заявление об освобождении от уплаты взносов по одной из этих причин, подав заявление об освобождении от уплаты взносов в налоговую инспекцию вместе с соответствующими подтверждающими документами. Вы можете подтвердить отсутствие деятельности, подав нулевую декларацию о доходах.

Подтверждающие документы для каждого случая перечислены в письме Федерального налогового управления «Об освобождении от уплаты взносов на социальное страхование».

Пример. В течение 2022 года предприниматель находилась в декретном отпуске, не вела никакой предпринимательской деятельности и не имела дохода. Чтобы не платить взносы за этот период, она должна подать налоговую декларацию с нулевой ставкой за 2022 год, предоставить свидетельство о рождении ребенка и справку от работодателя мужа о том, что она не брала отпуск. Список подтверждающих документов рекомендуется заранее согласовать с налоговой инспекцией.

При упрощенной системе налогообложения предприниматель может выбрать два варианта расчета налога: с доходов минус расходы или с доходов. Объект налога может меняться раз в год. Налоговая ставка:

Форма декларации за 2021 год

Предприятия, находящиеся на упрощенной системе налогообложения, должны изменить налоговую форму уже в текущем году. Вы можете проверить форму самостоятельно или подключиться к сервису SIS. Это гарантирует, что все необходимые обновления форм будут выполняться автоматически и без ошибок.

Количество страниц в документе было увеличено с восьми до десяти. Добавлены линии для отображения более высоких порогов и значений.

Отображается код налоговой ставки: 1 — обычная ставка, 2 — повышенная ставка. Если у вас льготный тариф, укажите, пожалуйста, почему.

Остальные правила остаются прежними. Документ будет подан до 31/03/2022.

Срок перехода на УСН с 2022 года

Чтобы перейти на это СНО, подайте заявление в ИФНС до 31 декабря года, предшествующего переходу. Формат документа — № 26.2-1. Он уже доступен в SSIS.

В следующем году будет опробована поэтапная замена налогового режима для кафе, ресторанов, столовых и т.д. Изменения касаются автоматического включения в ОМС с упрощенной системой налогообложения при превышении пороговых значений, основанных на количестве работников и размере выручки.

Организации, участвующие в тесте, могут избежать перечисления НДС, если их годовой доход остается ниже 2 миллиардов рупий. Они также могут воспользоваться льготными ставками (15 %), если число их сотрудников не превышает 1 500 человек. В настоящее время в компании работает всего 250 человек.

Ставки и льготы в субъектах РФ на 2022 год

Региональные власти могут снизить налоговую ставку для упрощенной системы налогообложения.

По статье «доходы» ставка снижается до 1% во всех регионах и до 0% в Крыму и Севастополе.

Для «доходы минус расходы» он будет снижен до 5 % и 3 % соответственно.

Некоторые регионы ввели налоговые льготы для индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, до 2024 года. Кроме того, вновь зарегистрированные индивидуальные предприниматели в определенных отраслях могут быть освобождены от уплаты налога. Вы можете связаться с нами, чтобы узнать, имеете ли вы право на освобождение от уплаты налогов — мы можем подробно проконсультировать вас.

Нулевая ставка в 2022 году может применяться, если вы занимаетесь производством, социальной работой, наукой, персональными услугами или сдачей жилья в аренду. Однако доход от квалифицируемой деятельности должен составлять не менее 70% от общего дохода.

Кроме того, штраф за невозмещение рублевых доходов (неперечисление денег в российский банк по рублевому контракту) был снижен до 3-5%, за исключением контрактов на экспорт леса и лесоматериалов. Ранее диапазон санкций составлял 3-10%. Изменения распространяются на сделки в период с 23 февраля по 31 декабря 2022 года.

Изменения отчётных форм

Изменения в налоговом законодательстве обычно влекут за собой изменения в формах отчетности.

- Отчет 6-НДФЛ за предыдущий год и последующие отчетные периоды 2022 года нужно подавать по новой форме (утверждена приказом ФНС от 28 сентября 2021 года № ЕД-7-11/845@). Обновленная форма включает сведения, которые ранее подавались отдельно по форме 2-НДФЛ.

- В форму РСВ также внесены изменения (приказ ФНС от 06.10.2021 № ЕД-7-11/875@). Первоначальное применение новой формы за 1 квартал 2022 года утверждено приказом ФНС от 25.12.2020 № ЕД-7-3/958@. Однако, поскольку приказ вступил в силу только 20 марта 21 года, в разгар кампании по подаче деклараций, Федеральная налоговая служба приняла как старые, так и новые формы. В 2022 году различий уже нет, применяется только форма Указа № ЕД-7-3/958@.

- Индивидуальные предприниматели, находящиеся на общей системе налогообложения, подают налоговые декларации за предыдущий год по форме 3-НДФЛ, которая утверждена приказом ФНС № ЕД-7-11/903@ от 15 октября 2021 года. Изменения потребовались в связи с увеличением налоговой ставки на доходы свыше 5 млн. рупий в год.

Изменения при работе с кассовыми аппаратами в 2022 году

Завершается масштабная реформа, связанная с использованием кассовых аппаратов. С середины прошлого года возможность работать без кассового аппарата окончательно утрачена для индивидуальных предпринимателей без работников, оказывающих услуги. Освобождение для этой категории предпринимателей больше не продлевалось.

В 2022 году список ситуаций, в которых нельзя использовать кассовый аппарат, будет еще больше сокращен. Депутаты уже внесли законопроект № 33099-8, который предусматривает, что торговать на рынках, ярмарках и ярмарках без контрольно-кассовой системы могут только плательщики единого сельскохозяйственного налога, то есть сельхозпроизводители.

С 1 марта 2022 года Федеральная налоговая служба больше не будет обязана информировать надзорный орган о применении кассовых аппаратов. Проверки кассовых аппаратов и кассовые операции будут проводиться вне графика.

А с 20 апреля 2022 года при продаже маркированных товаров, список которых становится все длиннее, необходимо указывать требуемый «код продукта». Для этого кассовые аппараты должны быть оснащены контрольной памятью определенного формата.

Новое в работе с банками

Поскольку все больше предприятий вынуждены работать с кассовыми аппаратами и открывать расчетные счета, увеличилось число коммерческих клиентов. А поскольку центральный банк выполняет надзорные функции за потоками платежей, с 1 июля 2022 года предприятия будут разделены на три группы риска.

Кстати, банки будут играть важную роль в реализации нового налогового режима АУСН, поскольку именно они будут перечислять заработную плату работникам и удерживать подоходный налог. А для точности расчетов индивидуальный предприниматель/работодатель должен будет предоставлять отчеты по работникам с указанием размера заработной платы и других выплат.

С 1 января 2022 года клиенты банков впервые должны будут заплатить штраф за неверную или неполную информацию о себе, своих бенефициарах или лицах, осуществляющих контроль.

С этой целью в Налоговый кодекс была добавлена новая статья 129.7-1, определяющая размер штрафов за каждое нарушение:

- 10 000 рублей для физических лиц,

- 25 000 рублей для юридических лиц.

Если будет доказано, что преступление было совершено умышленно, штраф удваивается до 20 000 и 50 000 рублей соответственно.

Нулевая ставка в 2022 году может применяться, если вы занимаетесь производством, социальной работой, наукой, персональными услугами или сдачей жилья в аренду. Однако доход от квалифицируемой деятельности должен составлять не менее 70% от общего дохода.

Изменится форма 6-НДФЛ

Новая форма утверждена Федеральной налоговой службой в приказе № ЕД-7-11/845@ от 28 сентября 2021 года. Он должен использоваться с момента подачи годового финансового отчета за 2021 год.

В обновленной форме при заполнении раздела 2 следует учитывать фактически полученный доход. В этом разделе появились строки, отражающие информацию о высококвалифицированных специалистах: Строка 115 — доход, строка 121 — количество сотрудников, строка 142 — подоходный налог с физических лиц.

В дополнение ко всем строкам 155 следует уточнить сумму подоходного налога, которая зачитывается при расчете подоходного налога с доходов от участия в других организациях (пункт 3.1 статьи 214 Налогового кодекса).

Обновится форма декларации 3-НДФЛ

Новая форма утверждена приказом Федеральной налоговой службы от 15.10.2021 № ЕД-7-11/903@. Он должен использоваться при подаче декларации о доходах за 2021 год.

В форме учтены такие нововведения, как применение повышенной налоговой ставки к доходам физических лиц, превышающим 5 миллионов рублей, и возможность получения налогового вычета в упрощенном порядке с 1 января 2021 года.

Увеличатся страховые взносы для ИП

Федеральный закон № 322-ФЗ от 15.10.2020 г. установил уровень фиксированного тарифа страховых взносов для индивидуальных предпринимателей до 2023 года.

В 2022 году общая сумма страховых взносов составит 43 211 рублей, из них:

- Фиксированная премия по ОПС составляет 34 445 крор. рупий. В 2022 году, если доход ИП превысит 300 000 рублей, ему придется платить дополнительный взнос в размере 1% от дохода в дополнение к фиксированным взносам.

- Фиксированный взнос для ОМС составляет 8 766 рублей.

Постановлением Правительства РФ № 2010 от 23.11.2021 были приняты новые правила, согласно которым пособия по временной нетрудоспособности, беременности и родам теперь рассчитываются не предприятиями, а ФСС.

Кому выгодно перейти на АУСН

Налоговая ставка для ЕСХН выше, чем для упрощенной системы налогообложения. Однако, поскольку нет страховых и пенсионных взносов, AUSSN может быть более выгодным. Это зависит от индивидуальных обстоятельств.

Расчеты показывают, что предпринимателям с низким уровнем дохода выгоднее перейти на AITF и что наличие работников не имеет значения. Если при упрощенной системе налогообложения частному предпринимателю приходится платить в казну больше налогов, то есть налог не равен нулю, то переход на УСН может оказаться невыгодным.

Как налоговая будет проверять тех, кто перешёл на АУСН

Налоговая служба сможет проводить документальные проверки, то есть проверять документы и запрашивать объяснения в случае расхождений. Период проверки составляет до трех месяцев. Трейдер не будет уведомлен о начале аудита. Налоговая проверка начинается 1 февраля года, следующего за проверяемым годом.

Для тех, кто использует упрощенную систему налогообложения, выездные налоговые проверки проводиться не будут.

Подавайте декларацию с сервисами Эвотора «Отчётность» и «КУДиР» всего за десять минут

Чтобы не тратить много времени на расчеты, заполнение налоговых деклараций и походы в Федеральную налоговую службу, воспользуйтесь услугой Эвотор «Отчетность». С его помощью можно легко и быстро заполнить налоговую декларацию, а затем отправить документ в налоговые органы — вам не нужно никуда идти.

Форма декларации всегда актуальна и автоматически обновляется, как только налоговые органы что-то меняют. Вы обязательно отправите нужный документ.

Как подать декларацию с помощью «Отчётности»

-

В личной декларации Эвотора.

- Сервис, вы регистрируете электронную подпись, которой будете подписывать документы. Как это сделать, вы можете прочитать в инструкции.

- Заполните декларацию. Сервис подскажет вам, что нужно ввести в те или иные поля.

- Отправьте налоговую декларацию в налоговую инспекцию.

В налоговой декларации вы должны предоставить информацию о доходах и расходах вашей компании. Чтобы не вводить эти данные вручную, установите услугу «KUDIR» вместе с программой выставления счетов «KUDIR Pro». Служба будет вести электронную книгу учета доходов и расходов. А сервис «КУДИР Про» помогает занести все данные о расходах и доходах для декларации УСН 2021.

С услугами «Отчетность» и «КУДИР» вы потратите всего несколько минут на заполнение и отправку налоговой декларации.