Однако это лучше, чем ничего, поэтому если вы едете за границу или уже находитесь там и испытываете проблемы с оплатой, следуйте следующим советам

Как не остаться без денег за границей. Руководство по банковским картам за рубежом

Использование дебетовых и кредитных карт за рубежом теперь практически неотличимо от аналогичных операций дома. Однако потеря денег из-за внезапной блокировки и конвертации карт остается распространенной проблемой. Мы собрали все трудности (и решения), с которыми могут столкнуться рисковые держатели российских банковских карт за рубежом.

Нередко банки получают жалобы на то, что эмитенты без уведомления блокируют карты после оплаты товаров или услуг за рубежом. Как объяснили сами сотрудники кредитных организаций, во время таких операций банки получают данные о карте и кассовом аппарате и блокируют карту, если детали операции кажутся подозрительными.

Кроме того, банки часто намеренно вводят ограничения на использование карт в местах с высоким риском мошенничества. Некоторые из этих стран — Украина, Египет, Италия, Турция, Таиланд, Шри-Ланка, Великобритания и США.

Если происходит блокировка подозрительной транзакции, снять ограничение на транзакцию относительно легко. Клиентам достаточно позвонить в службу поддержки банка, и после идентификации владельца карты его счет будет разблокирован в течение нескольких минут или часов.

Однако банки могут подозревать и более серьезные угрозы. Например, кредитная организация может заметить странную активность на карточном счете клиента и предположить, что он попал в руки третьей стороны. Это может произойти, если владелец используемого банкомата обнаружит признаки скимминга (кража данных карты через скиммер, установленный на банкомате). Затем банк запрашивает экстренные меры и вносит в черный список все карты, которые прошли через подозрительное устройство с момента последней проверки.

После такой аварийной блокировки обычно требуется выпуск новой карты. Находясь за границей, клиенты могут позвонить в банк, выпустивший пострадавшие карты, и объяснить ситуацию. Организация пришлет ему координаты ближайшего банка, где он сможет получить свою новую карту в течение одного-двух дней.

Чтобы уменьшить влияние внезапных помех и несанкционированных атак, эксперты рекомендуют иметь при себе в поездках две разные карты платежных систем.

Не во всех странах четырехзначные пин-коды

В азиатских странах местные банкоматы часто не принимают четырехзначные PIN-коды, а требуют ввода шестизначного пароля. Есть простое решение: введите четырехзначный PIN-код и добавьте еще две цифры, и банковская система, необходимая местному органу власти, отобразит только первые четыре цифры и подтвердит транзакцию.

Падение рубля может вызвать большие потери из-за конвертации средств на карте

Проблема высоких комиссий за конвертацию средств — одна из самых больших жалоб российских туристов за рубежом. Как правило, крупные потери связаны с внезапными колебаниями курса валюты во время обработки транзакций, которая может занимать несколько дней. В этот период курс российского рубля может резко измениться, как это произошло после введения США санкций против России в начале апреля.

В большинстве случаев потери не могут быть возмещены после конверсии. Однако в исключительных случаях банки-эмитенты могут компенсировать клиентам потери в рамках своих биллинговых операций, чтобы не потерять клиентов.

Проблем с конвертацией можно избежать, выбрав платежную систему, которая конвертирует местную валюту. Например, Visa использует доллары для проведения валютных операций, а MasterCard — евро. Поэтому рекомендуется принимать Visa в США и MasterCard в Европе.

При мошенничестве придется надеяться на быструю реакцию банка

В большинстве случаев злоумышленники крадут персональные данные с карты, когда захватывают терминал. Однако из-за трудностей в общении с банком несанкционированное снятие денег за границей предотвратить сложнее. Однако если сотрудники банка считают транзакцию подозрительной, они блокируют ее. Кроме того, банки постоянно звонят клиентам, чтобы подтвердить их участие в сделках.

Отели могут сделать двойную блокировку средств на вашей карте

Иностранные отели и сервисы могут мошеннически блокировать средства на картах клиентов. В случае оплаты стоимость услуги списывается, а средства за бронирование остаются на карте.

С одной стороны, банк-эмитент может отменить обязательство. Однако, с другой стороны, они с меньшей вероятностью пойдут на риск, поскольку нет информации о том, на какие цели используются взимаемые деньги. В этом случае клиент просто должен дождаться истечения срока действия барьера (стандартный срок — 30 дней).

Двойное засорение можно обойти, если использовать кредитную карту во время бронирования. Связанная сумма не считается кредитом и на нее не начисляются проценты.

Обналичиванию денег с дебетовой карты может помешать даже потертость на ней

Во многих странах есть свои особенности для завладения наличными деньгами. Если вы отдыхаете в Южной или Юго-Восточной Азии и вам нужны наличные, местные банки могут отказать в выдаче денег по изношенным картам или специальным картам, на лицевой стороне которых не указаны первые четыре цифры номера карты.

Кроме того, клиенты в Азии, Латинской Америке и даже на курортах Танзании, Новой Зеландии и Австралии могут столкнуться с лимитом наличных до 100 долларов, даже если установленный банком лимит снятия средств превышает эту сумму. Кроме того, средняя комиссия за снятие средств составляет 5 долларов США.

Среди дальнейших ограничений существует такой риск, что люди решат заблокировать выплаты по картам, выпущенным в России. Однако без поддержки Китая они вряд ли решатся на такой шаг.

|

|

Наличные деньги в банкоматах в Марракеше

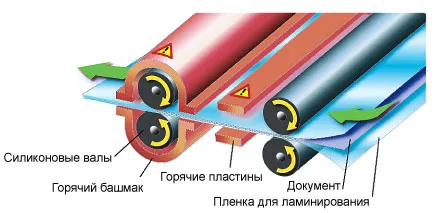

Конвертация — это не что иное, как перевод одной монеты в другую. Смотрите, вы хотите подойти к банкомату где-нибудь в Испании и снять 100 евро с карты Tinkoff tileble*. Что происходит; *Причины Тинькофф объясняются ниже.

| Иностранный банк делает запрос в платежную систему (€100) | → | Платежная система (Visa, MasterCard) отправляет запрос в ваш банк | → | Банк карты переводит €100 в рубли по своему курсу (а он индивидуален и отличается от ЦБ) | → | Банкомат выдает наличными €100 |

Например, что происходит, если цепочка не участвует в цепочке? Поскольку платежные системы (Visa, MasterCard) всегда отправляют запросы в банк только в евро или долларах, происходит следующее.

| Иностранный банк делает запрос в платежную систему в местной валюте (100 лир) | → | Платежная система (Visa, MasterCard) пересчитывает 100 лир в доллары по своему курсу | → | Платежная система (Visa, MasterCard) отправляет запрос в долларах в ваш банк | → | Банк карты переводит доллары в рубли по своему курсу | → | Банкомат выдает наличными 100 лир |

*Еще одно преимущество карты Tinkoff Black Card: Tinkoff является Передовым банком и сотрудничает с платежной системой евро в еврозоне и долларами в долларовой зоне и другими валютами. Сбербанк по-прежнему обладает такой гибкостью и … Он может похвастаться всем этим. Остальные банки имеют четкую привязку к доллару или евро в своих операциях с платежной системой (это нужно выяснять в банке). В этих случаях снятие 100 евро в Европе (как в Системе 2) может привести к двойной конвертации.

Долгосрочные и частые поездки могут быть более сложными. Сведите количество конверсий к минимуму (в идеале к 0 или 1). Для этого необходимо иметь счет в долларах или евро. Или, еще лучше, вам нужно иметь счет как в долларах, так и в евро. Почему: Потом.

- из схемы №1 выпадет колонка №3 (нет конвертации!),

- а из схемы №2 исчезнет колонка №4 (конвертация 1 раз, вместо 2).

Именно поэтому мультивалютные банковские карты пользуются большим доверием у путешественников. В таблице выше показано, какие банки имеют такую возможность. Для Tinkoff Black Ruble мы добавили счет в долларах и евро за пять минут. Я вошел в мобильное приложение, нажал кнопку, дождался подтверждения и купил валюту. Во время поездки необходимый счет сразу же подключается к карте после простого онлайн-процесса в приложении.

Наш опыт снятия наличных за границей

|

|

В Белграде, Сербия, я получил деньги в банкомате Сбербанка в аэропорту.

Для доступа к наличным за границей мы используем одну основную карту (Tinkoff Black) и связанные с ней рублевые, долларовые и евро счета. Мы принимаем евро со счета € без конвертации, $ без конвертации в США и местную валюту со счета $ с конвертацией в другие страны.

Обычно проблем не возникает. Переключите банкомат в режим английского языка и внимательно прочитайте надпись на экране. Если один терминал сообщает об этом Комиссии (ни одна Комиссия самостоятельно не снимает от 100 евро), ищите другой вывод, если это возможно. Если вам срочно нужны деньги, доплатите в среднем 3-4 доллара США. Например, в аэропорту Будапешта. И в Таиланде.

Кстати, карты Сбербанка могут быть полезны и за границей. Если в стране, которую вы собираетесь посетить, есть отделение Сбербанка. Нас не интересует снятие денег в банкоматах в вашей стране. Мы видели их в Праге, Будапеште и Белграде. Курс конвертации в Сбер составляет около 2%, в отличие от центрального банка. Однако лучше заранее убедиться, что терминал соответствует программе. Обычно в городе Сбер составляет не более одного-двух пунктов, а плата за наличные за границей в банках — 1%.

Как обезопасить свои деньги за границей?

|

|

В дополнение к некоторым банковским картам мы всегда стараемся принимать наличные.

Одна сказка: в 2008 году наши студенты отправились на лето в США по программе работы и путешествий. Валюта на первые несколько недель была заранее закуплена в фонде Сбербанка, вместе с паспортами. Мы ехали и распределяли его по пяти различным точкам (например, по моему нижнему белью). Слава Богу за 2022 год. Нам не нужно прибегать к таким уловкам. Еще нет! Недавние события показали, что необходимо поддерживать наличные валютные резервы.

— Перед поездкой предупредите свой банк о своем путешествии, чтобы ваша карта не была заблокирована в самый неподходящий момент за «подозрительные» операции за границей. Во многих странах мира это можно сделать с помощью приложения. Удобно!

— Установите лимиты на снятие наличных и рынки. Тинькофф», «Сбера» и «Альфа» предоставляют аналогичные услуги. Лимит в 100 долларов спас нас в некоторых поездках в США и на Бали. По нашему опыту, это оказалась самая «криминальная» из операций с картами. Денежные вычеты пытались претендовать на крупные суммы, но для защиты наших средств были введены соответствующие ограничения.

-Если карта используется лишь изредка (например, для оплаты гостиниц или авиабилетов), вы можете временно заблокировать карту. Опять же, не звоните в банк, если приложение позволяет это сделать. *Кстати, мне есть что сказать о Тинькофф здесь. Однажды я забыл установить ограничения в США, и … Моя подписка на Uber стоила мне 400 долларов (это все, я не отменил ее вовремя). Я написал менеджеру через онлайн-чат, и моя карта была немедленно заблокирована. Однако я понимаю, что это не мошенничество, и мне нужна моя карта здесь и сейчас. Чтобы разблокировать его, необходимо позвонить по телефону. Я уже готовился к бешеному роумингу, когда менеджер сказал мне, что я могу позвонить в приложение через Wi-Fi, не потратив ни рубля.

-Старый добрый совет из 2000-х годов остается актуальным и сегодня. Блокируйте клавиатуру при вводе PIN-кода и не храните все деньги в одном месте. Не снимайте наличные в банкоматах ночью в неблаговидных и подозрительных местах.

К сожалению, охват системы MIR значительно различается в разных странах. В Турции, например, вы можете снять наличные только в банкоматах Ziraat, İşbank (TürkiyeBankası) и VakifBank, но не можете расплачиваться картой в магазинах и кафе.

Какую валюту брать с собой?

Имеет смысл отправлять евро в страны ЕС, а доллары — в США и Канаду. В европейских странах, где национальная валюта по-прежнему является валютой платежа, лучше иметь евро. Вы всегда можете обменять их на месте по соответствующему курсу.

Отправляйтесь в Азию, Африку, Латинскую Америку, Эмираты, Израиль, Тунис и Турцию и получайте доллары. Их можно легко обменять по приемлемым ценам. Оплата в долларах США непосредственно в магазине может помочь вам конвертировать валюту и не потерять деньги.

Получите евро на Кубе. Американская валюта не очень популярна на Острове Свободы. Обмен долларов США на местную валюту — прибыльный бизнес из-за высоких комиссионных (10-20%). К евро на Кубе относятся гораздо более благосклонно — здесь обменивают валюту без комиссии.

Каким банковским картам отдать предпочтение?

Внутренние карты «питания» малопригодны для использования за границей. Российская платежная система все еще далека от глобальной экспансии. Наши пластиковые карты не принимают нигде, даже в Турции, популярном направлении для российских туристов, существует лишь неполный перечень операций.

Карты MastercardMaestro и VisaElectron — не лучший выбор, поскольку все дебетовые операции требуют электронной авторизации от банка-эмитента. Это ограничение означает, что нет гарантии, что платежи будут произведены, и банкоматы могут отказаться принимать наличные платежи. Поэтому лучше не рисковать — лучше начать с MastercardStandard и Visa Classic и иметь при себе карту высокого класса.

Как экономить на карточных расчетах?

Открытие счета в долларах или евро и привязка к нему вашей карты позволяет избежать проблем, связанных с колебаниями курсов валют. Кроме того, при оплате за границей рублевой картой необходимо конвертировать рубли в валюту принимающей страны, используя валюту платежной системы.

Существует миф, что в Евросоюзе выгоднее расплачиваться картой Mastercard, а в США — Visa. Однако это правило уже давно не работает. Не существует ни Mastercard, привязанной к евро, ни Visa, привязанной к доллару. Валюта платежа выбирается в соответствии с тем, как банк согласует платежную систему.

Например, Райффайзенбанк и Visa выбрали доллар в качестве валюты платежа, но двойной конвертации не происходит. Это означает, что клиенты банка могут переводить свои карты в Европу в рублях любой системы. Существенной разницы в стоимости конверсии нет. Давайте сравним их на примере покупки 0,5 литра «Бехеровки» в Праге за 140 крон в магазине.

Иногда при оплате в иностранном магазине терминал предлагает выбор способа оплаты: оплата в валюте счета (например, рублях) или в рыночной валюте. Выгоднее выбирать рыночную валюту, так как банки предлагают более выгодные конвертации, чем продавцы.

Нередко банки получают жалобы на то, что эмитенты без уведомления блокируют карты после оплаты товаров или услуг за рубежом. Как объяснили сами сотрудники кредитных организаций, во время таких операций банки получают данные о карте и кассовом аппарате и блокируют карту, если детали операции кажутся подозрительными.

Способ вывода денег с российских карт через SWIFT

Россияне за рубежом также могут снимать деньги, используя международную систему Swift для рабочих карт иностранных банков. Чтобы отправить денежный перевод, клиент должен зайти в приложение банка и выбрать счет и способ перевода Swift. Клиент должен быстро ввести предпочитаемую банком бенефициара валюту и номер счета бенефициара. Обратите внимание, что согласно решению Центрального банка от 5 марта, резиденты не могут перевозить более 5 000 долларов США в месяц. Недостатками такой системы являются расходы на доставку и, возможно, получение денег от банка-получателя.

Некоторые учреждения требуют документы с указанием причины перевода, но, как правило, при переводе на счет причина не требуется.

В другой статье Medialeaks вы можете прочитать о том, как брокеры в Тбилиси наживаются на иммигрантах, предлагающих арендовать квартиры в три раза дороже рыночной цены.