Корпоративные налоги делятся на несколько категорий. Основным из них является налог на прибыль, который составляет 20% и рассчитывается из разницы между доходами и расходами организации.

Налоговый резидент рф это физическое лицо которое

Резидентство — это статус, присваиваемый физическому лицу или организации и определяющий, включена ли она в национальную налоговую систему. Он в первую очередь определяет ставки подоходного налога и наличие налоговых льгот.

Порядок определения этого статуса регулируется налоговым законодательством государства. В России одним из таких документов является Налоговый кодекс Российской Федерации.

Порядок определения статуса налогового резидента РФ

В России лицо считается налоговым резидентом, если оно находится в стране в общей сложности более 183 дней в течение календарного года (статья 207, пункт 2 Налогового кодекса Российской Федерации).

Резидентство юридических лиц регулируется статьей 246.2 Налогового кодекса РФ. Организация получает этот статус в трех случаях.

- Юридическое лицо зарегистрировано на территории России;

- Головной офис организации находится в России или руководящие лица осуществляют управление в РФ (местом принятия решений является Россия);

- Данный статус присвоен в соответствии с международным договором.

Таким образом, в данной статье выделены такие управленческие действия, как стратегическое планирование, ведение бухгалтерского учета (финансового или административного), проведение внутренних аудитов и управление рисками.

Какие основные преимущества налогового резидентства?

- Базовая ставка подоходного налога для физических лиц-резидентов составляет 13-15%, для юрлиц 20%.

- Для лиц-нерезидентов — 30%.

- Налоговый резидент также имеет право на налоговые вычеты.

Ставка подоходного налога для резидентов составляет 13%, если годовой доход ниже 5 млн рублей (статья 224 ГПК РФ), и 15%, если налогооблагаемая база превышает эту сумму. Отечественные юридические лица платят подоходный налог по ставке 20%.

Налоговые резиденты также имеют право на налоговые льготы, включая частичное возмещение налогов за медицинские услуги, образование и покупку недвижимости.

Примечание редактора: Помимо налоговой системы, важно также понимать правовой статус иностранцев. Более подробную информацию о них можно найти в разделе «Правовая система для иностранцев».

Статус налогового резидента

Определение статуса резидента необходимо для правильного исчисления и удержания подоходного налога (НДФЛ). Ставка налога на доходы физических лиц для резидентов для целей налогообложения составляет 13% (из этого правила есть исключения, см. раздел «Налогообложение»). Более подробную информацию см. в статье 224.2 Налогового кодекса РФ). Нерезиденты платят налог по ставке 30% (ст. 224.3 НК РФ). Иностранные резиденты не имеют права на вычет налога на доходы физических лиц.

Для получения дополнительной информации о налогообложении нерезидентов см. следующие документы

Законодательные и надзорные органы устанавливают сроки для получения вида на жительство. Таким образом, минимальный срок, необходимый для получения статуса налогового резидента, составляет 183 (или более) календарных дня в течение непрерывного 12-месячного периода проживания в Российской Федерации (пункт 2 статьи 207 Налогового кодекса). Учитывается дата въезда и дата выезда (Письмо налоговой службы РФ № ОА-3-17 / 1702@, 24 апреля 2015 года, Минфин России № 03-04- 05/8334 от 15 февраля 2017 года).

Расчет времени нахождения в России на примере КонсультантПлюс: 20 марта 2020 года организация выплатила доход (юбилейное пособие) работнику И. И. Иванову. Для целей исчисления налога определяется налоговый статус работника. 12 месяцев, предшествующих этой дате, — это период с 20 марта 2019 года по 19 марта 2020 года. В течение этого периода г-н Иванов находился в Российской Федерации в течение следующих дней. В качестве примера см. КонсультантПлюс. Пробный доступ к K+ является бесплатным.

Отъезд на короткий срок (до шести месяцев) для обучения или лечения налогового резидента не является основанием для прерывания расчетного периода резидента. Кроме того, военнослужащие и должностные лица органов государственной власти и местного самоуправления признаются российскими резидентами, независимо от срока их пребывания в России.

Может ли гражданин России потерять статус резидента, если он находится в России дольше положенного срока? ФНС России считает, что если физическое лицо проводит в России менее 183 дней, это несущественно для такого налогового резидента по той же причине и не приведет к автоматической утрате российского налогового резидентства в случае перехода на международный режим. Соглашение (письмо ФНС России от 29.10.2015 № ОА-3-17/4072@). Например, международный договор между Российской Федерацией и Республикой Кипр об избежании двойного налогообложения может сохраняться, если налогоплательщик имеет постоянное место жительства, личное или деловое, или деловые интересы (семейные, профессиональные или деловые) в Российской Федерации.

Примечание: Согласно новым правилам, лица, находящиеся в России в течение 90-182 дней, включая период с 1 января по 31 декабря 2020 года, могут рассматриваться как российские налоговые резиденты. Дополнительная информация.

Подтверждение статуса налогового резидента РФ

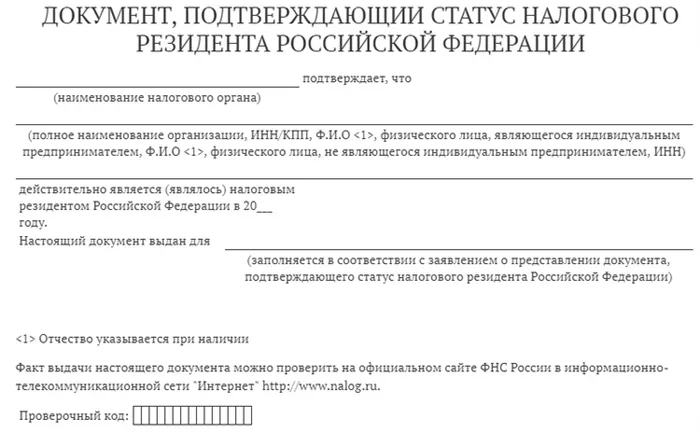

Работники могут подтвердить свой статус резидента России, представив документ, выданный ФНС по форме федерального налогового поручения №. МММ-7-17/837@ от 07.11.2017. данный документ подтверждает статус на календарный год.

В настоящее время на сайте ФНС действует специальный сервис для проверки статуса.

Кроме того, проживание в Российской Федерации может быть подтверждено отметкой в паспорте пограничной службы (письмо Министерства финансов от 18 мая 2018 года018, 03-04-05/33747). При отсутствии паспорта, другие документы (письмо Минфина от 13.01.201015 03-04-05/69536; ФНС России ОА-3-17/4272@ от 19 сентября 2016 г., 30.12. 2015 г. в Зн-3-17/5083).

- табель учета рабочего времени;

- миграционные карты;

- регистрация лица по месту жительства или пребывания в РФ.

Обратите внимание на то, что согласно разъяснению Минфина России, наличие миграционной карты с отметкой о въезде налогового резидента в Россию еще не является последующим подтверждением фактического нахождения в России. дата зачисления (письмо Минфина России № 03-04-06/6-324 от 29 декабря 2010 года).

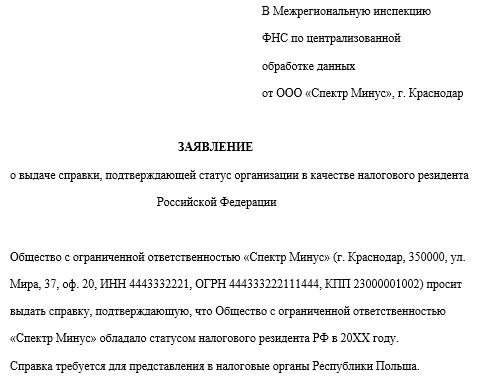

Образец письма на статус резидента в налоговую

В некоторых случаях налогоплательщика-собственника могут попросить подтвердить наличие у него/нее жилья. В этом случае необходимо связаться с зарегистрированным морем. Заявление о предоставлении налогового резидентства — это способ получения необходимой документации, которое подается в иностранном государстве во избежание двойного налогообложения.

Налоговые органы не устанавливают обязательную форму заявления. Существуют лишь рекомендации относительно информации, которая должна быть представлена в таких заявлениях.

- надо указать, за какой год требуется подтвердить, что налоговый резидент — это для данной компании заслуженный статус;

- каково название страны, налоговики которой потребовали подтверждение статуса;

- данные заявителя;

- ИНН;

- для ИП налогового резидента — это еще и регистрационный номер по реестру;

- список приложенных документов и контактные данные.

Для пользователей на сайте была создана форма бланка, которую можно скачать по ссылке ниже.

Помимо самой формы, в налоговую инспекцию необходимо представить ряд документов, которые могут подтвердить, что они были собраны за рубежом на территории Российской Федерации. Для налоговых резидентов этот список выглядит следующим образом

- контракт с иностранным партнером (копия) для компаний;

- постановление собрания АО о выделении дивидендов для компаний и физлиц;

- документ, с помощью которого можно убедиться, в праве физлица на пенсию из-за рубежа;

- прочие документы.

Если документ составлен на иностранном языке, требуется перевод без нотариального заверения.

Однако некоторые страны полностью отменили подоходный налог для своих резидентов. В настоящее время подоходный налог отсутствует в следующих странах

Статус налогового резидента и его особенности

Является ли человек резидентом той или иной страны, зависит от того, в какой стране платится подоходный налог и какие налоговые правила применяются. Статьи 207, 209, 210 и 224 Налогового кодекса регулируют вопросы размещения в России.

Резидент России обязан декларировать все доходы, включая доходы, полученные за рубежом, а налоговая база рассчитывается как сумма всех налогооблагаемых доходов без учета налоговых вычетов. Налоговая база резидента рассчитывается по базе, начисленной с начала года до конца каждого месяца. Иностранные резиденты платят налог только с доходов, полученных на территории России. Налоговые льготы не предоставляются. Сумма налога иностранного резидента рассчитывается индивидуально по сумме невыплаченного дохода (в месяц).

Налог на доходы резидентов и нерезидентов

Налоговый статус физического лица определяет ставку подоходного налога, по которой облагается доход. Согласно статье 224 Налогового кодекса, российские резиденты платят обычный подоходный налог с физических лиц по ставке 13%. Для нерезидентов статья 224.3 устанавливает специальную ставку подоходного налога в размере 30%. При определенных условиях этот показатель может быть снижен.

- если нерезидент получил в качестве дохода дивиденды от вложений в российские организации, ставку налога можно снизить до 15%;

- для особых категорий нерезидентов налоговая ставка составляет 13%.

Особыми категориями нерезидентов являются патентные работники, высокоспециализированные специалисты, мигранты и беженцы, граждане ЕС и члены экипажа.

Смена статуса налогового резидента

Люди могут менять свой статус в течение года. Статус работника уточняется таким образом, чтобы не изымать дополнительный налог на каждый выплаченный доход. Для этого каждый месяц при расчете заработной платы проверяйте время, которое сотрудник провел в России за последние 12 месяцев. Кроме того, по окончании налогового периода (календарного года) уточните статус работника и, при необходимости, пересчитайте подоходный налог физического лица за год.

Если человек получает вид на жительство, он имеет право на возврат суммы подоходного налога физического лица, накопленного в текущем календарном году (с 1 января). Работодатель должен пересчитать подоходный налог физического лица по ставке 13% с начала года и зачесть излишнюю сумму налога. Если вся сумма превышения не может быть зачтена до конца года, работник может обратиться в налоговые органы с просьбой произвести перерасчет и вернуть сумму превышения. Для этого они должны представить справку 2-НДФЛ. Требуется налоговая декларация и документ, подтверждающий палату общин.

Если работник теряет жилье в стране в течение года, его подоходный налог пересчитывается по ставке 30% с начала года без налоговых вычетов. При начислении заработной платы, помимо налога, необходимо удержать сумму задолженности с начала года (не более 50% от заработной платы). Если год уже истек, то возврат налога на заработную плату2 производится по ставке 30%, и задолженность следует передать в налоговые органы для взыскания. Чтобы избежать этого, вы можете договориться с работником о внесении наличных денег для погашения налогового вопроса.

Работаете ли вы с налоговыми резидентами или нерезидентами? Воспользуйтесь услугой «Контур.Бухгалтерия», чтобы легко, быстро и бесплатно подготовить и отправить налоговые декларации и сохранить файлы и зарплату за месяц.

С физических лиц взимается ежегодный налог на имущество в размере 0,1-0,3% в зависимости от стоимости цоколя, если она превышает 300 млн рублей. Плоский налог составляет 0,5-2% (глава 32 Налогового кодекса РФ).

Валютные резиденты должны отчитываться об открытии счетов за границей

Согласно Финансовому кодексу, права и обязанности резидентов и нерезидентов различаются.

Резиденты обязаны уведомлять налоговые органы об открытии иностранного счета и представлять отчет о движении средств по счету. Им также запрещено использовать иностранные электронные кошельки, не связанные с банковским счетом.

Нерезиденты освобождены от этих обязательств — им не нужно открывать счет и уведомлять о том, что они переводят средства на зарубежный счет. Однако существуют ограничения. В России счета могут быть открыты только в специально уполномоченных банках.

Как резиденты, так и нерезиденты России подвергаются одинаковому валютному контролю. Они должны представить в банк документацию на операции в иностранной валюте на сумму свыше ₽200 000. При этом не имеет значения, был ли платеж произведен в рублях или иностранной валюте. Каждый банк следит за законностью этих операций и контролирует платежи по запросу Центрального банка.

Если вы являетесь гражданином России, то большую часть года вы проводите за границей, но остаетесь валютным резидентом. Это означает, что вы должны сообщать налоговым органам о любых открытиях счетов и связанных с ними операциях за рубежом.

Если вы являетесь российским налоговым резидентом, сообщаем вам, что вы обязаны информировать налоговые органы об открытии банковских счетов за рубежом и переводе средств на эти счета. Эти данные могут быть важны для FTA и требуют подтверждения информации о статусе резидента.

Какие налоги платит налоговый резидент РФ

Резиденты Российской Федерации платят налог на доходы физических лиц (НДФЛ) независимо от их происхождения.

Доход может быть получен как в Российской Федерации, так и за рубежом. Например, вы живете и работаете в России и получаете зарплату. Это источник внутри России. Другой вариант: вы живете в России, но недавно продали свой дом в Испании. Это означает, что вы получили доход за пределами России. Из всех источников резиденты России должны платить подоходный налог.

К разным видам доходов применяются разные налоговые ставки (пункты 1 и 2 статьи 224 Федерального налогового кодекса РФ).

Если сумма дохода за календарный год составляет менее 5 млн рублей

Если сумма дохода превышает 5 млн руб. В этом случае увеличенная сумма применяется только к избыточной сумме.

стоимость призов и наград, полученных в ходе рекламных мероприятий.

Основная ставка подоходного налога с физических лиц составляет 13%. Эта ставка используется для расчета налога на заработную плату и другие доходы, полученные в России и за рубежом.

Важно! Существует несколько исключений, когда подоходный налог с физических лиц не нужно платить. Эти случаи перечислены в Налоговом кодексе РФ. Например, государственные пособия, пенсии, алименты, наследство и другие статьи.

В какой срок платит налоги налоговый резидент

Если вы получаете налогооблагаемый доход (за исключением заработной платы), вы должны самостоятельно декларировать и уплачивать подоходный налог.

Чтобы подать декларацию, вы должны представить заполненную декларацию 3PIT инспектору до 30 апреля года, следующего за годом, в котором вы получили доход.

Срок уплаты налога на доходы физических лиц другой — до 15 июля. Это означает, что налоговая декларация должна быть подана до 30 апреля, а налог должен быть уплачен до 15 июля.

Частые вопросы

Пожалуйста, приложите документы с указанием даты отъезда/прибытия в Россию: билеты, туристические ваучеры, справки, больничные листы и т.д. Таким образом, вы можете проверить количество дней, проведенных в России.

Нет. Повышение процентной ставки не распространяется на доход от продажи квартиры.

Получение статуса налогового резидента Российской Федерации дает право на имущественные вычеты.

Теперь вы знаете, что означает статус налога на имущество, налоговую ставку для людей с этим статусом, сумму налога, которую вы платите с дохода и когда.

Будет опубликована только подтвержденная информация.

Проводит юридический анализ документов, готовит индивидуальные налоговые декларации 3-НДФЛ и контролирует ход аудиторских проверок офиса. Оказывает помощь в получении возвратов, подаче заявлений в Федеральную налоговую службу и консультировании клиентов по вопросам подоходного налога.

Кроме того, проживание в Российской Федерации может быть подтверждено отметкой в паспорте пограничной службы (письмо Министерства финансов от 18 мая 2018 года018, 03-04-05/33747). При отсутствии паспорта, другие документы (письмо Минфина от 13.01.201015 03-04-05/69536; ФНС России ОА-3-17/4272@ от 19 сентября 2016 г., 30.12. 2015 г. в Зн-3-17/5083).

Зачем подтверждать резидентство

Основная цель официального подтверждения статуса НР — избежать двойного налогообложения. Сертификат NR удостоверяет властям другой страны, что лицо платит налог в России, освобождая его от обязанности платить налог с того же источника в другой стране, с которой он связан.

Например, это применимо, если

лицо сотрудничает с иностранным контрагентом; или

он/она получает доход от акций или прибыли иностранной компании, и

он/она берет кредит или открывает счет за границей; или

лицо приобретает недвижимость за рубежом

иностранец работает в России или в другом месте.

Важно! Если вы сомневаетесь, нужна ли вам справка о месте жительства, обратитесь к специалисту компании «КонсалтГруппКомпани». Наши юристы проанализируют ваше дело и дадут вам компетентный и структурированный ответ, основанный на действующем законодательстве и юридической практике.

Схема НР также может помочь вам платить налоги в РФ на более выгодных условиях (использование налоговых льгот, скидок и пониженных налоговых ставок). Например, российские резиденты платят налог по ставке 13% на дивиденды от российских компаний, в то время как нерезиденты платят налог по ставке 30%.

Как подтвердить резидентство

Для подтверждения статуса NR требуется сертификат. Она оформляется декларативно в МИ ФНС России ДТК, специальном подбюро Федеральной налоговой службы.

Заполнить форму заявления, утвержденную приказом Федеральной налоговой службы от 11 июля 2017 года. ΜΒ-7-17/837@,.

с удостоверением личности, и

подать заявление в соответствующее подразделение Федеральной налоговой службы.

Хотя это не обязательно, рекомендуется приложить к заявлению в ФНС документ от учреждения или организации, запросившей справку, подтверждающий статус НП в России и то, что лицо находится в России в течение Последние 12 месяцев.

ВАЖНО! Все документы, написанные на иностранном языке, должны сопровождаться заверенным переводом.

Юрлица

Заполнить форму заявления, утвержденную приказом Федеральной налоговой службы от 11 июля 2017 года. ΜΒ-7-17/837@,.

Приложите документ с информацией о вашей организации, и

подать заявление в соответствующее подразделение Федеральной налоговой службы.

Хотя это и не является обязательным, рекомендуется приложить к заявлению в ФНС контракт с иностранным контрагентом, переведенный на русский язык.

Вы можете подать заявление в ФНС через специальные службы, по почте или лично.

ВАЖНО! Все документы, написанные на иностранном языке, должны сопровождаться заверенным переводом.