Простота обслуживания занимает лидирующие позиции. Услуги становятся все более гибкими и эластичными, так, например, крупные банки имеют специальные комнаты для VIP-клиентов. Например, в отделениях Сбербанка клиенты могут поиграть с детьми, узнать о здоровом питании и приобрести медицинскую страховку. Ориентация на клиента приносит банку финансовые выгоды.

О банковском бизнесе простыми словами

Быть банкиром — работа, требующая нервов. Но в конце прошлого года он был просто адом. Центральные банки начали закапывать торговые палаты в пулеметы. Никто не понимал логики, стоящей за проволочками. Мы провели день во главе одного из ведущих банков и увидели, как работают официальные кредитные учреждения и почему жизнь российских банкиров так трудна.

‘Мы вынуждены жить, например, на 3% от нашего оборота. Это до 15% в других коммерческих проектах».

Конечно, его зовут не М, но он типично успешный российский банкир и председатель совета директоров. Дизайнерская одежда, дорогие часы, два телефона в его офисе.

Банковская чистка в действии

В 2013 году Центральный банк «вывел» с рынка 29 банков (2012-16, 2011-18). Агентство по страхованию вкладов, которое гарантирует выплаты до 700 000 рублей, установило все новые рекорды по объему выплат — начиная с банка «Пушкино» (20,2 млрд рублей), затем Мастер-Банка (31,2 млрд рублей) и, наконец, Инвестбанка (29,4 млрд рублей).

В прошлом году фонды АСВ потеряли в общей сложности 110 млрд рублей. Центральный банк решил спасти только два банка — нижегородский «Овал» и самарский «Солиданост».

В этом году Центральный банк уже отозвал лицензии у 15 банков, в частности, у моего банка, бывшего сенатора Глеба Фетисова. Банк не был спасен Центральным банком, несмотря на требования видных вкладчиков, включая директора Никиту Михалкова.

Бизнес банка прост, как яйцо. Привлечь деньги под низкий процент и отдать их кому-то другому под более высокий. Например, привлекаются депозиты под процентную ставку 12% и выдается кредит под 15%. Разница составляет те же 3%, за вычетом налогов и других сборов.

Это очень обобщенный процентный доход. В действительности, некоторые кредиты люди просто не выплачивают, оставаясь практически ни с чем, поскольку они финансируются за счет заемных средств. «Впечатляющие 17-19% кредитов», — говорит M

Банкирам нравится, что они не заинтересованы ни в каких доходах, кроме прибыли. Переводы, платежи, продажа страховок и другие дополнительные услуги. Здесь нет риска — клиент платит заранее. В результате банкиры пытаются увеличить свою долю как минимум до 50%.

Однако выгоды от Комиссии не связаны с выдачей кредитов. Здесь необходим подход к людям. Люди платят только в том случае, если они довольны банком и его услугами. Все технологии и решения могут быть скопированы, куплены или украдены. Но отношения нельзя скопировать», — говорит М.

‘Вареную колбасу можно купить как в придорожных лавках, так и в дорогих продуктовых магазинах. Я иду последним и плачу больше за ту же колбасу. Это приятный магазин с улыбчивыми продавцами, колбасы нарезаны, проложены и завернуты в пакеты. Поэтому я готов заплатить дополнительную сумму по отношению к стоимости той же колбасы. То же самое касается и поставок — банкир должен создавать добавленную стоимость для клиента», — говорит банкир.

Однако банкиры продолжают строить отношения со своими клиентами, но в основном получают деньги по классическому принципу «берешь самый дешевый и самый дорогой кредит».

Восстание масс

Вкладчики — это сумасшедшая, неуправляемая толпа. Банки могут быть лучшими в регионе. Но толпа уничтожает его, не узнавая», — говорит М. М. Их деньги — это закуска для всех банков. Миллионы людей, которые хотят сохранить и приумножить свое богатство, являются почти безграничным источником. Если, конечно, они знают, как с этим справиться.

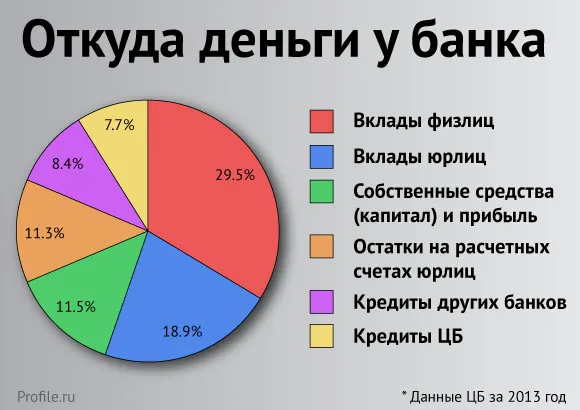

По данным Банка России, в 2013 году почти треть (29,5%) всех собранных банками средств поступила от физических лиц. Для сравнения, вклады «юристов» — юридических лиц — составляли лишь 18,9% пассивных (учетный период привлеченных средств).

‘Дело в том, что привлечь физических лиц в свой банк очень просто. Все, что вам нужно сделать, это предложить им привлекательные процентные ставки, и вы не сможете отказать людям, готовым дать им деньги. Банки закрываются, а вклады на сумму до 700 000 рублей компенсируются учреждениями страхования вкладов. Риска нет.

‘Клиенты ищут самые худшие банки, предлагающие явно завышенные ставки по вкладам. Клиенты вносят депозиты на сумму до 700 000 рублей. Лицензия на осуществление деятельности банка отозвана. Для выплаты средств застрахованным вкладчикам назначается агент. Банк. Банк предлагает вкладчикам открыть депозиты. Однако вкладчик поворачивается и уходит. ‘Он говорит’.

Однако даже приличные банки не избавлены от этой проблемы. Физические лица могут снять деньги из банка в любое время, независимо от срочности вклада. Если «индивидуум» впадает в истерику и закрывает свой вклад, банк не получает удовольствия Свободные денежные средства — не имеют большой ликвидности, так как все инвестировано в компании. В виде кредитов. ‘Возник кризис ликвидности — нечем платить по обязательствам’ М.

Метод 2. Выдача кредитов тысячам несуществующих «людей». Совершенно невозможно проверить, существуют они или нет, а на бумаге все зарабатывают деньги.

В основе дохода банка лежит мультипликатор, или принцип увеличения.

Давайте рассмотрим пример.

Иванов открывает в банке вклад на сумму 1 000 рублей.

По закону все банки обязаны создавать резерв, поддерживая определенную сумму на специальном счете для защиты интересов вкладчиков.

Резервный сбор составляет 5% от суммы депозита. В нашем случае это всего 50 рублей. Оставшуюся сумму, максимум 950 рублей, вы можете использовать по своему усмотрению.

Например, вы можете одолжить его другому клиенту в виде процентного займа. Однако это несколько дороже, чем депозит (в два раза).

Заемщик тратит деньги в магазине устройств, предоставленных банком. Затем средства снова возвращаются.

В настоящее время банк может использовать эти деньги для получения еще одного кредита в размере 902 рублей (950-47,5) после добавления резерва в размере 47,5 рублей (5% от 950 рублей).

Таким образом, средства размещаются до тех пор, пока деньги не будут исчерпаны. Каждый раз часть резерва (5%) вычитается из суммы на счете. Остальная часть выдается клиенту в качестве кредита. Затем банк каждый раз получает прибыль в виде дохода от использования капитала.

Наконец, сумма, положенная Ивановым в банк, увеличивается в несколько раз. Это число делится на 100% на резервную ставку (5%).

Каждый вкладчик знает, сколько денег у него на счету, и получает процент от прибыли на остаток.

Каждый заемщик платит за использование кредитных денег, а банк получает прибыль.

Деньги из ниоткуда» — это фундаментальный принцип работы всей банковской системы.

Банки, как и магазины, продают свой товар — деньги. В рассматриваемом нами примере 1000 конвертируется в 20 000 рублей.

Представьте, что в банке лежат миллионы таких Иванов. И такое же количество заемщиков. И у нас есть огромное количество денег, которые мы можем свободно распределять и выгадывать.

Если все вкладчики захотят получить свои деньги одновременно, банк может столкнуться с проблемами. Однако такое случается крайне редко (хотя даже банкротство может иметь серьезные последствия).

Именно поэтому банки всячески поощряют использование неденежных активов. И она пытается стимулировать (используя метод кнута и пряника) клиентов оставлять как можно больше денег на своих счетах. При досрочном закрытии вкладов накопленные проценты теряются. Более выгодные процентные ставки, если вклады открыты на более длительный срок.

Помимо кредитования, у банков есть несколько возможностей зарабатывать деньги.

Фондовый рынок и ценные бумаги

Здесь банки работают одновременно в трех направлениях.

- как самостоятельный участник рынка;

- как представитель клиента;

- выпускает собственные финансовые продукты.

В первом случае кредитные учреждения вместо этого приобретают ценные бумаги, в основном облигации (долговые обязательства). Прибыль формируется за счет накопления купонного дохода, который превышает ставку по депозиту.

Банки могут работать на рынке ценных бумаг от имени своих клиентов за счет своих клиентов. Другими словами, они могут выступать в качестве брокеров. Банк взимает небольшую плату в виде комиссии за каждую операцию покупки или продажи, совершенную клиентом. Поделиться. Комиссия составляет сантиметровые доли процента от стоимости сделки.

Однако, учитывая огромный объем операций и роль банка как обычного посредника, он обеспечивает стабильный денежный доход независимо от внешних факторов (роста или падения ценных бумаг).

Кроме того, все уважающие себя банки имеют ряд продуктов, использование которых оплачивается клиентом.

Например, доверительное управление. Вы даете деньги, а менеджер сам проводит сделку, получая прибыль (или нет) для клиента.

Банковская комиссия за результат (прибыль) обычно составляет 10-30%. Кроме того, существует ежегодная плата за обслуживание в размере 2-4% на управляемые средства клиента.

Это означает, что только клиент теряет деньги, даже если вы терпите убытки. При этом банк по-прежнему получает свою комиссию за управление.

Банк успешно зарабатывает на паевых фондах. Опять же, она выступает в качестве посредника между клиентом и инвестициями.

Система прибыли практически идентична доверительному управлению. Различные комиссии поступают от инвесторов, желающих купить или продать акции взаимного фонда.

Чтобы купить или продать паи, банки должны заплатить от 1 до 3-5 процентов. Каждая транзакция оплачивается отдельно.

Кроме того, ежегодная плата за управление составляет 1-3 процента (независимо от финансовых результатов).

Заработок на обмене валют

Помните, что в 1990-х годах на каждом углу были «денежные обменники», предлагающие обмен валюты по более низким ценам, чем банки. Вы можете найти их возле банков, рынков, вокзалов и оживленных мест. Те времена давно прошли, но вы все еще видите их время от времени.

Раньше они зарабатывали приличные деньги. Сегодня банки взяли на себя почти все операции с обменным курсом.

Прелесть в том, что размер получаемой вами прибыли не зависит от обменного курса. Не имеет значения, сколько стоит доллар сегодня или сколько он будет стоить через месяц. Банкам все равно, растет евро или падает.

Прибыль банка зависит от объема бизнеса и спреда.

Спред — это разница между ценой покупки и ценой продажи.

Для наиболее популярных валют (доллар, евро) разница обычно составляет от одного до трех рублей.

Они не очень заметны. Однако давайте посмотрим на это с другой стороны.

На момент написания статьи курс доллара Зубербанка следующий

Разница составляет 3,12 руб. И она составляет 5,4%.

Мы понимаем, что банк зарабатывает не менее 5% от суммы транзакции на каждой валютной операции.

Поскольку одна и та же сумма может быть возвращена несколько раз в течение месяца (покупка, продажа, торговля и т.д.), доход от биржи составляет несколько десятков процентов в месяц.

Сравните это с процентной ставкой Зубербанка по депозитам — около 6 процентов в год.

Когда курсы валют резко повышаются (или понижаются), банки хеджируют и увеличивают свою маржу в несколько раз. Типичная картина наблюдалась в 2014-2015 годах. Банковская валютная маржа составляла 10-15 рублей или 15-20%.

Банковская комиссия за результат (прибыль) обычно составляет 10-30%. Кроме того, существует ежегодная плата за обслуживание в размере 2-4% на управляемые средства клиента.

Как банки зарабатывают деньги на вкладах

Поскольку деньги, внесенные клиентами, являются важной частью прибыли организации, все банки стараются привлечь как можно больше вкладчиков. Сначала вкладчика привлекают рекламой, затем делают все возможное, чтобы как можно больше денег осталось у него: вычитают доход при досрочном закрытии, предлагают пролонгации и т.д.

Что коммерческие банки делают с этими деньгами:.

- прокручивают их внутри себя. То есть выдают эти средства уже другим клиентам, но в виде кредитов. Например, если тот же Сбербанк принимает вклады под 5% годовых, то кредиты он выдает в среднем под 16%. В итоге получает 11% чистого заработка;

- вкладывают в другие активы. Налажены серьезные схемы, банки выбирают сторонние качественные активы, в том числе международные, и вкладывают в них имеющийся на руках капитал.

Иногда деньги вкладчиков переводятся несколько раз за период размещения, принося банкиру значительный доход. И закон не запрещает ему свободно распоряжаться этими средствами.

Как банки получают прибыль на кредитах

Вторым важным компонентом доходов является выдача кредитов. как для населения, так и для предприятий. Кроме того, компании еще больше заинтересованы в кредиторах, поскольку кредиторы гораздо многочисленнее, а сделки часто обеспечиваются ликвидными активами. Однако их крупные кредиты также очень выгодны, так как процентные ставки по кредитам для физических лиц выше.

Некоторые банки практически полностью специализируются на работе с физическими лицами в части привлечения вкладов и выдачи кредитов на упрощенных условиях. Эта стратегия приносит хорошую прибыль, о чем свидетельствует Тинькофф Банк, но Альфа-Банк очень активно занимается кредитованием в сотрудничестве с населением.

Короче говоря, коммерческие банки получают прибыль за свой счет.

- процентная ставка. Чем больше риски по кредиту, чем он проще для заемщика по части получения, тем выше ставка. Стандартные кредиты наличными со справками выдаются в среднем под 18% годовых. Деньги на выдачу банки берут у своих вкладчиков (которые стоят ему 5-6%) или у ЦБ РФ по ключевой ставке, на текущий момент на составляет 6,25%. Доход банка равен разнице между процентами привлечения и выдачи;

- дополнительные услуги, сопровождающие оформление кредита. Конечно, речь в первую очередь о страховке. Страховые компании платят большие деньги своим банкам-партнерам по этому направлению, так как по факту не более 1% застрахованных в итоге обращаются за полагающимися выплатами.

А когда речь идет о кредитных картах, эти источники дохода для банка приносят еще больше прибыли. Помимо уплаты процентов, люди платят ежегодную или ежемесячную плату за обслуживание, а многие используют платные SMS-обновления. Доход также поступает от магазинов, принимающих платежи по картам. Это очень выгодный инструмент для банкиров, которые часто буквально вдалбливают его людям, берущим кредиты наличными. Они представляют это как бесплатную дополнительную услугу или бонус.

Дебетовые карты — источники банковской прибыли

Банки также активно выдают своим гражданам дебетовые карты. И когда вы смотрите на то, каковы доходы банка, это еще одна важная область. Поэтому многие стараются сделать так, чтобы как можно больше платящих или ушедших клиентов регулярно пользовались платежным средством.

Основная часть прибыли поступает от процентов, которые банк собирает за простые платежи по карте в отделениях. Это может составлять 1-2% от суммы. Таким образом, банк получает пассивную прибыль, даже если к карте не привязана плата за обслуживание. Если клиент совершает платеж, он платит комиссию. Это также приносит доход банкиру.

Это основные способы снижения прибыли, но не единственные. Если вы посмотрите, как коммерческие банки зарабатывают деньги, они делают это на всем. Они взимают плату за коммунальные услуги, обмен валют, транспорт. Они мало что видят, но приносят приличный доход. Кроме того, существуют юридические лица, которые также приносят отличный регулярный доход. Все, что делает банк, приносит ему доход.