Дополнительный подоходный налог и взносы взимаются, если работник перестает быть индивидуальным предпринимателем или если его доход превышает 2,4 млн рублей. Платежи, полученные после утраты права на применение НПА, относятся к дополнительным платежам.

Как выгодно оформить сотрудников

Существует несколько способов оформления сотрудников и снижения затрат на рабочую силу. Закрывайте договоры самозанятости или нанимайте самозанятых вместо трудовых договоров. Арендовать работников у другого предприятия. Платят серые зарплаты или не оформляют сотрудников официально. Определите пути снижения затрат и рисков такой экономики.

По гражданско-правовым договорам вы не обязаны оплачивать отпускные, первые три больничных дня, сверхурочные, 2,9% взносов на социальное страхование и 0,2% налога на травматизм. Рабочие места не обязаны проводить оценку согласно Jiat. СМИ платят еще меньше — читайте статью. Самозанятым не нужно удерживать подоходный налог и платить взносы в них. А черные зарплаты без оформления сотрудников еще выгоднее. Однако необходимо учитывать риски.

Рассчитайте затраты ваших сотрудников на различные системы работы. Во всех случаях вы получите 30 000 рублей.

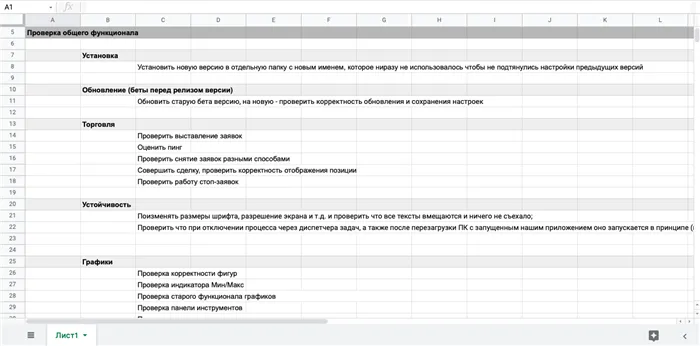

| Ваши расходы | В том числе | |

|---|---|---|

| Черная зарплата | 31 915 | Затраты на обналичку 6‑15% |

| Трудовой договор | 44 897 | НДФЛ 13% Взносы 30,2% |

| ГПХ | 43 828 | НДФЛ 13% Взносы 27,1% |

| Самозанятый | 31 915 | НПД 6% |

| Аутстаффинг | договорные | — |

Способ 1. Работа всерую

Если вы нанимаете работника за 12 000, а остальное платите «по папке». В любой момент после этого вы можете прекратить неофициальные выплаты и уволить сотрудника. В качестве альтернативы не подписывайте контракт с работником. После этого вы можете сразу же разойтись.

Однако существуют и риски. Если работник обратится с жалобой в трудовую инспекцию или прокуратуру, его оштрафуют за договор без обучения. Штраф составляет от 5-10 000 рублей для индивидуальных предпринимателей и 50 000 рублей для организаций.

В исках работников суд заставляет работодателя подписать трудовой договор, зарегистрироваться в трудовой книжке, выплачивать отпускные, платить подоходный налог и страховые взносы. Кроме того, если сумма неуплаченного налога превышает 2,7 млн рублей, она может быть признана уголовно наказуемой.

Для осуществления платежей в папке необходимо откуда-то достать наличные деньги. Речь идет о замораживании полных банковских счетов, согласно 115-ФЗ «О противодействии легализации доходов, полученных преступным путем», касающегося банковских услуг. ‘

Способ 2. Трудовой договор

Обман возможен, если вы работаете по найму, заключив трудовой договор. Они получают зарплату в размере более высокой минимальной заработной платы, а остаток выплачивается в виде премий. Бонусы выплачиваются за результаты работы. Если они неэффективны, как, например, день без коронера, премии не будет.

Автоматизируйте рабочие процессы HR в SSIS, чтобы не тратить время на чтение команд по выплатам сотрудникам, лицензиям или инструкциям.

Риски

Налоговые органы могут не принять расходы на выплату бонусов. Дополнительно взимается подоходный налог.

Как уменьшить

Будьте более точными в формулировке условий бонуса.

- Не вводите много условий для получения одной премии, лучше введите несколько видов. «Премия назначается за достижение 110% от запланированной выручки и при условии, что превышение достигнуто за счет увеличения точек продаж». С такой формулировкой налоговики смогут сказать, что премии выросли из-за точек продаж, открытых в прошлом году. А значит, премирование не обосновано.

- Не ставьте одну премию в зависимость от другой. В организации было 2 вида премий. За достижение показателей KPI и, кроме этого, премия за отдельные успехи. Показатели KPI не достигли, поэтому фирма выплатила только вторую премию. Взяла ее в расходы по налогу на прибыль. Налоговая провела лингвистическую экспертизу формулировок и посчитала: вторая премия не имеет «самостоятельного характера» и невозможна без первой. А значит, уменьшение налога на прибыль неправомерно. Дело А40-248663/2017.

Одним из важнейших преимуществ агентских договоров является экономия на налогах и страховых взносах. Это возможно не только для заказчика, но зачастую и для подрядчика.

Какие налоги платит «работодатель» по договору ГПХ

При выплате вознаграждения подрядчику или подрядчикам необходимо исчислить и удержать налоговый сбор (ст. 226 Налогового кодекса). По просьбе физического лица, заключившего договор индивидуальной трудовой деятельности, ему должны быть предоставлены обычные налоговые скидки, включая скидки на детей (ст. 218.3 Налогового кодекса РФ).

Внешние сотрудники могут получать имущественные и социальные скидки только через налоговую инспекцию (статья 8, §§ 220, 2, 219 Налогового кодекса РФ).

Общая сумма вознаграждений, возникающих по «гражданско-правовым» договорам (т.е. суммы, включаемые в подоходный налог), включается в расходы на оплату труда компаний-клиентов ОСНО (ст. 21, ч. 2 ст. 255 НК РФ). Эта сумма также учитывается при расчете единого налога в рамках упрощенной системы налогообложения (пункты 1(1) и 2 статьи 346.16 Налогового кодекса РФ).

Отличия от налогообложения по трудовому договору

Разница между налогообложением выплат по «гражданским» и трудовым договорам относится к дате, когда доход был действительно получен.

При выплатах по договорному соглашению действуют следующие правила Если работник не был уволен, доход в виде заработной платы считается фактически полученным в последний день каждого месяца (статья 223.2 Налогового кодекса РФ). В этот день работодатель должен рассчитать подоходный налог, который должен быть перечислен в бюджет путем повышения и удержания заработной платы. Следовательно, в первой половине месяца для физических лиц подоходный налог не исчисляется и не удерживается.

Ситуация с вознаграждением по гражданско-правовым договорам иная. В этом случае применяются правила, установленные для всех прочих доходов в финансовой форме (подпункт 1 п. 1 ст. 223 НК РФ). Эти доходы признаются полученными на дату их оплаты или передачи. Это означает, что подоходный налог физических лиц по «гражданским» договорам должен быть рассчитан и удержан с каждого платежа. Тип платежа (депозит или окончательный платеж) и дата платежа (начало, середина месяца или конец) несущественны. См. также «Казначейство разъяснило». Казначейство разъясняет, как рассчитать подоходный налог с физических и страховых взносов, если авансовый платеж выплачивается физическому лицу в соответствии с Гражданским кодексом.

Если гражданско-правовой договор предусматривает уплату авансовых платежей, может потребоваться корректировка декларации о доходах физического лица за период, в котором был произведен авансовый платеж. Это может произойти, если подрядчик вернет всю или часть полученной суммы, поскольку проект не был завершен полностью или в срок (письмо Минфина от 28.08.14 NO 03-04-06/43135).

Страховые взносы по ГПХ в 2022 году

С точки зрения страховых взносов «буржуазные» контракты имеют преимущество перед трудовыми договорами. Двумя способами одновременно.

Во-первых, выплаты по трудовым договорам не нужно облагать страховыми взносами на случай временной нетрудоспособности и в связи с материнством (подпункт 2 п. 3 ст. 422 НК РФ). Это означает, что при использовании обычной ставки (статья 425.2.2 Налогового кодекса) экономия составляет 2,9 процента.

Во-вторых, как правило, выплаты по договорам самозанятости не облагаются взносами на страхование от несчастных случаев и профессиональных заболеваний. Подрядчики и поставщики услуг признаются страховыми только в том случае, если это прямо указано в договоре (ст. 5(1) Федерального закона от 24.07.98) 125-ФЗ). При отсутствии такого условия нет необходимости платить взносы на «страхование имущества». Размер накоплений зависит от установленной работодателем процентной ставки, которая может достигать 8,5% (статья 1 Федерального закона от 22.12.05No. 179 -от).

Пенсионные и больничные взносы на вознаграждения по гражданско-правовым договорам рассчитываются по той же ставке и в том же порядке, что и по трудовым договорам (ст. 425 (2) Налогового кодекса).

Если «гражданский» договор предусматривает выплату платежей, необходимо рассчитать и уплатить страховые взносы. При этом соответствующие суммы должны быть выплачены в том периоде, в котором они заявлены, а не после подписания закона. Это вытекает непосредственно из положений статьи 421 (1) (1) (i) и (iii) раздела 431 Налогового кодекса. Однако сотрудник Минфина объяснил обратное (письмо № 03-04-06/46733 от 21.07.17).

В целом, эти контракты не подпадают под действие норм трудового законодательства и, следовательно, не гарантируют социальных прав и гарантий отдельных контрагентов.

Оформление сотрудников по договорам ГПХ: преимущества и подводные камни

Часто не имеет смысла нанимать штатного специалиста, если нужно выполнять задачи вне или по проекту. Заключить гражданско-правовой договор (ГПЛХ) с исполнителем удобно и выгодно.

Контракты GPH обычно заключаются со специалистами, которые предоставляют услуги или выполняют задания. Это может быть бухгалтер, дизайнер или ремонтник.

Посмотрите на преимущества деловых контрактов. И на эти моменты стоит обратить внимание, чтобы избежать проблем.

Из этой статьи вы узнаете:

- Какие преимущества и недостатки есть у работы по договору ГПХ.

- Как договор ГПХ помогает сэкономить на обязательных платежах.

- Чем грозит бизнесу переквалификация договора ГПХ в трудовой и как ее избежать.

- Что нужно запомнить о найме сотрудников по договорам ГПХ.

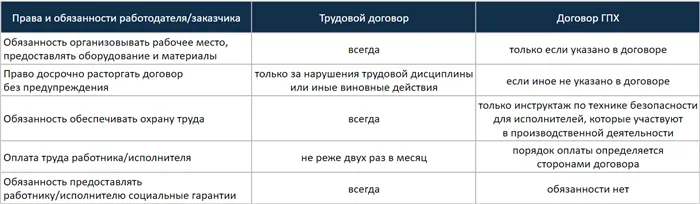

Договоры ГПХ регулируются общими правилами главы 27 Гражданского кодекса РФ и не подчиняются требованиям Трудового кодекса. Предприниматели, подписавшие такие договоры, освобождаются от обязательств, предусмотренных Трудовым кодексом РФ.

- Заказчик не обязан организовывать рабочее место, предоставлять оборудование, материалы и т. п. Это может быть предусмотрено условиями конкретного договора ГПХ, но в законодательстве такой обязанности нет.

- Заказчик может в любой момент по собственной инициативе расторгнуть договор об оказании услуг (ст. 782 ГК РФ) или договор подряда (ст. 717 ГК РФ). В такой ситуации он должен оплатить уже выполненные работы, а также компенсировать расходы и убытки исполнителя. В договорах может быть предусмотрен иной порядок их досрочного расторжения: например, по соглашению сторон или после предварительного уведомления.

- Заказчик не обязан обеспечивать охрану труда специалистов, которые работают по договору ГПХ. Но, по мнению Минтруда, если такой специалист участвует в производственной деятельности, то с ним нужно проводить инструктажи по охране труда (письмо от 17.05.2019 № 15-2/ООГ-1157).

- Минтруд не разъяснил, по каким критериям следует определять участие конкретного работника в производственной деятельности. Можно предположить, что в первую очередь речь идет о тех специалистах, которые заключили договор ГПХ, но трудятся на территории работодателя и используют его оборудование. Порядок расчета по договору ГПХ полностью определяют его стороны. У заказчика нет обязанности выдавать аванс или проводить оплату не реже двух раз в месяц.

- Заказчик не должен предоставлять исполнителю социальные гарантии: оплачивать отпускные, больничные, выдавать компенсацию при расторжении договора и т. п.

В то же время контракты HPE могут заключаться с работниками, занятыми полный рабочий день. Однако обязанности по данному контракту могут выполняться только в свободное от работы время. Об этом говорится в письме №. 14-14/5848 Управления Министерства Российской Федерации по налогам и сборам по г. Москве от 4 февраля 2000 года.

Единственным недостатком трудовых договоров является то, что они сокращают возможности управления. Подрядчики часто работают на собственной территории и не обязаны следовать графику работы, принятому заказчиком.

Подрядчики отвечают только за конечный результат и соблюдение сроков. Клиенты могут налагать штрафы за несвоевременную или несвоевременную отчетность. Однако эти меры не всегда компенсируют потери от несвоевременной работы.

Риски можно уменьшить, установив в договоре контрольные точки. Для этого работу следует разделить на этапы, и в конце каждого этапа подрядчик должен предоставить заказчику промежуточный результат.

Как договор ГПХ помогает сэкономить на обязательных платежах

Одним из важнейших преимуществ агентских договоров является экономия на налогах и страховых взносах. Это возможно не только для заказчика, но зачастую и для подрядчика.

- Физическим лицом.

- Индивидуальным предпринимателем (ИП) на упрощенной системе налогообложения (УСН) «доходы». Это наиболее выгодный в плане налоговой нагрузки режим для оказания услуг.

- Самозанятым, т. е. плательщиком налога на профессиональный доход (НПД).

При заключении трудового договора работодатель обязан удерживать налог на доходы физических лиц (НДФЛ) по ставке 13% и начислять страховые взносы на заработную плату по ставке 30%.

Работа с физическим лицом (не индивидуальным предпринимателем или самозанятым лицом) более выгодна, но не намного. Налог на доходы физических лиц составит те же 13%, а экономия от страховых взносов будет незначительной: 27,1% вместо 30%.

При заключении договора единоличной собственности с предпринимателем, находящимся на упрощенном режиме налогообложения «доходы», заказчику не нужно собирать никаких обязательных платежей. Сам предприниматель платит «упрощенный» налог в размере 6% от суммы дохода.

Однако здесь возникают дополнительные проблемы для предпринимателей. Все предприниматели должны платить фиксированные взносы «за себя» на пенсионное и медицинское страхование. В 2021 году эти взносы составят 40 874 рубля плюс 1% от дохода свыше 300 000 рублей.

Индивидуальные предприятия, не имеющие работников, могут вычесть всю сумму страховых взносов из «упрощенного» налога. Однако, чтобы «покрыть» фиксированный взнос плюс дополнительный 1%, доход предпринимателя должен превышать 760 000 рублей в год или 63 300 рублей в месяц.

760 000 рублей х 6 процентов = 45 600 рублей

40 874 рубля + (760 000 рублей-300 000 рублей) х 1 процент = 45 474 рубля

Чем ниже доход ИП, тем выше налоговое бремя. Например, при доходе в 300 000 рублей в год (25 000 рублей в месяц) ИП платит в фонд 13,6%. Это соответствует ставке налога на доходы физических лиц в размере.

40 874 РУБЛЯ / 300 000 РУБЛЕЙ = 13,6%.

Если подрядчик зарегистрирован как самозанятый, у него не возникает всех описанных проблем.

В этом случае покупатель также не платит налог. Самозанятые лица, работающие на юридическое лицо или индивидуального предпринимателя, платят 6% от своего дохода. Если индивидуальный предприниматель недавно зарегистрировался в качестве плательщика НПФ, ставка еще ниже — 4%, пока не закончится бонус в размере 10 000 рублей. Для самозанятых обязательные страховые взносы не предусмотрены.

В договоре между заказчиком и исполнителем предусмотрена неустойка в размере 100 000 рублей. Рассмотрим, какие обязательные платежи должны произвести стороны договора при различных вариантах сотрудничества.

Расчет налогового обязательства, если вознаграждение подрядчика составляет 100 000 руб. Годовой доход ИП превышает 760 000 рублей. Данные в скобках показывают вновь зарегистрированных самозанятых до истечения срока действия бонуса.

Существует несколько договоров о самозанятости без определенного срока действия. Если нет четкого срока действия, уместно указать, что «договор вступает в силу с момента его подписания сторонами и действует до полного исполнения взаимных обязательств».

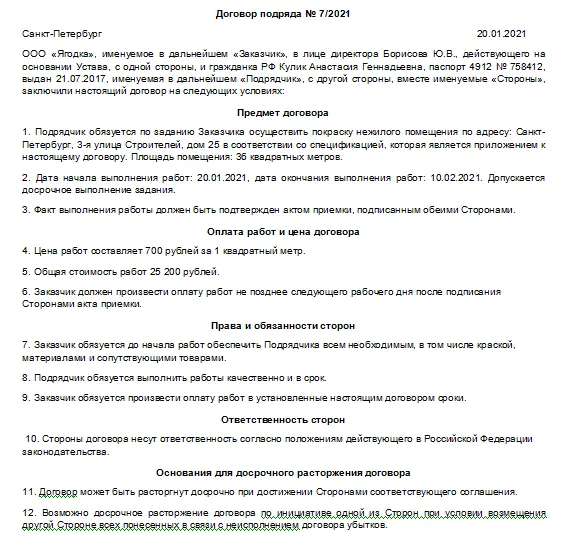

Как заключить ДГПХ

Закон не устанавливает какой-либо специальной процедуры заключения договоров континентального права; применяются общие правила ведения учета.

- Согласование условий.

- Ознакомление с проектом контракта и корректировки.

- Подписание сделки сторонами.

Правовая основа для заключения договора континентального права зависит от типа сделки (договор, вознаграждение за оказанные услуги или совместный договор). В зависимости от правового основания применяются соответствующие положения Гражданского кодекса.

Документы, необходимые для заключения гражданско-правового договора, следующие

- для организации — устав, приказ о назначении руководителя, свидетельство о регистрации и банковские реквизиты;

- для граждан — паспорт, ИНН и СНИЛС.

Ответ на вопрос, нужно ли издавать приказ о заключении трудового договора, отрицательный. В отличие от трудового договора, для трудового договора приказ не требуется.