В результате для получения прибыли от деривативов требуется не только понимание того, куда и как может двигаться цена актива, но и опыт работы со счетами, достаточно крупными, чтобы выдержать кредитное плечо, строгое управление рисками и сокращения.

Деривативы — что это такое простыми словами? Как заработать на деривативах?

Деривативы — одна из крупнейших и наиболее активно развивающихся областей финансовой системы сегодня. По сравнению с другими рынками, например, фондовым, объем деривативов поистине огромен. По разным оценкам, общая сумма колеблется от 845 триллионов долларов США до 100 миллионов долларов США (для сравнения, мировой ВВП составляет «всего» 65 долларов США). Это возможно, и благодаря накопленному кредитному плечу можно приобретать большие объемы деривативных продуктов. Однако особое обращение с деривативами может привести к финансовым потерям.

Что такое деривативы?

Во-первых, поймите, что такое деривативы. Проще говоря, дериватив — это контракт (соглашение) на поставку определенного товара в определенную дату на оговоренную сумму. Например, поставщик может заключить договор на поставку стали на завод на сумму 2 млн рублей за три месяца. Или что торговец покупает 100 акций по 200 долларов каждая за одну неделю.

Условия поставки называются «спецификациями конвенции». Продукты, используемые в соглашении, называются «базовыми активами». Базовым активом может быть что угодно — от акций или товаров до процентных ставок.

Деривативы называются производными финансовыми инструментами, потому что они не могут существовать сами по себе. Они более сверхъестественны, чем базовый актив. Их стоимость связана с ценой самого актива.

Рынки деривативов также называют рынками срочных контрактов, поскольку поставка базового актива происходит в определенную дату (период).

Основным условием создания дериватива является неизменность стоимости, указанной в контракте. Например, если производитель стали договорится с поставщиком о покупке определенного объема на сумму 3 млн рублей в течение трех месяцев, сделка будет выполнена по согласованной цене, независимо от изменения цен на мировом рынке стали.

Таким образом, производные инструменты могут использоваться для определения стоимости актива в течение определенного периода времени. Поэтому они используются в качестве защиты от внезапных изменений цен на сырье или продукцию.

Производные инструменты — это также титулы, такие как акции или облигации, цена которых изменяется в зависимости от стоимости базового актива. Например, с помощью опциона (разновидность дериватива), если вы можете купить акции Apple за 150 долларов США, вы можете купить акции Apple за 180 долларов США, по которым опцион составляет 200 долларов США за саму акцию.

Пример из повседневной жизни

Хотя деривативы считаются производными финансовыми инструментами, на самом деле они активно используются в повседневной жизни.

Например, если вы предварительно заказываете автомобиль у дилера, вы, по сути, закрыли срок с торговцем (срок — это тоже своего рода производная). Таким образом, даже если у торговца есть автомобиль той же марки, вы обязательно купите его по объявленной цене, даже если в тот же день он будет стоить дороже. Затем трейдер гарантирует, что автомобиль будет куплен именно у него, а не будет висеть мертвым грузом на выставке. Авансовый платеж в данном случае выступает в качестве гаранта того, что контракт будет выполнен.

Также по сути производными являются выгодные контракты на покупку квартир, предоплаченные заказы в интернет-магазинах, подарочные сертификаты и т.д.

Как появились деривативы?

Как финансовый инструмент деривативы появились в Японии в 17 веке. Между сборами урожая фермеры обменивались пустыми корзинами риса, за которые теперь получали плату, и обещали поставить определенное количество риса после созревания.

Корзина была гарантом сделки. Обмен корзинами происходил в специально спроектированном помещении — прообразе сегодняшних бирж (в то время оно выглядело как классический базар). Продавцы либо снижали, либо завышали стоимость своего будущего урожая и вели переговоры с покупателями, тем самым формируя местную цену на рис.

Трейдер Мунехиса Хонма начал строить графики и анализировать их, чтобы предсказывать движение цен. Так родилась японская свеча и технический анализ.

В качестве средства прямого инвестирования в США появились фьючерсы и опционы. В Чикаго первая товарная биржа — Чикагская товарная биржа — была создана в середине XIX века. Здесь фермеры могли продавать будущий урожай. Они заключали фьючерсные контракты с покупателями на поставку своего урожая в определенное время. Все в контракте было стандартным: количество зерна, качество, время и место поставки. Продавая фьючерсные контракты, фермеры могли кормить свои семьи круглый год и не зависеть от погоды, цен и других непредвиденных факторов. А покупатели имеют стабильные поставки зерна и могут планировать будущее производство.

Торговля деривативами в Чикагской торговой палате

Торговля фьючерсами и опционами набрала обороты в 1920-х годах, когда фермеры начали спекулировать контрактами, перепродавать некоммерческие организации и покупать более дорогие. Затем появились профессиональные трейдеры фондового рынка. Они быстро осознали потенциал нового средства массовой информации и начали активно «продвигать» его.

Расширился «ассортимент» базовых активов. Деривативы включали фьючерсные контракты и опционы на металлы, золото, акции и другие товары. Позже появились более сложные продукты, такие как валютные свопы, кредитно-дефолтные свопы, свопционы, CFD и композитные продукты.

Целью покупателя дериватива не обязательно является получение инструмента через контакт. Для спекулянтов более важным является изменение цены самого дериватива. Следовательно, опцион возник без поставки базового инструмента. Основная цель таких инструментов — спекуляция. Когда срок действия опциона истекает, одна сторона просто получает деньги, а другая теряет. В то же время опцион может быть перепродан более одного раза, в результате чего стороны могут отличаться от трейдера, разместившего опцион.

Обычно при оценке стоимости компании первое, что приходит на ум, — это капитализация. Это не плохой показатель, …

Изначально деривативы использовались для обеспечения сбалансированного обменного курса для торгуемых на международном рынке инструментов. Международным трейдерам нужна была система для расчета разницы в стоимости их валют.

Какие деривативы бывают?

Классификация по базовому активу

- Финансовые производные ценные бумаги – контракты, базирующиеся на процентных ставках по облигациям США, Великобритании и других стран.

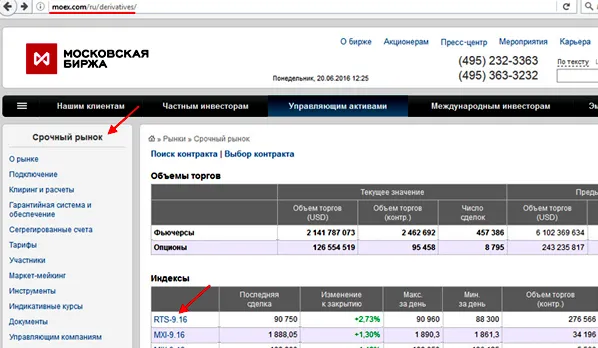

- Валютные производные ценные бумаги – контракты на валютные пары (курс евро/доллар, доллар/иена и другие мировые валюты). На Московской бирже высокой популярностью пользуется фьючерс на пару доллар/рубль.

- Индексные производные ценные бумаги – контракты на индексы акций, такие как S&P 500, Nasdaq 100, FTSE 100, а в России также фьючерсы на индексы акций Мосбиржи и РТС.

- Производные ценные бумаги на акции. На ММВБ в том числе торгуются фьючерсы на ряд российских акций ведущих компаний: «ЛУКОЙЛ», «Ростелеком» и т.д.

- Товарные производные ценные бумаги – контракты на энергоресурсы, например нефть. На драгоценные металлы – золото, платину, палладий, серебро. На цветные металлы – алюминий, никель. На сельхозпродукцию – пшеница, соя, мясо, кофе, какао и даже на концентрат апельсинового сока.

Примеры производных ценных бумаг

- фьючерсные и форвардные контракты;

- валютные и процентные свопы;

- опционы и свопционы;

- контракты на разницу и на будущую процентную ставку;

- варранты;

- депозитарные расписки;

- конвертируемые облигации;

- кредитные производные.

Особенности рынка деривативов

Российское законодательство не признает большинство деривативов ценными бумагами. Исключение составляют опционы, выпущенные публичными компаниями, и вторичные инструменты на основе ценных бумаг. Они могут включать депозитарные расписки, фьючерсы на облигации и опционы на акции.

Первичные активы обычно приобретаются с целью владения базовым активом и получения прибыли или процентного дохода от его последующей продажи, тогда как инвестиции в производные инструменты осуществляются для хеджирования инвестиционного риска.

Например, фермер теряет прибыль, закрывая контракт на будущие поставки зерна по цене, которая устраивает его весной. Но он продает пшеницу осенью после сбора урожая. Автопроизводитель компенсирует свой риск, заключая такой же договор на приобретение основного металла по удовлетворительной цене.

Однако инвестиционный потенциал деривативов не ограничивается компенсацией риска. Их покупка с целью последующей продажи в спекулятивных целях — одна из самых популярных стратегий фондового рынка. Например, контракты с будущим исполнением привлекают инвесторов своей высокой эффективностью плюс возможностью получения бесплатного кредитного плеча.

Однако следует помнить, что любая спекулятивная торговля вторичными финансовыми инструментами является рискованной.

Если инвестор выбирает деривативы в качестве средства получения прибыли, он должен соблюдать баланс низкого риска в своем портфеле.

Другой оттенок заключается в том, что количество деривативов может быть гораздо больше, чем количество базовых активов. Например, количество выпусков издательства может быть меньше, чем количество будущих контрактов на выполнение обязательств. Более того, компания, выпускающая основной финансовый инструмент, может не иметь никакого отношения к созданию деривативов.

В чем преимущества производных инструментов?

Рынок деривативов привлекателен для инвесторов и предлагает ряд преимуществ по сравнению с другими финансовыми инструментами.

Среди преимуществ деривативов как инструмента получения прибыли можно выделить следующие

- Производные финансовые инструменты имеют относительно невысокий порог для входа на рынок и дают возможность начинать с минимальных сумм.

- Возможность получать прибыль даже в условиях снижения рынка.

- Возможность извлекать большую прибыль и получать ее быстрее, чем от владения акциями.

- Экономия на расходах по транзакциям. Так, например, инвестору не нужно оплачивать хранение деривативов, при этом брокерские комиссии по таким контрактам также очень невысокие и могут составлять несколько рублей.

Я все еще Лизка Морковное предприятие, я все еще занимаюсь производством моркови. Для выращивания моркови я покупаю семена у некоего Вани. Я хорошо плачу и всегда плачу 60 рублей в месяц. А производство моркови приносит мне 55, иногда 50, иногда 60, иногда 70, иногда 65. В целом, мои расходы стабильны, а доходы изменились.

Что такое деривативы

Таким образом, дериватив — это договор, включающий право или обязательство купить (продать) базовый актив по стоимости, согласованной сторонами сделки на момент исполнения дериватива. Дериватив — это вид одно- или двухкомпонентной компенсации риска.

Ниже приведены примеры производных инструментов в простых терминах Я хочу купить новый автомобиль, но цвет модели, которую я хочу, еще не прибыл из-за границы. Я плачу задаток и подписываю договор с продавцом (автодилером) о том, что мне будет доставлен новейший автомобиль в новейшем состоянии. В свою очередь, я обязуюсь произвести полную оплату в те же сроки.

Если курс валюты повышается, пока автомобиль находится в пути, мне все равно, так как стоимость товара зафиксирована в контракте.

Таким образом, я страхуюсь от риска изменения валютных курсов, а продавец страхуется от риска не понесенных расходов, связанных с поставкой товара.

Деривативы торгуются на фондовом рынке — покупатель или продавец может передать права или обязательства другому лицу. Целью сделки могут быть товары, акции, монеты или даже процентные ставки.

Для чего нужны деривативы

Поэтому основной функцией деривативов является компенсация риска. Компоненты защищены от повреждений. Например, приобретая контракт на будущую достаточность нефти, покупатель имеет возможность «зафиксировать» будущую доступность нефти. В настоящее время он не нуждается в нефти, но опасается, что цена на нее вырастет, когда запасы будут исчерпаны через шесть месяцев. Поэтому он покупает дериватив и спокойно ждет даты поставки.

Вторая функция — извлечение прибыли из разницы в ценах. Другими словами, спекуляция. Переговоры по деривативам для этих целей осуществляются опытными переговорщиками из-за высокого риска. Профессия дериватива возникла благодаря своей популярности. Контракты перепродаются точно так же, как и базовый актив, и стороны сделки могут использовать кредитное плечо для получения дохода.

Виды деривативов

Производные инструменты сортируются по типу базового актива и типу контракта. В зависимости от базового актива различают следующие виды деривативов

Рассмотрим подробнее классификацию деривативов по типам контрактов.

Фьючерсы

Договор о будущем исполнении обязательств — это обязательство совершить сделку. Особенностью договоров с будущим исполнением является условие, согласно которому сделка не может быть отменена в течение определенного периода времени. Контракт заключается на поставку базовых активов. Сырье, товары, титулы, монеты, драгоценные металлы и т.д. (фьючерсные контракты) или для выполнения денежных обязательств (фьючерсные денежные контракты).

Проще говоря, покупатель дериватива (в данном случае контракта на будущее исполнение), например, покупатель акции, не является должником титула. Он принимает на себя риск того, что стоимость акций упадет, но если цена вырастет в рамках контракта на исполнение обязательств в будущем, держатель контракта получает прибыль.

Часто контракты не предусматривают поставку товара, а торгуются на бирже, чтобы получить прибыль от разницы в цене. В этом случае торговцы, которые покупают контракты на будущее исполнение, используют кредитное плечо для увеличения своего риска. Помните, что будущее — это обязательство. Это означает, что в определенную дату владелец обязан выполнить Акт купли-продажи, независимо от рыночных условий.

Ниже приведен пример сделки по временному контракту. Трейдер обязан купить 10 акций «ГАЗПРОМа» у другого трейдера в течение двух месяцев. На момент покупки временного контракта акции стоят 280 рублей. Стоимость самого контракта составляет 28 трений. Таким образом, текущие затраты торговца составляют 280 фрикций (28*10).

Через два месяца стоимость базового актива увеличивается до 340 рублей, и сделка завершается по цене, установленной в договоре о будущем исполнении обязательств (280 рублей за акцию). В результате покупатель получает прибыль в размере 320 руб (340 — 280)*10-28*10. Продавец завершает сделку с ущербом в 600 рублей (340-280)*10.

Форвардные контракты

Форвардные контракты — это то же самое, что и контракты на исполнение в будущем, только их временные контракты заключаются на оффшорном рынке. Строго говоря, нападающий — это тип нападающего.

Нередко банки используют временные акты. На дату истечения срока действия обязательства рассчитывается разница между рыночной стоимостью и ценой контракта. Эта разница оплачивается одним участником за счет другого.

Вот пример рекламной акции. Российская импортная компания (контрагент А) получает кредит в иностранной валюте. Погашение производится в рублях по курсу на текущую дату. При значительном росте курса евро расходы компании также увеличиваются. Чтобы уменьшить их, компания заключила с экспортером (контрагентом B) предельный срок. С другой стороны, рост курсов иностранных валют является благоприятным.

По условиям договора подрядчик А согласился приобрести евро по фиксированной цене на определенную дату в будущем. Вкладчик B обязуется продать эту валюту. Таким образом, обе стороны застрахованы от изменений обменного курса.

Опционы

Опционные права отличаются от контрактов на заполнение фьючерсов и форвардов, которые представляют собой право, а не обязательство совершить сделку. Если напряжение движется в неблагоприятном направлении, покупатель имеет право отказаться от торговли, а продавец компенсирует убытки за счет гарантированной платы, полученной при исполнении опциона.

Проще говоря, система этой производной выглядит следующим образом. Покупатель выплачивает продавцу гарантию в виде фиксированной суммы и приобретает право на совершение сделки по базовому активу в согласованную дату и по согласованной цене. Если к этой дате цена окажется невыгодной, сделка может быть отменена. В этом случае право отказа от товара принадлежит покупателю. Продавец обязан исполнить сделку на условиях, установленных деривативом.

А если акции растут, продавец покупает право собственности за 300 рублей, которое на рынке стоит 400. Он также получает 50 рублей за исполнение опциона.

Заключение

Зная принципы работы деривативов, легко понять, как работают эти виды и откуда берется прибыль финансиста. Вы увидите, что причин для беспокойства нет.

Вот о чем идет речь сегодня. Если вы хотите стать крутым инвестором, подписывайтесь на статью Удачи! Удачи вам в вашей финансовой дикой природе!

Частный инвестор с 8-летним опытом работы и личным портфелем в 1 000 000 рублей. Руководитель редакции greedisgood.one Gate.