В 2021 году Berkshire Hathaway инвестировала в MasterCard более $545 млн. По 24 февраля 2021 года 12-месячный рост доходов составил 29,36%. Это немного больше, чем у всей корзины Standard & Poor’s 500.

Инвестиционный портфель Уоррена Баффетта

За действиями этого инвестиционного гуру следят все участники рынка. Его стратегия характеризуется высокой доходностью при относительно низком риске. Сам финансовый стратег не скрывает своих идей, а также дает советы новым инвесторам: Существует несколько способов копирования портфеля Уоррена Баффета — каковы они? Мы расскажем вам об этом в нашей статье.

Уоррен Баффет — самый известный и самый богатый инвестор в мире. Этот человек начал инвестировать в 1962 году и добился потрясающих результатов. Сегодня его состояние оценивается почти в 85 миллиардов долларов. Представьте себе эту сумму.

Его самый главный девиз — дисциплина, терпение и постоянный анализ инвестиционных инструментов.

Его жизненные принципы таковы:

- Инвестируйте в себя,

- Будьте уверены в своих действиях,

- Правильная среда — это ключ к росту и развитию,

- Не храните деньги в носках,

- Избавьтесь от кредитных карт.

Что касается инвестиций, то совет следующий:

- Не кладите все яйца в одну корзину — не существует на 100% надежных инвестиционных инструментов,

- Сначала заплатите себе — откладывайте деньги, прежде чем их тратить. Наш план сбережений как нельзя лучше подходит для этой цели.

- Покупайте только то, что вам действительно нужно — иначе вам придется продавать

Инвестиционный портфель Уоррена Баффетта

Портфель Berkshire Hathaway содержит только акции успешных компаний, которые приносят максимальную прибыль своим акционерам. Баффетт использует как технический, так и фундаментальный анализ для выбора акций. Это дает возможность диверсифицировать состав. Хотя акции характеризуются только географией рынка США, они включают все сектора экономики.

Давайте посмотрим на 10 лучших акций в портфеле:

Как мы видим, большинство составляют компании, которые занимаются простым и понятным бизнесом. Не имеет значения, кто управляет компанией и какие методы она использует для достижения своих финансовых целей. Баффет предпочитает иметь дело с порядочными и честными директорами компаний. Более подробную информацию о портфеле можно найти здесь.

Портфель Уоррена Баффетта: ТОП 5 компаний

Чтобы понять принцип выбора компании, давайте проанализируем 5 крупнейших компаний в портфеле Баффетта. Список выглядит следующим образом:

- Apple является абсолютным лидером на цифровом рынке и уверенно держит планку качества. Доля акций в общем портфеле составляет около 30%. Количество акций составляет около 245 миллионов. Код — AAPL.

- Bank of America — один из ведущих крупных банков США со стабильными финансовыми результатами Доля акций в общем портфеле — около 13,5%. Количество акций составляет около 925 миллионов. Код — BAC.

- Coca Cola — уже много лет является лидером на рынке безалкогольных напитков. Доля в общем портфеле составляет около 9%. Количество акций составляет около 400 миллионов. Тикер — KO.

- American Express — финансовая компания, услугами которой пользуются банки по всему миру. Доля акций в общем портфеле — около 8 %. Количество акций составляет 151 миллион. Таймер — AXP.

- Wells Fargo (FWC) — история с этим банком началась в 1989 году и продолжается по сей день. Доля акций в общем портфеле составляет около 7,18 %. Количество акций составляет около 323 миллионов. Код — FWC.

Каждая из этих компаний является лидером в своей отрасли и регулярно выплачивает дивиденды своим акционерам.

Со времени первоначального сотрудничества стратегия Баффетта изменилась и стала больше фокусироваться на покупке великих компаний по разумным ценам, чем на покупке «дешевых» акций. Он ищет компании, которые имеют надежную финансовую защиту и многочисленные возможности для роста.

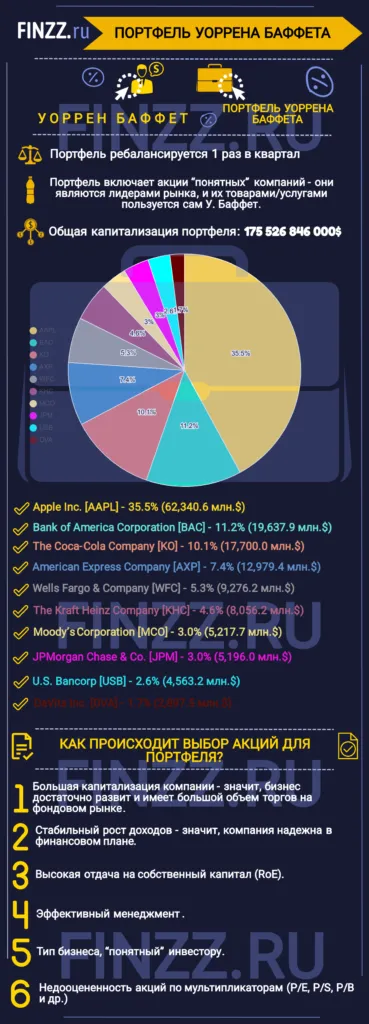

Инвестиционный портфель У. Баффета

Портфель Баффета является публичным и управляется его фондом Berkshire Hathaway Inc. Этот портфель ребалансируется ежеквартально и включает акции «понятных» компаний — например, Coca-Cola (KO), Visa (V) и т.д. Они делают упор на то, что являются лидерами и используются самими инвесторами. Он также не выступал за инвестирование в технологические компании. Следует отметить, что здесь У. Баффет отступил от своего принципа и инвестировал 35% в Apple (AAPL).

Общая капитализация его портфеля составляет $175 526 846 000.

| Таймер | Имя | Капитализация в миллионах. | Доля портфеля % |

| AAPL | Apple Inc. | 62,340.6 | 35.5% |

| ВАС | Компания Bank of America | 19,637.9 | 11.2% |

| KO | Компания Кока-Кола | 17,700.0 | 10.1% |

| AXP | Компания American Express | 12,979.4 | 7.4% |

| WFC | Wells Fargo & Company | 9,276.2 | 5.3% |

| KHC | Компания «Крафт Хайнц | 8,056.2 | 4.6% |

| MCO | Компания Moody’s | 5,217.7 | 3.0% |

| JPM | JPMorgan Chase & Co. | 5,196.0 | 3.0% |

| USB | U.S. Bancorp | 4,563.2 | 2.6% |

| DVA | DaVita Inc. | 2,897.5 | 1.7% |

Критерии выбора акций для портфеля Баффета

Уоррен Баффет является последователем стратегии стоимостного инвестирования, разработанной Б. Грэхемом и Д. Стратегия стоимостного инвестирования Додда. И У. Баффетт применяет эти принципы в своем подходе к оценке акций. Давайте рассмотрим 6 основных параметров выбора акций:

- Размер компании (крупная капитализация). Компания должна быть достаточно развитой и иметь большой объем торгов на фондовой бирже.

- Компания должна иметь большое количество акций, иметь большую рыночную капитализацию и большое количество акций. Она дает информацию о финансовой устойчивости компании.

- Высокая рентабельность собственного капитала (ROE).

- Эффективное управление.

- Понятный вид бизнеса для инвестора.

- Недооцененные акции на основе мультипликаторов (P/E, P/S, P/B и т.д.) → 10 лучших мультипликаторов оценки акций. Инвестиции, ориентированные на стоимость )

Баффет включил в свой портфель компании, обладающие конкурентным преимуществом, которого трудно достичь. Он назвал это преимущество «широкий ров» (перевод: ров). Такое преимущество позволяет компаниям увеличивать прибыль и наращивать мощности в течение нескольких лет. Такой экономический ров может состоять из патентов, лицензий, изобретений, технологий, монопольного или олигопольного положения на рынке и низких затрат, которые позволяют компании противостоять конкуренции. Это создает долгосрочный и устойчивый рост бизнеса.

Где посмотреть актуальные данные по портфелю,

Давайте рассмотрим три варианта того, где можно найти соответствующие данные.

Вариант 1. Посетите веб-сайт CNBC. Баффетт не скрывает, что и в какой пропорции входит в его портфель, и открыто публикует свои изменения на сайте CNBC в разделе «Baffett Watch» (посетите сайт). Данные на этом сайте обновляются не сразу, и существует значительная задержка.

Открыто опубликовать активы инвестиционного портфеля Баффетта на сайте CNBC.

Вариант №2. Перейдите по ссылке (инвестиционный портфель Баффетта на Guru Focus). На графике ниже я отметил акции, составляющие портфель. Всего существует 52 акции, но 12 акций составляют 80% веса всего портфеля. Таким образом, применяя принцип Парето, вы можете сосредоточиться на наиболее влиятельных акциях с наибольшей доходностью. На следующем рисунке я выделил 12 влиятельных ↓.

12 акций составляют 80% веса всего инвестиционного портфеля

Вариант 3: Воспользуйтесь онлайн-сервисом FinBox. io. Вы можете сделать это, перейдя по этой ссылке: → Анализ инвестиционного портфеля Баффета. Сервис имеет ряд интересных фильтров: он оценивает потенциал роста стоимости инвестиционного портфеля.

Динамические показатели портфеля за 5 лет.

Существует также отраслевой анализ акций. Наиболее важные активы сосредоточены в ИТ-индустрии, финансах и производстве ↓

Разбивка портфеля акций по секторам.

Сравнивая динамику производительности портфеля с индексом S&P 500, можно сказать, что она очень похожа на его показатели. За 5 лет доходность составила 46 %.

Доходность портфеля составляет 46% за 5 лет. Доходность индекса S&P500 составляет 54%.

Наш анализ обновляется ежеквартально по мере поступления новой информации о портфеле Berkshire Hathaway. Следующие акции ранжированы по дивидендной доходности.

Какие акции в портфеле Баффета

Как же узнать, какие акции находятся в портфеле известного инвестора? Существует волшебная бумажка — форма 13F, которую компании должны подавать ежеквартально, если их управление превышает 100 миллионов долларов.

Однако узнать все невозможно, поскольку компании сообщают только об активах в США. Другими словами, нет способа узнать, включают ли активы Berkshire Hathaway акции китайских и российских компаний или внебиржевые ценные бумаги.

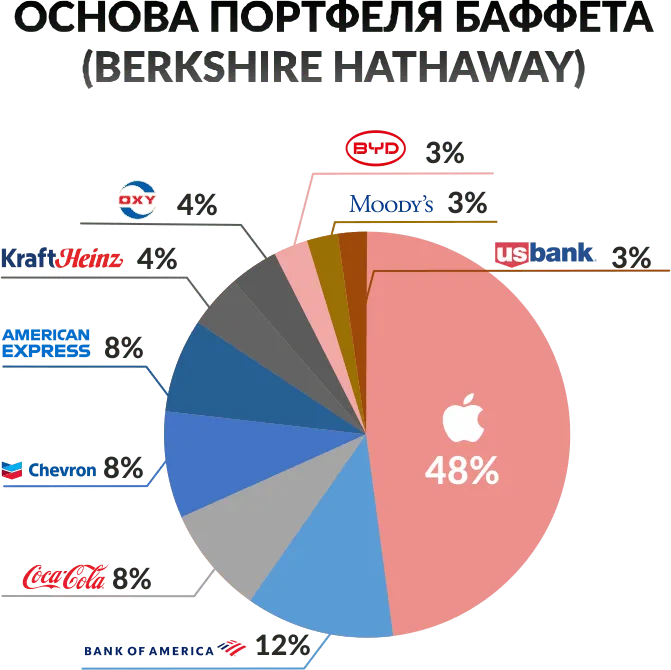

Публичный портфель Баффетта включает около 50 компаний, из которых на две крупнейшие приходится более половины портфеля, на пять крупнейших — более 70% и на десять крупнейших — почти 90%. Но даже этот неполный список постоянно выигрывает у рынка, то есть опережает доходность основного индекса S&P 500, включающего около 500 акций американских компаний.

10 лучших акций в портфеле Баффета

Что изменилось в портфеле

Доля участия в десяти компаниях увеличилась, доля участия в шести компаниях уменьшилась, а два актива были полностью исключены из портфеля. Все котируемые ценные бумаги можно приобрести на Санкт-Петербургской фондовой бирже.

Какие самые крупные приобретения решили сделать основатели?

- Amazon (AMZN) — покупка за $1,1 млрд .

- Occidental Petroleum (OXY) — $1,3 млрд.

Кроме того, команда Баффетта купила Apple (530 миллионов долларов) и Chevron (330 миллионов долларов). Другими словами, технологические и нефтяные компании находятся на вершине.

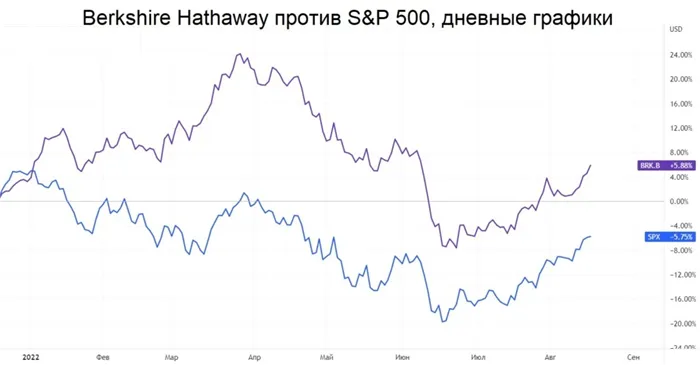

Какая доходность у портфеля Баффета

По итогам периода с января по август 2022 года активы Berkshire Hathaway превзойдут весь фондовый рынок США за тот же период. В целом, портфель является обнадеживающе зеленым.

Наибольшее снижение было зафиксировано в июне 2022 года — чуть более 12%, а общий период коррекции составил два месяца. Как следует из отчета, аналитики Berkshire Hathaway покупали все со скидкой.

Для сравнения, индекс S&P 500 упал на 24% в период с января по июнь 2022 года и восстановил только 19% своей стоимости в июле и августе. За последние два месяца портфель Баффета вырос на 16%.

Следовательно, метод Уоррена Баффетта «покупай, пока другие продают» работает. В портфеле по-прежнему доминируют акции технологического и финансового секторов: Apple, Bank of America, Chevron, Coca-Cola и American Express по-прежнему занимают первые места. Падение портфеля инвестиционного гуру было менее выраженным и менее продолжительным, чем падение фондового рынка в целом.

Но еще раз напомним, что картина портфеля неполная, поскольку в нем показаны только активы американского рынка. Ценные бумаги с других рынков не включены.

* Это не является личной инвестиционной консультацией. Эта информация предназначена только для иллюстративных целей.