Крупные брокеры предлагают вам возможность открыть демо-счет, с помощью которого вы сможете попрактиковаться в торговле на бирже. Там вы не рискуете своими собственными деньгами, а только игровыми. Изучайте технологии, программное обеспечение, выбирайте инструменты для инвестиций. Затем переходите к реальному счету на фондовом рынке.

Брокер: кто это такой и зачем нужен на фондовой бирже

Если кто-то хочет заработать на фондовом рынке, он обращается к брокеру. Эти организации могут быть лицензированными или саморегулируемыми. Кто такой настоящий, «белый» брокер? Как отличить его или ее от «серого» или «черного» брокера? Как выбрать брокера для торговли на валютном рынке и не попасть на мошенников? Об этом мы поговорим ниже.

Брокер — это посредник между биржей и лицом или организацией, которые хотят покупать и продавать акции, облигации и другие финансовые инструменты на бирже.

ВАЖНО: В сделках на рынке ценных бумаг могут участвовать только посредники — юридические лица (организации), т.е. брокерские фирмы.

За непосредственное участие в сделках купли-продажи на рынке ценных бумаг от имени клиента, также известное как брокерские услуги, брокер получает комиссионное вознаграждение. Комиссия перечисляется из средств клиентов брокерской фирмы.

Чем занимается биржевой брокер

Брокер обеспечивает клиенту технические, организационные и юридические требования для торговли на фондовой бирже, то есть для покупки или продажи акций, облигаций и других финансовых активов.

Выделим основные моменты взаимодействия между брокером и клиентом:

- Брокер покупает или продает акции, облигации и другие финансовые активы за счет клиента, в соответствии с инструкциями клиента и в его интересах.

- Брокер открывает для каждого клиента торговый счет, с которого игрок действует на бирже.

- Клиент размещает ордер на покупку или продажу иностранной валюты или ценных бумаг (в зависимости от торговой площадки) на основе собственного решения и стратегии, а брокер направляет это решение непосредственно на биржу и осуществляет сделку.

- Брокер переводит полученные средства на счет клиента и оставляет себе комиссию, указанную в договоре.

- В качестве дополнительных функций брокер проводит актуальный анализ, консультирует клиента по стратегии поведения на бирже, проверяет необходимые документы на соответствие требованиям законодательства.

Подробнее о том, как выбрать надежного брокера, читайте здесь.

Зачем нужна брокерская контора обычному человеку

Без услуг брокерской фирмы не обойтись, если рядовой гражданин решил зарабатывать на бирже и хочет выбрать брокера для торговли на бирже, валютном рынке и других рынках.

Это связано с тем, что только профессиональные торговые организации имеют право самостоятельно действовать на рынке ценных бумаг и валютном рынке. Обычные лица (физические лица) могут покупать и продавать на фондовой бирже только через посредника — брокера.

Брокер обычно не использует собственные средства, а лишь распоряжается средствами, доверенными ему клиентом, с учетом указаний клиента. Некоторые крупные инвесторы используют доверительное управление, не вдаваясь в детали сделок. В этом случае компетентный брокер сам принимает решения о покупке и продаже и сообщает клиенту-инвестору только о прибыли.

Рынок ценных бумаг не предусматривает классификации брокерских фирм. Все они работают как с юридическими, так и с физическими лицами с различными суммами инвестиций.

Для торговли не нужно регистрироваться у брокеров. Зарегистрируйтесь у них, чтобы инвестировать. О том, как правильно это сделать и во что инвестировать, я рассказал в общей статье об инвестировании.

Определение и виды

Проще говоря, брокер — это посредник между продавцом и покупателем, кредитором и заемщиком, страховщиком и страхователем. Список можно продолжать и продолжать в зависимости от типа брокера. В английском языке слово «broker» означает что-то вроде «посредник».

Брокерское обслуживание — это выполнение поручений клиента и совершение действий за счет клиента. Например, покупка и продажа ценных бумаг, торговля валютой, ведение сделок с недвижимостью, поиск выгодных предложений по ипотеке и т.д.

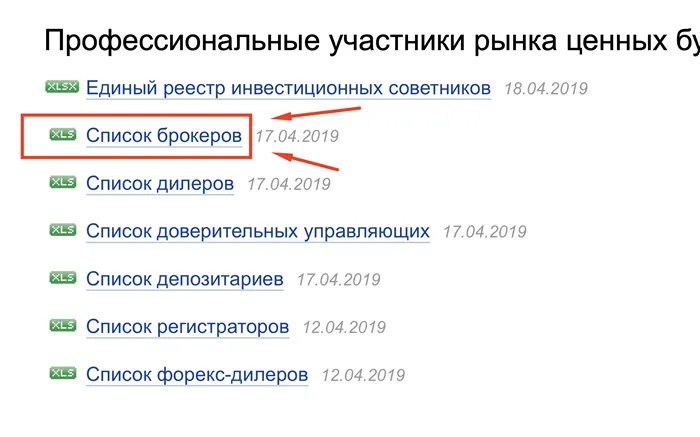

Брокером может быть физическое или юридическое лицо, имеющее лицензию Центрального банка России. Лицензия выдается на неограниченный срок. На официальном сайте Центрального банка размещен актуальный список организаций, работающих с лицензией брокера. При выборе брокера всегда следует обращаться к нему. В настоящее время насчитывается более 300 компаний: Банки, брокерские платформы, инвестиционные фонды и т.д.

- Биржа предоставляет брокерские услуги на рынках ценных бумаг, иностранной валюты и фьючерсов.

- Кредит — это посредник между участниками кредитного рынка (банками, заемщиками, агентствами недвижимости, оценочными конторами, страховыми компаниями и т.д.).

- Страховой брокер работает на страховом рынке и помогает страховщику и клиенту встретиться на взаимовыгодных условиях.

- Разновидностью кредитного брокера является ипотечный брокер. Он обслуживает ипотечного заемщика.

- Форекс-брокер — это посредник на рынке Форекс.

- Брокер — посредник на рынке коммерческой недвижимости.

Все эти варианты можно обобщить и назвать одним термином — «финансовый брокер». Это посредник, который работает с деньгами клиентов на финансовых рынках. Существует также лизинговый брокер, таможенный брокер, авиаброкер и т.д.

Если вы все еще думаете, что торговля на фондовом рынке сложна и доступна только людям с миллионами в кармане, вы ошибаетесь. Это не сложнее, чем открыть и пополнить депозитный счет в банке. Вы можете начать торговлю даже с нескольких десятков рублей. Главное — выбрать платформу брокера.

Здесь мы рассмотрим критерии отбора.

- Наличие лицензии. Эту информацию лучше всего найти на сайте центрального банка. Введите в строку поиска сайта «список брокеров» и загрузите таблицу. По состоянию на 28 июня 2019 года в список входят 314 фирм.

- Опыт работы брокером. В таблице, загруженной с сайта Центрального банка, есть колонка с указанием года, в котором была выдана лицензия. Самые старые игроки на рынке получили его в 2000 году.

- Количество активных клиентов. Этот вид рейтинга показывает, насколько брокерская фирма ориентирована на клиента. Он ежемесячно составляется Московской фондовой биржей.

- Коммерческий оборот. Объем сделок показывает нам крупнейших игроков. Рейтинг также составляется Московской биржей.

- Какие платформы доступны через брокера. Это важный момент, потому что вы работаете только на Московской бирже. В этом случае у вас есть возможность покупать и продавать акции и облигации российских компаний, но инвестировать в иностранные компании можно только через ETF. Доступ к Санкт-Петербургской фондовой бирже позволяет покупать акции иностранных компаний. Крупные посредники, такие как «Финам», БКС и «Открытие», также предлагают доступ к зарубежным фондовым биржам (Nyse, Nasdaq и др.), но только для квалифицированных инвесторов.

- Минимальный порог входа. Некоторые из них не устанавливают сумму, которую инвестор должен заплатить за открытие брокерского счета. Например, Тинькофф Банк. Некоторые регулируют это с помощью платы за обслуживание. Например, «Открытие». До 50 000 рублей на счету — заплатите 295 рублей за обычный счет и 200 рублей за МИМ. свыше 50 000 рублей — 0 рублей.

- Плата за обслуживание. Это, пожалуй, самый сложный для анализа момент. Я сам испытал это на себе. На сайтах брокерских фирм полно всякой чепухи. Поэтому я советую вам позвонить брокеру и задать конкретные вопросы: что, когда и сколько вы будете платить.

- Возможность открытия IIM — это 13% дополнительной прибыли от государства. Он подходит для долгосрочных инвестиций, так как вы открываете IIM минимум на 3 года.

- Возможность открытия электронного счета. Почти все крупные брокеры делают это. Просто заполните свои личные данные на сайте и приложите сканы паспорта, не посещая офис. Через 1-2 дня счета будут открыты, а контракты отправлены вам по электронной почте. Вы можете начать инвестировать.

- Какое программное обеспечение используется для транзакций? Удобно, если у брокера есть мобильное приложение и собственное торговое программное обеспечение. С брокером «Открытие», например, я торгую через личный кабинет на своем ноутбуке. Все просто и интуитивно понятно. И, конечно, есть доступ к популярным торговым терминалам, таким как Quik.

Как открыть счет у брокера

Сначала несколько слов о надежности веб-сайта брокера. Он является брокером и не владеет ценными бумагами, которые вы покупаете на его счетах. Теперь ценные бумаги выпускаются в бездокументарной форме, а данные о владельце хранятся в депозитарии.

Основным депозитарием в Российской Федерации является Национальный расчетный депозитарий (НРД). Если лицензия брокерской фирмы отозвана, ваши ценные бумаги остаются в вашем распоряжении. Вы просто переходите на обслуживание своих счетов в другую брокерскую фирму.

Вы открываете два счета: брокерский и кастодиальный. Первый содержит ваши деньги, которые брокер использует для покупки активов от вашего имени. Второй содержит запись о том, что и в каком количестве вы купили.

Процесс открытия прост. Есть два варианта:

- Вы приходите в офис с паспортом. Вы заполняете необходимые бумаги, подписываете договор и получаете доступ к терминалу для совершения сделок или в личный кабинет.

- Онлайн. Вам необходимо уделить время изучению счетов.

Выберите одну из них и подайте заявку. Как только вы получите доступ (обычно через 1-2 дня), вы сможете начать торговлю на бирже.

Их репутация в обществе неоднозначна. Негативные аспекты связаны с тем, что большинство инвесторов, которые начинают торговать на рынке Форекс через брокеров, рано или поздно теряют свои деньги.

Брокер на рынке ценных бумаг

Это самая распространенная специализация. Это связано с тем, что частное лицо не может полноценно участвовать в операциях на рынке Форекс; по закону все операции должны проводиться через профессиональных, лицензированных брокеров.

Они позволяют вам размещать заказы на покупку или продажу акций и других ценных бумаг и открывать торговый счет.

Основными финансовыми рынками, на которых торгуются ценные бумаги, валюты и другие торгуемые активы и для которых требуются брокерские услуги, являются фондовые биржи и валютный рынок (бинарные опционы можно рассматривать как отдельный субрынок).

Их процессы взаимосвязаны и отражают общие экономические тенденции.

Брокеры получают определенные доверенности от своих клиентов и вознаграждение в соответствии с брокерским договором.

Биржевые брокеры обычно являются крупными компаниями, которые тесно сотрудничают с банками. Эксперты анализируют рынок, выявляют рыночные тенденции и могут дать рекомендации по предлагаемой сделке.

Какие еще бывают брокеры

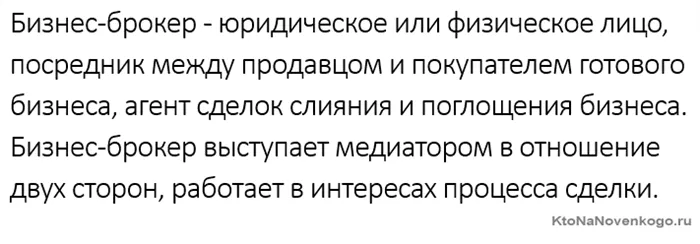

Бизнес-брокер является посредником между покупателем и продавцом бизнеса, выставленного на продажу. В Европе, где этот бизнес уже устоялся и полностью развит, почти все подобные сделки проводятся через брокера.

В России их число меньше, но есть четкая тенденция к росту. Они профессионалы и знают, как искать выгодные варианты.

Чаще всего брокеры представляют интересы продавцов, но и покупатели пользуются услугами профессионалов для поиска наилучшего варианта и сопровождения сделки.

Кредитный брокер — это посредник между заемщиком и финансовым учреждением. Ее услуги соответствуют требованиям:

- При подаче заявки на потребительский или бизнес-кредит,

- для выбора оптимальной системы кредитования,

- помощь в проведении сделки и ведении переговоров с кредитором.

Лизинговый брокер (см. Лизинг) анализирует рынок услуг, сводит поставщиков и перевозчиков и помогает снизить затраты на сделку. В Российской Федерации рынок лизинговых брокерских услуг только формируется, и его деятельность пока не регулируется законом. Плату за услуги оплачивает лизинговая компания.

Таможенный брокер помогает облегчить доставку товаров в другие страны или наоборот из-за границы в Российскую Федерацию. Его услуги помогают ускорить оформление таможенных документов.

Агент по недвижимости подготавливает и организует сделку купли/продажи или аренды недвижимости.

Необходимость брокерских услуг

Работа с агентом по недвижимости облегчает ведение бизнеса и создает возможности для построения продуктивных отношений между поставщиком услуг и клиентом. Они востребованы не только предприятиями, но и частными лицами, особенно при сделках с недвижимостью или акциями.

Основные виды деятельности брокеров:

- Работа с документами. Брокерские фирмы не только составляют список необходимых документов, но и помогают составить их быстро и правильно, что экономит массу времени,

- Вы не только найдете документы, которые помогут вам быстро и точно оформить документы, но и найдете нужные документы, что сэкономит вам много времени. Трудно уследить за всеми изменениями в законодательстве. Брокеры всегда располагают такой информацией, поэтому эта услуга может быть очень полезной.

- Анализ Эксперты отслеживают ситуацию на рынке и определяют наилучший вариант для клиентов, что позволяет экономить деньги и время.

Брокеров можно разделить на финансовых брокеров, которые занимаются финансовой деятельностью, и нефинансовых брокеров, которые не участвуют непосредственно в движении денег, но помогают в этой деятельности: Это специалисты по таможенным вопросам, эксперты по недвижимости, различные консультационные группы.

Брокер в большинстве случаев является юридическим лицом. Но на биржах можно найти и тех, у кого есть лицензия на осуществление соответствующей деятельности.

Сегодня брокеры рассматриваются как целые компании, обслуживающие одновременно сотни тысяч людей. Мало кто звонит брокерам, потому что гораздо удобнее посылать им приказы по компьютеру — через торговые терминалы.

Что такое брокерская лицензия

Деятельность биржевых брокеров подлежит лицензированию, это предусмотрено Законом № 39-ФЗ от 22.04.1996 «О рынке ценных бумаг». Лицензия выдается Центральным банком Российской Федерации на неопределенный срок. Этот документ подтверждает законность компании, ее соответствие правовым нормам и позволяет юридическому лицу осуществлять брокерскую деятельность.

Фото: Shutterstock

Только орган, выдавший лицензию, имеет право ее отозвать. Центральный банк России может приостановить или аннулировать лицензию, если обнаружит нарушения законодательства. Чтобы не столкнуться с мошенниками, следует проверять актуальную информацию о брокерских фирмах на официальном сайте Центрального банка Российской Федерации. Такую проверку стоит провести до того, как вы заключите договор на брокерское обслуживание и внесете деньги.

Поиск начинается с оценки правовой информации. Если компания-посредник имеет лицензию Центрального банка Российской Федерации, вы можете с ней работать. Затем необходимо проверить компанию на наличие определенных условий.

Фото.

Доступ к рынкам. Некоторые брокерские фирмы предлагают инструменты исключительно на Московской бирже, в то время как другие работают и на Санкт-Петербургской бирже. Последний вариант более удобен — он обеспечивает доступ к широкому спектру инструментов, номинированных в долларах, таких как акции американских и европейских компаний.

Обязательные комиссии, такие как ежемесячные комиссии за обслуживание или снятие средств, а также брокерские комиссии. Помните, что брокерские комиссии не являются окончательными, но необходимо также учитывать расходы на обмен валюты. Также убедитесь в том, что вы знаете расходы на маржу прибыли, поскольку они могут понадобиться вам в будущем.

Удобство и интерфейс. Мобильное приложение должно работать быстро, а клиент должен получить максимально возможную цену. Расчеты должны быть мгновенными, чтобы клиент мог быстро получить доступ к средствам. Интерфейс приложения должен быть интуитивно понятным.

Другие нюансы. Например, некоторые компании покупают иностранную валюту партиями по 1 000 единиц, что может быть сложно и дорого. Поэтому проверьте, можно ли купить или продать иностранную валюту поштучно.

Как работать с брокером и обезопасить себя

Работа с брокерской фирмой имеет свои недостатки и риски. Изучите их, прежде чем работать с брокером.

Стоимость услуг

Помимо ежемесячной платы, брокерская фирма взимает процент буквально за все действия, будь то снятие средств или использование специального приложения или торгового терминала, такого как Quick. Также обратите внимание, что за услуги хранителя взимается дополнительная плата. Поэтому, если вы решите инвестировать или торговать, ожидайте дополнительных расходов.

Риск банкротства

Многие люди драматизируют этот риск, но в действительности банкротство и отзыв лицензии не являются проблемой для клиента. Перевести свои активы другому финансовому посреднику и снять средства.

Доход не гарантирован

Помните, что брокер является лишь посредником. Он не может гарантировать ваш доход.

Как известно, рынок напрямую связан с экономикой и быстро реагирует на любые колебания. Например, карантин, вызванный коронавирусом, привел к падению цен. Некоторые оптимистичные новости — например, решение Федеральной резервной системы смягчить монетарную и кредитную политику — могут вызвать резкий рост цен на акции.

Никто не может предсказать такие колебания цен, мы можем только предполагать. И, конечно же, никто не компенсирует вам ваши потери в случае неудачной инвестиции.

Учитывая такие риски, многие консервативные граждане предпочитают хранить свои сбережения во вкладах и на сберегательных счетах. В Халве есть «Онлайновый монетный банк», куда вы можете внести свои деньги под выгодный процент.

С другой стороны, долгосрочные инвестиции по-прежнему выгодны и даже опережают инфляцию. Поэтому, если вы готовы к потерям в данный момент, не зацикливайтесь на этом риске.

При выборе брокерской фирмы не стоит ориентироваться на рекламу, особенно если она обещает гарантированный доход. Исключением могут быть проценты на остаток по счету, но и здесь следует внимательно изучить расчет процентов.

При выборе инвестора, особенно начинающего, следует обратить внимание на следующие аспекты.

Поинтересуйтесь, есть ли соответствующая лицензия у брокера. Если нет, то деятельность компании является незаконной.

О репутации брокера также можно судить по его финансовым результатам, количеству лет успешной работы и независимым оценкам.

Внимательно изучите условия сотрудничества. Ставки, комиссионные — все ли вам по душе? Потребуется ли вам доступ к платным информационным услугам?

Протестируйте программное обеспечение — многие трейдеры сейчас используют удобные мобильные приложения с пробной версией. Убедитесь, что вы можете эффективно управлять своим счетом, используя приложение и его структуру.

Ищите компании с хорошим рейтингом. Чем больше у компании активных клиентов и активных счетов, тем лучше партнерство. С таким посредником у вас больше шансов получить прибыль и избежать финансовых потерь.

В IORP существует два типа скидок — A и B. Если вы откроете счет с вычетом А, вы сможете вернуть подоходный налог, который вы заплатили государству в течение года. Максимальная сумма возврата составляет 52 000 рублей. Чтобы получить эту сумму, необходимо внести на счет 400 000 рублей (13% от 400 000 счетов всего на 52 000 рублей).

Как открыть счет у брокера

Сначала несколько слов о надежности веб-сайта брокера. Он является брокером и не владеет ценными бумагами, которые вы покупаете на его счетах. Теперь ценные бумаги выпускаются в бездокументарной форме, а данные о владельце хранятся в депозитарии.

Основным депозитарием в Российской Федерации является Национальный расчетный депозитарий (НРД). Если лицензия брокерской фирмы отозвана, ваши ценные бумаги остаются в вашем распоряжении. Вы просто переходите на обслуживание своих счетов в другую брокерскую фирму.

Вы открываете два счета: брокерский и кастодиальный. Первый содержит ваши деньги, которые брокер использует для покупки активов от вашего имени. Второй содержит запись о том, что и в каком количестве вы купили.

Процесс открытия прост. Есть два варианта:

- Вы приходите в офис с паспортом. Вы заполняете необходимые бумаги, подписываете договор и получаете доступ к терминалу для совершения сделок или в личный кабинет.

- Онлайн. Вам необходимо уделить время изучению счетов.

Выберите одну из них и подайте заявку. Как только вы получите доступ (обычно через 1-2 дня), вы сможете начать торговлю на бирже.

Этапы торговли на бирже

Вы совершаете все сделки через своего брокера, подавая приказы своему брокеру. Существует несколько способов размещения заказа. Выберите тот, который наиболее удобен для вас.

- По телефону. После телефонного разговора вы должны произнести кодовое слово, которое вы нашли при подписании контракта. Это используется для идентификации вашей личности. Затем вы должны сообщить оператору номер и название ценных бумаг, которые вы хотите купить, или их сумму. Иногда добавляется фраза «по себестоимости». Это означает, что брокер покупает активы по текущей рыночной цене.

- Через личный кабинет на сайте или в мобильном приложении. Вы выбираете ценные бумаги и указываете их количество и цену. Если это рыночная цена, сделка выполняется немедленно. Если вы пишете цену ниже рыночной, вам придется ждать предложения по этой цене. Иногда сделка отменяется, если не поступает предложение по вашей цене.

- Через терминальную торговлю. Сначала необходимо ознакомиться с интерфейсом программы. Многие брокеры предлагают бесплатные курсы и вебинары, объясняющие, как размещать ордера на покупку и продажу через торговое программное обеспечение.

Крупные брокеры предлагают вам возможность открыть демо-счет, с помощью которого вы сможете попрактиковаться в торговле на бирже. Там вы не рискуете своими собственными деньгами, а только игровыми. Изучайте технологии, программное обеспечение, выбирайте инструменты для инвестиций. Затем переходите к реальному счету на фондовом рынке.

Заключение

В некоторых случаях без брокера не обойтись. Например, если вы решили стать инвестором и торговать на фондовой или валютной бирже. А в некоторых случаях вы можете взять на себя задачи брокера: Анализ, выбор, выполнение.

С какой брокерской платформой вы работаете? И почему вы выбрали именно его?

Нужен ли вам брокер, если вы хотите стать трейдером? В целом, да. Работать на бирже или фондовом рынке можно только через брокера. Если вы хотите торговать криптовалютами, все гораздо проще. С криптовалютами нет брокеров, есть только биржи. Биржа берет на себя роль брокера, что сокращает комиссионные и время обработки заявок.

Как проверить брокерские лицензии

Чтобы торговать на бирже, необходимо получить лицензию брокера. Лицензии брокеров выдаются Центральным банком.

Как проверить лицензию брокера? Самый простой способ проверить наличие лицензии — разместить документ на своем сайте. Если такого документа нет, вам следует его рассмотреть. Вы также можете проверить на сайте Центрального банка, чтобы узнать, получил ли брокер лицензию.

Есть несколько простых правил, которые помогут вам защитить себя от неприятных ситуаций:

- Если вы располагаете большим капиталом, вам следует пользоваться услугами нескольких брокеров, чтобы распределить риск возможного банкротства одного брокера.

- Не храните деньги на брокерском счете, если вы положили деньги, торгуйте, покупайте акции, так как акции становятся вашей собственностью через 2 дня после покупки. Даже если брокер обанкротится, вы не потеряете свои деньги, если они были вложены в акции.

- Брокер может использовать ваши средства для предоставления ликвидности другим клиентам. Вы должны запретить брокеру давать взаймы ваши ценные бумаги.

- Всегда просите выписку по счету, по крайней мере, раз в месяц. Это не только даст вам информацию об успешности ваших сделок или инвестиций, но и выписки со счета могут быть полезны в суде.

Существует несколько способов открыть счет у брокера: Вы можете открыть брокерский счет в брокерской конторе, подать заявление на открытие счета через органы власти или открыть брокерский счет в электронном виде через Интернет.

Самый простой и удобный способ открыть брокерский счет в Интернете:

- Заполните договор на сайте компании-посредника.

- Предоставьте копии документов.

- Вы получите подтверждение об открытии счета и копии договора.

- Чтобы получить имя пользователя и пароль, а также ссылку для загрузки терминала.

- Для получения платежных реквизитов для вашего счета.

Перед началом торговли на бирже необходимо

Советы для начинающих трейдеров

Торговать легко, но опасно. Чтобы стать успешным трейдером, необходимо набраться опыта. Первые шаги после создания счета у брокера:

- Пополните свой торговый счет у брокера. Я рекомендую вам внести небольшую сумму, чтобы понять, как работает торговля на бирже.

- Установите терминал, изучите его возможности, настройте интерфейс.

- Решите, чем вы хотите торговать, потому что торговля на бирже происходит по сессиям в определенное время.

- Изучите торговую стратегию, например, метод Вайкоффа.

- Начните торговать, но не с больших сумм, стоит опробовать стратегию.

- Проанализируйте свою стратегию, сделайте выводы о возможных рисках.

Отличной идеей для тестирования стратегий является тестовая торговля. Демо-трейдинг — это торговля через специальный счет, где вы не используете собственные средства, также с помощью советников вы можете тестировать стратегии на истории.

Торговать легко, но опасно. Чтобы стать успешным трейдером, необходимо набраться опыта. Первые шаги после создания счета у брокера:

Чего не надо делать на сайте брокера

У вас может возникнуть соблазн сделать это с «серыми» брокерами. Авторитетные организации, одобренные Центральным банком России, обычно этого не делают.

Брать бонусы

Никто никогда не даст вам денег просто так. Если вы получили денежный бонус от брокера, вы должны его выплатить. Бонусы обычно выплачиваются так же, как и в казино — вы должны обменять сумму, кратную сумме бонуса.

Моя история

Однажды я доверился брокеру бинарных опционов, расположенному на далеком острове, и менеджер брокера предложил мне бонус в размере тысячи долларов. Представьте себе — тысяча долларов! Однако я внес только 20 000 рублей из собственных средств.

К счастью, я не получил бонус и попросил вернуть всю внесенную сумму. Брокер долго упрямился, но все же снял деньги.

Когда менеджер снова позвонил мне через несколько месяцев, я спросил его о бонусах и узнал следующее. Когда бонус зачисляется на счет, все деньги на счете блокируются, включая мои 20 000 рупий. Это означает, что вы не можете его отозвать. Чтобы вывести деньги, необходимо обменять сумму, равную 40-кратному размеру бонуса. 40 раз! Мне пришлось обменять 40 000 долларов!

Новичок, конечно, не сможет обменивать такие суммы и быть в минусе. Это был очевидный способ украсть мои деньги. К счастью, я успел вовремя повернуть голову.

Покупать платные курсы

Это не плохо, но брокеры обычно продают то, что уже доступно бесплатно. Узнайте обо всех бесплатных предложениях в Интернете, прочитайте книги по трейдингу, прежде чем заплатить брокеру.

Кроме того, не факт, что эти платные курсы помогут вам заработать деньги. Если бы они были настолько хороши, все бы их покупали.

Вы всегда можете выбросить свои деньги на ветер.

Можно ли уйти в минус и остаться в долгу у брокера

Да, если вы торгуете с кредитным плечом. Посмотрите, как это работает.

Если брокер не работает, это не значит, что цены не двигаются. Цены никогда не спят, они постоянно находятся в движении.

Если в выходные или в течение ночи произойдет важное событие, цены могут значительно отклониться от первоначальной стоимости. И когда брокер начинает свою работу, вы увидите на графике разрыв или пробел. Например, вот так.

Чем это опасно? Допустим, вы открываете медвежью сделку на уровне 0.90162. И вы размещаете защитный ордер на уровне 0.92162.

Если рынок вдруг пойдет против вас, вы потеряете 200 пунктов. Это, допустим, 200 долларов.

Но пока брокер был в бездействии, произошло важное событие. Швейцария решила отпустить франк в свободное плавание — она больше не удерживает его на одном уровне с долларом. И доллар взлетел.

Что будет делать брокер утром? Он закроет вашу сделку, потому что он проигрывает. Но сделает он это не по вашей цене, потому что ее вообще не было на рынке, а по первой цене в начале торгов. То есть, на уровне 0,96920.

Вы планировали потерять 200 пунктов, а потеряете 675. В 3,4 раза больше. Не 200 долларов, а 675.

И если у вас нет этой суммы на счету, у вас будет дефицит. Вы будете должны брокеру.

Чтобы избежать подобных ситуаций, следует торговать на рынке без кредитного плеча. Прочитайте мою статью на эту тему, где я объясняю, что это такое и почему леверидж так опасен.

На этом мы заканчиваем разговор о том, что такое брокер. Я постарался сделать этот материал практичным, чтобы можно было говорить о важных нюансах работы брокеров.

Уважаемые читатели, показалась ли вам полезной моя статья? Если вам что-то не нравится или вы считаете, что это можно улучшить — расскажите мне об этом в комментариях.

Также напишите, пробовали ли вы работать с брокерами и довольны ли вы условиями сотрудничества.