Торговец не обязан напрямую ограничивать количество наличных денег в своей кассе. Однако, чтобы избежать вопросов со стороны налоговых органов, лучше задокументировать эту политику в виде резолюции.

Отчетность ИП на УСН без работников в 2022 году

У предпринимателей на упрощенной системе налогообложения без работников возникают вопросы: какие налоговые декларации они должны подавать в Федеральную налоговую службу, как и когда они должны платить налоги. Данная статья посвящена отчетности в налоговые органы, ПФР и ФСС, с акцентом на особенности отчетности для индивидуальных предпринимателей без работников при упрощенной системе налогообложения.

Отчетность для ИП без работников

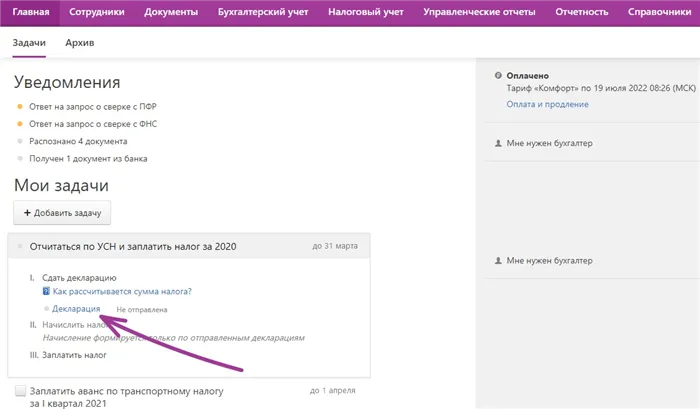

Веб-сервис «Контур.Бухгалтерия» создает отчеты на основе данных о доходах и расходах. Он также рассчитывает налоги и напоминает вам обо всех задачах.

Какую отчетность сдавать ИП на УСН, если нет работников

Все индивидуальные предприниматели должны подать упрощенную налоговую декларацию за предыдущий 2021 год в Федеральный налоговый орган до 4 мая 2022 года. Налоговая декларация за 2022 год должна быть подана в следующем году — до 3 мая 2023 года. Поскольку 30 апреля в обоих случаях является государственным праздником, крайний срок традиционно переносится на следующий рабочий день.

Пожалуйста, используйте календарь учета на нашем сайте, чтобы не пропустить крайний срок.

Помимо налоговых деклараций, ИП, находящиеся на упрощенной системе налогообложения, сдают отчеты в Управление статистики. Конкретный перечень отчетов зависит от размера бизнеса ИП и вида деятельности. В 2022 году Росстат проведет полное обследование, в ходе которого все индивидуальные предприниматели на упрощенной системе налогообложения сдадут форму 1 — Предприниматель. Для других форм статистическое управление обычно информирует респондентов, когда они попадают в выборку и когда они должны отчитаться. Однако иногда письма не приходят вовремя, поэтому лучше проверить список уведомлений в специальной службе Росстата.

От какой отчетности освобождены ИП без работников на упрощенке

Предприниматели, нанимающие работников, должны подавать уведомления в налоговую инспекцию, пенсионный фонд и фонд социального страхования. Если организация работает без сотрудников, она сдает почти все стандартные отчеты, но заменяет их нулями. Что касается индивидуальных предпринимателей без работников?

Предприниматели, находящиеся на упрощенной системе налогообложения и не имеющие наемных работников, в 2022 году не должны сдавать отчеты в пенсионный фонд и фонд социального страхования. Другими словами, индивидуальные предприниматели освобождены от подачи деклараций SSV-M, SSV-TD, SSV-StAJ, RSV и 4-ФСС. Отчет 6-НДФЛ также не представляется в отсутствие работников.

Покрываемое лицо должно подать C-SWV-M, STAGE и 4-FSS на покрываемых лиц, с которыми у покрываемого лица заключен трудовой договор или гражданско-правовой договор на выполнение работ или оказание услуг. Если у предпринимателя нет физических лиц, за которых он платит взносы, то у него нет застрахованных лиц, т.е. он не является страхователем.

Это не относится к работникам, которые фактически не осуществляют свою деятельность и не получают вознаграждения при наличии контракта, например, работники, находящиеся в декретном отпуске. Эти работники застрахованы, поэтому индивидуальный предприниматель признается страхователем со всеми установленными для него обязанностями и отчитывается по работникам (документ Минфина от 30.10.2019 № 03-15-05/83472).

Contour.Accounting напомнит вам о датах всех платежей и отчетов и подготовит выписку.

Упрощенная система налогообложения (УСН) без работников является наиболее удобным вариантом ведения бизнеса в 2020 г. Таким предпринимателям будет легче, поскольку они будут освобождены от большей части отчетности, которую им приходится сдавать для ИП с работниками и/или для применения общей системы налогообложения.

Состав официального календаря бухгалтера

Официальный календарь может использоваться бухгалтерами всех организаций, в том числе ведущих учет по упрощенной системе налогообложения.

Календарь, предусмотренный в системах обязательной отчетности, обычно состоит из 4 частей:

- Календарь, основанный на фиксированных датах, одинаковых для всех. Он выглядит как обычный календарь с датами, отмеченными гиперссылками. Вы можете прочитать их и узнать, какой отчет или платеж приходится на эту дату и для какого плательщика он предназначен.

- Календарь с неопределенными датами. Эти даты относятся к конкретным событиям. Ниже приведен список всех официальных нормативных актов, в которых можно уточнить вопросы, связанные с отчетностью и платежами. Однако в случае с упрощенной системой налогообложения этот календарь не подходит.

- Эта таблица может быть очень полезна, если перед вами список налогов, которые должен уплатить или сообщить налогоплательщик. Здесь перечислены все мероприятия и указаны даты их проведения. Упрощенная система налогообложения выделена в отдельную строку.

- Правила восстановления в должности. Содержит список всех решений, относящихся к этим правилам.

В целом, ориентироваться в календаре бухгалтера довольно легко. Однако, когда речь идет только о ЕСН, следует обратить пристальное внимание на то, какие даты относятся исключительно к этому правилу. Многие из дат легко запомнить, поскольку сроки сдачи UST не меняются. Для них, как и для всех сроков, связанных с представлением счетов-фактур и уплатой налогов, действует правило переноса даты, выпадающей на праздничный день, на следующий рабочий день.

Обратите внимание, что календарь не содержит информации о датах закрытия:

- Подоходный налог с физических лиц, в отношении которого действуют свои особые правила,

- региональные налоги и сборы, сроки уплаты которых установлены законодательством субъектов Российской Федерации и могут существенно отличаться.

Версия официального календаря для бухгалтеров доступна в нашем сервисе «Календарь бухгалтера».

Несвоевременная сдача отчетности в ИФНС или Фонды приведет к санкциям в отношении как компании, так и ее сотрудников. Узнайте об ответственности за несвоевременное представление налоговых деклараций и расчетов в готовых решениях КонсультантПлюс с бесплатным пробным доступом.

Что и когда сдавать в Пенсионный фонд на УСН

Отчетность в ПФР распространяется только на работодателей. Они состоят из:

- декларация о трудовом стаже (формы SZB-StAZ и EFA-1), которую необходимо подавать в конце каждого года до 1 марта следующего года,

- сведения о застрахованных лицах, работавших у работодателя в последнем месяце (форма ΣΖΒ-М), которые должны быть представлены не позднее 15 числа месяца, следующего за отчетным месяцем

- Сведения о занятости работников (SZB-TD) должны представляться ежемесячно до 15 числа (за исключением случаев найма и увольнения работника, в этом случае отчет должен быть представлен не позднее следующего дня).

О правилах подготовки и подачи годового финансового отчета вы можете прочитать в статье «Как подготовить и подать годовой финансовый отчет пенсионного фонда».

Что и когда сдавать и платить в Фонд соцстрахования на УСН

Работодатели по-прежнему обязаны представлять в ФСС отчет о взносах на травматизм (форма 4-ФСС) ежеквартально, не позднее месяца, следующего за окончанием каждого квартала:

- До 20 числа месяца, если отчет подается в бумажном виде (этот вариант доступен для страховщиков со среднесписочной численностью сотрудников 25 человек или менее),

- До 25 числа месяца, если он подается в электронном виде.

И они выплачиваются в Фонд социального страхования с той же периодичностью (ежемесячно) и на тех же условиях (не позднее 15 числа месяца, следующего за отчетным), что и раньше.

Подробнее об этих вкладах читайте в этом материале.

Кроме того, необходимо ежегодно подтверждать вид деятельности, которым занимается застрахованное лицо. Соответствующие документы должны быть представлены в Фонд социального страхования до 15 апреля следующего года.

Данная книга не является формой отчетности и не подлежит представлению в федеральный налоговый орган. Книга учета доходов и расходов — это налоговая книга, используемая при заполнении налоговой декларации (документ Министерства финансов от 16.04.21 № 03-02-11/28766). Это означает, что все доходы и расходы, отраженные в этой книге, должны быть перенесены в упрощенную налоговую декларацию.

Условия применения УСН

Упрощенная система налогообложения применяется организациями и индивидуальными предпринимателями при условии соблюдения двух пороговых значений:

- Годовой доход не превышает 150 миллионов рублей,

- Среднее количество работников в год составляет менее 100 человек.

Ранее при превышении пороговых значений предприниматель или организация на упрощенной системе налогообложения автоматически переводились на ОСНО. С 1 января 2021 года вступили в силу другие правила. Пороговые значения были повышены до 200 миллионов рублей и 130 работников, но при годовом доходе от 150 до 200 миллионов рублей или численности работников от 101 до 130 человек ставка для УСН «доходы» повышается до 8%, а для УСН «доходы минус расходы» — до 20%.

Кто сможет применять упрощённый налоговый режим с 2022 года

В 2022 году упрощенный налог будет доступен большему числу организаций и индивидуальных предпринимателей, так как к предельному размеру дохода будет применяться коэффициент дефляции. Коэффициент дефляции для упрощенной системы налогообложения в 2022 году составляет 1,096 (Приказ Минэкономразвития России № 654 от 28 октября 2021 года).

С учетом коэффициента-дефлятора предельный размер взноса, таким образом, составляет

- 164,4 млн. рублей (нормальный потолок),

- 219,2 млн рублей (максимальный лимит).

Для перехода на упрощенную систему налогообложения с 2022 года необходимо, чтобы доход организации за 9 месяцев не превышал лимит, установленный п. 2 ст. 346.12 Налогового кодекса. С учетом коэффициента-дефлятора размер этого лимита составляет 123,3 млн. рублей.

Кто не вправе применять упрощёнку

Помимо ограничения годового дохода и средней численности работников в стране, закон также предусматривает ограничение на объем бизнеса. К организациям, которые не пользуются упрощенным налоговым режимом, относятся.

- Компании, имеющие филиалы или представительства (за исключением корпораций с обособленными подразделениями, которые не указаны в учредительных документах как филиалы или представительства),

- негосударственные пенсионные фонды,

- взаимные фонды,

- профессиональные участники рынка ценных бумаг,

- банки,

- страховщики и т.д.

Полный перечень лиц, которые не могут применять упрощенную систему налогообложения, приведен в статье 346.12(3) Налогового кодекса.