Мы внимательно следим за соблюдением ограничений и помогаем вам организовать работу так, чтобы не потерять право на специальную схему. Если вы решите добровольно перейти с упрощенной системы налогообложения на общий режим, мы организуем плавный переход и устраним любые трудности в переходный период.

Как с УСН перейти на ОСН?

Компании и индивидуальные предприниматели могут перейти на ОСНО — общую систему налогообложения — двумя способами:

- По желанию, потому что работать на OSNO стало выгоднее,

- Они утратили право на упрощенную систему налогообложения, или, как они говорят, «ушли» с упрощенной системы налогообложения.

По желанию. В этом случае вы сможете пользоваться системой ОСНО только с 1 января следующего года.

Вы утратили право на упрощенную систему налогообложения. В этих случаях предприятие или предприниматель должны перейти на упрощенную систему налогообложения:

- доход превысил потолок с начала года. В 2022 году эта сумма составит 219,2 миллиона рублей,

- среднее количество сотрудников превысило 130 человек,

- компания открыла новый вид деятельности, к которому нельзя применить упрощенную систему налогообложения. Например, она начала производить бензин или сигареты,

- остаточная стоимость основных средств превышает 150 миллионов рублей,

- участие других предприятий в уставном капитале предпринимателя превышает 25%.

Налоговые органы не контролируют это, но предприятие или индивидуальный предприниматель должны сообщить им, что больше не могут применять упрощенную систему налогообложения. Общее налогообложение должно применяться с того квартала, в котором были нарушены условия УСН.

Как перейти с УСН на ОСНО

Вкратце процедура выглядит следующим образом:

- Уведомить налоговый орган о переводе. Уведомление должно быть подано лично, заказным письмом или через личный кабинет на сайте налогового органа. Если вы отправляете документы по почте, ваша подпись должна быть нотариально заверена.

- Начните вести записи.

Процедура немного отличается для добровольного и принудительного обращения.

Добровольно. Вы должны сообщить налоговому органу о своем преобразовании до 15 января, но при этом вы должны вести бухгалтерский учет с начала года. Если вы вовремя не сообщите об этом в налоговый орган, вам придется ждать еще год, чтобы провести конвертацию.

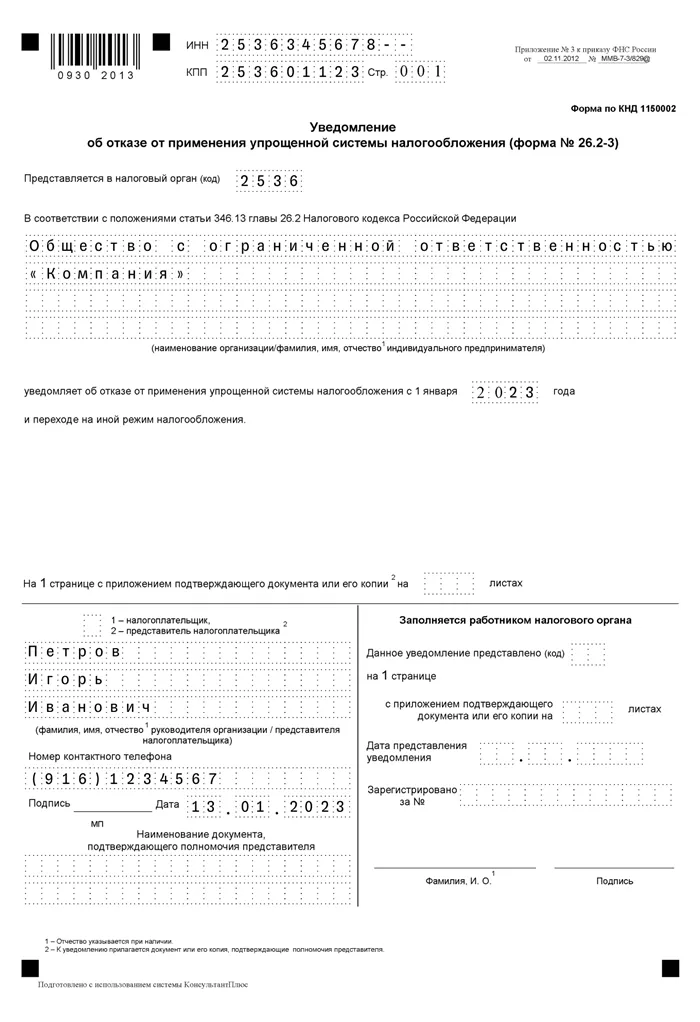

Образец уведомления о добровольном переходе

Принудительно. Сначала вы должны уведомить налоговый орган о переходе с упрощенной системы налогообложения на консолидированную систему налогообложения, а затем позаботиться о налогах и счетах. Уведомление об утрате права на применение упрощенной системы налогообложения должно быть подано в течение первых 15 дней квартала, следующего за кварталом, в котором были нарушены условия применения упрощенной системы налогообложения.

Компания ушла с упрощенной системы налогообложения в апреле, то есть во втором квартале. Это означает, что уведомление налоговых органов должно быть сделано в третьем квартале, не позднее 15 июля.

Учет по упрощенной системе налогообложения должен вестись с первого дня квартала, в котором утрачено право на упрощенную систему налогообложения.

Оборот компании превысил 219,2 млн рупий 15 июня 2022 года. Квартал начался 1 апреля. Необходимо пересчитать налоги и скорректировать отчетность так, как если бы компания работала по упрощенной системе налогообложения с начала квартала, а не с 15 июня.

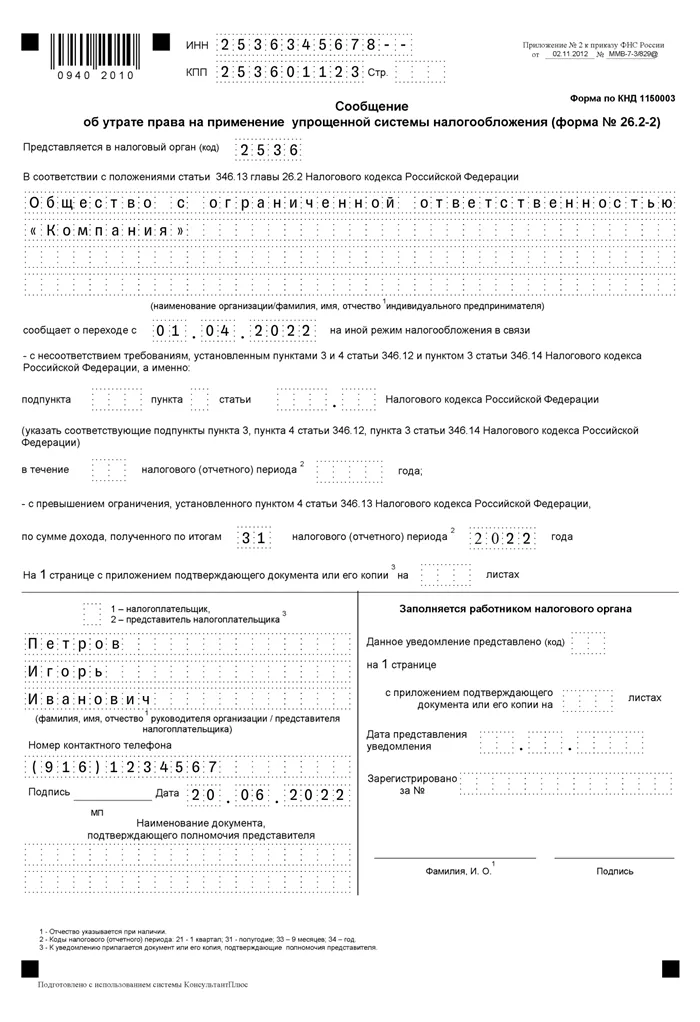

Образец уведомления общества с ограниченной ответственностью при вынужденном переводе

Как начать вести учет на ОСНО

При переводе с УСН на ОСНО необходимо соблюдать следующее.

- Правильно регистрируйте доходы и расходы в течение переходного периода,

- Уплата налогов и ведение бухгалтерского учета.

Это довольно сложный бухгалтерский учет. Без помощи бухгалтера вам вряд ли удастся сделать все правильно, поэтому мы рассмотрим здесь только общие моменты.

Правильно регистрируйте доходы и расходы в течение переходного периода. Переходный период — это период, в течение которого часть деятельности компании может одновременно учитываться при УСН и ОСНО.

1 января под названием УСНО начал работать мебельный магазин. В прошлом году она купила партию столов, а остальные продала в январе. Период, в течение которого магазин продает столы из этой партии, считается переходным периодом.

Самое сложное — правильно отразить доходы и расходы, которые формируют базу для подоходного налога в течение переходного периода, и заполнить налоговые декларации.

Отчетность и уплата налогов. Сроки возврата и уплаты налогов зависят от того, добровольно или принудительно компания или индивидуальный трейдер переходит на УСНО.

Если переход осуществляется добровольно, необходимо подать обычную декларацию по УСН за год и уплатить налог по УСН за предыдущий год.

Если переход с УСН на ОСНО является вынужденным, декларация по УСН должна быть подана в период с 1 по 25 число первого месяца квартала, следующего за кварталом, в котором компания утратила право на УСН.

Затем пересчитайте и уплатите налоги так, как если бы компания находилась на УСН с начала квартала: правильные суммы НДС, налога на прибыль и налога на имущество по основным средствам, облагаемым по балансовой стоимости.

Соответственно, все эти налоги также должны быть отражены в отчетности. Если при упрощенной системе налогообложения вы подаете только одну налоговую декларацию в год, то при переходе на общий режим уже не будет ни одного квартала без учета.

Добровольный и вынужденный переход на ОСНО, в чем разница

Добровольно отказаться от упрощенной системы налогообложения можно только в начале календарного года. Чаще всего такое решение принимают организации, которые переходят на новый уровень и начинают работать с крупными компаниями в ОСНО. Эти компании не работают с предприятиями, находящимися на упрощенной системе налогообложения, поскольку им необходим входной налог.

Чтобы привлечь таких клиентов и включиться в цепочку НДС, «упрощенцы» отказываются от льготных условий и переходят на ЕСХН.

Для того чтобы добровольно перейти с УСН на ОСНО, необходимо предоставить в ИФНС уведомление об отказе от УСН по форме 26.2-3 до 15 января года, с которого предприятие намерено применять ОСНО (ст. 346.13(6) ТК РФ). Отдельной формы уведомления для перехода на общую систему налогообложения не существует, так как при отказе от «упрощенной системы налогообложения» предприятие будет автоматически зарегистрировано в ОСНО с 1 января.

Организация должна безвозвратно перейти с упрощенной системы налогообложения на УСН, если она утратит право на применение УСН, то есть превысит одно из ограничений, перечисленных в статье 346.12 Налогового кодекса РФ.

- остаточная стоимость основных средств превысит 150 миллионов рублей

- количество сотрудников превысит 100 человек,

- будут ветви

- доля других организаций в уставном капитале превысит 25%,

- организация будет заниматься деятельностью, не отвечающей требованиям упрощенной системы налогообложения.

Если организация теряет право на «упрощенку», то она автоматически включается в УСН с первого числа того квартала, в котором это произошло (четвертое предложение статьи 346.13 Налогового кодекса РФ). В течение 15 дней после окончания квартала вы должны направить в ФНС уведомление об утрате права на применение «упрощенного налога» по форме 26.2-2 (статья 346.13, пункт 5, Налогового кодекса) и в течение 25 дней — декларацию по УСН (статья 346.23, пункт 3, Налогового кодекса).

Можно ли перейти на ОСНО в середине года

По собственной инициативе — нет. Только если организация нарушает одно из ограничений. Во всех остальных случаях вы должны дождаться начала следующего года.

Однако некоторые компании действуют специально — они намеренно нарушают одно из ограничений, чтобы потерять право на спецрежим в нужном квартале и перейти с «упрощенного налога» на НДС, не дожидаясь конца года. Например, они открывают филиал или увеличивают долю юридического лица в уставном капитале более чем на 25%.

В этом контексте необходимо заранее просчитать последствия, чтобы не обманывать себя и не терпеть убытки.

Обратитесь за помощью в компанию 1C-WiseAdvice. Мы специализируемся на разработке налоговых стратегий и предлагаем варианты снижения налогов для конкретной компании. Все, что вам нужно сделать, это взвесить все за и против и принять решение.

Особенности переходного периода

После перехода на упрощенную систему налогообложения, вольного или невольного, жизнь компании не начинается с чистого листа. Все еще существуют договорные отношения, сделки и соглашения, которые начались в период действия упрощенной системы налогообложения и продолжаются при общей системе налогообложения.

Подробности формирования переходной базы изложены в статье 346.25 Налогового кодекса Российской Федерации. Они применяются для организаций, переходящих на уплату подоходного налога по методу начисления.

Рассмотрим наиболее распространенные ситуации, связанные с переходным НДС и налогом на прибыль.

- Товар был отгружен при упрощенной системе налогообложения, но оплата была произведена после перехода на общую систему

Компания, находящаяся на упрощенной системе налогообложения, поставила покупателю оборудование. Покупатель перевел часть платежа сразу, а часть — через месяц. За это время предприятие перешло на общую систему налогообложения.

Поскольку «упрощенная система налогообложения» использует кассовый метод, первая часть платежа будет отражена в доходах компании и включена в базу расчета по упрощенному налогу. Вторая часть, которая еще не получена, засчитывается в доходы в базе по налогу на прибыль в первом отчетном периоде сразу после перехода с упрощенной системы налогообложения на систему налогообложения с единой ставкой (п. 1.1. 1. 2 ст. 346.25 НК РФ, письмо Минфина России от 16.06.2014 № 03-11-06/2/28542).

Первым отчетным периодом считается январь, если вы добровольно перешли на упрощенную систему налогообложения; если вы перешли на упрощенную систему налогообложения принудительно, то это первый месяц квартала, в котором вы утратили право на специальный налоговый режим.

Однако НДС на поставленное оборудование не начисляется, поскольку поставка была осуществлена в период применения «упрощенной системы налогообложения», когда предприятие не облагалось НДС.

- Платеж был получен при упрощенной системе налогообложения, но перевод произошел после перехода на эту систему налогообложения

Здесь ситуация обратная, и все наоборот.

Сумма, полученная при «упрощенной системе налогообложения», сразу зачитывается в счет доходов по единому налогу, и на налоговую базу по прибыли не влияет (письмо Минфина России от 28.01.2009 № 03-11-06/2/8).

Но начислить НДС на сумму поставки и выставить покупателю счет-фактуру с выделением НДС, потому что поставка была осуществлена, когда у предприятия возникла обязанность по уплате НДС, и, согласно статье 146 Налогового кодекса, реализация товаров, работ и услуг облагается НДС (если это не необлагаемые операции или товары).

- Приобретенные товары или услуги по упрощенной системе налогообложения, но оплаченные по ДПТ.

Компания приобрела материалы в декабре 2018 г., но оплатила их только в феврале 2019 г. С 1 января 2019 г. компания перешла на упрощенную систему налогообложения.

Поскольку на момент введения упрощенной системы налогообложения материалы не были оплачены, компания не могла учесть их при расчете налоговой базы по простому налогу (п. 346.17.2 Налогового кодекса). Это означает, что кредиторская задолженность должна быть включена в расходы при расчете налога на прибыль в январе 2019 года. Тот факт, что долг был выплачен позже, не имеет значения, поскольку принцип начисления требует признания расходов в том периоде, в котором они были понесены (раздел 272.1 Налогового кодекса).

Важно.

Данная процедура применима только к организациям, применяющим УСН-15, когда налог представляет собой разницу между доходами и расходами. Если бы компания применяла УСН-6 (когда налог уплачивается с доходов), она не смогла бы учесть расходы при расчете налоговой базы. Это означает, что даже после перехода на общую систему налогообложения обязательства от применения упрощенной системы налогообложения не могут быть включены в расчет налога на прибыль (письмо Минфина от 04.04.2013 г. № 03-11-06/2/10983).