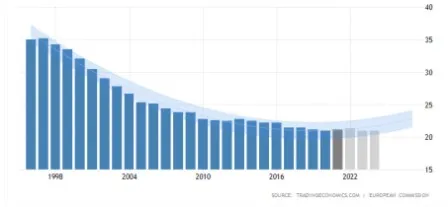

Европейская комиссия не исключила возможности ужесточения налоговых лазеек и считает, что Люксембург создает условия для ежегодных потерь в размере 23 млрд евро (больше, чем планируемый налог на выбросы углекислого газа и налог на транснациональные корпорации вместе взятые).

5 налогов в 5 странах ЕС и России. «Налоги на грех» и грехи уплаты как современная реальность в Европе

Налоги в Европе. Я часто слышу, в том числе и от своих детей, что в Европе налоги ниже. Налогообложение всегда будет оставаться горячей темой для обсуждения. С ростом тенденции цифрового кочевничества все больше фрилансеров и владельцев бизнеса понимают, что они могут выбирать местоположение своего бизнеса (или быть налоговым резидентом).

Многие делают выбор в пользу европейских стран. Каковы же налоговые ставки в Европе для предприятий и физических лиц?

База данных «Налоги в Европе» является источником информации. Европейская комиссия, которая охватывает основные налоги, применяемые в странах-членах ЕС. База данных содержит информацию о примерно 650 налогах. Сюда не входит информация о таможенных пошлинах и счетах, которые указаны в другом источнике.

5 налогов в 5 странах ЕС и России

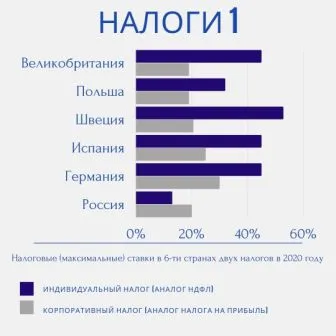

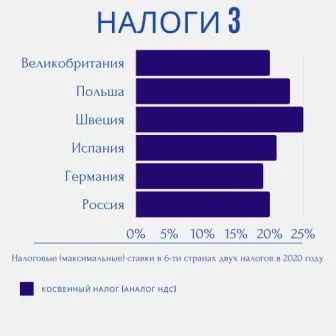

Давайте рассмотрим 5 стран: Германия и Великобритания. Также Польша, Швеция и Испания по сравнению с Россией в 2020 году.

Для первого сравнения мы берем:

- Так называемый индивидуальный налог. Аналогом в России является подоходный налог (13% или 15%, если доход превышает 5 миллионов),

- так называемый корпоративный подоходный налог. Этот налог эквивалентен российскому налогу на прибыль (20%), который применяется к юридическим лицам.

Налоги.

В 3 странах: В Германии, Великобритании и Испании обычно существует только одна налоговая ставка.

45%, в Польше — 32% (хотя в некоторых категориях он может быть еще ниже).

В Швеции этот показатель составил более 57 % в периоды «до налогообложения». В 2020 году он был снижен почти до «польского» уровня. В начале 2021 года можно ожидать, что он приблизится к уровню предыдущего года.

Корпоративный подоходный налог почти такой же высокий, как в Великобритании, Польше и Швеции. (19 % для первых двух и 20,6 % для второго). В Испании он выше на 5%, а в Германии достигает 30%.

Налоги.

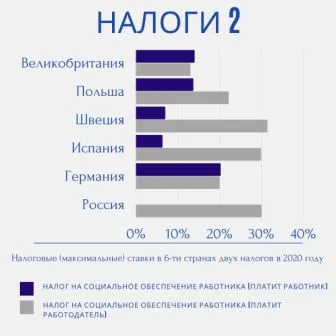

Интересно сравнить взносы на социальное страхование (работодатель). Их оплачивает работодатель.

В России 30% почти равны шведскому налогу, который лишь на небольшой процент выше. Аналогичная ситуация сложилась и в Испании. В Польше этот показатель составляет 22 %, а в Германии еще меньше. Самым низким из пяти регионов является Великобритания.

Что касается налога на социальное обеспечение (налог на заработную плату). В России такого налога нет (0%). Испания и Швеция имеют практически одинаковый налог (7% в Швеции). Польше и Великобритании (14 % в Великобритании) и самый высокий в Германии (более 20 %).

Налоги.

Эквивалент нашего НДС (косвенного налога) почти такой же, как и в большинстве стран, исходя из обычной ставки в 20%. Интересно, что в Германии, где «корпоративный налог» высок, НДС составляет менее 20%, а в Польше — 23%. В Швеции самый высокий НДС среди пяти ведущих стран.

Что можно вывести из этого общего вывода: В Европе высокая ставка «индивидуального» налога по сравнению с другими странами. В России действует высокая ставка налога, уплачиваемого работодателем за своего работника.

Привлекательные страны для НДФЛ и налога на прибыль организаций

Самая низкая ставка корпоративного налога в Европе — на Мальте (5%). Вы должны заплатить 35% налога, а затем можете рассчитывать на возврат 30%. Также можно заплатить 5% сразу.

Самая низкая ставка индивидуального налога — в Португалии (0% для нерезидентов), максимальная ставка — 48%.

Эта схема привлекательна тем, что вы должны провести 183 дня в Португалии или иметь португальский адрес. но в качестве основного места жительства (контракт на проживание или владение недвижимостью).

Португальские власти также подтвердили, что налог на биткоин не взимается. Простая регистрация в Португалии (в отличие от Испании) позволяет получить статус NHR на 10 лет без взимания налога на недвижимость.

Португалия с ее системой NHR привлекательна не только для новых цифровых кочевников, но и для пенсионеров (в Европе пенсионеры платят налог с пенсии). Ставка была 0%, но теперь для пенсионеров-мигрантов введена минимальная ставка.

Открытие бизнеса за рубежом должно сопровождаться оговоркой: существует понятие «место эффективного управления» — вы не можете открыть бизнес там, где налоги ниже, и работать, живя в другой стране. Страна, в которой вы живете, скорее всего, будет облагать налогом прибыль вашего бизнеса за рубежом.

Несмотря на длительную интеграцию, каждая страна Европы по-прежнему имеет собственную налоговую систему и механизмы, позволяющие сохранить инвестиционную привлекательность.

Какие бывают налоги

Налог на добавленную стоимость (НДС): налог, взимаемый при каждом увеличении стоимости товара.

Подоходный налог. Подоходный налог может быть прогрессивным или непрогрессивным (подробнее об этом ниже), он может быть полностью свободным для низких доходов или, наоборот, полностью свободным при определенных условиях (оффшорные территории). Он может быть уплачен с дохода любого гражданина, за некоторыми исключениями.

Предприятия. В разных странах существует повышенная ставка в определенных отраслях. Обычно это отрасли, которые оказывают негативное воздействие на окружающую среду. Также те, которые добывают полезные ископаемые: Нефть, газ, уголь и т.д.

Подоходный налог в разных странах

Ниже мы составили две таблицы: самые низкие и самые высокие подоходные налоги в странах мира на 2022 год.

Самые низкие ставки

Все эти страны имеют непрогрессивную шкалу. Фиксированный налог взимается с любой заработанной суммы.

Самые высокие ставки

| Страна | Тариф |

|---|---|

| Швеция | 56.6% |

| Дания | 55.4% |

| Нидерланды | 52% |

| Бельгия | 50% |

| Ирландия | 48% |

| СОЕДИНЕННОЕ КОРОЛЕВСТВО | 45% |

| Эстония | 20% |

Рейтинг стран по уровню подоходного налога по данным ОЭСР. Источник: statista.com

Страны с прогрессивными налогами

- Австралия: доход до $4 600 не облагается налогом (0%), доход свыше этой суммы, но менее $29 000 облагается налогом по ставке 9%. Если гражданин зарабатывает более 140 000 долларов США, ставка составляет от 30 до 44 %.

- Сингапур Те, кто получает совокупный ежемесячный доход менее 16 000 долларов США, не облагаются налогом. Сверх этого вы платите 20 процентов.

- Испания. 24 процента платят те, кто зарабатывает менее 20 000 долларов. Если доход превышает 20 000, то он составляет 51 процент.

- Италия. Менее 80 000 долларов США в месяц — 23 процента. Выше — 45 процентов .

- СОЕДИНЕННОЕ КОРОЛЕВСТВО : С доходом менее 15500 евро. Более — 45 процентов. Есть и другие корпоративные взносы в пользу нефтедобывающих компаний.

- Германия. Годовой доход менее $9 000 — 0%. Выше 80 000 долларов — 45%. Промежуточная сумма облагается налогом индивидуально.

- США. Налоговая прогрессия варьируется от 10% до 39,6%. Нулевая ставка применяется к доходу ниже $8 950. Существуют различные вычеты из годового дохода, которые позволяют многим людям не платить взносы государству. Например, платежи по ипотеке, медицинское страхование и т.д. подлежат вычету. Учитывается семейное положение и предусмотрены вычеты для многодетных семей.

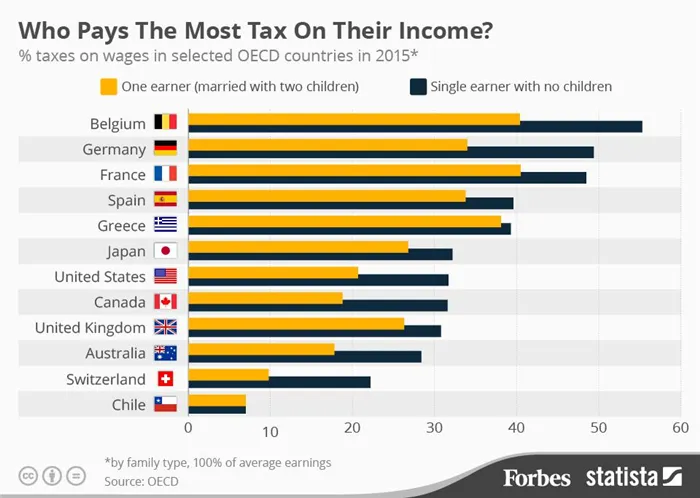

Размер подоходного налога в зависимости от типа семьи

Особенности США

В США каждый штат взимает дополнительную плату. В результате вычет может составлять до 50 % от дохода гражданина. Например, одинокий человек с доходом в $50 000 отдает государству $25 000. Семейный человек с безработной супругой и тремя детьми заплатит только 10 000.

В соответствии с местным законодательством, доход может включать выигрыш в лотерею или казино, наследство или бонусы. Однако, как правило, пособия по социальному обеспечению, военное довольствие, пожертвования и т.д. не являются налогооблагаемым доходом.

Правительство определяет доли взносов работников и работодателей и распределение денег из этих взносов на медицинское страхование, пенсии, любые пособия по инвалидности, пособия по безработице и другие возможные расходы.

Европа и оффшоры

Большая часть денег тратится на нужды рабочих во Франции, Италии, Австрии, Эстонии, Чехии, Швеции, Греции и Италии. Доля работников во много раз ниже.

Обратная ситуация наблюдается в Австралии, Великобритании, Дании, Люксембурге, Норвегии и Исландии. Там работники в первую очередь платят подоходный налог на будущее хорошее страхование. А заработная плата предпринимателей поступает в государственную казну и распределяется государством по своему усмотрению.

В других европейских странах соотношение примерно такое же.

В качестве контрпримера можно привести список территорий, которые не взимают подоходный налог. В эту группу входят как очевидные оффшорные компании, так и другие:

- Кувейт,

- ОАЭ,

- Саудовская Аравия,

- Андорра,

- Багамские острова и ряд других государств.

В Швеции этот показатель составил более 57 % в периоды «до налогообложения». В 2020 году он был снижен почти до «польского» уровня. В начале 2021 года можно ожидать, что он приблизится к уровню предыдущего года.

Налоговая система Германии

Немецкая налоговая система довольно сложна для иностранных пользователей. Это связано с большим количеством нормативных актов, действующих в стране. Экономические эксперты связывают эту особенность немецкой системы с подходом немецких властей к внутреннему налогообложению. Они считают высокое налоговое бремя главным «гарантом» государственных доходов. Налоговая система Германии является «атласом» всей экономической системы, поэтому правительство Германии уделяет особое внимание контролю за сбором налогов.

Подробнее о налоговом контроле в России читайте в статье «Налоговый контроль в России: формы, методы и виды».

Даже местным жителям зачастую трудно разобраться в сложной системе налогового законодательства. По этой причине для оказания помощи им привлекаются эксперты, такие как налоговые и финансовые консультанты, юристы и аудиторы.

Самым важным законом, регулирующим налогообложение в Германии, является Налоговый кодекс (Abgabenordnung, AO). Немцы также любят называть его «налоговой конституцией».

Немецкие налоги можно разделить на три группы:

- Подоходный налог: подоходный налог для физических лиц, корпоративный подоходный налог и торговый налог для компаний,

- Налоги на имущество: земельный налог, налог на дарение и налог на наследство,

- налоги на сделки и потребление: налог на передачу земли, налог на добавленную стоимость.

Как и во многих других странах, подоходный налог является важнейшим источником налоговых поступлений в бюджет Германии (около 40%) и рассчитывается по прогрессивным ставкам. Минимальная ставка этого налога составляет 19 %, максимальная — 53 %. Корпоративный доход облагается налогом по столь же высоким ставкам — до 45 % от прибыли. В результате немецкие налоги способны постоянно обеспечивать большую долю бюджетных поступлений — около 80 %.

Бюджет Германии консолидирован и разделен на три уровня:

- Государственный бюджет (центральный бюджет) — туда поступает до 50 % всех налоговых поступлений.

- Федеральные (региональные) бюджеты — в эти бюджеты поступает около трети всех налоговых платежей.

- Наконец, городские и сельские бюджеты получают около 10 % всех налоговых поступлений.

Налоговая система Франции

Французская налоговая система примечательна тем, что НДС впервые был введен во Франции в 1954 году. Сегодня налоговая система Франции является образцом стабильности с точки зрения введенных налогов и правил их применения. Налоговые ставки во Франции меняются каждый год в связи с текущей нестабильной экономической ситуацией.

Как и налоги в других странах, французские налоги можно разделить на 2 типа: прямые и косвенные.

Прямые налоги федерального значения включают следующий перечень:

- Налог на недвижимость. Кроме того, во Франции действует налог на новую недвижимость. Например, при покупке квадратных метров в новостройке средний француз платит 19,6% от стоимости в качестве налога. Эта сумма может быть возвращена владельцу недвижимости по истечении 20 лет при одном условии — если недвижимость будет продана владельцем. Налог возвращается на пропорциональной основе.

- Подоходный налог с физических лиц. В отличие от других стран, во Франции этот налог составляет лишь одну пятую (20%) от общего объема налоговых поступлений. Ставка налога является прогрессивной и может достигать 52%. Налог действует с 1914 года.

- Корпоративный подоходный налог. Он был введен сразу после окончания Второй мировой войны. Ставка составляет 33 %.

- Общий социальный налог. Одной из особенностей французского налогообложения является высокая ставка взносов на социальное страхование. Именно таким образом государство налагает на себя социальные обязательства.

- Солидарный налог на богатство. Он используется для финансирования государственных программ по выплате субсидий и других социальных пособий малоимущим.

Существуют также косвенные налоги на федеральном уровне:

- НДС,

- надбавка на бензин (налог приносит до 9 % налоговых поступлений в бюджет страны),

- 9% от общего объема налоговых поступлений выплачивается государством (9% от общего объема налоговых поступлений выплачивается государством налогоплательщику),

- налоги на алкоголь, табак, спиртные напитки, сигареты, табак, спиртные напитки и табак, налоги на алкоголь и табак, налоги на алкоголь и табак, налоги на сигареты и табак, налоги на регистрацию услуг, марки, биржевые операции и другие.

Местные власти Франции могут также взимать прямые налоги (налог на недвижимость, налог на жилье, налог на осуществление частной экономической деятельности) и косвенные налоги (налог на регистрацию транспортных средств, налог на электроэнергию, налог на изменение права собственности на недвижимость). Во Франции в настоящее время рассматривается законопроект, который предоставит местным властям право повышать ставки местных налогов.

Налоговая система Италии

Италия, как и Германия, ввела довольно обширную налоговую систему. Законодательная база включает в себя более 350 федеральных законов. Конституция Италии закрепляет основные принципы налоговой системы. Для этой европейской страны характерен высокий уровень налогообложения. Основное внимание в итальянском налогообложении уделяется прямым налогам, на которые приходится до 40% всех налоговых платежей. Косвенные налоги немного отстают и составляют около 25 % налоговых поступлений. В целом, штат получает более половины своих доходов от налогов и сборов.

Налоговая система Италии имеет двойную структуру: государственную (национальную) и местную. Налогообложение представлено 40 видами налогов и сборов.

Наиболее важными налогами в Италии являются подоходный налог, НДС и корпоративный налог. На эти налоги приходится почти 80% налоговых поступлений на уровне штата. Национальное налогообложение также включает:

- Акцизные налоги,

- взносы на социальное страхование,

- налог на азартные игры,

- регистрация, ипотека и налоги на недвижимость,

- налог на лотерею,

- налог на дарение и налог на наследство.

Местные налоги включают следующие платежи:

- Налог на производственную деятельность,

- Налог на недвижимость

- Плата за утилизацию отходов,

- страхование ответственности владельцев автотранспортных средств и сборы за регистрацию автотранспортных средств

- дополнительный акцизный налог на электроэнергию

- дополнительный коммунальный налог и другие.

В отличие от российской системы, государственные учреждения не платят налоги в бюджет. Они финансируют свою деятельность за счет собираемых налогов.

В США подоходный налог начал взиматься с населения в 1913 году. На первый взгляд, американские налоговые законы очень сложны для понимания. Основанием для этого стал Налоговый кодекс, который был принят в 1954 году.

Забрать у богатых, отдать бедным

Именно в таком духе начались конструктивные дискуссии о введении в России полностью прогрессивной шкалы подоходного налога. Полная — потому что не в два этапа, как сейчас, а в несколько, с разумной градацией, например — 15, 20, 25, 25, 30, 35%.

В настоящее время базовая ставка в Российской Федерации составляет 13%, а повышенная — 15%. Вот слова Анатолия Аксакова, председателя Комитета Госдумы по финансовому рынку:

«В Америке этот показатель составляет 50% … Я не думаю, что нам нужно поднимать его до 50%, но если мы поднимем его до 35%, это будет вполне нормально».

По мнению Аксакова, государственный бюджет мог бы использовать дополнительные поступления от подоходного налога с богатых для поддержки социально уязвимых слоев населения. Принцип Робин Гуда в действии: взять у богатых и отдать нуждающимся.

Конечно, нас сразу же раскритиковали. Говорят, что богатые покинут Россию…. Мне было интересно, куда они пойдут. Поэтому я проверил максимальные ставки подоходного налога для всех европейских стран. Я представляю их в порядке возрастания.

Страны Европы, где НДФЛ ниже, чем в России

Их осталось не так много. Во всем цивилизованном мире принят принцип справедливости налогообложения и введена прогрессивная ставка.

В Черногории самая низкая ставка подоходного налога в Европе — 9%.

В шести других странах этот показатель составляет 10 %: Босния и Герцеговина, Сербия, Македония, Румыния, Косово и Болгария.

Молдова платит 12 % от дохода, Беларусь — 13 %. В Венгрии ставка налога на доходы физических лиц составляет 15%, как и у нас.

На этом список стран, где ставка подоходного налога ниже или такая же, как в России, заканчивается. Все эти страны объединяет одно: низкий уровень жизни и низкая покупательная способность населения. Я сомневаюсь, что они привлекательны для богатых людей…. За исключением, пожалуй, Черногории, где благодатный климат и великолепные виды перевешивают многие недостатки.

Страны Европы, где подоходный налог выше российского

За редким исключением, в этой группе стран действует принцип: чем успешнее экономика, тем выше налоги на сверхдоходы богатых.

Я представляю европейские страны в порядке возрастания максимальной ставки подоходного налога:

- Украина — 18%

- Литва, Эстония, остров Мэн — 20% (кстати, остров является популярным оффшорным направлением и ставка там выше, чем у нас).

- Лихтенштейн — 22,4%

- Чешская Республика, Албания — 23%

- Словакия — 25%

- Хорватия — 30%

- Латвия — 31%

- Польша — 32%

- Мальта, Кипр — 35% (также оффшорные, но они без колебаний повышают налоги на доходы богатых)

- Норвегия — 38,2%

- Швейцария, Турция — 40%

- Италия — 43

- Греция — 44%

- Германия, Франция, Великобритания — 45

- Люксембург — 45,78%

- Исландия — 46,25%

- Португалия, Ирландия — 48%

- Нидерланды — 49,5%

- Бельгия, Словения — 50%

- Швеция — 52,9%

- Австрия — 55%

- Дания — 55,9%

- Финляндия — 56,95% (самая высокая ставка подоходного налога в Европе).

Средняя максимальная ставка подоходного налога в ЕС составляет 37,8%. А в Еврозоне — 41,7%. Это на 2,8-6,7% больше максимальной ставки, заявленной Аксаковым для России. Так что российским богачам деваться некуда, пусть платят налоги дома.

В США подоходный налог начал взиматься с населения в 1913 году. На первый взгляд, американские налоговые законы очень сложны для понимания. Основанием для этого стал Налоговый кодекс, который был принят в 1954 году.

Где самые страшные налоги?

Франция считается страной с одной из самых строгих налоговых систем. Сами французы постоянно жалуются на количество налогов, которые они платят, а некоторые из них уезжают в другие страны и платят налоги там. Французы обычно заполняют декларацию о доходах в феврале и отправляют ее в местное налоговое управление. Необходимо, чтобы они декларировали все виды доходов: Заработная плата, социальные пособия, доход от аренды и т.д. Они должны быть максимально честными, поскольку налоговые органы все равно находят незарегистрированные доходы и налагают большие штрафы за недостоверную отчетность.

Главная особенность подоходного налога во Франции заключается в том, что он рассчитывается не на физическое лицо, а на домохозяйство. Одинокие люди рассматриваются как семья из одного человека. При расчете их налогов применяется коэффициент 1. Если семья состоит из мужчины и женщины, ставка равна 2. Супруги с одним ребенком умножаются на 2,5 и т.д. Общая сумма дохода делится на этот коэффициент, и уже исходя из этого рассчитывается ставка налога. Поэтому во Франции очень невыгодно быть холостым и бездетным. Налоги будут максимально высокими. Чем больше детей в семье, тем ниже налог. Это одна из форм контроля рождаемости.

Кроме того, налоговая база и сумма налога могут быть уменьшены и другими способами. Например, вычету подлежат пожертвования на благотворительные цели или инвестиции в малые и средние предприятия, оплата обучения детей в детских садах и школах, помощь нетрудоспособным родственникам, расходы на энергосберегающие приборы в домашнем хозяйстве и т.д. Что касается налоговых ставок, то годовой доход домохозяйства до 9 710 евро (или 809 евро в месяц) не облагается налогом.

Домохозяйства с доходом до 26 000 евро в год (2234 евро в месяц) облагаются налогом по ставке 14%, до 71898 евро — 30%, до 152898 евро — 41% и свыше 152260 евро — 41%. Кроме того, доходы состоятельных французов облагаются дополнительным налогом. От 250 до 500 тысяч евро — 3%, от 500 тысяч евро — 4%. Был отменен знаменитый налог миллионеров, когда владельцы дохода свыше 1 млн. евро забирали у государства 75% дохода.

Что касается прогрессивных налоговых ставок: при годовом доходе в размере 9,7 тыс. евро налог не платится; до 26 тыс. евро — 14%, до 71 тыс. евро — 30%, до 153 тыс. евро и выше — 41%. Интересно, что для тех, у кого высокий доход — 250 тыс. евро, 500 тыс. евро и более, также существует дополнительный налог в размере 3-4%. Раньше существовал специальный налог и для миллионеров, но его было решено отменить.

Процедура взимания подоходного налога в каждой стране своя. В России, например, единая ставка в 13% применяется ко всем (независимо от дохода). Это так называемая ставка единого подоходного налога. В России этот налог уплачивается непосредственно в бюджет организацией, в которой работает работник.

В большинстве развитых стран действует прогрессивная ставка подоходного налога. Это означает, что чем выше годовой доход, тем выше ставка.

Есть также страны, где подоходный налог вообще отсутствует. Как правило, это либо маленькие гегемоны в Европе, либо небольшие островные государства, либо страны Ближнего Востока.

В России 30% почти равны шведскому налогу, который лишь на небольшой процент выше. Аналогичная ситуация сложилась и в Испании. В Польше этот показатель составляет 22 %, а в Германии еще меньше. Самым низким из пяти регионов является Великобритания.

Государства без подоходного налога

В мире есть несколько стран, где нет подоходного налога, что означает, что физические лица не должны ничего платить из своей зарплаты в государственный бюджет.

Страны, где такой вид оплаты не существует, очень богаты и экономически развиты. Большинство из этих стран богаты природными ресурсами, особенно нефтью и газом. Благодаря добыче природных ресурсов и очень хорошо развитой экономике, государству не приходится собирать подоходный налог с граждан своей страны.

Список штатов, жители которых не платят подоходный налог:

В России 30% почти равны шведскому налогу, который лишь на небольшой процент выше. Аналогичная ситуация сложилась и в Испании. В Польше этот показатель составляет 22 %, а в Германии еще меньше. Самым низким из пяти регионов является Великобритания.

Подоходный налог в Южной Америке.

Особенности южноамериканского подоходного налога Рассмотрим на примере Бразилии и Чили.

В Бразилии также действует прогрессивная шкала подоходного налога. Если доход налогоплательщика не превышает 15 084 бразильских реалов, он не должен платить налог. Если доход составляет от 15 084 до 30 144 бразильских реалов, ставка налога составляет 15 процентов; еще более высокие доходы облагаются налогом в размере 27,5 процента.

В Чили ставка подоходного налога варьируется от 5 до 40 процентов. Все доходы резидентов облагаются налогом, независимо от места их получения. Для расчета налога ежемесячно определяется сумма необлагаемого дохода и градация сумм, к которым применяется налоговая ставка.

Корпоративный подоходный налог в Казахстане.

Корпоративный подоходный налог (КПН) уплачивается в Казахстане юридическими лицами с доходов от продажи товаров, сдачи в аренду недвижимости и других видов доходов. Доход корректируется с учетом обоснованных расходов. Налоговые ставки варьируются от 10 до 20%, в зависимости от профиля деятельности юридического лица и требований налогового кодекса.

Подоходный налог с физических лиц (НДФЛ) уплачивается физическими лицами. Ставки МРОТ составляют от 5 до 10 процентов. Прибыль от трудовой деятельности облагается налогом в размере 10 процентов, дивиденды — 5 процентов. До взимания налога доход уменьшается за счет налоговых вычетов.

Подоходный налог в других странах мира.

Подоходный налог в некоторых других странах мира:

- Аргентина — 9-35%,

- Аргентина — 9,9%, Аргентина — 9%, Аргентина — 9%, Египет — 10-20%,

- Египет — 10-47%, Египет — 18%, Египет — 18%, Египет — 18%, Египет — 10-47%, Израиль — 10-47%,

- Индия, Индия — 18%, Индия — 18%, Индия — 18%, Индия — 18%, Индия — 18%, Индия — 18%, Индия — 18%, Индия — 5-45%, Китай — 5-45%.

- В некоторых странах мира подоходный налог вообще отсутствует: Андорра, Багамы, Бахрейн, Катар, Кувейт, Монако, Оман, Объединенные Арабские Эмираты, Сомали, Уругвай.