Например, цена шестимесячного контракта на нефть составляет 62 доллара США, а цена трехмесячного контракта — 62,3 доллара США, в то время как текущая спотовая цена составляет 62,55 доллара США. Это означает, что разница между трехмесячным и шестимесячным контрактами равна базовому активу, то есть любому товару, торгуемому на бирже, включая валюты и акции. Важно помнить, что покупка фьючерсного контракта — это не то же самое, что покупка актива. Например, если вы покупаете акцию по фьючерсному контракту, она не является вашей, и вы не получите дивидендов. Вам также потребуется меньше денег для покупки будущего.

Фьючерсы – лучший инструмент для краткосрочного трейдинга

Как правило, мы начинаем с акций и облигаций. И, конечно, эти инструменты относительно безопасны и не представляют значительного риска. Однако рано или поздно вам захочется выиграть быстрее — вот тут-то и приходит на помощь торговля фьючерсами. Они связаны с высоким уровнем риска, и вы должны быть хорошо подготовлены. Начните с изучения фьючерсных контрактов — узнайте все об этом замечательном инструменте, как предсказать его цену и как вовремя его купить.

Начните с краткой вводной заметки для начинающих. Когда новичок видит будущий инструмент, он не сразу понимает, как с ним обращаться и что он собой представляет. Чтобы прояснить это заблуждение, объясним фьючерсные контракты на простом примере.

Представьте, что вы садовник. Вы видите на рынке отличные семена желаемых плодовых растений по ценам, которые вас устраивают. Но сейчас эти семена вам не нужны, а хранить их негде, поэтому вы решили отложить их до подходящего момента. Однако цены могут меняться в любом направлении. Вас устраивает текущая цена, поэтому вы соглашаетесь с продавцом. ‘Позвольте мне купить эти семена в течение трех месяцев по текущей цене’. Продавец соглашается и заключает контракт следующим образом.

- тип товара (семена);

- количество;

- зафиксированная цена;

- дата окончания действия контракта.

Данный контракт является фьючерсным контрактом. Само название ценной бумаги происходит от британского future — «будущее». Фьючерсный контракт позволяет определить текущее положение актива на рынке, чтобы в будущем торговать этим активом на удобных текущих условиях.

Теперь перейдем к более техническим терминам. Фьючерсный контракт — это производная ценная бумага. Это означает, что он не имеет ценности сам по себе, но его ценность основана на другом (базовом) активе. В данном примере базовым активом является семя. Их цена определяет, кому выгодно заключение фьючерсного контракта — продавцу или покупателю. Даты истечения срока действия обычно называются датами истечения, датами расчетов или датами исполнения. Не позволяйте этим терминам отпугнуть вас в будущем.

Если вы знакомы с опционами, вы можете спросить: «Это одно и то же, не так ли? Нет! Разница между опционом и фьючерсом заключается в обязательствах сторон. Покупатель опциона не имеет Владелец фьючерсного контракта (отсюда и название актива), имеющий опцион на покупку (отсюда и название актива), не имеет такой возможности. Даже если биржа не наложила штраф, включая санкции или запреты, они все равно обязаны приобрести базовый актив. сделок, на тех, кто не соблюдает условия фьючерсного контракта, о чем более подробно будет сказано ниже.

Почему фьючерс — это не инвестиции

Если вы только начинаете свою карьеру трейдера, понятия «безопасность» и «инвестиции» практически идентичны. Так обстоит дело с акциями и облигациями. Вы можете инвестировать в эти ценные бумаги и зарабатывать деньги, просто владея этими активами. Владея акциями, вы можете уменьшить свою зависимость от инфляции и избежать обесценивания своих денег. Однако фьючерсные контракты отличаются от акций тем, что у них есть срок действия. Срок действия гарантирует, что фьючерсы не станут инвестицией. Фьючерсы нельзя покупать и хранить для защиты капитала от последствий инфляции.

Кроме того, владение фьючерсами не дает вам привилегий в виде права голоса в компании (например, владение акциями) или обычного интереса (например, владение облигациями). По фьючерсному контракту вы не владеете базовым активом, по крайней мере, до наступления срока платежа.

Ключевой особенностью фьючерсных контрактов является их короткая продолжительность. В отличие от акций, которые действуют до момента краха компании, фьючерсные контракты действительны только в течение нескольких месяцев (три месяца на Московской бирже). Что делает терпеливый трейдер, когда купленные им акции падают? Он спокойно ждет более благоприятного периода, чтобы продать акции по более высокой цене и получить дивиденды. С фьючерсными контрактами этот трюк не работает. Ему нужно продать с прибылью до наступления срока погашения или выкупить базовый актив и что-то с ним сделать.

В чем польза фьючерсов

Так зачем вам нужно будущее? Это просто. Основная роль фьючерсных контрактов — это не инвестиции, а краткосрочная торговля и спекуляция. Фьючерсы имеют очень низкие пределы входа и стоят гораздо дешевле, чем базовый актив. Например, если вы покупаете 100 фьючерсов «Газпрома», вам потребуется меньше денег, чем при покупке самих акций. Вы можете торговать фьючерсами с 10 000 рублей в кармане — при успешной сделке вы уже получите ощутимую прибыль.

Если вы знакомы с понятием «кредитное плечо», то из предыдущего абзаца вы понимаете, что фьючерсы предлагают бесплатное кредитное плечо, в отличие от биржевых брокеров, которые всегда требуют процент.

Фьючерсные контракты также могут использоваться в качестве косвенного инвестиционного инструмента, используемого для покупки базовой ценной бумаги. С другой стороны, такой подход позволяет трейдерам диверсифицировать свои пакеты и защитить свои инвестиции от риска.

Еще одним преимуществом фьючерсных контрактов является их высокая ликвидность. Они быстро обращаются на рынке, и ситуации, когда вы оказываетесь с пакетом ненужных вам фьючерсных контрактов, практически невозможны — вы можете продать их в любой момент (с большей или меньшей прибылью).

Фьючерсные контракты имеют еще одно существенное преимущество. Они часто используются профессиональными трейдерами. Это беспроцентная короткая продажа. Что такое короткие продажи? Это операции с активами, которые на самом деле еще не принадлежат вам. В отсутствие фьючерсного контракта вам придется «одолжить» актив у биржевого брокера и вернуть тот же самый актив. Таким образом, брокер будет заинтересован в таких сделках, как всегда — поэтому вам нужно зарабатывать больше, чтобы быть в минусе. Однако, к счастью, есть и альтернативные варианты. С фьючерсами вы можете совершать неограниченное количество открытых продаж, не платя за это ни копейки. Фактически, вы заимствуете активы из фьючерсных контрактов, но получаете значительную прибыль от этих операций.

Трейдеры могут покупать и продавать фьючерсные контракты неограниченное количество раз, но перед торговлей они должны проверить свою платежеспособность и оценить риски таких инвестиций.

Зачем они нужны

Основная цель фьючерсных контрактов — помочь предотвратить потери от неблагоприятного движения цен. При умелом обращении фьючерсные контракты могут приносить хорошие деньги, но всегда есть риск.

По аналогии с приведенным выше примером, по фьючерсным контрактам пекарь может выиграть или потерять деньги. Если через три месяца цена на муку повышается, выигрывает тот пекарь, который купил муку по более старой, более выгодной цене. Если цена на муку упадет, поставщик получит выгоду. Он продал его по более высокой цене, чем текущая цена.

Механика сделки при покупке фьючерсного контракта ничем не отличается от других сделок на бирже, таких как покупка акций. Продавец размещает заказ и определяет цену и количество фьючерсного контракта. Как только покупатель найден, сделка становится активной. На самом деле, в реальной сделке с акциями продавец даже не упоминает цену и срок. Он просто соглашается на условия, установленные рынком и фондовым рынком.

Связанные понятия

Дата погашения — это дата истечения срока действия фьючерсного контракта. По некоторым активам фьючерсные контракты истекают ежемесячно, а на Московской бирже — ежеквартально.

Кредитное плечо — способность торговать больше, чем есть у трейдера. Чтобы получить кредитное плечо, трейдер одалживает деньги у своего биржевого брокера. Если сделка проходит успешно, трейдер получает прибыль, которую он не смог бы получить на свои собственные деньги. На фьючерсном рынке даже небольшие изменения цен могут привести к огромным прибылям или убыткам.

Базовый актив — это товар, торгуемый на бирже, например, валюта или акции. Важно помнить, что покупка фьючерсного контракта — это не то же самое, что покупка актива. Например, если вы покупаете акции по фьючерсному контракту, он вам не принадлежит, и вы не получаете дивидендов. Вам также потребуется меньше денег для покупки фьючерсного контракта.

Отложенная продажа — продажа актива, который в настоящее время не принадлежит продавцу. Сделка (поставка товара) происходит позднее.

Обеспечение — сумма денег, которую трейдер должен заплатить для исполнения фьючерсного контракта. На Московской бирже залог рассчитывается по специальному алгоритму. Данный алгоритм учитывает опыт предыдущих контрактов как на Московской бирже, так и на других мировых биржах. Гарантия — это своего рода залог того, что покупатель и продавец фьючерсного контракта выполнят свои обязательства.

Ликвидация — процесс изменения суммы на счете трейдера в ответ на сделку, совершенную трейдером.

Вариационная маржа — сумма, рассчитанная в результате клиринга.

Порог — ограничение на изменение цены финансового инструмента. Инструмент достигает линии, когда цена конкретного актива достигает максимального отклонения от цены закрытия предыдущего дня (ценовой предел). Торговля не прекращается.

Виды фьючерсов

Фьючерсные контракты торгуются на фьючерсной секции Московской фондовой биржи. Они различаются по базовому активу.

- Фьючерсы на индексы и акции, а также фьючерсы на волатильность российского рынка.

- Фьючерсы на сырье — нефть, драгметаллы, агропродукцию и так далее.

- Фьючерсы на валюту, процентные ставки, облигации федерального займа.

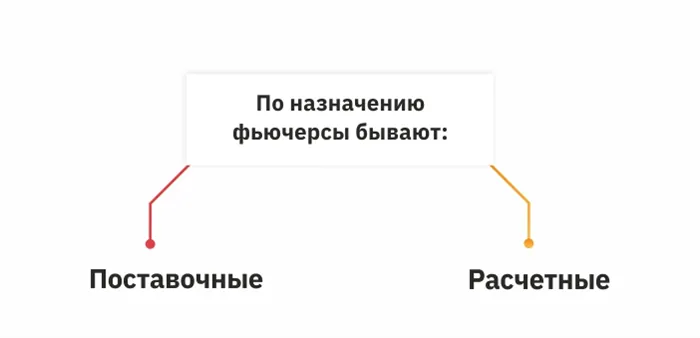

Помимо базового актива, фьючерсные контракты различаются по «результату торговли» и делятся на два типа.

- Поставочные. При покупке такого контракта в дату его экспирации покупатель получает определенное количество базового актива. Если по истечении фьючерсного контракта у продавца не окажется нужного товара, биржа наложит штраф.

- Расчетные. В таких случаях никакие физические активы не поставляются. Такой тип контракта торгуется на активы, которые сложно или невозможно поставить: процентные ставки, индексы, нефть. Продавец и покупатель только производят денежные расчеты. Чаще всего такой вид фьючерсов применяется в спекулятивных целях или для хеджирования (страхования) рисков изменения цены.

Товарные контракты, валюты, индексы, акции и процентные ставки более успешно торгуются на фьючерсном рынке Московской биржи. Между тем, в июне 2019 года ADTV (среднедневной объем торгов) превысил 300 млрд рублей.

Фьючерсные контракты являются одним из видов производных финансовых инструментов (деривативов). Их стоимость напрямую связана с ценой базового актива. Только в случае форс-мажорных обстоятельств цены могут значительно колебаться.

Что такое фьючерс (примеры) и Как он приносит прибыль

В данной статье описываются механизмы временных контрактов в форт-тайм контрактах и современные реалии ведения переговоров по этим инструментам.

Что такое фьючерс простыми словами

Фьючерсный контракт — это контракт на покупку или продажу базового актива в заранее определенное время и по цене, указанной в контракте. Фьючерсные контракты утверждаются на основе стандартных условий, определенных биржей, на которой они торгуются.

Все условия (например, время, место и способ поставки) определяются индивидуально для каждого базового актива. Это позволяет быстро продать активы по цене, близкой к цене покупки.

Таким образом, у участников вторичного рынка не возникает проблем с поиском покупателей и продавцов.

Для предотвращения разрыва договора со стороны покупателя или продавца предоставление залога предлагается обеими сторонами.

Сегодня не финансовая ситуация определяет цену контрактов на исполнение будущего, а контракты на исполнение будущего формируют цену будущего спроса и предложения и определяют темпы развития экономики.

Что такое Фьючерс или фьючерсный контракт

Договор о будущем исполнении обязательств — это договор между продавцом и покупателем о будущем предоставлении конкретных товаров, акций или услуг по цене, определенной в конце будущего исполнения. Основная цель этих инструментов — снизить риск, обеспечить прибыль и гарантировать традицию «здесь и сейчас».

Сегодня почти все фьючерсные контракты являются расчетными, т.е. без обязательств по поставке реального товара. Более подробно об этом рассказано ниже.

Фьючерсные контракты впервые появились на товарном рынке. Их суть заключается в том, что стороны договариваются об отсрочке платежа за товар. При этом цена оговаривается заранее. Такой тип контракта очень удобен для обеих сторон, поскольку позволяет избежать ситуаций, когда сильные колебания цен в будущем приводят к дополнительным проблемам при определении цены.

- Фьючерсы , как финансовые инструменты, пользуются популярностью не только у тех, кто занимается торговлей различными активами, но и у спекулянтов. Все дело в том, что одна из разновидностей этого контракта не предполагает реальной поставки. То есть договор заключается на товар, но в момент его исполнения, этот товар не поставляется покупателю. В этом фьючерсы похожи на другие инструменты финансовых рынков, которые могут использоваться в спекулятивных целях.

Что такое договор о будущем исполнении обязательств? Почему он используется? Более подробно этот аспект объясняется здесь.

‘Например, мне нужен контракт на исполнение фьючерса на некоторые акции из списка брокера’ — это классическое понимание валютного рынка.

Это несколько иное. Не брокер решает, какие временные контракты будут согласованы, а какие нет. Все решает торговый зал, в котором происходит торговля. Другими словами, обмен. Акции Сбербанка торгуются на IB — очень ликвидной фишке, поэтому фондовый рынок позволяет покупать и продавать контракты на будущее исполнение на SBER. Опять же, во-первых, все договоры о будущем исполнении обязательств делятся на два типа.

Контракты на потребление времени — это нетрадиционные контракты на время. Например, SI (временные контракты USD-Rub) и RTS (маркетинговые контракты нашего рынка) являются сроками расчетных контрактов и не имеют традиций, кроме расчетов в финансовом эквиваленте. В то же время SBRF (фьючерсный договор Сбербанка) является поставочным договором на будущее исполнение. Существует традиция равенства. Например, Чикагская фондовая биржа (CME) имеет контракты с будущими показателями на зерновые, масло и рис.

Другими словами, когда вы покупаете контракт на будущее исполнение контракта на нефть, вы действительно получаете баррель нефти.

В Российской Федерации такой необходимости нет. Откровенно говоря, мы имеем море «мертвых» контрактов на выполнение будущего без какого-либо разделения.

Как только появится спрос на будущие нефтяные контракты, представленные IB Oil, люди будут готовы возить бочки на грузовиках КАМАЗ — они появятся.

Принципиальная разница между ними заключается в том, что когда наступает дата истечения срока (последний день выпуска будущего исполнения), традиций по мировому соглашению не существует, и держатель контракта будущего исполнения — это просто «деньги». Во втором случае происходит фактическая поставка базового носителя. На рынке фортов есть только несколько контрактов на поставку. Все они предусматривают акции. Как правило, это наиболее ликвидные акции на национальных фондовых рынках, такие как Сбербанк, Газпром и Роснефть. Их количество не превышает 10 имен. Не существует традиции заключения контрактов на нефть, золото или другие сырьевые товары. Другими словами, это мировые соглашения.