Санкции не будут введены до 2024 года, но отчетность не должна игнорироваться. Если налоговые органы обнаружат расхождения между этими данными и данными других участников отслеживания, они запросят счета-фактуры или другие документы, содержащие информацию об отслеживании, для проведения аудита.

Когда и как сдавать отчёт о прослеживаемости товаров

8 июля была введена система прослеживаемости товаров. Юридические лица и частные предприниматели обязаны ежеквартально представлять в налоговую службу отчеты о своих действиях в отношении товаров, подлежащих прослеживаемости. Необходимо учитывать срок сдачи отчета и содержащиеся в нем данные.

Требования национальной системы прослеживаемости распространяются на все юридические лица и частных предпринимателей, осуществляющих перевалку выявляемой продукции. Налоговая система не имеет значения. Постановление 1108 01.07.2021 Правительства России «О национальной системе прослеживаемости команд», утвержденное постановлением № (далее — «Положение о прослеживаемости»), предусматривает, что указанное лицо является участником перемещения выявляемой продукции (пункт 2).

Национальная система прослеживаемости была введена 08.07.2021. Пункты 3-4 Положения о прослеживаемости предусматривают, что система действует с момента ввоза в Российскую Федерацию до реализации, то есть производства, продажи физическим лицам, экспорта и передачи утилизации.

В письмах № А-4-15/11700@ от 19.08.2021 и № е4-15/6469@ от 12.05.2021 Федеральная налоговая служба установила критерии для определения факта ввоза товаров. Эта информация содержится в технической документации, предоставляемой продавцом. Паспорт товара, сертификат соответствия и спецификации, где указана страна происхождения.

Если происхождение не может быть установлено юридическим лицом или индивидуальным предпринимателем, такая продукция не должна регистрироваться в системе прослеживаемости. Однако причины, по которым невозможно определить страну происхождения, должны быть обоснованы.

Форма отчёта и сроки его сдачи

Номер заказа. ЕД-7-15/645@ Федеральной налоговой службы от 8 июля 2021 года определяет форму и порядок заполнения отчетов о действиях, связанных с прослеживаемостью продукции.

Срок сдачи отчета истекает 25 числа месяца после трехмесячного отчета.

Юридические лица и частные предприниматели, участвующие в системе прослеживаемости, впервые отчитаются в третьем квартале 2021 года. Отчитаться об этом нужно будет до 25 октября 2021 года, а направить в налоговые органы можно будет только в электронном виде через ККТ.

Отчеты о прослеживаемости должны быть направлены материнской компанией в Налоговую службу Российской Федерации в момент регистрации. В отчет включены операции, связанные с детектируемой продукцией, произведенной как центральным аппаратом, так и российскими автономными округами.

Статья 23-2.3 Налогового кодекса в чистом виде и процессуальные нормы ст. 32 гласят: нулевая отчетность не требуется, если в течение отчетного периода не было работ по выявляемой продукции.

Операции, которые включаются в отчёт

Панель. Кто должен представлять отчет о прослеживаемости?

- юрлица и ИП на ОСНО при освобождении от НДС

- юрлица и ИП на специальныхрежимах (за исключением ЕСХН с освобождением от НДС).

Поэтому, если есть необлагаемые операции или другие операции, не включенные в декларацию по НДС, необходимо представить отчет.

Примечание: Отчеты по НДС и отчеты по операциям — это разные формы справок. Они не являются взаимоисключающими. Например, если операция не включена в отчет по НДС по ошибке или намеренно и преднамеренно, она также не включается в отчет по операциям. Пересмотренная декларация по НДС имеет свою ценность.

Транзакции добавляются в код транзакции, который разбивается на различные блоки, применяющие различные налоговые режимы. Теперь организациям стало проще ориентироваться и разделять транзакции, а налоговым органам — координировать данные по всем участникам отслеживания.

Contour.focus — быстрая проверка контрагента!

КВО показан в Приложении 1 процесса заполнения отчета, утвержденного решением №. ЕД-7-15/645 Федеральной налоговой службы от 08.07.2021.

Налоговое управление принимает отчеты только в электронном виде, поэтому для отправки отчета требуется действительная электронная подпись. Если вы работаете в Эльбе, но подпись еще не существует или срок ее действия уже истек, контекст ‘Сообщить’ освобождает вас от выполнения задания.

Система прослеживаемости — все новые отчеты уже в Экстерне

Система прослеживаемости действует в России с 8 июля. С его помощью государство контролирует движение товаров от производителей к конечным потребителям и борется с нелегальной торговлей и серым импортом.

Система прослеживаемости будет применяться с 8 июля 2021 года. Основные положения были утверждены Постановлением Правительства №. 1108 от 01.07.2021.

Первоначально система прослеживаемости была запущена 1 июля. Многие отправили свои вознаграждения к 8 июля, получили РНПТ на многие товары и начали использовать электронный документооборот с контрагентами по контролируемым товарам. Тем, кто уже получил RNPT, не стоит беспокоиться. Она действительна и не требует переаттестации (письмо ФНС № 4-15/9627@ от 09.07.2021).

Что отслеживают

Перечень выявляемых товаров утвержден Постановлением Правительства №. 1110 от 01.07.2021. включает тележки и автокресла, холодильники, экраны, строительное оборудование и т.д.

Все организации и предприниматели, которые ввозят детектируемые товары из-за рубежа или участвуют в продажах внутри страны: перепродажа, пожертвование, наличие, вывоз, экспорт.

Новая отчетность в ИФНС в Экстерне

Помимо введения системы прослеживаемости, с третьего квартала 2021 года изменится декларация по НДС и приложения к ней. Кроме того, организации и предприниматели должны будут представлять в налоговые органы четыре новых отчета.

| Название КНД | Кто сдает | Срок сдачи |

|---|---|---|

| Уведомление о ввозе КНД 1169008 | Импортеры прослеживаемых товаров из ЕАЭС в Россию и территории под ее юрисдикцией | 5 дней с даты постановки товара на учет |

| Уведомление об остатках КНД 1169011 | Организации и ИП, у которых в остатках есть прослеживаемые товары | До совершения операций с товарами |

| Уведомление о перемещении (вывозе) КНД 1169009 | Экспортеры прослеживаемых товаров из России в государства ЕАЭС | 5 дней с даты отгрузки |

| Отчет об операциях с товарами КНД 1169010 | Все спецрежимники. Плательщики НДС подают при выбытии товара или покупке прослеживаемых товаров у неплательщиков НДС | Ежеквартально не позднее 25-го числа месяца, следующего за истекшим кварталом |

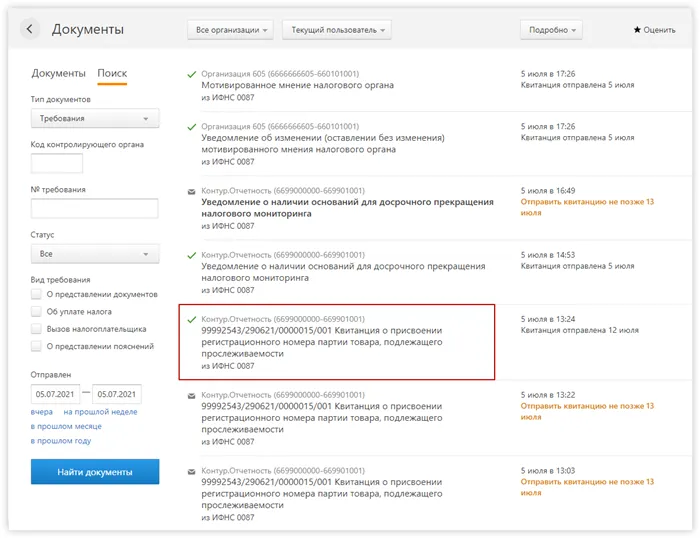

Все отчеты и уведомления должны быть представлены в электронном виде. Экстерн помогает отправить их на сайт регистрации.

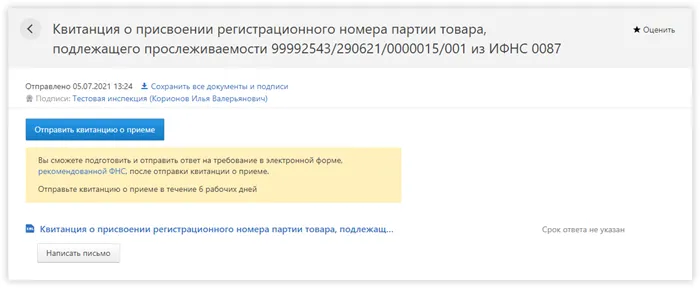

В зависимости от уведомлений об импорте и остатках, ФНС направляет подтверждение получения на регистрационный номер партии (RNPT). Номер RNPT можно найти на странице управления документами и в каталоге ДО в разделе «Требование».

Мы убрали печатную форму доказательства RNPT с печатью налогового органа. Здесь можно увидеть номер и дату уведомления о том, что ФНС выделила RNPT.

Мы убрали печатную форму доказательства RNPT с печатью налогового органа. Здесь можно увидеть номер и дату уведомления о том, что ФНС выделила RNPT.

Отчетность по операциям с прослеживаемыми товарами

Первое заявление должно быть подано до 25 января 2022 года.

Затем электронные выписки должны быть направлены в ФНС до 25 числа следующего квартала. В отличие от уведомления, все организации и предприниматели, продающие и покупающие импортные товары, должны представлять отчет.

Организации и частные предприниматели, применяющие ONNO и сотрудничающие с одним и тем же должником по НДС, освобождаются от обязанности представлять данные. Нет необходимости повторять информацию, требуемую в отчете по НДС, чтобы представить требуемую информацию в отчете по НДС.

Отчеты должны быть заполнены для операций, которые не прошли книгу продаж и не включены в отчет по НДС. Например, когда компания приобретает продукцию у контрагента, не облагаемого налогом. Отчет также необходимо заполнить, если товары передаются для производства, утилизации или потери.

Однако если в декларации по НДС ошибочно не указана статья (например, не упомянуты закупки), необходимо представить уточненную декларацию по НДС.

Специальные режимы освобождены от НДС и требуют отчетности по выявляемым товарам, что означает, что информация должна подаваться в налоговые органы другим способом.

Единственный способ избежать отчетности — завершать каждое задание с обнаруживаемыми товарами. Поэтому нет необходимости представлять отчет (раздел 32 Положения о прослеживаемости).

Процесс заполнения отчета был позже размещен из формы уведомления, но также был разработан Федеральной налоговой службой и санкционирован порядковым номером. ED-7-15/645@ от 08.07.2021. также указаны 39 кодов операций, приведены наиболее распространенные из них.

- «01» — передача товара в производство и на переработку;

- «02» — захоронение, утилизация, обезвреживание, уничтожение товара;

- «03» — уничтожение, утрата товара в результате действия непреодолимой силы;

- «04» — продажа товара физлицам для личных нужд и самозанятым;

- «05» — вывоз товара в режиме экспорта или реэкспорта;

- «06» — безвозмездная передача товара физлицам и самозанятым;

- «07» — конфискация товара государством;

- «08» — реализация товара дипломатическим представительствам и консульским учреждениям;

- «09» — недостача товара, выявленная при инвентаризации.

Нарушения и штрафы

Уже разработаны санкции за несоблюдение положений о прослеживаемости товаров, поскольку нет задачи, за которую не предусмотрена ответственность. Санкции вступят в силу с 1 июля 2022 года.

- за непредставление документов — 1 000 рублей за каждый документ;

- за ложные сведения — 1 000 рублей за каждый документ;

- за отчетность в бумажном формате — 200 рублей за документ.

Использовать прослеживаемые товары в сервисе MySklad очень просто. Вы можете использовать его для хранения файлов, отслеживания остатков и создания UDP со всеми возможностями (визуализация продаж, а также других настроений).

Попробуйте Mystore бесплатно.

Уже разработаны санкции за несоблюдение положений о прослеживаемости товаров, поскольку нет задачи, за которую не предусмотрена ответственность. Санкции вступят в силу с 1 июля 2022 года.

Отчет об операциях с прослеживаемыми товарами

Операции, связанные с выявляемыми товарами, должны декларироваться налоговым органам ежеквартально. Все предприятия и частные предприниматели, например, продающие и покупающие импортные товары, должны представить документацию для собственных нужд. Например, если вы приобретаете офисный экран, вам нужно будет предоставить новую учетную запись.

В результате вам необходимо будет представлять отчеты об операциях, связанных с прослеживаемыми товарами.

- Компании и ИП на спецрежимах, если они совершают операции с прослеживаемыми товарами.

- Компании на ОСНО — они должны отчитываться о тех операциях, которые не проходят по книгам продаж и не попадают в декларацию по НДС. Например, фирма приобрела продукцию у контрагента, который освобожден от НДС. При этом отчет подается и при передаче товара в производство, утилизации, утрате.

Отчеты по НДС и отчеты по выявляемым операциям не являются взаимоисключающими. Если операция не отображается в выписке по НДС, она не может быть отмечена в отчете. В этом случае необходимо подать уточненную декларацию по НДС и впоследствии заполнить ее в отчете.

Формат отчета и процесс его дополнения утверждены решением №. ЕД-7-15/645@ 08.07.2021 Федеральной налоговой службы. Этот документ должен быть представлен в налоговые органы в электронном формате через EDI.

Если в течение квартала не проводились работы, связанные с выявляемыми товарами, то нулевой отчет (статья 32 Положения о прослеживаемости) представлять не нужно.

В отчетах о действиях в отношении выявляемых товаров должен быть указан код вида действия (KVO). Они разделены на блоки.

- «01» — передача товара в производство и на переработку,

- «02» — захоронение, утилизация, обезвреживание, уничтожение товара,

- «03» — уничтожение, утрата товара в результате действия непреодолимой силы,

- «04» — продажа товара физлицам для личных нужд и самозанятым,

- «05» — вывоз товара в режиме экспорта или реэкспорта,

- «06» — безвозмездная передача товара физлицам и самозанятым,

- «07» — конфискация товара государством,

- «08» — реализация товара дипломатическим представительствам и консульским учреждениям,

- «09» — недостача товара, выявленная при инвентаризации.

Выбраны наиболее популярные коды CHR. Всего 39. Их можно увидеть в приложении 1 к процессу заполнения отчета (приказ ФНС № 7-15/645 от 08.07.2021).

Прослеживаемость товаров: штрафы

С 1 июля 2022 года санкции:.

- непредоставление документов — 1 000 рублей за каждый,

- ложные сведения — 1 000 рублей за каждый документ,

- отчетность в бумажном формате — 200 рублей за документ.

До 1 января 2024 года вводятся санкции за нарушения, связанные с прослеживаемостью товаров. Федеральная налоговая служба предложила отложить принятие закона с санкциями.

Самые частые ошибки в отчете по прослеживаемости

Письмо № ЕА-4-15/527@ 20 января 2022 года Федеральная налоговая служба назвала наиболее распространенные причины, по которым компании могут быть оштрафованы за отчеты о прослеживаемости.

- Нет реквизитов в отчете. Некоторые предприниматели не указывают реквизиты в отчете и в декларации по НДС или вообще не формируют электронные счета-фактуры и УПД с ними. Из-за этого у поставщиков возникают необоснованные остатки, что ведет к расхождениям в системе прослеживаемости.

- Нет реквизитов в счетах-фактурах. Например, если предприниматель забыл указать в счетах-фактурах данные о единице измерения, о количестве товара.

- Необоснованные сведения в отчете. Так бывает, когда плательщики НДС, вместо того, чтобы включать сведения в декларацию, включают их в отчет.

- Неправильное оформление возврата товара. Когда при возврате товара вместо корректировочного счета-фактуры формируют первичный, хотя нового договора поставки нет.

Полезно использовать продукты, обнаруживаемые службой Moisklad. Он может использоваться для хранения файлов, мониторинга остального, просмотра транзакций и создания UDP для передачи через EDI. Также есть экспорт в 1С: Бухгалтерию. Попробуйте прямо сейчас — это бесплатно!

Штрафы будут введены с 01.07.2022. За непредставление отчета с опозданием или по ошибке штраф составляет 1000 рублей. Санкций за ошибку можно избежать, представив в налоговые органы уточненный отчет до получения акта о нарушении правил контроля.

Кто сдаёт отчёт

Все предприниматели, имеющие дело с выявляемыми товарами: импортируют самостоятельно или даже просто ввозят, продают, передают или переводят импортные товары из списка постановлений правительства. 1110 для производства.

Отчеты подаются ежеквартально, сроки подачи такие же, как и для отчетов по НДС.

Если 25-е число выпадает на выходной или праздничный день, срок переносится на следующий рабочий день.

Что будет за несдачу

Налоговые органы обязались не налагать штрафы за несоблюдение требований до 1 июля 2022 года. Предпринимателям предоставляется время, чтобы научиться правильно оформлять документы и заполнять отчеты. Но мы заранее предупреждаем вас обо всем этом.

Никаких трудностей возникнуть не должно. Все пункты взяты из ОДП или других документов, относящихся к выявляемым товарам.

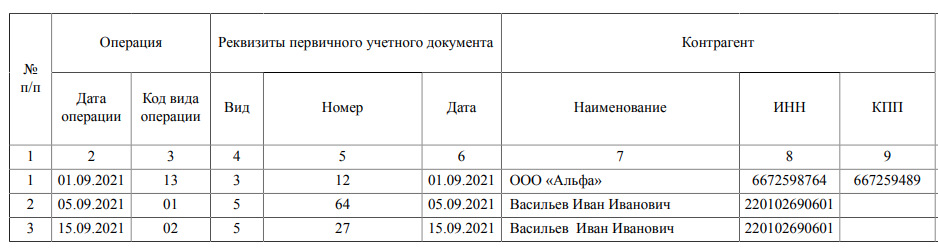

В каждой строке должно быть указано:.

- Код вида операции из справочника;

- Реквизиты УПД, счетов-фактур и других документов, по которым совершена операция;

- Наименование, ИНН и КПП контрагента;

- Регистрационный номер партии товара (РНПТ);

- Количество и стоимость товаров без НДС по каждому РНПТ.

Если ошибка обнаружена после отправки, подайте исправление в тот же день. Обратите внимание на номер корректировки в строке 2. Особых правил заполнения отчетов о сверке нет. Просто правильно запишите все данные и заново зарегистрируйте отчет.

ООО «Ромашка» применяется упрощенный режим налогообложения. 5 октября 2021 года организация закупила партию телевизоров. Телевизоры являются обнаруживаемыми товарами, а код 26.40.20.110 включен в правительственный справочник. И действительно, поставщик Horizon выдал UDP с указанием RNPT партии: 26532945725835.

Ромашка» регистрирует телевизор, купленный в четвертом квартале 2021 года, и сообщает код транзакции 17.

Процедура заполнения формы отчета завершена.

Как в Эльбе?

Эльба готова к переменам. Отчетные операции указываются, когда в течение квартала добавляется входящий или исходящий UDP с обнаруживаемыми товарами.

Elba автоматически заполняет основные поля на основе реквизитов и данных UDP. Обнаруживаемые товары, как и любые другие товары, не только покупаются и продаются, но и транспортируются для производства, уничтожаются и теряют другие функции. В этих случаях Эльба не располагает такими данными, и в отчет необходимо добавить дополнительную строку.

Налоговое управление принимает отчеты только в электронном виде, поэтому для отправки отчета требуется действительная электронная подпись. Если вы работаете в Эльбе, но подпись еще не существует или срок ее действия уже истек, контекст ‘Сообщить’ освобождает вас от выполнения задания.

Подписи Эльбы, выданные в 2021 году, будут действовать в 2022 году. Однако 1 января работа по подписанию Эльбы будет временно закрыта до тех пор, пока сертификат не будет выдан в соответствии с новыми правилами. В течение этого периода подписи должны быть выданы в налоговой инспекции и загружены в «Эльбу» в раздел «Детали» → «Представление деклараций» → «Электронные подписи».

При импорте каждая партия выявленных товаров получает свой регистрационный номер (RNPT). При дальнейшем продвижении товара этот номер должен быть указан на сопроводительных документах, таких как счета-фактуры, продления, декларации по НДС и отчеты в Федеральную налоговую службу.

Что нужно для учета операций с ПТ?

Все виды обращений в Федеральную налоговую службу и документация о продаже или коммерческом обороте выявляемых товаров должны быть подготовлены и отправлены в электронном виде. Для этого необходимо следующее.

- выбрать оператора ЭДО с соглашением SLA и интеграцией с ЦРПТ («Честный знак»);

- бесплатно оформить ЭЦП – цифровую подпись для заверения электронной документации;

- провести инвентаризацию остатков: при выявлении ПТ подготовить уведомление для налоговой с указанием вида товара и его количества, а также оформить РНПТ для дальнейших операций.

За несоблюдение сроков представления отчетности и непредставление документов на предприятия и предпринимателей налагается штраф в размере 1 000 рублей (за каждый документ). Если при заполнении отчета были допущены ошибки в реквизитах, необходимо заплатить ту же сумму. За предоставление бумажных экспозиций взимается штраф в размере 200 рублей за один документ.