Важно оценить рейтинг банка по всем аспектам, поговорить с постоянными клиентами и почитать отзывы в Интернете. Идеально, если банк предлагает на выбор категории с более высокой денежной доходностью. Лучшая карта с кэшбэком подбирается индивидуально для каждого пользователя.

Рейтинг дебетовых карт с кэшбеком в 2022 году — ТОП лучших

Выбрать дебетовую карту не так просто, как кажется. Вам нужно искать вариант с низкими коммунальными и эксплуатационными расходами. Однако самое замечательное в современных дебетовых картах то, что они по-прежнему не являются таковыми. Это означает, что вы можете воспользоваться всеми преимуществами, которые предлагает карта, такими как возврат наличных и начисление процентов на остаток. Остается только выбрать лучшего из них.

Что такое кэшбэк по карте

Так называют новейшие услуги платежных систем, которые позволяют вернуть часть денег, потраченных на покупки. Такие возмещения могут быть в виде обычных денег, которые можно использовать по мере необходимости. Или же он может быть в виде бонуса, который можно использовать только на определенных рынках.

Эту услугу сегодня предлагают практически все банки, но эксперты не спешат объяснять миру, что это такое.

Фактически, эта услуга работает следующим образом.

Чтобы купить продукты, вы тратите 5 000 рублей со своей дебетовой карты. Согласно условиям, денежный возврат в этой категории обычно составляет 1% от суммы. Это означает, что в конце отчетного периода вы получите возврат в размере 50 рублей.

Существуют карты, которые предлагают 5% возврата наличных за посещение кафе и столько же за покупку одежды и обуви. Также есть 3% для заправки на станциях технического обслуживания.

Например, клиент пошел по магазинам и купил различные платья и туфли на общую сумму 23 000 рублей. Затем он отправился в небольшой уютный ресторан и оставил 5 300 рублей на обед. По дороге домой она заправилась бензином еще на 2 300 рублей.

Рассчитайте денежный доход, который он получит в конце месяца.

23 000 / 100 * 5% = 1 150 руб.

Только в случае поездки за покупками клиент получает возмещение в размере 1 150 + 265 + 69 = 1 484 руб.

Поэтому стоит выбрать карту в соответствующей категории. Найдите дебетовую карту, которая предлагает вам лучший ежемесячный доход в той категории, в которой вы тратите больше всего денег каждый месяц.

Какую карту с кэшбеком выбрать в 2022 году

Прежде чем выбрать ту или иную карту, необходимо ознакомиться с банком и его особенностями. Желательно отметить, является ли банк уполномоченным и не является ли он неплатежеспособным. Обычно это касается только малоизвестных банков, но при таком подходе вам не придется искать новый банк в течение нескольких месяцев.

Для выбора лучшей карты с возвратом наличных необходимо сначала понять, какие функции лучше всего подходят для конкретного клиента.

Примечания:.

- стоимость годового обслуживания; ;

- кэшбек – какие сервисы и размер;

- наличие комиссии за снятие в банкоматах.

Стоит обратить внимание на то, существует ли отдельная плата за обслуживание и какие условия должны быть выполнены для получения возмещения. Некоторые банки не возвращают наличные, если владелец карты не выполнил определенные условия, например, не потратил определенную сумму или отказался от дополнительных услуг, таких как SMS или антивирусные услуги. Внимательно читайте условия использования карты и не меняйте ее с выгодной на дорогую и бесполезную.

Основная цель «Халвы» — предоставление беспроцентных кредитов (или рассрочек) на покупку товаров. До 12 месяцев. Вы покупаете продукт сейчас и оплачиваете его в рассрочку в течение года. И все это бесплатно, без скрытых платежей.

Как выбрать карту с кэшбэк

На что следует обратить внимание при выборе карты?

Казалось бы, простой вопрос. Если вы ищете карту с высокой суммой cashback, логично предположить, что чем больше, тем лучше.

Однако существует множество других параметров, которые влияют на «прибыльность» карты SO -Caled.

Размер cashback.

Важен не только процент возврата, но и то, что вам дадут. Карта может иметь высокий денежный доход за покупки в определенных категориях (обычно не особенно популярных) и умеренный или низкий в других. или средний, но почти во всех категориях.

Поэтому перед выбором карты необходимо иметь хотя бы общее представление о характере расходов.

Исключение.

Существуют операции, при которых деньги не зачисляются. Нисколько. В каждом банке есть свои исключения из категорий. Вы можете оплачивать коммунальные услуги, азартные игры, счета за баланс телефона или интернет-услуги. Список исключений конкретных банковских категорий может быть очень обширным. Кроме того, на практике карта с более высокой заявленной ставкой возмещения будет менее выгодной, чем обычная карта, предлагающая скромный КБ почти на все.

Возврат средств.

Возврат может быть зачислен на реальные деньги. или различные бонусы, баллы или мили (также известные как розыгрыши). Их можно потратить только в определенных местах (магазинах) или на офсетных рынках. В качестве альтернативы, возврат денежных средств может быть использован только при условии экономии определенной суммы денег.

Сумма получаемого денежного возмещения всегда ограничена месячным лимитом. Она может составлять всего 5 000 рублей или 500 рублей.

Плата за обслуживание.

Карта может быть совершенно бесплатной, но никаких условий не существует. Она также может быть условно бесплатной, если вы должны выполнить финансовые обязательства перед банком. Обычно это может быть одно или сочетание условий.

- поддержание неснижаемого остатка по карте (обычно несколько десятков тысяч рублей);

- совершение покупок на определенную минимальную сумму (опять от нескольких тысяч).

Банк — взимается фиксированная плата независимо от затрат.

Заряды или кредиты.

Опять же, это зависит от человека. Может быть интереснее заказать кредитную карту (даже если взимается годовая подписка), чтобы получить более высокий денежный возврат. чем использование бесплатной дебетовой карты.

Многие люди боятся пользоваться кредитными картами из-за высоких процентов, начисляемых на заемные средства. Однако никто не заставляет вас делать это. Пополняйте баланс собственными деньгами и тратьте только их. После этого пластик становится обычной дебетовой картой. Нет никакого риска и никаких процентов.

Оставшиеся проценты.

Многие банки накапливают деньги на карточных счетах. Но и здесь есть много оттенков серого. Они могут начислить вам проценты на невозвратный остаток за месяц. Вы можете получать кредиты ежедневно в начале дня.

Многие люди придают этому большое значение, учитывая, что это так важно. Я частично согласен с ними. Но не надейтесь получить выгоду от остального.

Позвольте мне привести несколько примеров.

Предположим, есть средний человек, который тратит 30 000 в месяц на карты.

Банк начисляет ему прибыль на минимальный остаток его собственных средств в конце месяца. Что вы получаете?

Поиск идеальной карты

Какая карта лучше всего подходит для возврата наличных за покупки?

Если вы немного пофантазируете и создадите идеальный продукт для своих пользователей, у вас будут следующие параметры.

- Карта позволяет получать очень высокий кэшбэк на все покупки без ограничения.

- Она бесплатная.

- На остаток начисляются проценты каждый день.

- Нет никаких ограничений на размер получаемого cash back в месяц.

- Возврат происходит сразу и только живыми деньгами (не фантиками).

- Бесплатные услуги (смс, мобильное приложение и т.п.).

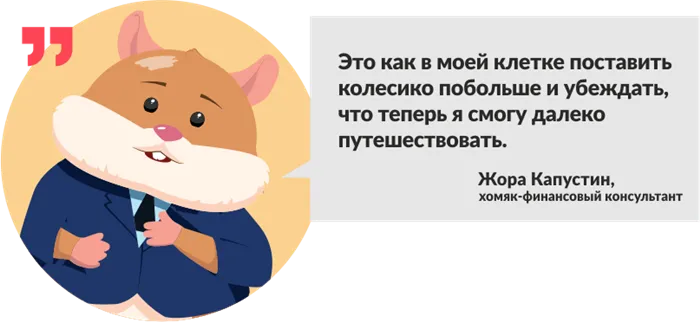

К сожалению, такого продукта не существует. Поэтому нужно использовать силу каждой карты и выбирать что-то среднее между ними или иметь много карт одновременно.

Карты с хорошим размером Cash back за покупки

Давайте рассмотрим некоторые интересные предложения на рынке банковских карт. Я не буду писать о лучших или самых высоких денежных доходах.

На самом деле, самый крупный не означает самый прибыльный. Банки пытаются соблазнить клиентов известными предложениями, обещая возврат 10 или 30-50% стоимости продукта.

Но, как всегда, за громкими обещаниями получить заявленные характеристики скрываются некоторые условия. И во многих случаях рядовому вкладчику не так-то просто их выполнить.

В результате обычные карты со средними суммами оказываются более выгодными для их владельцев.

Мы постарались подобрать карту в соответствии с этими линиями.

Итак, мы начинаем. Сравнение карт с хорошими денежными доходами за покупки.

OpenCard — 2-3% за все

Банки постоянно пытаются найти свое место в сфере карт с возвратом наличных. На мой взгляд, главным недостатком всех карточных продуктов является плата за обслуживание. И в предложении не было ничего сверхъестественного (например, огромных денежных доходов), что хоть как-то оправдывало бы стоимость довольно умеренной карты.

Наконец, банк решил обратиться к гражданам и выпустил бесплатный опенсард. В перспективе это моя основная карта для большинства покупок.

Основные условия по пластику:.

- онлайн-заявка и доставка до клиента;

- полностью бесплатное обслуживание;

- бесплатное стягивание с других карт;

- бесплатный донор (с нее можно стягивать деньги на карты других банков);

- переводы по номеру карты в другие банки (лимит 20 тысяч в месяц) без комиссии;

- снятие наличных в любых банкоматах;

- размер cash back — 1-4% на все (подробности ниже);

- процент на остаток в рамках накопительного счета «Моя копилка».

Детали возмещения.

Cashback увеличивается на +1%, если вы совершаете платеж в течение месяца через личный кабинет (всего 2% для всех). Лично я обычно заряжаю мобильный телефон.

Хотите 3%? В дополнение к первым двум пунктам, на счете всегда должно находиться 500 000 рублей. Вы можете рассмотреть продукты OTKritie, включая счета Brakerage и II.

Предположительно, опция 3% доступна не всем. Однако очень легко получить процентную ставку в 2% для всех.

Для продвинутых. Если вы соответствуете определенным критериям, вы можете даже получить 4% возврата наличных, если все средства будут перечислены на вашу карту. Это то, что я делаю — мой опыт получения и использования описан в этой статье.

Основные недостатки карты.

Обслуживание карты является бесплатным. Однако пластиковая версия стоит 500 рублей. Однако его можно вернуть в будущем.

Если вы купите карту на 10 000 рублей с начала года (без ограничения по времени), эти 500 рублей будут возвращены на ваш счет. Но в форме Openbonus.

Что именно представляет собой Openbonus?

Это внутренняя валюта банка. Проще говоря, это точки. Они используются для расчета возмещения.

Баллы можно обменять в будущем на рубли. Обменный курс составляет 1 к 1.

Обмен производится в качестве компенсации за предыдущий рынок. Доступ на биржу обеспечивается накоплением 1 500 Openbonus.

Постоянно проводятся торги (по крайней мере, во время акций по картам) и увеличивается количество держателей бонусов или денежных возвратов. За последние две недели использования карты я уже смог принять участие в нескольких

Тинькофф банк: Tinkoff Black

Услуга предоставляется бесплатно при наличии остатка на одном из ваших счетов (включая счета ценных бумаг) в размере не менее 50 000 рублей. В противном случае каждый месяц с вашего счета будет сниматься 99 рублей.

Все возвраты наличными составляют 1%. Вы также можете выбрать из списка три дополнительные категории каждый месяц. В этой категории вы получаете денежный возврат в размере 3-5%. Существуют также специальные предложения по покупке мест у определенных брендов и партнеров, за которые вы получаете денежный возврат в размере 3-30%.

Максимальный ежемесячный возврат: 3 000 рублей.

Бесплатное снятие в банкомате Тинькофф; во всех остальных случаях бесплатное снятие также возможно, если сумма составляет более 3 000 рублей за один раз и не превышает 100 000 рублей за расчетный период.

Остальной процент составляет 3,5% (начисляется на сумму 300 000 рублей, если вы потратили по карте не менее 3 000 раз).

Попробуйте Tinkoff Black Card, записав ее всего за две минуты по этой ссылке.

Локобанк: карта «Локоярко»

Бесплатное обслуживание: необходимо тратить по карте не менее 3 000 фрикций в месяц или иметь на счету более 30 000 фрикций. В противном случае вам придется платить 99 рублей в месяц.

Все возвраты наличными составляют 1,3%. Как и в случае с Тинькофф, есть одно предложение со скидкой до 30% от партнеров.

Максимальный размер возмещения в месяц составляет 15 000 рублей.

Вы можете снимать деньги в банкоматах других банков бесплатно, но не более 15 000 рублей в месяц. И при условии, что в каждый момент времени происходит не менее 1 000 трений.

Остальные проценты составляют 4,5% в год. Необходимым условием является трата по карте не менее 3 000 рублей.

Альфа-Банк: Альфа-карта

Услуга предоставляется бесплатно без каких-либо дополнительных условий.

Если вы тратите по карте не менее 10 000 рублей в месяц, все возвраты наличных составляют 1,5%.

Для тех, кто тратит более 100 000 рублей в месяц, размер денежного возмещения увеличивается до 2%. Однако нет причин тратить более 250 000 фрикций; лимит возврата фрикционных денег в размере 5 000 был достигнут и больше не выдается.

Снятие наличных в банкоматах Альфа-Банка и банков-партнеров бесплатно. Лимит на бесплатное снятие денег в других банкоматах составляет 50 000 рублей в месяц.

Кроме того, банк предлагает эту карту для оплаты телекоммуникаций, коммунальных услуг и оплаты дорожных штрафов без комиссии.

Проценты на остаток: 4% — если вы тратите более 10 000 рублей в месяц; 5% — если вы тратите более 100 000 рублей. На оставшуюся сумму проценты начисляются только до 100 000 рублей.

Как уже упоминалось выше, на рынке представлено более 100 карт, каждая из которых имеет свою уникальную комбинацию условий и положений. Поэтому, чтобы было понятно, вот пример того, как выбрать карту, отвечающую определенным требованиям. Получайте подробные расчеты затрат и бонусов.

Стоимость обслуживания карты

При составлении рейтинга лучших карт учитывается плата банка за обслуживание. Доступны три варианта

Годовые необслуживаемые карты.

Возможность освобождения от услуг при соблюдении определенных условий.

Плата за полное обслуживание.

Некоторые карты предлагают бесплатное обслуживание в течение первых нескольких месяцев использования. Однако следует отметить, что бесплатное не всегда является вполне банковские продукты с комиссией за обслуживание, но более высокие суммы возврата наличных могут сэкономить больше денег, а счет карты быстро обесценивается.

Если за месяц вы потратите 30 000 одинаково, ваш среднедневной баланс составит 15 000 рублей. Это сумма, за которую уплачиваются взносы. Прибыль за год составляет 900-1100 рублей. Или менее 100 рублей в месяц.

Как оформить выбранную в рейтинге карту

Мы стараемся сделать условия максимально удобными для пользователей сайта, чтобы они могли быстро сравнивать карты. В ближайшее время Score предоставит информацию на карточках с возможностью отображения полной информации. Выбрав подходящий вариант для подачи заявки на получение карты, нажмите на кнопку, чтобы перейти на официальный сайт банка, а затем заполните форму заявки.

Онлайн-заявка занимает не более пяти минут, при условии, что вы введете свои контактные данные и предоставите фотографию с паспортом и НДС. Затем с вами свяжется менеджер банка, чтобы уточнить адрес доставки курьера или указать ближайший магазин, где вы сможете забрать свою кредитную или дебетовую карту.

Карты можно получить с курьером. Если ваше местоположение не входит в список поддерживаемых, услуга будет стоить 350 рублей. Вы также можете запросить доставку вашей карты за границу. Это будет стоить 5 000 рублей. После первой активации на ваш счет будет зачислено 500 рублей.

Кешбэк: что это такое

Слово происходит от cashback, что практически можно перевести как «возврат денег». Это программа вознаграждений, которая работает следующим образом.

- держатель карты оплачивает товар или услугу;

- через некоторое время после этого банк возвращает ему часть средств, которые он потратил.

Деньги могут быть возвращены различными способами. Это следует иметь в виду при выборе лучшей дебетовой карты.

Cashback: основные разновидности

Как правило, возврат средств осуществляется в конце календарного месяца или в конце месяца, отсчитываемого с момента получения карты держателем или начала участия в программе вознаграждений.

Банки обычно устанавливают относительно низкую ставку для большинства покупок, но взимают более высокую ставку за определенные категории покупок. Это путешествия, услуги такси, оплата на автозаправочных станциях и медицинские услуги. Также увеличивается объем денежных компенсаций при оплате товаров и услуг партнерами.

Авансы наличными, валютные операции, операции с коммунальными услугами и другие подобные финансовые операции не подлежат возмещению.

Самый простой способ получить компенсацию — в рублях на банковский счет. По истечении определенного периода времени держатель карты получает определенную сумму.

Однако некоторые банки начисляют бонусные баллы вместо рублей. Эти бонусные баллы можно обменять на:.

- использовать для оплаты товаров и услуг у определенных компаний, в том числе со скидками для участников Программы лояльности;

- переводить в рубли по установленным банкам правилам — например, «закрывать» покупки соответствующей стоимости, сделанные за последние 30 дней.

Первый вариант гораздо удобнее и выгоднее.

Некоторые банки также предлагают немедленный возврат наличных от 1 рубля, другие указывают в списке условий получения, что определенная сумма должна быть куплена в течение месяца или определенная сумма должна быть накоплена. Минимальная сумма возмещения наличными — в противном случае накопленный бонус сгорает.

Многие банки в России предлагают специальные карты с возмещением расходов и процентными ставками. Подробнее о лучших предложениях на Banki.ru читайте ниже.

Преимущества кешбэка

Главное преимущество лучших карт cashback заключается в том, что вы можете вернуть часть своих расходов. Важно, чтобы этот вид бонусной программы был совместим со скидками и другими рекламными предложениями. Это означает, что вы можете сэкономить много денег, используя как скидки магазинов, так и возврат банковских наличных, но имейте в виду, что возврат основывается на фактически потраченной сумме.

Обычно существует ограничение на сумму возмещения в месяц.

Это выгодно для банков. Программы лояльности привлекают клиентов и побуждают их совершать больше финансовых операций.