Такое наращивание процентов может происходить при различных условиях. Это будет зависеть от ваших обстоятельств, типа карты, подключенных услуг и дополнительных опций. Обратите внимание, что это могут быть ежегодные, ежемесячные, кумулятивные превышения или разовые превышения, которые происходят при выполнении условий.

Актив — что это такое: суть и типы активов

Здравствуйте, читатели Тюлягина! Сегодня мы поговорим о таких понятиях, как активы. Многие читатели, возможно, знают, что это такое, но для тех, кто далек от финансовой состоятельности, это понятие может вызвать некоторые проблемы. Хотя эта статья адресована в первую очередь им, она полезна для инвесторов, экономистов, бухгалтеров и финансистов, поскольку содержит некоторые важные нюансы этого понятия.

Актив — это ресурс экономической ценности, находящийся в собственности или под контролем частного лица, компании или правительства с расчетом на получение прибыли в будущем.

Активы отражаются в балансе компании и приобретаются или создаются для увеличения стоимости компании или улучшения ее деятельности. Активы, будь то строительное оборудование или патенты, можно рассматривать как то, что может генерировать денежный поток, снижать затраты и улучшать будущие продажи.

Статья.

Суть активов простыми словами

Активы представляют собой финансовые ресурсы компании или доступ к ним, которого нет у других лиц или компаний. Права или иной доступ имеют юридическую силу. Это означает, что компания может использовать финансовые ресурсы по своему усмотрению, а собственник может запретить или ограничить их использование.

Для того чтобы компания имела актив, она должна иметь право на его получение на дату составления финансовой отчетности. Финансовые ресурсы являются редкими и способны генерировать экономические выгоды посредством притока или сокращения оттока денежных средств.

Типы активов

Активы можно разделить на краткосрочные (или текущие/временные) активы, основные средства, финансовые инвестиции и нематериальные активы.

Текущие активы

Текущие активы (также известные как оборотные средства) — это краткосрочные финансовые ресурсы, которые, как ожидается, будут преобразованы в денежные средства в течение года. Текущие активы включают денежные средства и их эквиваленты, дебиторскую задолженность, акции и различные расходы будущих периодов.

В то время как денежные средства легко оценить, бухгалтеры регулярно проверяют запасы и дебиторскую задолженность. Если есть признаки того, что дебиторская задолженность не может быть возмещена, она обесценивается. В качестве альтернативы, если запасы устаревают, компании могут списать эти активы.

Активы отражаются в балансе компании на основе концепции стоимости приобретения, которая является первоначальной стоимостью актива и корректируется с учетом улучшений и изменений с течением времени.

Основные средства

Основные средства — это долгосрочные ресурсы, такие как завод, оборудование и здания. Корректировки по сроку службы основных средств основаны на периодических отчислениях, известных как амортизация. Это может отражать или не отражать потерю способности генерировать доход от основных средств.

Общепринятые принципы бухгалтерского учета (GAAP) позволяют начислять амортизацию двумя основными способами. Простой метод предполагает, что актив теряет свою стоимость пропорционально сроку его полезного использования, в то время как ускоренный метод предполагает, что актив теряет стоимость быстрее в первые несколько лет использования.

Финансовые активы

Финансовые активы — это инвестиции в активы и ценные бумаги других предприятий. Финансовые активы включают акции, государственные и корпоративные облигации, привилегированные акции и другие гибридные ценные бумаги. Финансовые активы оцениваются в соответствии с категорией инвестиций и стимулами, которые их контролируют.

Нематериальные активы

Нематериальные активы — это финансовые ресурсы, не имеющие физического существования. К ним относятся патенты, бренды, авторские права и репутация. Порядок учета нематериальных активов зависит от вида актива, и они могут амортизироваться или контролироваться ежегодно.

Для того чтобы компания имела актив, она должна иметь право на его получение на дату составления финансовой отчетности. Финансовые ресурсы являются редкими и способны генерировать экономические выгоды посредством притока или сокращения оттока денежных средств.

Перечисление процентов Incoming Active в Сбербанке — что это

В последнее время многие клиенты Сбербанка стали замечать новые начисления на своих лицевых счетах. На этот раз люди получают активные и процентные переводы со странными названиями. В данной статье объясняется, что означает эта кодировка и когда, если вообще, клиенты этого банка могут получить проценты.

Входящие активные — это обновленное название процентов, выплачиваемых по счетам в связи с активным использованием продуктов и услуг Сбербанка. В дословном переводе этот код IA означает «активные входящие звонки».

Такое наращивание процентов может происходить при различных условиях. Это будет зависеть от ваших обстоятельств, типа карты, подключенных услуг и дополнительных опций. Обратите внимание, что это могут быть ежегодные, ежемесячные, кумулятивные превышения или разовые превышения, которые происходят при выполнении условий.

Наиболее распространенными причинами достижения интереса являются

- У вас имеется социальная карта Сбербанка (ПС Маэстро, ПС МИР), на остаток которой ежемесячно приходят 3,5% годовых. Такие карты сегодня без проблем оформляют студенты, работающие граждане, пенсионеры, дети.

- Вы являетесь владельцем пенсионной карты (платежная система МИР), на которую возвращается также 3,5% годовых. В этом случае такие перечисления будут производится каждые 3 месяца.

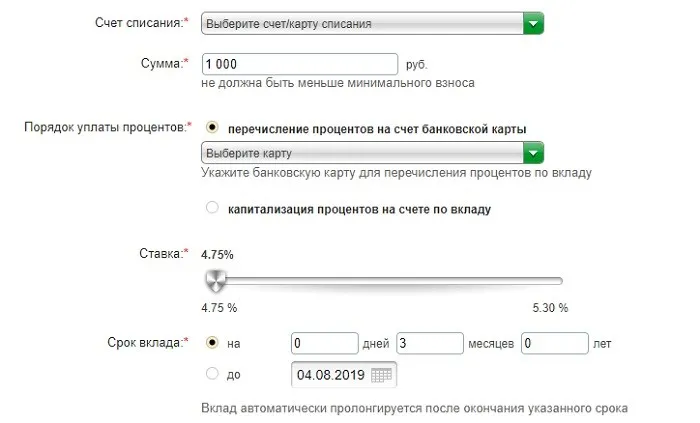

- Если же вы являетесь владельцем вклада в этом банке — вам также положены проценты. Если вы заключали договор по вкладам Сохраняй, Пополняй, Управляй, то вам будут приходить по 5,01%, 4,54% и 3,97%, соответственно. При особых пакетах Сбербанка — «Первый» и «Премьер» можно рассчитывать на 6,3% и 6,14%, соответственно.

- Если же вы связаны с ипотечным кредитованием, то стоит обратить внимание на налоговый вычет, который положен работающим гражданам РФ. Его размер составляет 13%, а форма возврата этих средств может быть разной. В любом случае, если вы подавали заявление на подобную компенсацию, вас должны были информировать о деталях и сроках перечисления.

Чаще всего процентные переводы осуществляются держателям социальных карт

Как узнать от кого деньги?

основные точки, в которых клиенты банка ожидают, что проценты будут начисляться. На практике, однако, для этого есть еще больше времени. В любом случае, служба поддержки Сбербанка может разрешить вашу ситуацию. Они проанализируют ваши счета, вклады и карты и объяснят, откуда поступила входящая активная транзакция. Вы можете связаться с банком через общий номер «900» или разговорное меню. Чтобы облегчить общение со своими сотрудниками посредством разговора, немедленно войдите в свой аккаунт.

Надеемся, вам понятно, что означает перевод поступающих процентов в выписку Сбербанка и как найти источник капитала. Если у вас есть замечания по материалу или советы, пожалуйста, напишите их в комментариях.

Вячеслав Орман

Администратор и автор сайта kredithub.ru. Я стараюсь помочь читателям найти наиболее полезную информацию о решении сложных ситуаций. У меня большой опыт анализа и написания статей по финансовым вопросам. Я являюсь экспертом в области борьбы с интернет-мошенничеством и защиты данных.

Некоторые люди, являющиеся клиентами Сбербанка, сообщают, что иногда получают по телефону SMS-сообщения с непонятными для них словами. Обычно они сообщают о других поступлениях от Сбербанка и суммах, переведенных на их счет.

Incoming active Сбербанк: что это?

В последнее время многие клиенты Сбербанка стали замечать новые начисления на своих лицевых счетах. На этот раз люди получают интересующие их переводы под странным названием «Inbox Active». В данной статье объясняется, что означает эта кодировка и когда, если вообще, клиенты этого банка могут получить проценты.

Входящие активные — это обновленное название процентов, выплачиваемых по счетам в связи с активным использованием продуктов и услуг Сбербанка. В дословном переводе этот код IA означает «активные входящие звонки».

Такое наращивание процентов может происходить при различных условиях. Это будет зависеть от ваших обстоятельств, типа карты, подключенных услуг и дополнительных опций. Обратите внимание, что это могут быть ежегодные, ежемесячные, кумулятивные превышения или разовые превышения, которые происходят при выполнении условий.

Наиболее распространенными причинами взыскания процентов являются

- У вас имеется социальная карта Сбербанка (ПС Маэстро, ПС МИР), на остаток которой ежемесячно приходят 3,5% годовых. Такие карты сегодня без проблем оформляют студенты, работающие граждане, пенсионеры, дети.

- Вы являетесь владельцем пенсионной карты (платежная система МИР), на которую возвращается также 3,5% годовых. В этом случае такие перечисления будут производится каждые 3 месяца.

- Если же вы являетесь владельцем вклада в этом банке – вам также положены проценты. Если вы заключали договор по вкладам «Сохраняй», «Пополняй», «Управляй», то вам будут приходить по 5,01%, 4,54% и 3,97%, соответственно. При особых пакетах Сбербанка – «Первый» и «Премьер» можно рассчитывать на 6,3% и 6,14%, соответственно.

- Если же вы связаны с ипотечным кредитованием, то стоит обратить внимание на налоговый вычет, который положен работающим гражданам РФ. Его размер составляет 13%, а форма возврата этих средств может быть разной. В любом случае, если вы подавали заявление на подобную компенсацию, вас должны были информировать о деталях и сроках перечисления.

Перечисление процентов более актуально для держателей социальных карт.

Как узнать от кого деньги

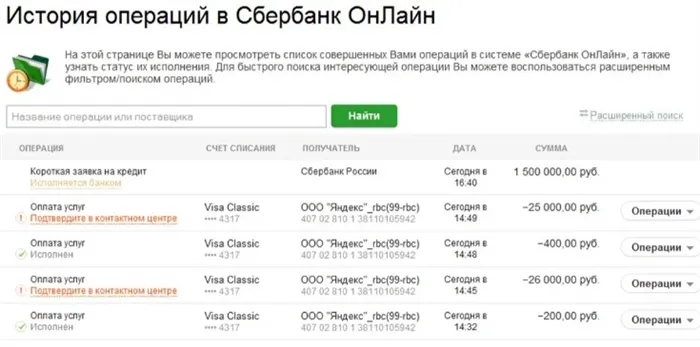

Мы назвали основные моменты, по которым клиенты банка могут рассчитывать проценты. На практике, однако, времени для этого еще больше. В любом случае, служба поддержки Сбербанка может разрешить вашу ситуацию. Они проанализируют ваш счет, депозиты и карты и объяснят, откуда взялась «входящая активная» транзакция. Связаться с банком можно по общему номеру 900 или через разговорное меню. Чтобы облегчить общение с сотрудниками через разговор, немедленно войдите в свой аккаунт.

Текущие активы (также известные как оборотные средства) — это краткосрочные финансовые ресурсы, которые, как ожидается, будут преобразованы в денежные средства в течение года. Текущие активы включают денежные средства и их эквиваленты, дебиторскую задолженность, акции и различные расходы будущих периодов.

Incoming active Сбербанк — что это такое?

Многие пользователи задаются вопросом, какие неизвестные денежные накопления Сбербанка появятся на их лицевых счетах. Консультанты отделений Сбербанка помогут вам научиться. Однако не всегда у вас есть свободное время, чтобы самостоятельно посетить отделение банка и попросить сотрудника об этой услуге. Однако существуют и альтернативные способы поиска нужной вам информации.

Входящий актив означает входящие активы. Также известные как входящие активы, они представляют собой процесс, посредством которого проценты зачисляются на счет клиента. Они возникают в результате использования бизнесом продуктов и услуг Сбербанка. Перечисление процентов зависит от пользователя, банковской карты, подключенных услуг и других не менее важных опций.

Причины накопления вознаграждений могут быть разными. Проценты начисляются на любой вид процентов по дебетовой карте, депозиту, счету или возврату. Обычно начисляется годовой процент в размере 3,5% на личный баланс счета клиента.

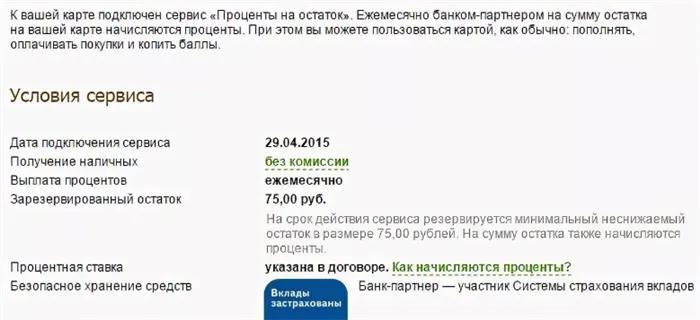

Условия начисления

Сбербанк предлагает несколько предложений, по которым проценты перечисляются ежемесячно, а при необходимости пользователь может запросить перевод на остаток средств на счете (линейка «управляемых» вкладов). Поступающие платежи могут быть связаны с налоговым вычетом, если у пользователя есть ипотечный кредит или он получает деньги за образовательные услуги.

По истечении определенного периода времени деньги возвращаются на банковскую карту клиента (если клиент активирует опцию оптимального или максимального биллинга). Привилегии получают банковские карты, выпущенные к платежным системам «МИР», Visa и MasterCard. Эти трансферты характеризуются условными услугами.

Аналогичные условия распространяются на карты Maestro, пенсионные карты «Мир» и другие карты, предназначенные для перечисления социальных выплат, т.е. детских пособий и стипендий.

Варианты получения информации, откуда поступил платеж

Существует множество способов уточнить необходимую информацию. Каждый может узнать источник перевода на свою карту.

Вы можете узнать об этом следующими способами

Через подразделение банка

Самый простой вариант — личное посещение одного из ближайших офисов Сбербанка. При общении вы должны предъявить свой паспорт гражданина Российской Федерации. Специалист должен немедленно сообщить клиенту точный источник денежного перевода.

При помощи технической поддержки

Позвоните по номеру 900 и спросите контактный центр (если вы звоните с мобильного устройства с подключенной банковской картой). Вы также можете бесплатно позвонить по номеру 88005555777.

Через официальный портал банка

Для выполнения этих действий необходимо зайти на ресурсы Сбербанка и подать заявление в форме подачи. Чтобы задать свой вопрос, откройте ссылку https://www.sberbank.ru/ru/ru/ru/feedback Москва и заполните предложенную форму.

Важно указать информацию с максимально возможной точностью, чтобы быстрее обработать запрос. Ответы будут отправлены на ваше мобильное устройство по электронной почте или SMS. Это указывается в форме предварительной регистрации.

Через онлайн-чат

Аналогичные действия выполняются на официальном портале или в мобильной версии Сбербанк онлайн. В этой версии есть кнопка для быстрого подключения к банковскому эксперту. Проблемы могут быть решены в ходе беседы, например, выяснить, какие конкретные передачи Источника А были получены с входящим активным знаком. Личные данные и информация должны быть указаны на банковской карте (первые шесть и последние четыре цифры).

Используя описанные выше методы, можно выяснить, откуда поступили переводы на счет клиента. Однако в определении источника дохода может помочь только один сотрудник банка. Вы можете обратиться к сотруднику банка самостоятельно или воспользоваться вышеуказанным дистанционным способом.