Процедура предоставления налогового кредита регулируется разделом 219 Налогового кодекса. Если вы прошли обучение в полном, дневном, частичном или полном формате, вы можете заявить об этом сами. Это означает, что он предлагается для обучения на курсах повышения квалификации, а также для более длительных, многомесячных программ в бизнес-школах.

Налоговый вычет за обучение в 2021 году: список документов для возврата НДФЛ за обучение

Налоговый кредит — это возмещение затрат, которые вы потратили на свое образование, в виде части 13% налога, который вы платите. Таким образом, вы сможете либо уменьшить сумму, либо вернуть уже уплаченную сумму из своего бюджета. Налоговые кредиты на образование предоставляются тем, кто работал над государственным бюджетом и платил подоходный налог.

Многие налогоплательщики находят способы получения налоговых вычетов на оплату обучения. Предоставление социальной помощи государством определяется в соответствии с пунктом 1 статьи 219 Налогового кодекса РФ. Вы можете претендовать на возврат подоходного налога за обучение в учебных заведениях, университетах и автошколах.

Основные понятия, как получить налоговый вычет за обучение

Вы имеете право на возврат налога за обучение:.

- официально работающие граждане Российской Федерации, которые отчисляют подоходный налог;

- лица, оплатившие обучение детей до 24 лет;

- иностранные лица, проживающие в РФ более полугода и отчисляющие НДФЛ.

Важно. Договор и подтверждение оплаты должны быть оформлены на имя лица, претендующего на возврат.

Возврат налогового кредита на исследования не может быть заявлен, если

Какую плату за обучение можно вычесть из налогов? Если учебно-образовательный центр имеет лицензию, вы можете претендовать на налоговые льготы в течение трех лет после оплаты обучения. Не имеет значения, было ли обучение платным или бесплатным, или где вы учились. Государственные или коммерческие высшие учебные заведения, курсы повышения квалификации, в России или за рубежом.

Важна дата выплаты, а не период обучения — например, если вы учились с 2019 по 2021 год, вы можете получить свои деньги обратно в 2022 году. В то же время налоговые льготы предоставляются на профессиональную переподготовку, покупку жилья, медицинское обслуживание и курсы повышения квалификации.

Какую сумму можно вернуть за обучение

Подоходный налог с физических лиц может быть вычтен в размере до 13% от стоимости обучения.

На каждого ребенка — 50 000 рублей; общий годовой лимит социального вычета — 120 000 рублей. Если стоимость платного обучения выше установленного лимита, то выгоднее платить в рассрочку, например, за полгода или год, чтобы получить больше денег.

Если вы официально зачислены в зарубежный университет, вам будет компенсирована только стоимость обучения за рубежом. Расходы на проживание, питание и проезд не могут быть вычтены.

Сумма НДФЛ, причитающаяся за излишне уплаченный подоходный налог, возмещается в соответствии со статьей 78(6), если заявление подано в течение одного месяца со дня поступления в налоговую инспекцию, но не ранее окончания проверки. Налоговое законодательство.

Расходы, превышающие те, которые были оплачены в течение налогового года, не подлежат возмещению. Если сумма налога меньше налогового кредита, то уплаченная сумма возвращается. Если ежегодные выплаты не были полностью исчерпаны, остаток кредита социального обеспечения сгорает и не выплачивается.

Налоговые вычеты за обучение могут требовать университеты, школы, детские сады, автошколы (водительские права) или языковые центры.

Кто может получить вычет на обучение

Налогоплательщики доходов физических лиц, оплатившие обучение или образование своих детей, а также защищенные члены организаций и индивидуальные предприниматели, осуществляющие образовательную деятельность, имеют право на вычет социального налога по расходам на образование.

Родители имеют право на скидки на обучение детей до 24 лет, а опекуны — на скидки на обучение опекаемых до 18 лет. В обоих случаях дети должны посещать школу полный день.

Студенты, оплатившие за брата или сестру в возрасте до 24 лет, также имеют право на скидку.

Налоговый кодекс не определяет степень родства братьев и сестер для целей предоставления скидки. Поэтому налогоплательщики имеют право вычесть расходы, понесенные на оплату обучения братьев и сестер, которые являются полнородными или неполнородными братьями и сестрами. Самое главное, чтобы у плательщиков, имеющих брата или сестру, была общая мать или общий отец (письмо Минфина от 18 октября 2011 года № 03-04-08/8-186).

Кроме того, право на данную скидку распространяется на бывших родителей и комиссаров при оплате за бывших участников до 24 лет в организациях, осуществляющих образовательную деятельность по очной форме обучения.

Кому не предоставят налоговый вычет на обучение

Соответствующее налоговое законодательство не предоставляет социальные налоговые вычеты следующим налогоплательщикам

- физлицам, оплатившим расходы на обучение за счет средств материнского (семейного) капитала, направляемых для обеспечения реализации дополнительных мер господдержки семей, имеющих детей;

- бабушкам и дедушкам, оплатившим обучение своих внуков (письмо Минфина от 01.06.2018 № 03-04-05/37757);

- дядям и тетям, оплатившим обучение племянников;

- двоюродным братьям и сестрам, заплатившим за образование своих двоюродных братьев и сестер;

- супругу, оплатившему обучение другого супруга (письмо Минфина от 17.04.2014 № 03-04-05/17785);

- лицам, оплатившим получение образования в организации, не имеющей лицензии на осуществление образовательной деятельности;

- лицам, оплатившим получение образования у ИП, в отношении которого в ЕГРИП не содержится сведений об осуществлении им образовательной деятельности.

В каком размере предоставляется налоговый вычет на обучение

Как правило, с учетом ограничений, указанных в статье 219 Налогового кодекса Российской Федерации, социальный налоговый вычет по расходам на образование предоставляется на сумму фактических расходов на образование. Однако точная сумма зависит от налогоплательщика, оплатившего обучение.

Таким образом, если человек оплатил обучение родного брата или сестры, максимальный размер скидки составляет 120 000 рублей. В случае оплаты обучения ребенка или опекаемого члена семьи максимальная сумма скидки составляет всего 50 000 рублей (п. 1 ст. 219, п. 2 НК РФ).

В первом случае вы получаете из бюджета 15 600 рублей (120 000 рублей x 13%), а во втором — только 6 500 рублей (50 000 рублей x 13%) на каждого ребенка, который учится / палаты.

При этом расходы на обучение ребенка не учитываются при определении максимального размера социального вычета, установленного в размере 120 000 рублей (п. 8 ст. 219(2) НК РФ). Это означает, что если налогоплательщик оплачивает свое обучение и обучение ребенка, то скидка составляет 170 000 рублей (120 000 рублей + 50 000 рублей), и в бюджет возвращается 22 100 рублей вместо 15 600 рублей.

Для получения скидки на оплату обучения ребенка предоставляется сумма от обоих родителей. Можно использовать одного из двух родителей (по выбору) или обоих одновременно. Однако в последнем случае каждый родитель получает компенсацию только в размере 3 250 рублей (6 500 рублей / 2).

Если скидка предоставляется отдельно на каждого ребенка/родителя, за которого вносится плата за обучение, скидка увеличивается с ростом количества детей, вносящих плату. На двух детей — 13 000 рублей, на трех детей — 19 500 рублей и т.д. В то же время, если налогоплательщик оплатит обучение и тренинги двух своих братьев и сестер, то сумма все равно составит 120 000 рублей, а возвращенная сумма составит 15 600 рублей.

Пример

Работник, получивший в предыдущем году 120 000 фрикций в счет оплаты за обучение в размере 100 000 фрикций и 250 000 фрикций (125 000 фрикций на каждого ребенка).

Общая сумма подоходного налога, уплачиваемого работником в этом году, составляет 187 200 руб. (120 000 руб. х 12 месяцев х 13%), хотя это право может быть реализовано правом на скидку.

Скидка на собственное обучение, где он отстает от бюджета, составляет 15 600 рублей (120 000 рублей x 13%), а на обучение детей — 13 000 рублей ((50 000 рублей x 13%) x 2). Сумма подоходного налога, уплаченного за рассматриваемый период, составила 187 200 фрикций, поэтому работнику предоставляется общая скидка с фрикции в размере 28 600.

Какую плату за обучение можно вычесть из налогов? Если учебно-образовательный центр имеет лицензию, вы можете претендовать на налоговые льготы в течение трех лет после оплаты обучения. Не имеет значения, было ли обучение платным или бесплатным, или где вы учились. Государственные или коммерческие высшие учебные заведения, курсы повышения квалификации, в России или за рубежом.

Сроки давности и ограничения

Максимальный срок обращения за скидкой составляет три года. Только акции налогоплательщика должны быть использованы для оплаты обучения (декретные или деньги работодателя, потраченные на оплату обучения, не дают права на скидку).

Максимальная сумма индивидуальной платы за обучение, при которой государственный возмещаемый подоходный налог является фрикционным, составляет 120 000 в год. Это означает, что вы можете получать до 15 600 рублей в год на обучение. Но не больше, чем вы заплатили подоходного налога в том году.

Если вы одновременно оплатили полную сумму за учебную программу, рассчитанную на несколько лет, вы можете претендовать на скидку только за год оплаты. Государство предоставляет налогоплательщику скидку на доход за тот налоговый период, в котором налогоплательщик фактически оплатил курс. Если скидка не может быть полностью использована в налоговом периоде, остаток не переносится на следующий налоговый период.

Как рассчитать налоговые скидки на оплату обучения:.

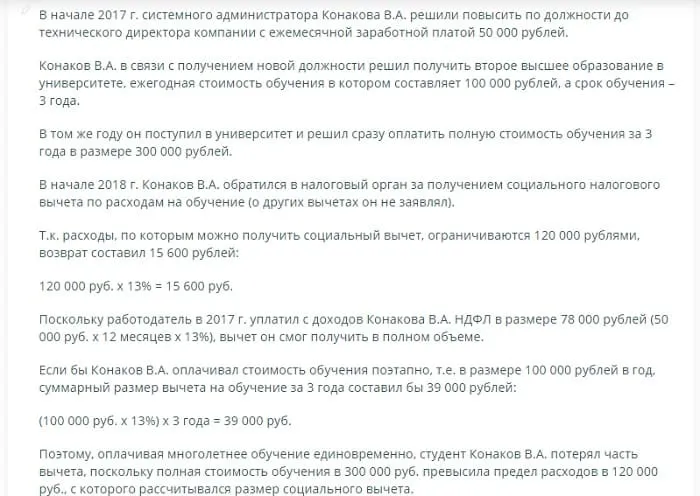

Пример расчета налоговых вычетов с сайта ФНС России

Скидки на медицинское обслуживание (за исключением калькуляции расходов), накопительную часть профессиональной пенсии, факультативное пенсионное страхование и частные пенсионные взносы, а также независимую оценку квалификации, скидки на обучение также принимаются в сочетании с ними, по желанию.

Комплект документов

Для получения налоговых кредитов необходимо подготовить пакет документов.

3-НДФЛ (и налоговые формы 2-НДФЛ, которые могут потребоваться для заполнения справки).

Копия договора об образовании с приложениями и дополнительными соглашениями (если они были расторгнуты).

Копия лицензии образовательного учреждения (если в договоре не указаны данные) или другая соответствующая документация.

Копии платежных документов (кассовые документы, квитанции, платежные поручения), подтверждающие оплату обучения.

Как получить налоговый вычет за обучение

Вы можете подать заявление на получение налогового вычета на оплату обучения через Федеральную налоговую службу или своего работодателя.

В ФНС по месту жительства

Скидка может быть предоставлена местным налоговым управлением в конце календарного года, в котором была произведена оплата за обучение.

Заявление на получение скидки можно подать лично или в электронном виде по почте. Для внесения электронных вкладов вам не нужно лично идти в ФНС, если у вас уже есть доступ в офис (например, подтвержденный счет в Gosuslugi). Как его получить, можно узнать здесь.

3 — Заполнить налоговую декларацию по форме НДФЛ. Сотрудникам налоговых органов предлагается сделать это на сайте Федеральной налоговой службы в разделе «Личные кабинеты налогоплательщиков для физических лиц». Для заполнения справки 2-НДФЛ вам может понадобиться справка 2-НДФЛ от вашего работодателя.

Подготовьте ряд документов (см. выше).

Подайте налоговую декларацию и все документы в налоговую инспекцию по месту жительства. Если вы идете лично, возьмите с собой оригиналы документов (договор об образовании, чек, свидетельство о рождении, подтверждение о полном образовании ребенка или родственника).

Федеральное налоговое управление примет решение о возврате вам НДФЛ в течение трех месяцев со дня подачи документов. У вас есть еще месяц, чтобы выплатить деньги.

Через своего работодателя

Также можно получить скидку на оплату обучения до окончания налогового периода, за который вы заплатили за обучение. Для этого обратитесь к своему работодателю после того, как налоговые органы проинформируют вас о том, что вы имеете право на вычет.

Подготовьте пакет документов, подтверждающих ваше право на вычет (в этом случае вам не нужно подавать налоговую декларацию).

Обратитесь в федеральную налоговую службу по месту жительства за уведомлением о праве на вычеты и копиями документов. Рекомендуемая форма заявки.

По истечении 30 дней вы получите уведомление от Федеральной налоговой службы.

Сообщите об этом своему работодателю. На основании этого документа компания не будет удерживать с вас 13% НДФЛ. Другими словами, если вы подаете заявление через своего работодателя, вы будете получать вычеты в дополнение к зарплате до тех пор, пока не исчерпаете свое право.

Вы можете оформить возврат через своего работодателя с помощью FTS. Если вы выберете первый вариант, то сначала вам необходимо дождаться окончания календарного года, в котором вы понесли расходы. Если вы выбрали первый вариант, вы должны дождаться конца календарного года, в котором вы оплатили расходы.

Документы для вычета за обучение

Список документов, дающих право на налоговые кредиты:.

- Договор между вами и учебным заведением.

- Лицензия учебного заведения.

- Платежные документы.

- Справка 2-НДФЛ. Выдает бухгалтерия вашей компании. Если в течение отчетного года вы поменяли несколько рабочих мест, необходимо предоставить 2-НДФЛ от каждого работодателя.

- Декларации 3-НДФЛ. В ИФНС предоставляется оригинал.

- Паспорт. Принимается заверенная копия.

Есть свои нюансы, когда вы являетесь индивидуальным предпринимателем. Все зависит от того, управляется ли индивидуальное предприятие напрямую или с помощью работников образования.

Если индивидуальный предприниматель нанимает других преподавателей, требуется лицензия. Только в этом случае вы сможете получить налоговые вычеты за обучение у таких предпринимателей.

Если индивидуальный предприниматель работает один и обучает вас или ваших детей в частном порядке. В этом случае у него может не быть лицензии. Это не мешает вам претендовать на налоговые кредиты на обучение.

Если университет находится за пределами России, вам потребуется пакет документов, выданный университетом на момент зачисления. В частности, в пакете должны быть документы, подтверждающие, что вуз имеет право на ведение образовательной деятельности. Утвержденный перевод должен быть представлен в ФНС.

Налоговый вычет за обучение за границей

Вычет на оплату обучения распространяется только на резидентов России с доходом, облагаемым НДФЛ по ставке 13% или 15%.

Если вы оплачиваете свое обучение самостоятельно, скидка применяется независимо от типа обучения. Если вы оплачиваете обучение ребенка или брата или сестры, налог возвращается только при обучении на дневном отделении, при этом возраст студента не должен превышать 24 лет.

Возврат налога возможен не только для получения высшего образования, но и для государственных школ, детских садов, спортивных клубов и автошкол.

Существует законный лимит вычета: если вы оплачиваете свое обучение или обучение своего брата или сестры, максимальный размер налогового вычета составляет 120 000 рублей. Образование детей рассчитывается отдельно. Налогоплательщики имеют право на дополнительную скидку в размере до 50 000 рублей на каждого ребенка, который является студентом дневного отделения.

Налоги на обучение за рубежом возмещаются в рублях. Если оплата производится в другой валюте, то для получения вычета сумма должна быть пересчитана в рубли по курсу центрального банка на дату оплаты.

Дмитрий М. обратился в NDFLka.ru с просьбой помочь ему оформить скидку на исследование. Дмитрий оплатил обучение на дневном отделении университета в Чехии. Курс длился три месяца с мая по июль 2020 года, и он заплатил 1 500 евро в качестве платы за обучение.

Изучив все документы и обстоятельства, налогоплательщик произвел расчеты.

Оплата была произведена авансом 14 апреля. Это означает, что стоимость обучения в пересчете на рубли составила 120 808 рублей (1500*80,5387). Дмитрий официально работает, и его работодатель платит бюджетный налог с его зарплаты. В 2020 году был уплачен налог на заработную плату в размере 181 000 рублей. Поэтому Дмитрию требуется максимальный возврат налога в размере 15 600 руб.

Если индивидуальный предприниматель нанимает других преподавателей, требуется лицензия. Только в этом случае вы сможете получить налоговые вычеты за обучение у таких предпринимателей.

Какие документы нужны для возврата налога на обучение?

Пакеты документов, представляемые в Федеральную налоговую службу, обычно включают стандартный справочник.

- Документ, удостоверяющий личность (паспорт, документ, его заменяющий). – содержит краткую информацию о доходах, расходах отчетного периода. В ней указан период обучения, сумма уже удержанного налога.

- Подтверждение расходов – квитанции, чеки.

- Договор с учебным учреждением, которое предоставляло образовательные услуги.

- Документы, подтверждающие родство (если возврат производится за образование родственника), а также документ, подтверждающий, что данному родственнику не более 24 лет. от работодателя за отчетный период, в течение которого понесены расходы.

Документы подаются в налоговую службу и проверяются в течение 90 дней. Если решение положительное, деньги переводятся на расчетный счет, указанный в заявлении на возврат. Если ответ отрицательный, налоговый орган обязан обосновать отказ.

Срок возврата налога на обучение, сроки давности

Можно потребовать возврата платы за обучение только за тот отчетный период, в котором была произведена оплата за обучение. Вышеуказанные документы должны быть представлены в течение отчетного периода того года, в котором была произведена оплата за обучение. Например, если плата за обучение была внесена в 2020 году, скидку можно запросить не ранее 2021 года.

Возврат налогов действителен только за последние три года, предшествующие подаче заявления в налоговую инспекцию. Например, если вы учились на платной основе с 2015 по 2019 год и подали документы в 2020 году, вы имеете право на возврат средств за 2017, 2018 и 2019 годы соответственно.