Мы хотели бы сосредоточиться именно на фондовом рынке. Мы уже писали об этом в статье выше. Не все брокеры отображают его, но это очень полезный инструмент, который поможет вам покупать и продавать по более привлекательным ценам. Мы подробно расскажем вам, как им пользоваться.

Что такое акции и как на них заработать

Начинающим инвесторам часто бывает трудно заработать на акциях. Им неясно, что это такое, как их покупать и в какие предприятия инвестировать. Мы составили серию статей, отвечающих на некоторые из наиболее популярных вопросов, связанных с акциями.

Вы можете купить различные виды ценных бумаг на фондовой бирже. Мы говорим об акциях и облигациях. Это разные названия.

Акция — это доля компании. Инвесторы, купившие акции, становятся совладельцами компании и претендуют на долю в ее прибыли и активах. Чем выше прибыль эмитента, тем больший доход получают акционеры. С другой стороны, если компания обанкротится, акции будут стоить ноль, и инвестор потеряет деньги.

Например, представьте, что вы с другом решили начать свой собственный бизнес и инвестировали по ₽50 000 каждый. В этом случае уставный капитал вашей компании составит .000100000. Каждый совладелец компании будет иметь 50% долю в этом капитале. Таким образом, вы будете участвовать в доходах, получаемых компанией.

В какой-то момент вы захотите изъять часть денег из оборота. Однако это может оказаться невозможным. Например, рассмотрим случай, когда компания недавно приобрела новое оборудование, а свободных денежных средств на счете нет.

Далее вы решаете выпустить акции — 100 штук, чтобы каждому из вас принадлежало по 1000 рублей уставного капитала. Вам и вашему другу принадлежит по 50 акций. Затем вы находите человека, готового присоединиться к вашему бизнесу, и продаете ему 20 акций. Это позволит вам получить деньги, однако ваша доля в компании будет уменьшена. Ваш друг по-прежнему владеет 50%, вы — 30%, а новый инвестор — 20%.

Конечно, в реальной жизни выпустить акции не так просто, но суть остается прежней. Акции стоят определенных денег, поскольку они подтверждают вашу долю в компании.

Облигации похожи на кредиты. Компании и правительства занимают деньги у инвесторов и обязуются вернуть их через определенный период времени. Это означает, что доход инвестора не зависит от прибыли бизнеса. В день погашения он должен выплатить держателю облигаций известную сумму.

Акции более рискованны, чем облигации, но потенциальная прибыль от них выше. Инвесторы обычно создают оба портфеля, в зависимости от выбранной ими инвестиционной стратегии.

Обыкновенные и привилегированные акции

Акции могут быть общими или привилегированными. Компании могут выпускать как обыкновенные, так и только обыкновенные акции.

Владельцы обыкновенных акций имеют право голосовать на общих собраниях и могут влиять на жизнь компании. Однако они не всегда выплачивают дивиденды — это зависит от интересов компании и решения акционеров, принятого в ходе совместного голосования на общем собрании.

Как указано в уставе компании, держатели привилегированных акций могут рассчитывать на фиксированный или повышенный дивиденд. Если прибыль компании низкая, владельцы привилегированных акций имеют право первого голоса при распределении дивидендов. Однако они обычно не имеют права голоса на общих собраниях.

Большинство акций являются обыкновенными — привилегированные акции встречаются реже.

На чем зарабатывают акционеры

Акционеры могут получать доход двумя способами: за счет увеличения капитала компании и за счет дивидендов.

На росте капитализации

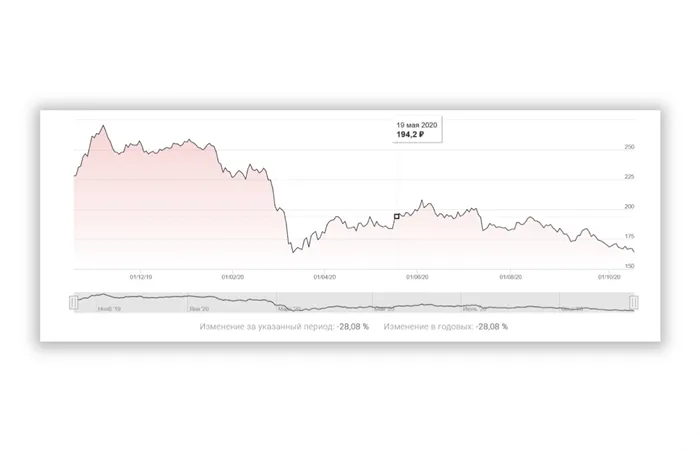

Предположим, вы приобрели акции компании. Если бизнес расширяется и прибыль увеличивается, акции компании растут в цене. Инвесторы могут продать больше акций, чем приобрели. В этом случае говорят, что они получили прибыль от увеличения капитализации или роста цены.

Акции должны быть проданы для получения денежного возмещения.

На дивидендах

Дивиденды — это часть прибыли, которую компания распределяет между своими акционерами. Инвесторы часто предпочитают держать дивидендные акции в своих портфелях для получения регулярного пассивного дохода.

Не все компании выплачивают дивиденды. Она зависит от дивидендной политики компании, размера ее прибыли и решений, принятых акционерами на общих собраниях. Мы подробно рассмотрели их в нашей статье «Как заработать на дивидендах».

В каждой стране есть один или несколько фондовых рынков. В Великобритании это Лондонская фондовая биржа, в США — NYSE и NASDAQ, а в России — Московская валютная биржа (ММВБ).

Что такое акции

Акции — это титулы, предоставляющие их владельцам право на участие в прибылях бизнеса в виде дивидендов и право контролировать деятельность компании с акцией. Действительно, владелец одной акции становится совладельцем бизнеса, в небольшой степени, когда приобретаются минимальные акции.

Если бизнес успешен, цена акций растет. Владельцам титулов это выгодно, поскольку они могут покупать дешевле и продавать дороже, чтобы заработать разницу.

Существует два вида льгот для акционеров.

- дивиденды – общее собрание акционеров решает, какой порядок и размер выплаты положен держателям акций;

- разница между ценой покупки и продажи акции.

Если цена акций падает, а владелец в это время продает ценные бумаги, он может не получить прибыль, но понести убытки; если цена акций падает, владелец может не получить прибыль, но понести убытки. Все инвесторы должны понимать это и быть готовыми к рискам инвестирования.

Все акции российских и иностранных компаний обращаются на фондовом рынке. Чтобы купить их, физическое лицо должно участвовать в этом рынке через брокера. Брокер осуществляет все сделки от его имени.

Преимущество акций перед другими активами на фондовой бирже заключается в том, что они торгуются на фондовой бирже.

- ликвидны, то есть их можно легко продать в любое время, особенно если речь идет об акциях 1-2 эшелона, а не о так называемых «мусорных» ценных бумагах;

- надежны – ценные бумаги легитимны и защищены законом;

- не ограничены по размеры прибыли;

- доступны – стать владельцем акции можно в любой момент, после оформления брокерского счета;

- гибки, можно купить акции, как высокой, так и низкой стоимости, в разных сферах деятельности и сегментах рынка.

Помимо акций, их можно приобрести на фондовом рынке и в других инструментах, таких как БПИФы, ETF и облигации. Новичкам на фондовом рынке рекомендуется не инвестировать в более сложные активы.

Найдите подходящего брокера и откройте у него счет

Самый безопасный способ купить акции компании — обратиться к брокеру. Она является связующим звеном между биржей и людьми, которые хотят иметь дело с титулом.

- ведение счета;

- исполнение заявок на покупку-продажу ценных бумаг и других инструментов;

- подготовка аналитики для клиента;

- проведение обучения.

Брокером может быть специальная финансовая компания или банк. Основным условием является наличие лицензии Центрального банка России на осуществление брокерской и депозитной деятельности. В России насчитывается около 300 лицензированных компаний. Актуальный список можно найти по этой ссылке. Не подписывайте никаких документов или контрактов до того, как проверите брокера. Некоторые компании вроде бы предлагают брокерские услуги, но рекомендуется не работать с ними, чтобы не потерять все свои деньги.

Чтобы избежать общения с мошенниками, зарегистрируйтесь на официальном сайте Московской фондовой биржи. Здесь вы можете открыть брокерский счет онлайн, имея соответствующую лицензию. На этом сайте нет брокеров без лицензии.

Чтобы открыть фондовый рынок, вам необходимо

- фото паспорта – два разворота, допускается телефонный фотоснимок;

- номера ИНН и СНИЛС без фотографий;

- 10 минут на оформление онлайн-заявки;

- 1 рабочий день для одобрения заявки брокером.

После открытия счета вы можете открыть личный кабинет и создать титульную сделку на сайте брокера.

Критерии выбора брокера

При сравнении брокеров следует учитывать ряд факторов

- наличие лицензии ЦБ РФ или подтверждений иностранных регуляторов, если сотрудничаете с зарубежными компаниями;

- ограничения по сумме для открытия и ведения счета;

- комиссия и другие платежи за обслуживание брокерского счета;

- опыт работы брокера на рынке;

- активность компании на рынке;

- выбор ценных бумаг, который предлагает брокер;

- сумма активов;

- объем проводимых сделок;

- программное обеспечение;

- удобство и скорость пополнения и вывода средств;

- рейтинг надежности;

- качество техподдержки клиентов.

Дополнительное условие — проверьте фондовый рынок, на котором работает брокер. Если вы намерены вести переговоры по активам иностранной компании, список брокеров более ограничен, чем при торговле российскими акциями.

В России существует два фондовых рынка — Московская фондовая биржа и Санкт-Петербургская фондовая биржа. Рынки для иностранных компаний возможны только через последние.

При выборе брокера следует тщательно обдумать не только ведение счета. Иногда тарифы с минимальным предложением являются лишь рекламным ходом, а реальные расходы на обслуживание и поддержание счета будут гораздо выше. Точные условия включены в контракт. Изучите их перед подписанием.

Топ-10 российских брокеров

Если у вас нет времени выбирать брокера самостоятельно, вы можете воспользоваться «мнением большинства». Выбрать подходящего брокера из 300 компаний гораздо сложнее, чем из 10 или 15. Кроме того, данные показывают, что эти компании обслуживают более 90% всех клиентов.

По словам Мосбиржи, количество зарегистрированных и активных клиентов различается в несколько раз.

Переведите деньги

Чтобы купить акции компании, вы пополняете брокерский счет. Это можно сделать тремя способами.

- Положить деньги на счет в кассе брокера или банка, где открыт брокерский счет. Комиссии за пополнение в этом случае может не быть. Но точно это можно выяснить в договоре на обслуживание счета. Срок зачисления заминает не больше нескольких минут.

- Перевести деньги по реквизитам с любого банковского счета на брокерский. За такую операцию банки обычно взимают комиссию, а срок зачисления может длиться от 1 до 3 рабочих дней.

- Пополнение с банковской карты. Списание денег с карты и зачисление на брокерский счет происходит мгновенно, но за операцию снимают комиссию от 1% до 2%. Точные тарифы указаны на сайте выбранного брокера или в личном кабинете.

Используя один из методов пополнения счета, вы можете сверить свой брокерский счет с личным счетом. Некоторые брокеры оповещают владельца счета по телефону или через мессенджер по его выбору о зачислении суммы.

Например, представьте, что вы с другом решили начать свой собственный бизнес и инвестировали по ₽50 000 каждый. В этом случае уставный капитал вашей компании составит .000100000. Каждый совладелец компании будет иметь 50% долю в этом капитале. Таким образом, вы будете участвовать в доходах, получаемых компанией.

Как купить акции физическому лицу

Капиталовложения в акции — это вид пассивного дохода, суть которого заключается в приобретении акций компании или бизнеса и получении доли от его прибыли. С другой стороны, издатель, привлекая акционеров, обеспечивает себе столь необходимые финансовые вливания.

Акция — это вид титула, который указывает на вклад человека в компанию с правом получения доли прибыли. Акционеры (владельцы акций) также имеют право голоса при принятии решений, определяющих важные вопросы для компании.

Взамен инвесторы получают дивиденды — фиксированный процент от прибыли компании, размер которого прямо пропорционален количеству принадлежащих им акций. Фондовый рынок — это такой вид инвестиций, который при правильном подходе может принести человеку прибыль, в несколько раз превышающую первоначальные вложения.

Основной способ покупки и продажи акций — это игра на фондовом рынке. Все важные сделки происходят в двух из них. Акции Москвы и Санкт-Петербурга. В последнем можно приобрести акции крупных иностранных компаний. Чтобы купить акции на фондовом рынке, необходимо воспользоваться услугами посредника — брокера.

Чтобы иметь возможность покупать и продавать мобильные ценности, откройте счет на фондовом рынке или в управляющей компании.

Не существует минимального или максимального ограничения на начальную сумму, введенную в раздел. Компании могут выпускать от двух-трех акций до миллионов акций. Это также во многом зависит от размера компании. Акции крупных компаний стоят дороже, а мелких или начинающих компаний — дешевле.

Где купить акции — ТОП-4 популярных способа

Ниже описаны четыре наиболее популярных способа покупки акций.

На бирже

Для торговли акциями человек открывает брокерский счет. Затем брокер инициирует доступ к специальной компьютерной программе (торговому терминалу), через которую осуществляется сделка.

Напрямую у эмитента

Чтобы обойти фондовый рынок и приобрести акции, необходимо связаться с компанией-эмитентом. В некоторых случаях реклама акций размещается на нишевых сайтах и форумах в Интернете. Когда инвестор покупает актив на бирже, он уверен, что контрагент выполняет условия сделки. При прямой покупке акций инвестор несет ответственность за все риски.

Чтобы иметь возможность покупать и продавать мобильные ценности, откройте счет на фондовом рынке или в управляющей компании.

В банковской организации

Фондовый рынок компании доступен клиентам большинства крупных российских банков. В некоторых случаях это можно сделать через мобильное приложение, но для этого необходимо открыть брокерский счет. После открытия счета необходимо предоставить средства для совершения покупки.

У частных инвесторов и компаний

Для этого необходимо найти правильное предложение. Частные инвесторы размещают рекламу на нишевых интернет-ресурсах, а компании — на официальных сайтах. Сделки осуществляются посредством договоров с участием секретарей и нотариусов.

Как купить акции частному (физическому) лицу — 6 основных этапов

Человек не может пойти на фондовую биржу, чтобы купить ценные бумаги. Чтобы торговать, он должен заключить брокерский контракт. Пошаговый процесс покупки можно описать следующим образом

-

— профессиональный участник рынка ценных бумаг, имеющий лицензию ЦБ РФ на свою деятельность, который от имени и по поручению клиента заключает сделки на бирже. Основные критерии выбора брокера:

- Надежность. Потому что если брокер разорится, то как минимум инвестор потеряет время, пока его бумаги будут переведены к другому брокеру, как максимум — все деньги.

- Комиссия. Иногда хочется получить более качественные услуги и многое чего дополнительного, красивое приложение, визит представителя на дом, и так далее. Но на самом деле, инвестиции — это работа за деньги, и стоимость услуг — пожалуй, самый важный фактор.

- Подходящий тарифный план. Если инвестор планирует не спекулировать на рынке целыми днями, а сформировать портфель и получать доход, лишь иногда пересматривая его, то критически важно, чтобы не было платежей при отсутствии сделок.

- Первый тип дает возможность на налоговый вычет в размере в 54 тыс. рублей в год.

- Второй тип освобождает от налога на доходы физических лиц по прибыли, полученной за три года.

- Установка программы для торговли — программы для торговли бывают трех видов:

- Устанавливаемая на компьютер программа — чаще всего, она работает быстрее, это самый надежный вариант.

- Веб страница с разделом для торговли — ничего устанавливать не надо, гарантированная мультиплатформенность. Но цена этим удобствам — потеря скорости. Фактически это торговля через браузер, который не всегда работает идеально.

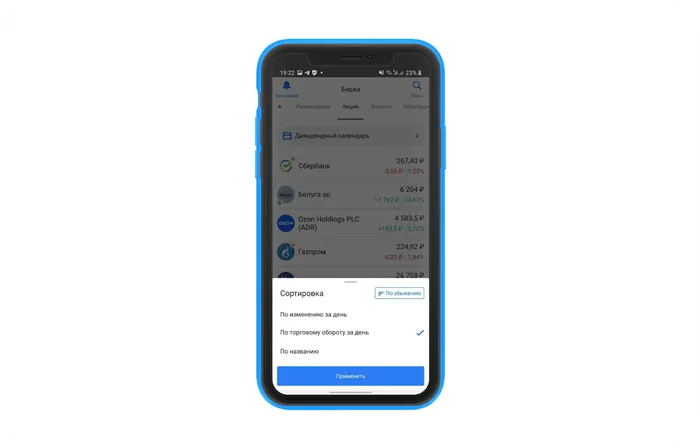

- Мобильное приложение, устанавливаемое на смартфон или планшет. Это удобно и доступно. Но зачастую, слишком просто — из-за маленького экрана, меньших, чем у большого компьютера, вычислительных возможностей, и так далее.

Торговые программы могут быть как собственными разработками брокеров, так и общепринятый в России вариант — программный комплекс Quick, и компьютерная программа, и мобильное приложение. Хорошая практика — когда брокер предлагает на выбор и то, и то, и свое, и общепринятое.

- Пополнение счета — пополнить брокерский счет можно с любого банковского счета. Но в этом есть одна особенность, которая впоследствии поможет сэкономить немалые деньги. Дело в том, что переводы денег между разными банками, как правило, не бывают бесплатными. Поэтому и для пополнения, и для того, чтобы в будущем забирать прибыль и выводить номинал, лучше всего заключить договор на обслуживание в той же кредитной организации, с которой связан брокер.

- Выбор акций — самый лучший вариант предварительного отбора акций — использование так называемого скрининга акций. Скрининг — это вывод на экран подборки ценных бумаг определенного сегмента в виде таблицы с возможностью их сортировки по различным параметрам, например таким как:

- Название компании

- Биржевой тикер

- Отрасль

- Цена последней сделки

- Изменения за день, неделю, месяц, год

- Дивиденды, дивидендная доходность

- Биржевые коэффициенты, которые иногда называют мультипликатарами, например, EPS, P/E Ratio, и так далее.

Чтобы иметь возможность покупать и продавать мобильные ценности, откройте счет на фондовом рынке или в управляющей компании.