В заявлении регулятора говорится, что «риски для финансовой стабильности несколько снизились, и некоторые меры контроля за движением капитала были ослаблены». , говорится в заявлении регулятора.

Что такое ключевая ставка и как она влияет на нашу жизнь

Ключевая процентная ставка (учетная ставка) — это минимальная процентная ставка, по которой Банк России (или Центральный банк, или ЦБ) предоставляет кредиты коммерческим банкам. Коммерческие банки берут займы у центрального банка, а затем предоставляют кредиты предприятиям и частным потребителям по собственной процентной ставке, которая немного выше, чем у центрального банка.

Ключевая процентная ставка является основным инструментом денежно-кредитной политики.

8 апреля 2022 года центральный банк объявил о снижении ключевой процентной ставки до 17% годовых. Это первое снижение с тех пор, как 28 февраля 2022 года ставка достигла максимума в 20% и осталась на том же уровне 18 марта. Максимальный уровень ключевой процентной ставки оставался на уровне 20% более месяца.

Рост и снижение ключевой ставки — что это значит?

Ключевой обменный курс является одним из инструментов, позволяющих Центральному банку контролировать обменный курс рубля и влиять на экономику.

Низкие процентные ставки означают, что деньги стоят дешевле. В результате предприятия и население охотнее берут кредиты, а вместе с ними растут бизнес и экономика. Обратной стороной такой политики может стать рост инфляции — ее и так много, потому что деньги дешевы. Низкие процентные ставки делают спекуляции более привлекательными, и банки активно покупают иностранную валюту. Это приводит к девальвации рубля, которого становится больше на рынке. В ответ на это центральный банк может повысить процентные ставки. Затем прибыльность валютных операций снижается, спекулянты скупают рубли с рынка, и обменный курс стабилизируется.

Последствия низкой ключевой ставки:

- низкие ставки по кредитам;

- низкие ставки по банковским депозитам;

- рост экономики и производства;

- рост покупательной способности;

- рост инфляции.

Повышение ключевой процентной ставки центральным банком обычно обусловлено стремлением контролировать и снижать инфляцию. В то же время, однако, более высокие ставки имеют негативные последствия: снижается покупательная способность населения и темпы экономического роста.

Последствия высокой ключевой ставки:

- высокие ставки по кредитам;

- высокие ставки по банковским депозитам;

- замедление экономики и производства;

- снижение покупательной способности;

- снижение инфляции.

Ключевая ставка и ставка рефинансирования: отличия

Ставка рефинансирования — это фиксированная процентная ставка, выплачиваемая финансовыми учреждениями центральному банку за использование заемных средств.

С 1 января 2016 года по решению Совета директоров Центрального банка России процентная ставка рефинансирования равна основной процентной ставке на соответствующую дату. Поэтому в настоящее время нет разницы между базовой процентной ставкой и ставкой рефинансирования.

Если сравнивать предыдущие данные, определяя ставку рефинансирования и основную процентную ставку как две отдельные величины, то с сентября 2012 года по конец 2015 года ставка рефинансирования была стабильна на уровне 8,25%, в то время как основная процентная ставка за тот же период составляла 17%.

В настоящее время банки используют термин «ставка рефинансирования» для определения ставки, по которой конкретное финансовое учреждение может рефинансировать кредит. Рефинансирование предполагает рефинансирование кредита на иных условиях, чем первоначальный кредит. Рефинансирование для домохозяйств (потребителей и ипотечных заемщиков) имеет смысл, когда они могут взять новый кредит на более выгодных условиях для погашения предыдущего кредита. В результате кредиты центрального банка становятся дешевле и для банков, поэтому банки будут предлагать рефинансирование только при снижении основной процентной ставки.

Перед рефинансированием ипотеки или кредита в другом банке следует рассчитать конечную экономию, чтобы убедиться, что она не приведет к убыткам. Рефинансирование кредита влечет за собой дополнительные расходы, такие как сбор документов, новая страховка и, в случае ипотеки, оценка стоимости имущества. Затраты на рефинансирование считаются оправданными, если разница между старой и новой процентными ставками составляет 1,5 п.п.

Когда ключевые процентные ставки повышаются, банки не будут предлагать рефинансирование, поскольку это невыгодно ни им самим, ни их клиентам. Однако беспокоиться о повышении процентных ставок старыми банками не стоит, поскольку им запрещено в одностороннем порядке повышать процентные ставки на законодательном уровне в соответствии со статьей 29 Федерального закона о банковской деятельности.

Если центральный банк снижает основную процентную ставку, это означает, что кредиты в банках станут дешевле. Деньги становятся более доступными, и в итоге покупки совершаются медленнее. Спрос на товары и услуги увеличивается, что неизбежно приводит к росту инфляции.

Причины снижения ключевой ставки

Поскольку риски для финансовой стабильности страны по ключевым показателям снизились, Центральный банк принял решение снизить ключевую процентную ставку всего на 300 базисных пунктов, или на 14%. Такая же ставка сокращения была применена на двух заседаниях 8 и 29 апреля.

-По сути, это процентные ставки, по которым Центральный банк России предоставляет кредиты ключевым игрокам финансового сектора. Они перекредитовывают другие банки, устанавливая процентные ставки по отношению к ставкам ЦБС. По таким же или чуть более низким ставкам сами кредитные учреждения получают деньги от населения в виде депозитов.

В своем заявлении Центральный банк России отметил, что решение принято в условиях, когда внешние условия в российской экономике остаются сложными и существенно ограничивают экономическую активность.

ОльгаБеленькая, руководитель отдела макроэкономического анализа FinamGroup, считает, что к концу 2022 года процентные ставки будут ниже апрельского прогноза Центрального банка России в 10% годовых. И этот уровень ключевой процентной ставки будет определен на следующем заседании Совета директоров Центрального банка 10 июня.

По мнению Юрия Кравченко, начальника отдела анализа банковского и краткосрочного финансового рынка ИК «ВелесКапитал», в следующий раз регулятор снизит процентную ставку на 150 базисных пунктов до 9,5%. По сути, это возврат к процентной ставке в начале февраля 2022 года.

АнтонПрокудин, главный макроэкономист УК «Ингосстрах-Инвестиции», ожидает, что следующая ключевая процентная ставка составит 9%.

Беренкайя говорит: «Это (снижение ключевой процентной ставки) в основном позитивно для долгового рынка. Снижение ставок по депозитам и кредитам может способствовать оттоку капитала в потребление, на валютный рынок и фондовый рынок».

Инфляционные ожидания Банка России и населения

Вопреки экономическим законам, более низкие процентные ставки оказывают незначительное влияние на внутренний баланс спроса и предложения и поэтому не угрожают ростом инфляции. По данным опроса Института общественного мнения, средняя оценка ожиданий россиян по инфляции потребительских цен в мае 2022 года находится на низком уровне — 11,5%. При таких оценках инфляционных ожиданий ключевая процентная ставка в 14% уже выглядит как жесткая монетарная политика регулятора.

ДмитрийМонастыршин, главный аналитик Промсвязьбанка, точно прогнозирует новый уровень процентной ставки и называет факторы, которые поддержали такое решение российского Центробанка.

- замедление темпов роста потребительских цен и укрепление курса рубля;

- баланс кредитно-депозитных операций банков также сигнализирует о целесообразности снижения ставки. В апреле приток средств населения в банки составил 1,3 трлн рублей (плюс 3,8% месяц к месяцу), в том числе за счет возврата ранее снятых наличных;

- портфель необеспеченных потребительских кредитов банков сжимается два месяца подряд (минус 1,8% в апреле и минус 1,9% в марте), ипотечный портфель сократился на 0,1%, корпоративное кредитование сокращается два месяца подряд.

Данные ЦБ РФ по инфляции

Годовая инфляция достигла 17,8 % в апреле, но 20 мая замедлилась до 17,5 %, снижаясь быстрее, чем прогнозировал Центральный банк России в апреле. Регулятор прогнозирует, что с учетом монетарной политики годовая инфляция снизится до 5-7% в 2023 году и вернется к 4% в 2024 году.

‘Главным приоритетом Центрального банка России является не сдерживание инфляции, а поддержка спроса путем возобновления рыночного кредитования. В то же время, по нашему мнению, инфляционные риски все еще могут появиться к концу года». ОльгаБеленькая из компании «Финам».

Таким образом, корреляция очень очевидна. Высокая годовая инфляция в условиях нестабильной политической обстановки повышает процентные ставки. И наоборот, в стабильной среде с низкой инфляцией он будет ниже. Почему это происходит;

Влияние на банковский сектор

Олег Чередниченко убежден, что снижение ключевой процентной ставки окажет положительное влияние и на банковский сектор.

‘Вы должны понимать, что некоторые банки привлекали заемные средства по гораздо более высоким ставкам, когда ключевая процентная ставка составляла 17-20%. Это добавит некоторые потери, но они будут компенсированы явным оживлением кредитования», — сказал Чередченко. Экономист рассказал RENTV.

Снизив ключевую процентную ставку, центральный банк уменьшил влияние и давление на рубль, подчеркнул Константин Орудов. Это должно привести к стабилизации обменного курса на очень комфортном для россиян уровне, сказал он. Кроме того, эксперты считают, что снижение процентных ставок должно привести к снижению стоимости реальных процентных ставок по ипотечным и потребительским кредитам.

Активизация кредитования россиян

В целом, Черенченко считает, что российская общественность положительно воспримет новость о снижении ключевой процентной ставки. По его словам, новые процентные ставки Центрального банка приблизят граждан к кредитно-инвестиционной модели поведения.

‘Очевидно, что новая ключевая процентная ставка будет способствовать росту кредитования граждан. Мы можем говорить о том, что это будет способствовать росту рынка новых автомобилей, потребительского рынка, который поддерживается нецелевым кредитованием», — сказал он. Эксперт заявил.

Предел по снижению ключевой ставки

Константин Стариков считает, что на данный момент нет предела снижению основной процентной ставки.

Месяц назад даже во сне я не видел доллар ниже 56 рублей. Поэтому, когда мы смотрим на процентные ставки, мы видим, что пока существует лимит, нет предела снижению ключевых процентных ставок. фондовый рынок, валютный рынок и потоки капитала». Собеседники поделились своими мнениями с RENTV.

Ордов сказал, что ключевая процентная ставка должна составлять от 6 до 10 %. По прогнозам экспертов, на следующем заседании центрального банка ключевая процентная ставка будет снижена до 9%, но это будет не последнее снижение.

‘В будущем, когда инфляция перестанет оказывать давление на текущие меры экономической поддержки, санкции и возможность технологического банкротства России, которое может быть искусственно вызвано американскими контрагентами, приведут к снижению ключевой ставки на 6%, чтобы «обеспечить конкурентные преимущества для российских производителей и предприятий», — сказал он. Экономисты заявили.

В то же время Олег Чередниченко делает разные прогнозы. По его словам, ставка снизится до 9% только в том случае, если в геополитической сфере не будет форс-мажоров.

Судя по тому, что происходит сейчас, и по тому, что прогноз инфляции снизился до 15% на весь год, я бы не исключал, что к концу года процент достигнет 8-9%. В основном так и будет». Он заявил, что «это зависит от того, какова ситуация в геополитическом контексте». Экономист заключил.

Месяц назад даже во сне я не видел доллар ниже 56 рублей. Поэтому, когда мы смотрим на процентные ставки, мы видим, что пока существует лимит, нет предела снижению ключевых процентных ставок. фондовый рынок, валютный рынок и потоки капитала». Собеседники поделились своими мнениями с RENTV.

Как ключевая ставка влияет на кредиты и ипотеки

По мере роста базовой процентной ставки деньги становятся дороже. Следовательно, проценты и проценты по ипотеке растут. В такой ситуации люди склонны меньше тратить и больше экономить. В результате потребительский спрос снижается, а цены не растут. Инфляция замедляется.

Когда базовые процентные ставки падают, деньги становятся дешевле. Снижаются ставки по кредитам. Повышается кредитоспособность населения. Люди больше тратят и меньше экономят. В результате повышения спроса на товары и услуги растут цены и инфляция.

Я взял кредит до изменения ставки

Закон № 353-ФЗ от 21.12.2013 о защите прав потребителей запрещает банкам в одностороннем порядке изменять процентную ставку по действующему кредиту физическому лицу. Поэтому платежи по ранее полученным кредитам не всегда изменяются.

Для уставных органов ситуация иная — почти во всех контрактах банки сохраняют возможность изменять процентные ставки. Следовательно, повышение базовой процентной ставки может привести к увеличению стоимости существующих кредитов для юридических лиц.

Я взял ипотеку до изменения ставки

Для физических лиц процентные ставки по уже регулируемым ипотечным кредитам также могут быть повышены.

В зависимости от ключевой ставки центрального банка в настоящее время находятся только очень крупные продукты. Такие случаи очень редки.

Как ключевая ставка влияет на вклады

Как и в случае с кредитами, когда базовая процентная ставка увеличивается, проценты по депозитам растут. Это хорошее время для открытия долгосрочных вкладов.

Когда центральный банк снижает процентные ставки, вклады становятся невыгодными.

Я открыл вклад до изменения ставки

Изменения ключевых процентных ставок Банка России не влияют на доходность существующих депозитов. Это означает, что при повышении процентных ставок ранее открытые вклады становятся менее выгодными. Однако, когда он падает, происходит обратное. Поэтому лучше всего открывать вклады, когда базовая процентная ставка высока.

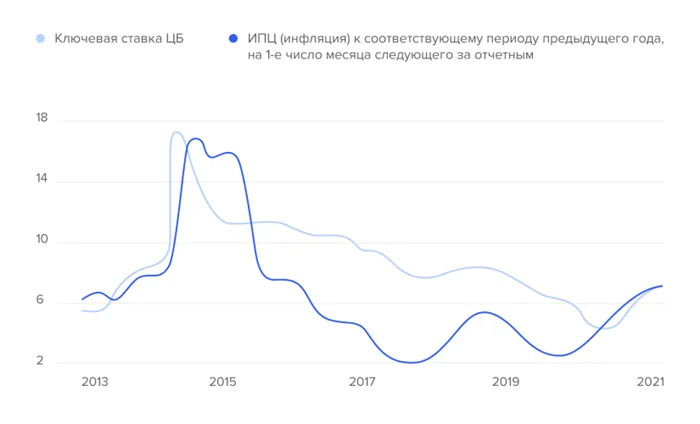

Что происходило с инфляцией при изменении ставки ЦБ

На графике показана динамика и значимость инфляции центрального банка и основных процентных ставок. Когда процентная ставка центрального банка повышается, инфляция в России увеличивается, а затем постепенно стабилизируется. Когда основная процентная ставка снижается, инфляция уменьшается.

Значительные изменения в процентных ставках центрального банка могут задержать изменения в инфляции. В результате могут возникнуть ситуации, когда процентные ставки центрального банка снижаются, а инфляция продолжает расти. Это произошло в 2014 году.

Когда базовые процентные ставки падают, деньги становятся дешевле. Снижаются ставки по кредитам. Повышается кредитоспособность населения. Люди больше тратят и меньше экономят. В результате повышения спроса на товары и услуги растут цены и инфляция.

А статистика по ценам точно не врет?

Когда мы читаем новости о статистических отчетах, иногда кажется, что они нам лгут. Цены варьируются гораздо больше, чем написано там. Однако здесь действует субъективный человеческий фактор. Если вы привыкли покупать зеленый горошек определенной марки, обращайте внимание на повышение цен. Статистика справедлива. Изучите цены на обычные товары и услуги. Кроме того, если ваш любимый бренд вырос больше, чем инфляция, статистика не представляет интереса. При этом учитывается не только ваш любимый горох, но и все другие марки, включая те, которые, возможно, стали еще дешевле. В целом, таким образом, увеличение продукции и услуг составляет всего 3-4%.

Различные оттенки: у каждого человека есть своя личная инфляция, которая зависит от его предпочтений. Если вы любите импортные товары, ваша личная инфляция может быть выше средней в зависимости от валюты. Если вы вегетарианец, то рост цен на мясо не повлияет на вашу личную инфляцию.

Как же рассчитывается средняя инфляция в России? Подобным образом поступают во всем мире. Мы берем потребительскую корзину — набор продуктов и услуг, в которых нуждается человек. Он содержит более 500 продуктов и услуг. Информация об инфляции учитывает частоту потребления товаров и услуг. Например, мы платим за жилье и коммунальные услуги каждый месяц, едим каждый день и покупаем бытовую технику только раз в несколько лет. Все это учитывается при расчетах.

Как Центробанк может влиять на инфляцию?

Цель, поставленная Банком России, заключается в том, чтобы потребительские цены не колебались слишком сильно или слишком слабо, а инфляция была стабильной и низкой. Цели достигаются путем проведения денежно-кредитной политики (монетарной политики).

Основным инструментом денежно-кредитной политики Банка России является ключевая процентная ставка. Это процентная ставка, по которой коммерческие банки занимают деньги у центрального банка или, наоборот, кладут их туда. Экономисты Банка России рассчитывают, какой уровень базовой процентной ставки необходим в текущих условиях, чтобы инфляция находилась в целевых границах, а экономика росла.

Как ключевая ставка влияет на инфляцию?

С помощью базовой процентной ставки центральный банк регулирует стоимость денег. При повышении базовой процентной ставки увеличивается процентная ставка, по которой вы можете взять кредит. Сюда входят потребительские, ипотечные и бизнес-кредиты. Когда кредиты дорожают, деньги становятся дороже, откладывая нежелательный рынок. Например, новый смартфон можно приобрести при снижении кредитных ставок или при накоплении денег. В результате спрос снижается, а значит, снижается и инфляция. Это относится ко всем секторам экономики — обрабатывающей промышленности, сельскому хозяйству и сфере услуг.

Если центральный банк снижает основную процентную ставку, это означает, что кредиты в банках станут дешевле. Деньги становятся более доступными, и в итоге покупки совершаются медленнее. Спрос на товары и услуги увеличивается, что неизбежно приводит к росту инфляции.

Конечно, эффект от этого проявляется не на следующий день после изменения основной процентной ставки. В среднем вся цепочка длится 3-6 кварталов. Таким образом, базовая процентная ставка Банка России подобна гравитации. Вы не видите его, но оно есть и влияет на все.