Как инвестировать в акции новичков? Инвестируйте в мобильные ценности только из тех же и свободных средств. При заимствовании денег для инвестирования риск возможных потерь является чрезмерным. Начинающим инвесторам следует обратить внимание на следующие оттенки

Что такое акции и как заработать на них — пошаговый план

По мере роста уровня жизни все больше россиян хотят инвестировать в прибыльные финансовые инструменты. Какие варианты здесь возможны? Первый — банковские депозиты, но, к сожалению, они малоинтересны и могут покрыть только инфляцию. Второй вариант — это криптовалюты. Это остается очень рискованным средством, несмотря на его эффективность.

Есть и третий компромиссный вариант — инвестирование в титулы. В следующей статье команда Bankiros.ru попыталась разобраться, как заработать на акциях, насколько рискован этот вариант и какой доход может принести новичок.

Что такое акции?

Давайте начнем с основ — откуда берутся акции? Для роста компаниям необходимы источники финансирования. Для этого нанимаются инвесторы — люди, готовые вложить деньги в обмен на долю в прибыли компании. Это обязательство между инвестором и компанией дается в форме титула, известного как акция.

Акции и другие ценные бумаги обращаются на организованном рынке (фондовом рынке). В настоящее время в России функционирует около 12 фондовых рынков, из которых два крупнейших — фондовые рынки.

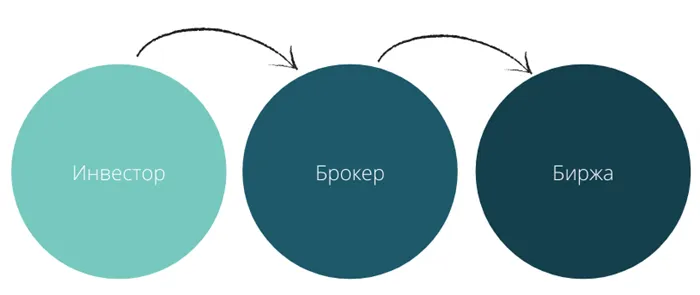

Чтобы иметь возможность покупать и продавать титулы, необходимо открыть счет на фондовом рынке или в управляющей компании.

- Санкт-Петербургская биржа. Здесь можно приобрести иностранные акции;. К торгам допускаются акции только российских компаний.

В дополнение к акциям торгуются и другие ценные бумаги — инвестиционные облигации, права на посещение и контракты на будущее исполнение обязательств.

Важно: Инвестирование в акции не гарантирует получение прибыли. Стоимость любого титула может увеличиться или уменьшиться за очень короткий период времени. Для того чтобы получить прибыль от инвестиций, инвестор должен купить акции, стоимость которых не уменьшается. Наоборот, она увеличивается.

Хорошее финансовое и инвестиционное образование может выявить очень перспективные акции. Чтобы заработать на акциях, новички изучают биржу или обращаются к профессиональным посредникам за единовременными выплатами или постоянной поддержкой.

Какие виды и типы инвестиций существуют?

Акции — это только один из видов ценных бумаг. Но чем они отличаются от других активов, которые можно приобрести на фондовом рынке, и от акций?

Чтобы иметь возможность покупать и продавать титулы, необходимо открыть счет на фондовом рынке или в управляющей компании.

-

— это, по сути, долговая расписка, которая дает право инвестору вернуть деньги и получить проценты по ним в оговоренный срок. Выпускаются государством и компаниями;

- Акция — ценная бумага, которая дает инвестору право получить часть прибыли компании, ее выпустившей. Также доход получают на разнице курсов от купли-продажи: это возможно за счет того, что акции постоянно растут и падают в цене;

- Фьючерс — контракт, который фиксирует куплю-продажу активов или товаров по текущим ценам. Поставка производится в будущем (в сроки, оговоренные контрактом). Если актив подорожает, инвестор получит прибыль. Если подешевеет — понесет убытки;

- Опцион — биржевой контракт, позволяющий купить или продать актив по определенной цене в определенные сроки.

Из всех наименований наиболее надежными инвестициями для новичков являются государственные облигации. Доходность по ним выше, чем по депозитам, но уровень риска минимален. Акции могут дать более высокие результаты, но переговоры по ним более рискованны, чем по облигациям. Контракты на исполнение будущего и опционные права — это два вида ценных бумаг, которыми пользуются опытные инвесторы или профессионалы.

Чтобы иметь возможность покупать и продавать титулы, необходимо открыть счет на фондовом рынке или в управляющей компании.

Если вы решили инвестировать в акции, стоит определиться, в какие компании вы хотите вложить средства по данной стратегии (см. пункты ниже).

Например, компания Tesla (NASDAQ: TSLA) уже более четырех лет является убыточной, но стоимость ее акций неуклонно растет. Поэтому вы можете использовать некоторые из этой информации о краткосрочных инвестициях, хотя и не полагайтесь на 100% на базовый анализ.

Акции: краткий ликбез для новичков

Рассмотрим подробнее, что представляют собой эти акции и почему они так популярны среди инвесторов.

Листинговые акции — это тип акций, торгуемых на фондовой бирже. Они выпускаются коммерческими организациями, правительствами и финансирующими организациями. Держатели акций имеют право на получение процентной доли и фактически владеют частью компании-эмитента.

- Обыкновенные. Держатель входит в состав голосующих акционеров и может участвовать в принятии организационных вопросов компании. Выплата дивидендов осуществляется во вторую очередь.

- Привилегированные. Владелец не участвует в голосованиях, но получает дивиденды в приоритетном порядке.

Ценные бумаги продаются оптом. Часто они могут содержать как одну акцию, так и десятки тысяч акций. Например, лот Сбербанка состоит из 10 акций, лот ВТБ — из 10 000 акций, а лот Газпрома — из одной акции. Цена указана за одну единицу.

Заработать на акциях можно двумя способами: получая дивиденды или перепродавая их.

Существует также классификация по уровню — уровню ликвидности компании-эмитента:.

- Эшелон 1. Самые надежные эмитенты, в числе которых государства и все «голубые фишки». В список входят государственные акции и гособлигации, бумаги Сбербанка, Газпрома, Новатэк и другие.

- Эшелон 2. Надежные компании со средним или низким объемом продаж. Доходность может быть выше, чем у «голубых фишек», но есть и риск вовсе не заработать.

- Эшелон 3. Высокорисковые и низколиквидные ценные бумаги компаний, которые только вышли на рынок или близки к банкротству. Сочетают повышенный риск и максимальную прогнозируемую доходность.

Как заработать на акциях

Акции стран, компаний и взаимных фондов торгуются на регулируемых фондовых биржах. В России существуют две основные фондовые биржи — Московская фондовая биржа и Санкт-Петербургская фондовая биржа. До августа 2020 года «Мосбиржа» торговала только российскими ценными бумагами, но в сентябре началось обращение иностранных акций. На Санкт-Петербургской фондовой бирже еще больше иностранных акций. Как правило, брокеры предоставляют доступ к обеим платформам, но стоит уточнить это до открытия счета.

Существует три основных стратегии заработка на акциях:.

Дивиденды

Доход консервативных инвесторов состоит из дивидендов. Это часть прибыли компании, которая распределяется между всеми держателями ценных бумаг. Каждая акция выплачивается не реже одного раза в год, поэтому заработок может быть получен одним лотом.

Средний размер дивидендов на акцию для российских компаний составляет 5-10% в год. Кроме того, переводы осуществляются ежеквартально и редко раз в год. Тем не менее, покупка активов не гарантирует будущую прибыль, даже если в прошлом она была высокой и стабильной.

У каждой компании своя дивидендная политика, и рекомендуется ознакомиться с ее условиями перед покупкой, а не полагаться на несуществующие данные. Например, с акциями «Зубельбанка» вы будете получать 7-8% в год. Дивиденды отправляются каждые три месяца. Однако суммы могут быть не сбалансированы. В течение года эмитент будет публиковать информацию о промежуточных платежах позднее в отчетном периоде.

Преимущества дивидендного дохода:.

- Не зависит от котировок (роста и падения цен на саму акцию).

- Условно-стабилен, легче прогнозируется.

- Процент дохода зависит от прибыли компании, при отсутствии финансового успеха выплаты могут не производиться.

- Не все акции являются дивидендными.

Спекулятивная – трейдерская и консервативная

Стратегии получения прибыли основаны на покупке и продаже акций. Рынки не являются стабильными, поэтому даже самые надежные активы колеблются в краткосрочной перспективе и регулярно или постоянно растут в долгосрочной.

Для спекулятивных инвесторов существует два способа получения дохода: перепродажа и получение дивидендов.

- Консервативный. Приобретать ценные бумаги, держать их, продавая в будущем по возросшим ценам.

- Трейдерский. Зарабатывать в краткосрочном периоде, приобретая по низкой цене и быстро реализуя в момент роста.

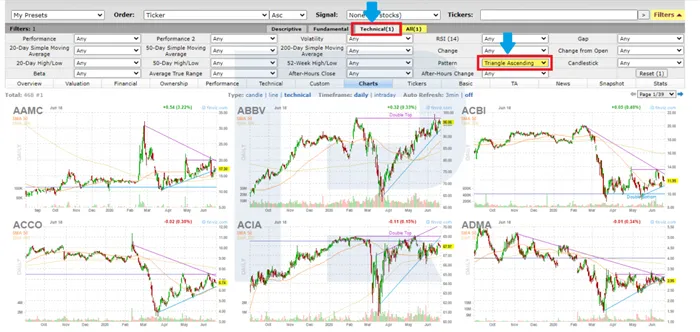

Перепродажа требует хотя бы базовых знаний о рынке и экономике в целом, чтобы делать прогнозы цен. Рост цены акции зависит от многих факторов, включая финансовое состояние, климат на фондовом рынке, инфляционные ожидания, уверенность и популярность. Трейдерам необходимо проанализировать все критерии, чтобы определить вероятность роста цены акции.

Альтернативная

Другая стратегия — доверительное управление или долевое PAYE. Инвесторы передают определенную сумму денег в распоряжение компетентных аналитиков, которые знают, как правильно их вложить. Сегодня к ним относятся многочисленные управляющие компании (ED), взаимные фонды и ETF. Их преимуществом является высокая степень дифференциации.

Паевой капитал инвестирует в десятки или даже сотни компаний одновременно, поэтому даже резкое падение в одной из них не окажет существенного влияния на общие показатели. АК обеспечивают правильное управление конкретными суммами и обычно обеспечивают более высокие рыночные показатели. В обоих случаях инвесторам не нужно разбираться в основах экономики и законах фондового рынка, если они выбирают надежного партнера в виде крупной, стационарной компании или фонда.

Пошаговая инструкция, как в 2020 году заработать на акциях

На самом деле, начать зарабатывать на акциях в 2020 году очень просто.

- Выбрать брокера, заключить договор, выбрать тариф и открыть ИИС или брокерский счет.

- Пополнить счет, установить торговый терминал на мобильное устройство или ПК. Софт лучше освоить до совершения первой сделки.

- Определиться со стратегией, инвестировать или замиксовать их, разработав собственный план. На данном этапе нужно выбрать компанию, страну, фонд, в ценные бумаги которой нужно вложиться.

- Изучить условия по дивидендам, проанализировать надежность эмитента, оценить возможность роста и котировок.

- Совершить покупку.

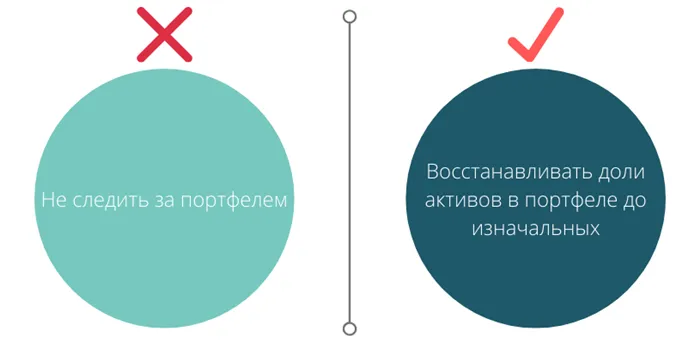

Дальнейшие действия могут быть разными — держать и получать дивиденды при росте или продавать, покупать и продавать регулярно и зарабатывать на разнице.

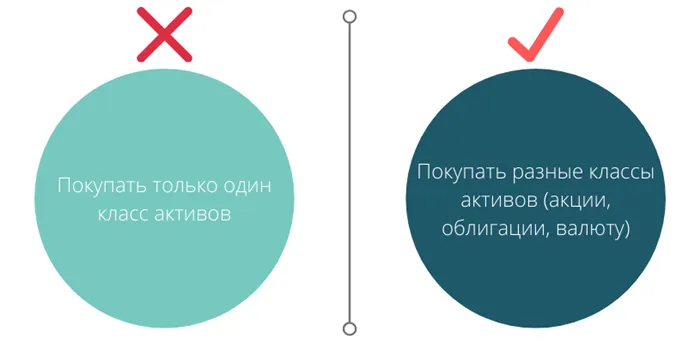

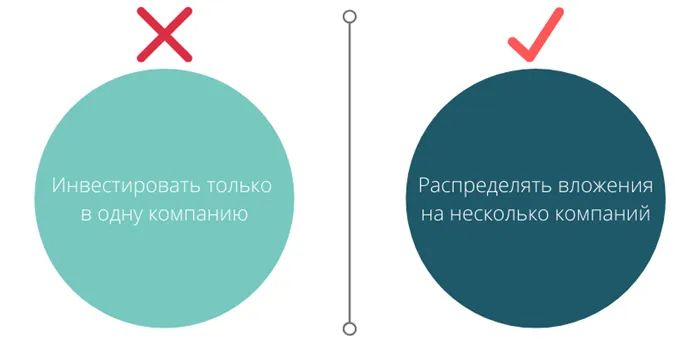

Все инвесторы должны помнить о дифференциации — формировать портфель таким образом, чтобы конечные показатели всегда были положительными. Например, часть денег следует инвестировать в высокоэффективные активы, сочетая долгосрочные и краткосрочные активы с другими брокерскими покупками.

Акции являются одним из самых прибыльных финансовых инструментов. Приобретая их, вы покупаете часть компании и имеете право на долю прибыли. По мере роста прибыли растет цена акций.

Сколько инвестировать в акции

Для начала вам не нужны большие сбережения. Достаточно двух-трех тысяч рублей. Однако вы не сможете собрать отличный инвестиционный портфель; целесообразно использовать от 50 до 10 000 евро. Это позволяет покупать титулы в разных компаниях, снижать риск и повышать эффективность инвестиций.

Чтобы понять, как инвестировать в акции, защитить себя от рисков, избегать ошибок, совершаемых начинающими инвесторами, и соблюдать следующие правила

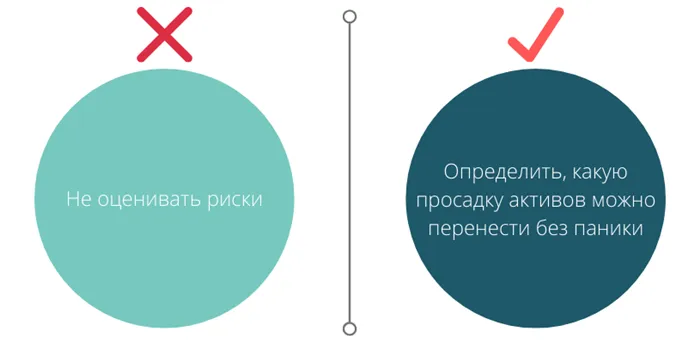

Определите свою терпимость к риску

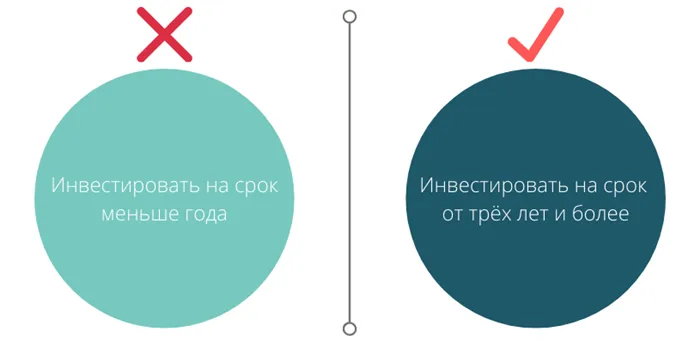

Существуют две основные категории инвестиций: акции и облигации. В долгосрочной перспективе цены на акции выше, чем доходность облигаций. Однако акции являются более рискованным средством. Во время кризиса фондовая биржа может упасть на 40-50%, а на восстановление потребуется несколько лет.

Если ваш инвестиционный портфель на 100% состоит из акций, падение фондового рынка на 50% уменьшит размер вашего портфеля вдвое. Если портфель составляет 50%, то портфель сокращается на 25%. Если только 20%, вы потеряете 10%. Подумайте о рецессии, которую вы можете спокойно пережить.

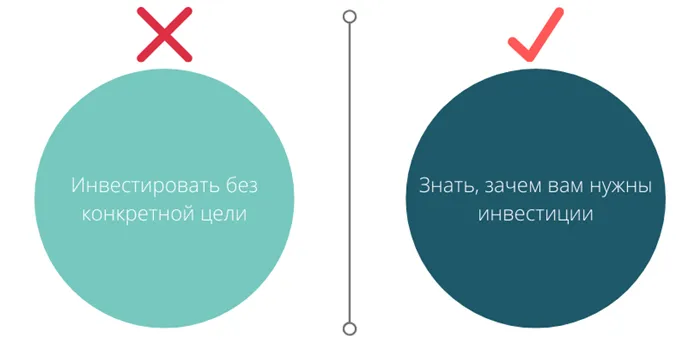

Установите цель и срок её достижения

Определите, зачем вы инвестируете и сколько вам нужно инвестировать, чтобы достичь своих целей. Установите временные рамки для увеличения суммы.

Понимание ваших целей поможет вам правильно выбрать активы для удовлетворения ваших потребностей. Чем больше срок, тем больше вы можете инвестировать в акции. Даже если фондовый рынок отступил, еще есть время оправиться от падения. Когда цель будет достигнута, уменьшите количество акций и увеличьте долю облигаций.

Затем дождитесь точки входа. Тем временем вы можете оценить ситуацию. новости о компании и рассчитать количество дней, необходимое для того, чтобы держать позицию открытой для этой краткосрочной инвестиции.

С чего начать инвестировать в акции

Как и в случае с любой другой формой инвестиций, вам необходимо заранее сформировать свой план. Вам необходимо сконцентрировать свой первоначальный капитал на том, что будет приобретено, а также на сроках и конкретных акциях, которые будут приобретены.

Инвестиции в титулы — это не плохое вложение, здесь есть значительные риски, и даже крупные компании время от времени разоряются. Поэтому инвестировать стоит с умом.

Размер необходимого капитала зависит от того, что вы хотите купить. Например, акции Coca-Cola стоят, Microsoft стоит. Volkswagen стоит, Amazon стоит, Газпром и Сбербанк стоят 200-300 рублей.

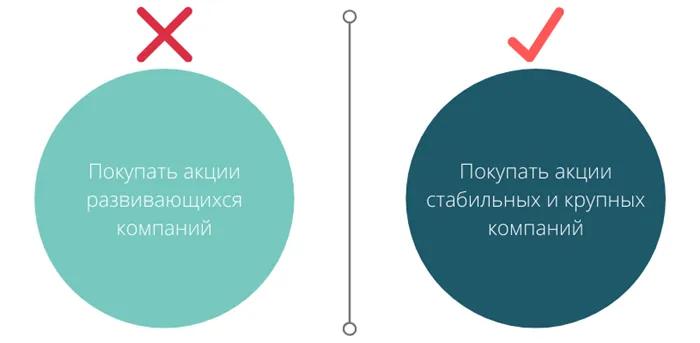

Какие акции покупать?

Это вопрос, над которым должен задуматься каждый, если он хочет перейти от разработки к действию. На самом деле, не стоит покупать акции, основываясь на слухах, новостях, советах друзей или мнениях различных «экспертов». Первое решение, которое необходимо принять, — в каком направлении двигаться. Есть три ключевых акции, которыми можно поделиться. Дальнейшие стратегии, технические и тонкие инвестиционные оттенки — все зависит от выбора, сделанного на этом этапе.

- Дивидендные акции. В этом случае рост цены акций не является ключевым фактором, а важна только прибыль компании, которая выливается в стабильный приток дивидендов для инвестора. Дивидендные акции имеют одно отличие — получаемая от них выгода прямо пропорциональна показателю чистой прибыли компании, поэтому среди таких компаний, как правило, бумаги – с низким темпом роста. Это стабильные и большие компании, которым не нужны дополнительные деньги для увеличения прибыли.

- Акции роста. Это акции компаний, показатели которых растут высокими темпами ( десятки процентов за отчётный период ). Рост показателей означает и рост цены, что делает такие акции привлекательными для торговли. Подобные компании редко выплачивают дивиденды, и все средства направляют на расширение.

- Акции стоимости. Недооценённые акции, рыночная стоимость которых ниже реальной. Обычно акции становятся недооценёнными из-за ложных новостей отрицательной окраски, кризиса в отрасли, малой известности либо просто временного отсутствия активного интереса к сфере деятельности компании. Особенность состоит в том, что рано или поздно рынок произведёт переоценку акций, и их ликвидность пойдёт вверх. Недостатком является то, что ждать этого момента можно и десяток лет. Впрочем, ожидания бояться не стоит. К примеру, инвестировать в такие акции очень любит Уоррен Баффетт.

Поэтому не существует абсолютно хороших или абсолютно плохих акций. Есть только те, которые лучше всего подходят для конкретной стратегии получения прибыли и полностью соответствуют целям и взглядам инвестора.

Дорогие или дешёвые?

На этот вопрос также нет единого ответа. Существует также множество примеров успешных инвестиций как в дорогие, так и в дешевые акции. Например, Джон Темплтон, один из 20 крупнейших инвесторов США, начал свою карьеру с покупки недорогих акций компаний, которые переживали трудные времена или даже находились на грани банкротства.

В 1939 году Джон Темплтон занял около 10 000 долларов США и смело вложил их в 100 компаний, купив 100 акций менее чем за 1 доллар США каждая. Его единственной мерой предосторожности было не тратить более 100 долларов на акцию. В конечном итоге все компании, кроме четырех, принесли ему значительную прибыль. Точно так же он пересчитал свои доходы и снова получил прибыль, но в начале 2000-х годов она составляла уже около 5 миллиардов долларов США.

Новички также могут обратить свое внимание на «голубые фишки» SO -Calted, с их сильными и стабильными позициями, которые выдерживают все кризисы и невзгоды на протяжении десятилетий. Например, Уоррен Баффет уже упоминал, что в начале своей карьеры он успешно инвестировал в акции Coca-Cola, PepsiCo, Pfizer, See’s Candy и других столпов рынка. Цены на акции высокие, а дивиденды относительно скромные, но доходность гарантирована.