USMV предлагает портфель акций США с минимальной волатильностью. Индексный фонд фонда использует алгоритм оптимизации для создания портфеля с минимальной волатильностью, который учитывает корреляцию между акциями, а не просто содержит корзину акций с низкой волатильностью.

Как выбрать ПИФы для инвестирования — рейтинг 2022 года по доходности и риску

Паевые инвестиционные фонды — популярный в России финансовый инструмент, позволяющий зарабатывать деньги пассивным способом. Следует сразу отметить, что доходность не гарантирована, так как взаимные фонды инвестируют в различные рынки, и доходность зависит от успешности приобретенных активов. Например, если портфельный менеджер закрытого фонда недвижимости инвестировал в коммерческую недвижимость, но арендная плата резко упала, цена акции упадет.

Несмотря на большое предложение, новым инвесторам трудно принять решение, так как они не знают, в какой инвестиционный фонд инвестировать в 2022 году. Мы кратко рассмотрим самые рейтинговые фонды, которые показывают хорошие результаты в долгосрочной перспективе. Независимый обзор поможет вам в первую очередь обратить внимание на минусы.

ПИФы действительно могут дать вам большую доходность, чем депозит в лучшем банке. Создавая портфель из нескольких активов и диверсифицируя риски, вы можете создать дополнительный источник дохода, не привязанный к распределению средств вашим работодателем.

Наша оценка лучших инвестиционных фондов с точки зрения надежности и доходности показывает не только впечатляющий рост за последние годы, но и такие важные моменты, как уровень комиссионных, репутация управляющей компании и отзывы инвесторов.

Что обещают паевые фонды в России: уровень доходности и риска

Все больше российских предпринимателей отказываются от банковских депозитов и обращаются к менее популярным финансовым инструментам. На это влияют многочисленные рекламные предложения по быстрому накоплению и различные блоги в интернете. Любой может купить акции или облигации, но вам необходимо составить список перспективных компаний.

Чтобы успешно зарабатывать, недостаточно иметь поверхностное представление о тенденциях изменения цен за последние 3-5 лет. Вам необходимы теоретические знания о конкретном рынке, практический опыт инвестирования и постоянный мониторинг экономических новостей.

В инвестиционных фондах всю грязную работу делают портфельные менеджеры управляющей компании. Он отбирает перспективные инвестиции и создает базу, которая, как ожидается, будет приносить доход в долгосрочной перспективе. Анализ взаимных фондов показывает, что управляющие компании могут инвестировать в широкий спектр секторов: Акции, облигации, индексы фондового рынка, недвижимость и так далее.

В некоторых случаях управляющие компании инвестируют в иностранные фонды, которые специализируются на компаниях различных отраслей.

Надежные компании по управлению активами в России твердо держат свои обещания. Они не гарантируют миллионные доходы, но отвечают за состав портфеля. Управляющей компании выгодно увеличивать цену акций, стоимость чистых активов (СЧА) и список вкладчиков. Согласно официальной статистике, одной из самых надежных организаций в этой сфере является «Сбербанк Управление Активами», насчитывающая более 160 000 участников. Не все они приносят прибыль, но если посмотреть на оценку самых прибыльных фондов этой управляющей компании, то определенно стоит отложить немного денег на покупку их паев.

Открытые инвестиционные фонды (ОИФ) подходят для начинающих инвесторов. Они не накладывают никаких временных ограничений на продажу акций. Если инвестор регулярно отслеживает динамику цен и видит условия, указывающие на дальнейший рост, он может найти внешнего покупателя и получить за инвестиции больше денег, чем выплачивает управляющая компания после продажи паев. Свобода действий инвестора ПНП превосходна, но более опытные трейдеры обращаются к закрытым фондам (ЗПИФ).

Вы можете продать пай в закрытом фонде только в конце периода управления трастом. Обычно это от 3 до 10 лет после даты запуска фонда. В этом случае фонд уже находится в руках управляющего фондом. Нет необходимости держать избыточный капитал для выкупа акций инвесторов; портфельные менеджеры могут сосредоточиться на одной важной цели — повышении доходности.

- низкий порог входа;

- большой выбор управляющих компаний;

- в конце календарного периода инвесторы получают отчет о деятельности УК;

- есть независимые регуляторы (специальный депозитарий и Центробанк РФ);

- прозрачная структура;

- оплата налогов только в момент продажи паев (если зафиксирована прибыль);

- высокая ликвидность (открытые ПИФы).

Как уже говорилось ранее, невозможно заранее рассчитать доходность фонда. Даже если вы проведете детальный анализ базовых активов фонда и соберете данные за последние 5 лет. Портфельные менеджеры занимаются этим на протяжении десятилетий и не всегда могут на 100% предсказать успех. Что можно сказать неопытному инвестору, который едва понимает механику работы взаимных фондов? Рейтинг фондов (турнирная таблица) дает только основные характеристики. Если стоимость акций в фонде акций выросла на 30% за последние шесть месяцев, то через полгода она вполне может упасть на 40%.

Ценные бумаги привязаны к активам конкретной компании. Акции Facebook резко упали после нескольких крупных скандалов. Если эти гиганты могут потерять в цене, то никто не застрахован от негативных последствий действий правительства или СМИ.

Калькулятор производительности для расчета выигрыша от

Методика и пример расчета доходности

9k.

Если изменить дату покупки на 2015 год, цифры становятся более интересными. При инвестициях в 100 тыс. инвестор заработал 96 тыс. В то же время он освобождается от уплаты подоходного налога, поскольку владеет акциями более 3 лет.

Инвестор может в любой момент продать свои инвестиции, если он не верит в их перспективы. И не обязательно выкупать акции по текущей стоимости. Если найдется инвестор для покупки активов, есть шанс заработать гораздо больше, продав их по рыночной цене. Чтобы сделать такой сложный шаг, необходимо наблюдать за динамикой конкретного рынка. Если деньги были вложены в фонд недвижимости, необходимо следить за ситуацией на рынке недвижимости. Таким образом, вы сможете получить дополнительную прибыль и заработать больше, чем может предложить управляющая компания.

- срок вложений;

- цель — сохранение или увеличение капитала;

- уровень риска;

- действия в случае снижения доходности;

- сумма инвестиций.

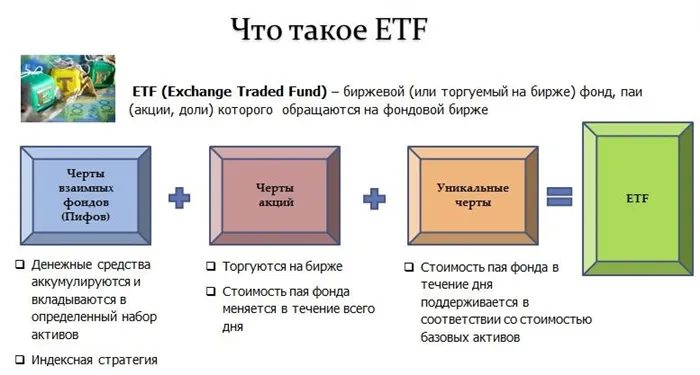

ETF — это биржевой взаимный фонд, который объединяет ценные бумаги на основе индекса/сектора/товара. Инвестирование в ETFs — это самый простой способ получить доступ к международному рынку акций. Для инвестирования в эти фонды не требуется специальных знаний.

- Срок инвестирования 4 года.

- Основная цель — сохранить капитал.

- Уровень риска — рост на 17% или падение на 5%.

- Объем инвестиций 100 тысяч рублей.

Покупая акции ETF, инвесторы могут вкладывать свои деньги одновременно во все ценные бумаги, входящие в индекс. Это повышает диверсификацию и снижает риск.

- акции российских компаний;

- фонды акций;

- финансовые рынки;

- фонды долгового рынка.

Если фонд закрывается или активы продаются, инвестор получает пропорциональную стоимость на момент продажи фондом.

Первые ETF появились на рынке в 1989 году. В США они были введены только в 1993 году, а в европейских странах купить паи в таких фондах можно было только в 1999 году. В последние месяцы 2015 года ETF включали более 1 800 различных продуктов из разных секторов рынка/развития/торговых стратегий.~Такой масштаб позволил управляющим фондами экономить деньги, выгодно снижая транзакционные издержки. По состоянию на декабрь 2019 года активы под управлением в США достигли $4,4 трлн. ETF остаются популярными и сегодня.

За последние 20 лет рынок коллективных инвестиций в Российской Федерации быстро изменился. Если в 1999 году на рынке присутствовали только взаимные фонды, то к концу 2001 года произошло разделение между взаимными фондами и фондами акций. Первоначально на рынке присутствовали только взаимные фонды, и только 7 лет назад начали набирать популярность биржевые фонды (ETF).

На MOEX представлено всего несколько фондов ETF. Эксперты считают, что это связано с рядом недостатков. Инвестирование в торгуемый фонд не позволяет инвестору превзойти рынок, поскольку индексные инвестиции предназначены для обеспечения средней доходности.

ETF фонды: что это такое

С полным списком можно ознакомиться на сайте

«В 2022 году управляющие компании были вынуждены приостановить операции по погашению средств фондов, владеющих иностранными активами в НРД и других кастодианах, попавших под санкции. Есть надежда, что регулирующие органы решат этот вопрос, обеспечив акционерам, по крайней мере, доступ к незамороженной части активов. Это возродит ренессанс открытых фондов, обладающих всеми характеристиками равноценной или более надежной формы инвестирования по сравнению с индивидуальным доверительным управлением или инвестированием через брокерский счет», — говорит Алексей Третьяков, генеральный директор УК «Арикапитал», об ожиданиях на 2023 год.

«Суть текущей ситуации заключается в сохраняющейся экономической неопределенности в России, поэтому при формировании портфеля ПИФов следует исходить из своего профиля риска», — говорит инвестиционный консультант Алексей Петровский из Otkritie Investments. Основной риск при покупке паев российских ПИФов — это рыночный риск, когда вложения в ПИФы могут упасть из-за изменений на рынке, говорит Андрей Макаров, менеджер по продажам Первой управляющей компании. «Однако этого риска можно избежать. Например, инвестируя во взаимные фонды, ориентированные на облигации и акции, то есть смешанные фонды, или создавая высокодиверсифицированный портфель из различных паев взаимных фондов», — говорит эксперт. Он отмечает, что большинство фондов сегодня инвестируют в российские ценные бумаги, поэтому с ними нет инфраструктурного риска, т.е. никто не может доверить им ценные бумаги. В то же время фонды необходимо проверять на предмет наличия в них иностранных ценных бумаг. «Если вы инвестируете в фонд с иностранными активами, к рыночному риску добавляется инфраструктурный риск», — предупреждает Макаров.

История возникновения

Инвесторы должны защитить себя от рисков девальвации рубля и инфляции в 2023 году, считает Алексей Третьяков. «Наилучшая динамика наблюдается в валютных фондах. Учитывая риски, связанные с санкциями, предпочтительнее фонды с облигациями в национальной валюте: российские суверенные еврооблигации, облигации-заменители, облигации в юанях, если их доходность выравнивается с долларовыми и евро инструментами», — говорит Третьяков. Он также считает, что интересными могут быть федеральные облигации, привязанные к инфляции (ОФЗ), но после девальвации может наступить действительно сильная новая волна инфляции, поэтому это может быть инвестиционной идеей на вторую половину 2023 года.

По мнению Андрея Макарова, оглядываясь назад, наибольший потенциал будущего открывается для фондов, которые затронуты в недалеком прошлом и настоящем. «Поэтому мы считаем, что стоит рассмотреть фонды, которые инвестируют в рынок акций в 2023 году. Ожидается, что они будут затронуты в следующем

ETF фонды: состояние на рынке РФ

Наиболее интересными являются фонды рублевых облигаций, считает Александр Джиоев, аналитик УК «Альфа-Капитал Управление активами»: «При двузначной доходности при погашении они могут обогнать инфляцию, а поскольку в среднесрочной перспективе ожидается снижение ключевой процентной ставки, инвесторы могут даже обогнать инфляцию за счет роста цен на облигации», — говорит аналитик.

Алексей Петровский предлагает использовать в качестве основы портфеля фонды акций и облигаций. «На мой взгляд, следует более осторожно относиться к фондам, инвестирующим в инструменты недружественных стран, поскольку это создает дополнительные неконтролируемые риски», — напоминает он.

Данные о годовой доходности в списках лучших АИФов основаны на информации Investfunds.ru за период с 30 ноября 2021 г. по 30 ноября 2022 г. При сравнении инвестиционных фондов по эффективности учитываются расходы пайщиков, удерживаемые управляющими компаниями из активов фонда: Плата за услуги доверительного управления, плата за специальное хранение и другие расходы. Расходы, которые несет сам держатель паев, т.е. скидки и надбавки, а также налоги при погашении паев, не учитываются.

Мы пишем только о том, что проверено и важно для ваших инвестиций.

Получайте последние новости в Telegram

Риски для российских инвесторов в ПИФ

Найдите советы о том, как правильно экономить, копить и инвестировать.

Читайте подробную информацию о Telegram

Следите за новостями на нашем канале TG Analytics.

ПИФ с перспективами роста в 2023 году

Смотреть видео

Мы регулярно выпускаем обучающие видеоролики для инвесторов и вебинары на YouTube.

- ОПИФ «Райффайзен — Сырьевой сектор» — +4,21% (специализация — нефтегазовая промышленность);

- ОПИФ «Арикапитал — Мировые рынки» — +1,59% (широкий рынок).

ВКонтакте .

Мы предоставляем информацию о наших инвестициях, показываем вам наши портфели и объясняем наш анализ.

Топ-10 открытых и биржевых ПИФ по доходности за год

- ОПИФ «Сканер» — 17,02% (специализация — корпоративные облигации);

- ОПИФ «Арикапитал — ИнвестХироуз» — 13,60% (смешанный);

- ОПИФ «Мой капитал Облигации» — 13,36% (все секторы облигаций);

- ОПИФ «ИнтеллектФонд» — 12,43% (все секторы облигаций);

- БПИФ «БСПБ — Корпоративные облигации 1000» — 12,29% (все секторы облигаций);

- ОПИФ «Мой сейф» — 11,35% (корпоративные облигации);

- ОПИФ «ПРОМСВЯЗЬ — Облигации» — 11,31% (корпоративные облигации);

- ОПИФ «ДОХОДЪ. Перспективные облигации» — 11,13% (корпоративные облигации);

- БПИФ «БСПБ — ОФЗ 1000» — 10,97% (государственные облигации);

- БПИФ «Российские облигации» — 10,95% (корпоративные облигации).

ETF — это торгуемые взаимные фонды. Эмитенты FinEx Funds ICAV и FinEx Physically Backed Funds ICAV далее именуются Фондами. Фонды являются должником по акциям ETF. Информация публикуется на сайте finexetf.com.

Оперативно о ситуации с ETF

Информация, представленная на данном сайте, предназначена исключительно для информационных целей; она не является гарантией надежности потенциальных инвестиций или стабильности потенциальных прибылей или убытков, связанных с такими инвестициями; она не является заявлением о потенциальных выгодах, связанных с методами управления инвестициями; она не является обещанием выплат дохода или прогнозом роста цен на ценные бумаги; она не является предложением, в том числе призывом, приобрести Акции ETF; она не является индивидуальной инвестицией Инвестор сам решает, соответствует ли ценная бумага или сделка его интересам и инвестиционным целям. Инвестирование в рынок ценных бумаг сопряжено с риском. Стоимость активов может расти и падать. Прошлые результаты инвестирования не определяют будущие доходы. FinEx Group, ее к

Данная информация не является предложением финансовых услуг и/или личной инвестиционной консультацией. Финансовые инструменты или операции, упомянутые в настоящем документе, могут не соответствовать вашим инвестиционным целям (ожиданиям). Инвестор несет исключительную ответственность за принятие решения о том, подходит ли финансовый инструмент или сделка для его или ее личных обстоятельств, инвестиционных целей, инвестиционного горизонта и уровня риска, который он или она готовы принять при принятии инвестиционных решений. Группа FinEx, ее дочерние и зависимые компании не несут ответственности за любые убытки, которые вы можете понести в результате торговли или инвестирования в финансовые инструменты, упомянутые в настоящем документе, и не рекомендуют вам использовать данную информацию в качестве единственного источника информации для принятия инвестиционных решений.

Представленная информация носит общий характер, не направлена на какую-либо конкретную аудиторию и/или отдельных лиц, не учитывает личные обстоятельства любого инвестора (она не основана на какой-либо информации о нем) и не может рассматриваться как пригодная для инвестирования конкретным лицом, получившим к ней доступ.

Информация, предоставленная пользователем сайта, не используется для определения инвестиционного профиля данного лица. Предоставленная информация предназначена исключительно для формирования массива данных, на основе которых может быть решена проблема, указанная в качестве цели в соответствующем разделе.

Для простых сбережений с небольшим ростом вы можете инвестировать в ETF денежного рынка. Существуют фонды, которые инвестируют в облигации ФРС США за рубежом (Treasuries), но они имеют высокий риск после начала СВО. Все же лучше сосредоточиться на российских краткосрочных облигациях.

Инвестор может самостоятельно покупать краткосрочные облигации вместо фондов.

ETFs облигаций не так интересны с точки зрения доходности, как акции, поскольку облигации, как правило, не растут. Единственное, чего ожидает инвестор, — это купонный доход, а он относительно невысок.

Фонд FXRU характеризуется тем, что он котируется в рублях, но содержит еврооблигации, деноминированные в долларах. Аналогично, если рубль укрепляется по отношению к доллару, а FXRU падает. Когда рубль теряет в цене, FXRU растет. Фактически, его можно использовать как доллары, но с некоторым увеличением за счет купона.

FXRB больше не будет котироваться.

Бесплатные вклады/выводы средств, минимальные комиссии за оборот

Все рынки ETF сопряжены с рисками. Даже самые лучшие ETF не являются исключением. Finex является примером риска. Фонд FXRB был ликвидирован без выплаты компенсаций вкладчикам.

Трудно дать однозначный ответ, какие биржевые фонды лучше всего покупать сейчас, поскольку никто не знает будущего. Выводы можно делать только на основе прошлых данных.

Поскольку акции растут в среднем на 10-15%, а облигации — на 5-7% в течение длительного периода времени, в долгосрочной перспективе имеет смысл вкладывать большую часть своих средств в акции. В конце концов, они более выгодны. С другой стороны, они также более волатильны.

Многие люди создают портфель из различных ETF, чтобы выровнять кривую дохода. В принципе, в этом есть смысл. Например: 40% российских акций, 20% иностранных акций и 40% облигаций.

Какие ETF купить в качестве сохранения денег

Лучшие биржевые брокеры для покупки ETF:

Комиссии за внесение и снятие средств отсутствуют. У этих брокеров самые низкие комиссионные за транзакции, полный список финансовых активов для торговли на бирже и возможность покупать иностранные ценные бумаги. Вы можете открыть МИУ, чтобы получить налоговые вычеты.

Какие ETF купить на облигации

Это не индивидуальная инвестиционная консультация! Информация предоставляется исключительно в информационных целях. Мы не гарантируем точность или полноту информации. Мы не несем никакой ответственности за ущерб, возникший в результате использования предоставленной информации.