«Когда срок действия страхового полиса заканчивается или наступает страховой случай, гражданин получает всю вложенную сумму плюс доходность», — говорит Неплюев.

Инвестиционные вклады: какие есть риски и подвохи

Если человек приходит в банк, чтобы сделать вклад, но не знает, какой план выбрать, консультант предлагает несколько вариантов инвестиций: Открытие традиционного сберегательного вклада, срочного вклада, вклада до востребования, мультивалютного вклада и т.д. В этом кратком обзоре Brobank рассказывает об инвестиционных вкладах, в чем их подвох, их преимуществах, недостатках и возможных рисках.

Если вам понравилось, подписывайтесь на Telegram-канал Brobank.ru и не пропустите новые новости

Получил высшее экономическое образование в Поволжском государственном университете. Более 8 лет он работает с финансовыми порталами, исследуя финансовые рынки, банковскую деятельность и анализируя экономические показатели. Он работает в качестве независимого эксперта и дает комментарии для СМИ. Открытый профиль

Какие бывают вклады в банках

Нам со всех сторон говорят, что деньги должны не просто лежать под матрасом или в сейфе, а работать. И это правда — если у вас есть бумажные деньги для сбережений, они постоянно обесцениваются из-за инфляции, которая в этом году как никогда высока (официально 13-14%, неофициально около 20%).

- Какие бывают вклады в банках

- Инвестиционный вклад: что это такое

- Накопительное страхование жизни (НСЖ)

- Инвестиционное страхование жизни (ИСЖ)

- Доверительное управление

- Паевые инвестиционные фонды (ПИФ)

- Плюсы и минусы инвестиционного вклада

- Какие риски может нести инвестиционный вклад

До недавнего времени у россиян было много вариантов для инвестиций — акции, облигации, ОФЗ, инвестиционные счета и т.д. — но после февральских событий большинство этих инструментов уже недоступны. Санкции затронули все аспекты нашей жизни, включая финансовый сектор.

Чтобы хоть как-то компенсировать влияние инфляции, вы можете отнести свои деньги в банк и положить их на счет, приносящий проценты. Таким образом, ваши сбережения будут надежно защищены банком и государством, а также принесут небольшую прибыль, что частично замедлит девальвацию рубля.

Каковы основные виды банковских депозитов?

- Срочные – классический вклад, который оформляется на определенный срок. В договоре указывается срок действия предложения и процентная ставка, которую вкладчик получит при выполнении условий договора. Забрать деньги раньше можно, но банк при этом снизит ставку.

- Вклады до востребования – такие вклады оформляются бессрочно, то есть деньги могут лежать на счету сколько угодно времени. Проценты здесь небольшие, зато деньги можно снимать в любое время.

- Валютные вклады – открываются в иностранной валюте, в свете последних событий, возможна принудительная конвертация.

- Целевые вклады – оформляются под конкретную цель, например, накопление взноса на жилье или оформляемые к совершеннолетию ребенка.

- Металлические (ОМС) – являются аналогом покупки драгоценных металлов. На счету хранятся деньги, привязанные к стоимости металлов, их в любой момент можно вывести.

Это важное разделение банковских депозитов по типам. Их также можно разделить на вклады с простым и сложным процентом, т.е. вклады с капитализацией, приносящие вкладчику более высокий доход.

Инвестиционный вклад: что это такое

Некоторым людям предлагают сделать депозит при посещении отделения банка. Это депозит с более высокой доходностью, который может быть открыт в банке только одновременно с инвестиционным продуктом.

- Первая часть – это классический депозит, по которому банк обязан выплачивать проценты, указанные в договоре, а также возвращать вложения обратно вкладчику. Эта сумма защищена по программе АСВ на сумму до 1,4 млн. рублей.

- Вторая часть – это финансовый (инвестиционный) инструмент, который не защищается государством. Банк сам решает, в какие инструменты вкладывать деньги, и от этого инвестирования он получает доход. Прибыль клиент делит с банком.

В зависимости от того, какой финансовый продукт вы выберете, инвестиционная часть ваших денег может быть вложена по-разному. Например, деньги могут быть внесены на брокерский счет, полис страхования жизни, FIC, находящийся в доверительном управлении, и т.д.

Чтобы понять это, его можно инвестировать во взаимный фонд или в траст на депозитарном счете.

Накопительное страхование жизни (НСЖ)

Если во время действия договора страхования у клиента наступает страховой случай, клиент получает выплату от страховщика. Если несчастного случая не происходит, клиент получает накопленную долю средств и любые доходы.

Принцип здесь схож, но есть принципиальное отличие: клиент не делает регулярных платежей страховщику, а вносит на счет страховщика всю сумму сразу. По окончании срока действия контракта клиент получает первоначально внесенную сумму и любую прибыль. Контракт заключается на короткий срок до 5-7 лет.

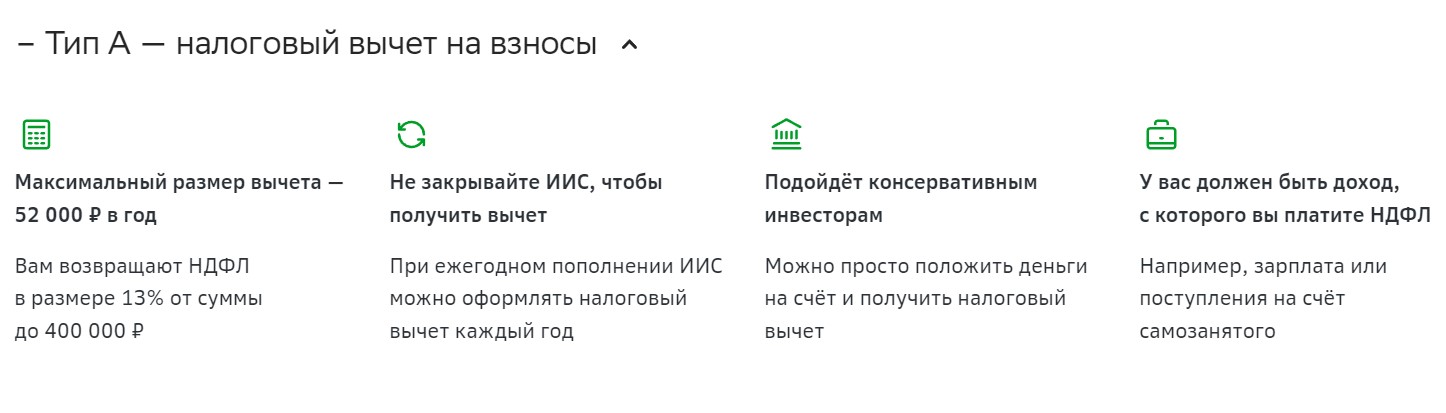

Трастовый счет включает брокерский счет или индивидуальный инвестиционный счет (IRA). IRA более привлекателен, поскольку государство предоставляет владельцам таких счетов ежегодную налоговую скидку в размере 13% на инвестированные средства.

Доверительное управление интересно тем, что клиент может выбрать стратегию риска и доходности, которая лучше всего ему подходит. К сожалению, прибыльность здесь не гарантирована; клиент может понести значительные убытки, если выберет высокорискованные инструменты.

Инвестиционное страхование жизни (ИСЖ)

Вы заключаете договор со страховой компанией, по которому она страхует вашу жизнь на определенную сумму, которую вы выплачиваете равными частями в течение срока действия договора.

Доверительное управление

Например, у вас есть полис страхования жизни на 1 000 000 рублей на пять лет. Это означает, что каждый год вы должны вносить на свой счет в страховой компании 200 000 рублей. Вы можете платить ежеквартально, раз в полгода или раз в год. Инвестиционный доход формируется из суммы, выплачиваемой в каждом году.

Она покрывает риск смерти, диагностирования особо опасного заболевания или инвалидности. Вы должны указать такой вариант отдельно, например, риск профессиональной нетрудоспособности, если вы станете нетрудоспособным. В этом случае действие плана не заканчивается, и страховая компания продолжает выплачивать за вас страховые взносы. Полный список доступных опций следует получить в соответствующей страховой компании.

Что такое «Накопительное страхование жизни»?

Есть и другой риск: вы дожили до конца страховки, и ничего плохого не произошло.

Если в течение срока действия полиса произойдет страховой случай, будет выплачена полная страховая сумма (1 000 000), независимо от того, сколько страховых взносов было уплачено на момент наступления события, плюс любой накопленный инвестиционный доход.

Страховые случаи

Прежде всего, это касается самого страхования жизни. Она оформляется не на вас, а на ваших наследников. Никто из нас не застрахован от того, что на голову может упасть кирпич. Или от пьяного водителя, выехавшего на встречную полосу. Даже не трезвый водитель. В этом случае ваши иждивенцы получат от страховки значительную сумму денег, которая может быть для них жизненно важной. Особенно если