Поэтому не беспокойтесь о кредитном плече, потому что размер не имеет значения, пока вы хорошо управляете рисками и используете правильный стоп-лосс. Лучше сосредоточиться на том, сколько вы можете потерять на сделке, и выбрать правильный размер позиции.

Трейдинг: секретные формулы риск-менеджмента для начинающих

Как вы впервые познакомились с торговлей акциями? Если это миллионы, то вы либо новичок, либо камикадзе. И если вы считаете, что торговля равна риску, то вы опытный трейдер, который знает, как управлять своим капиталом, несмотря на рыночные кривые. Вас можно поздравить, потому что большинство тех, кто пытается выйти на валютный рынок, вообще не задумываются о рисках, пока не сольют свой первый депозит. Дилетанты не понимают, что долгое пребывание на фондовом рынке — это не результат везения, а продуманного профессионального управления рисками.

Какими навыками необходимо овладеть, чтобы объективно оценивать ситуацию, собственные возможности и ограничения, а также прибыльность каждой сделки? Как сбалансировать свой капитал и каких правил управления рисками следует придерживаться, чтобы сохранить и приумножить свой капитал?

Что такое риск-менеджмент?

Управление рисками — это кнопка SOS, которая срабатывает в критические моменты рынка и выводит вас из позиции. Стратегия сокращения убытков по сделкам. Холодный душ для восстановления сил, когда у вас спад.

Управление рисками отвечает на вопрос: сколько я могу потерять на сделке? Этот вопрос всегда должен быть у вас на уме, как красный свет. Вы сможете заработать на фондовом рынке, если сначала научитесь не терять.

Начнем с основ риск-менеджмента

Во-первых, нельзя вкладывать более половины всего капитала в очень привлекательный проект. Иначе это было бы подобно смерти.

Все блоги о трейдинге дают новичкам один и тот же совет: не кладите все яйца в одну корзину! Как вы думаете, люди прислушиваются? Статистика говорит об обратном — очень мало людей тщательно готовятся к торговле. Остальные не заботятся о диверсификации.

И они должны. Если сравнивать с обычной работой, то это все равно, что днем работать в офисе, а вечером подрабатывать то там, то здесь, получая почти такой же доход, как и на основной работе. Понимаете ли вы эту параллель?

Ну, как вам такой вариант: вы работаете охранником посменно каждые 2 дня, а в остальные 2 дня находите другую работу на неполный рабочий день с такой же оплатой. При условии, что вам удастся выспаться. Практически идеальная жизнь — если одна работа не получается, вас подстраховывает наличие второй. Доходы, конечно, упадут, но не так сильно, как могли бы. Диверсификация следует тому же принципу, только с точки зрения названий и фондов.

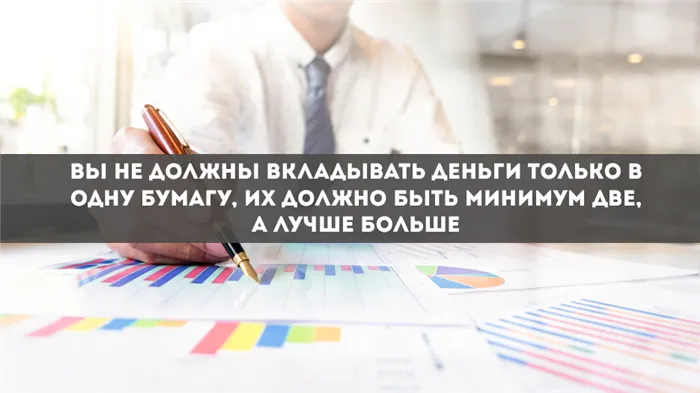

Отсюда вытекает второй пункт: вы не должны вкладывать свои деньги только в одну ценную бумагу, а как минимум в две, а лучше в несколько.

Для новичков их должно быть не более трех, чтобы избежать путаницы. И инвестировать в каждую ценную бумагу до 15% от депозита (при трех ценных бумагах — 45%, т.е. менее половины капитала — см. первый пункт). Это ваша страховка от банкротства — чтобы вы не застрелились, не утонули и не жили жалко на даче. Простите за преувеличение, но как еще я могу написать, чтобы достучаться до «искушенных», которые составляют большинство на фондовом рынке?

Третье правило: нельзя рисковать более чем 5 % от фактического депозита в сделке.

Если вы держите риск в пределах 5%, общий убыток будет примерно таким же. В нормальных экономических условиях этот процент равен уровню инфляции. Однако каждый трейдер должен стараться максимально снизить риск до 1,5 % — чем меньше риск, тем выше стабильность.

В-четвертых, открывать позиции по нескольким инструментам, но в пределах маржи, которая часто составляет 25% от депозита.

Более подробную информацию вы можете найти здесь. Как правило, акции одной группы ведут себя одинаково при изменении рыночных тенденций — если одна акция второго эшелона падает, она, скорее всего, увлечет за собой остальные. Поэтому не стоит рисковать своими деньгами, открывая крупные позиции в одной группе акций. Принцип диверсификации заключается в том, чтобы потери от одной группы активов компенсировались прибылью от других групп.

В-пятых, соблюдайте баланс между диверсификацией и концентрацией.

Это мера денег, вложенных в различные инструменты. Речь не идет о разделении портфеля на мелкие сегменты или покупке различных ценных бумаг лишь в незначительной степени. В вашем портфеле не должно быть более 5-7 инструментов, иначе даже самый продвинутый трейдер запутается в расчетах. Новичкам рекомендуется начинать с 2-3 видов ценных бумаг по той же причине.

Шестой, стоп.

Это элементарная вещь, но многие люди ее игнорируют. Нет лучшей защиты, чем потеря денег. Помните, что это рынок со всеми его искажениями, где цены могут легко пойти в неправильном направлении. Принимая решение между упущенной выгодой и полным исчезновением вкладов, используйте свой мозг.

Сотрудник вашей компании осуществляет платежи. Он получает запрос на оплату забронированного им номера в пятизвездочном отеле. Запросов слишком много, нет времени разбираться с деталями, поэтому он берет и платит. Довольный путешественник проводит время в дорогом отеле, а владелец бизнеса думает, где же деньги.

Что такое управление рисками

С научной точки зрения, управление рисками можно определить как систему, которая предотвращает риски для компании. По мнению Елены Саркисовой, автора книги «Риски в торговле», практического пособия для студентов экономической теории, управление рисками должно предусматривать три сценария для предприятий:

- Положительный исход, когда риски оказываются выгодными для компании, и компания получает прибыль или выгоду от сложившейся ситуации.

- Отрицательный исход — когда предприниматель остается в убытке.

- Игра с нулевой суммой — когда бизнес не получил ни прибыли, ни убытков от ситуации.

Это определение дополняет мнение Сьюзен Штальнекер, вице-президента компании Du Pont:

«Управление рисками — это стратегическое средство повышения прибыльности и сглаживания колебаний уровня прибыли».

Можно сказать, что основная задача риск-менеджера — определить набор действий в организации, которые позволят превратить риск в прибыль или, по крайней мере, предотвратить негативный исход. Для этого необходимо учитывать различные факторы, которые могут повлиять на процесс.

Классификация рисков

Не существует фиксированной классификации рисков по видам и категориям — все зависит от специфики компании. Например, мы можем попытаться разделить события на основе бизнес-руководства «Экономические и финансовые риски». Оценка, управление…» Шапкин А.С. и Шапкин В.А.

Разделение производится в соответствии со сферой возникновения и сферой деятельности:

- Производственный риск — сбой в производстве или поставке продукции. В основном это связано с внутренними факторами, например, недостаточным использованием сырья.

- Природные риски — это ситуации, связанные с проявлениями природы. Например, трудности, вызванные стихийными бедствиями. Или риски ответственности из-за возможного ущерба окружающей среде.

- Политические риски — это трудности, связанные с изменениями в законодательстве, более строгим отношением к предпринимательству или возможностью конфискации имущества без адекватной компенсации.

- Риск изменения покупательной способности денег — если в стране наблюдается активная инфляция, реальный доход бизнес-клиентов снижается. В случае дефляции уровень цен падает, что приводит к снижению прибыльности бизнеса.

- Курсовые риски — они затрагивают практически каждый бизнес. Если компания осуществляет прямые платежи в иностранной валюте, целесообразно диверсифицировать финансовые потоки в разных валютах. Затраты компании зависят от валюты, например, когда оборудование или сырье покупается в иностранной валюте. Валютные риски также необходимо учитывать при инвестировании в капитал компании из-за рубежа.

- Риск ликвидности — возможность нехватки денежных средств или других активов, необходимых для выполнения обязательств.

- Риск контрагента — важность рассмотрения сценария, при котором ваши партнеры не смогут выполнить свои обязательства. Это приводит к краху всей финансовой модели компании и ее бизнес-процессов.

Существуют десятки видов рисков. В зависимости от бизнеса, они могут быть классифицированы как репутационные проблемы, кадровые проблемы, если их трудно набрать, или кредитные проблемы.

См. также: Корпоративная безопасность. 5 Основные угрозы

Что должен делать менеджер по управлению рисками

Рассматривая задачи риск-менеджеров, можно обнаружить, что их задачи вытекают из классификации рисков. В зависимости от специфики компании, они могут быть обязаны, например:

- Проведите производственный аудит и проанализируйте, насколько эффективно выстроена система использования сырья и есть ли у компании риск возникновения производственных проблем.

- Определите ключевые показатели эффективности, которые помогают прогнозировать потенциальные производственные проблемы.

- Создать систему мониторинга безопасности для предотвращения ущерба окружающей среде.

- Создавать возможности для повышения осведомленности о законодательстве в регионе, где работает компания. Разработать планы действий на случай, если бизнес-операции будут нарушены из-за изменений в политической власти или отношениях между странами. Например, если компания поставляет продукцию в европейские страны, то на всякий случай стоит включить в стратегию развития бизнеса поиск азиатских партнеров.

- Обеспечить совместную работу аналитиков и групп безопасности по проверке контрагентов и их финансовой стабильности.

- Создать систему прогнозирования снижения покупательной способности населения.

- Убедиться в надежности системы бухгалтерского учета и отсутствии потенциального дефицита ликвидности.

Список обязанностей варьируется в зависимости от размера бизнеса и его целей.

Для этого разделите сумму риска в деньгах на разницу между ценой покупки и продажи акции. 299 руб/(8,6-8,35)=1196 Учитывая систему управления рисками, трейдер не может купить более 1196 акций, чтобы не превысить лимит убытков в 2,99%.

Процент прибыльных сделок

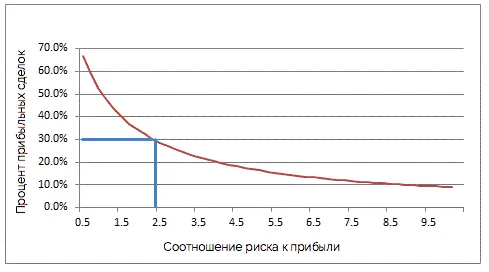

«Как я могу добиться более прибыльной торговли?». Это, пожалуй, один из самых распространенных вопросов, который задают многие трейдеры. Конечно, более высокий процент прибыльных сделок звучит хорошо, потому что у вас будет меньше потерь. Но сделает ли это вас лучшим трейдером? Нет!

Процент прибыльных сделок — важный показатель, но он не важен сам по себе. Предположим, что процент выигрышей трейдера составляет 90%, но его убытки всегда в 10 раз больше его прибыли. Нередко трейдеры слишком рано фиксируют прибыль и позволяют своим убыткам выйти из-под контроля.

Даже если у вас чрезвычайно высокий процент прибыльных сделок, вы, вероятно, не всегда можете справиться с убыточными сделками. Поэтому, когда случаются потери, трейдеры паникуют, всеми способами пытаются их «избежать», а затем действуют эмоционально и часто совершают дорогостоящие ошибки.

Знаете ли вы, что даже торговые системы с доходностью 50%, 40% или даже меньше могут приносить вам постоянную прибыль? На приведенном ниже графике показана взаимосвязь между прибыльностью и взаимосвязью между риском и доходностью.

Однако трейдеры не имеют прямого контроля над своей прибылью.

Соотношение риска к прибыли

Коэффициент риск-реванш, как следует из названия, представляет собой соотношение между потенциальной прибылью и потенциальными убытками по одной сделке. Чтобы определить это соотношение, трейдер берет расстояние между точкой входа и стоп-лоссом (потенциальным убытком) и сравнивает его с расстоянием между точкой входа и тейк-профитом (потенциальной прибылью).

Хорошая новость заключается в том, что мы можем контролировать это соотношение.

Трейдер может использовать более узкий стоп-лосс или более широкую цель тейк-профита, чтобы увеличить соотношение риск/вознаграждение. Это также означает, что для позитивной торговли ему требуется меньший процент прибыльных сделок. В этом случае цена легче достигнет своего стоп-лосса. Таким образом, более узкий стоп и более широкие цели для фиксации прибыли приведут к снижению доходности торговой стратегии.

С другой стороны, вы можете выбрать более широкий стоп-лосс и более узкую цель для фиксации прибыли. Это означает, что соотношение риска и вознаграждения снижается. Теперь цене легче попасть в цель, и в ваших сделках появляется больше возможностей для ошибок, поскольку необходимость в точности снижается при более широком стоп-лоссе. Это также может привести к увеличению общего количества прибыльных сделок.

Время удержания позиции

Период удержания сделок напрямую связан с соотношением риска и вознаграждения, поскольку чем дальше цель, тем больше времени требуется для того, чтобы цена достигла цели. И если у вас есть некоторый опыт в торговле, вы наверняка знаете, что оставаться в прибыльных сделках не так-то просто. Слишком ранняя фиксация прибыли — распространенная проблема, поскольку трейдеры постоянно боятся, что цена развернется и сведет на нет всю нереализованную прибыль.

Выбор более широкой цели на первый взгляд может показаться хорошей идеей, но это создает множество проблем. Поэтому вам нужно тщательно решать, как корректировать свои цели, и следить за своими эмоциональными реакциями.

Управление рисками — это отдельная область менеджмента, которая помогает компании заранее определить риски, рассчитать их потенциальное влияние и предпринять действия по управлению ими. Если вы знакомы с инструментами управления рисками, спрос на вас в деловом мире возрастает многократно.

Просто о риск-менеджменте в небольшой компании

Недавно у меня состоялся разговор с отцом о мерах, предпринимаемых властями нашей страны для борьбы с эпидемией, их целесообразности и обоснованности. Позиция моего отца в целом сводилась к тому, что он поддерживал меры президента и не считал карантин необходимым, поскольку «эпидемия может не вызвать критических проблем».

Когда я спросил: «А что, если завтра умрут тысячи людей? Когда я спросил: «А что, если завтра умрут тысячи людей?

Позже я понял, что подавляющее большинство менеджеров в нашей стране, к сожалению, не знакомы или знакомы поверхностно с концепцией управления рисками и поэтому часто принимают импульсивные решения, которые впоследствии оказываются явно ошибочными. Поэтому в этой статье я хотел бы поговорить об основах управления рисками и объяснить, почему нынешние меры нашего правительства кажутся несбалансированными.

Что такое риск-менеджмент и зачем он нужен?

Во-первых, я хотел бы отметить, что эта статья предназначена для руководителей и владельцев бизнеса. Я не буду углубляться в теории и академические выкладки по управлению рисками, поэтому вряд ли профессионалы, работающие в этой отрасли, узнают что-то новое. Если только вы не посмотрите на их работу со стороны, вернее, сверху. Однажды я услышал хорошую метафору о том, что иногда приходится оценивать свою деятельность со стороны: «Трудно варить борщ, когда ты в нем плавающий овощ. Чтобы делать это эффективно, нужно выйти из борща и взять половник».

Управление рисками в бизнесе — это выявление и оценка всех рисков, с которыми сталкивается ваш бизнес. О том, как это сделать, я расскажу позже. На данный момент лучше всего понять, почему необходимо его использовать.

Каждый владелец (если он занимается управлением), менеджер или любой другой человек принимает решения, основываясь на оценке их будущих последствий. Конечно, это своего рода управление рисками, неполное, но все же. Систематический подход к управлению рисками выглядит иначе, поскольку вам необходимо выявить и ранжировать максимальное количество потенциальных рисков для бизнеса.

В конце концов, если вас сейчас спросят, какой риск вы считаете наиболее важным для вашей компании, ваш ответ, вероятно, будет очень субъективным. На решение будут сильно влиять последние новости и то, с кем вы больше всего общаетесь — если это руководитель отдела логистики, вы отдадите предпочтение рискам транспортных ограничений в дни разгула эпидемии; если это отдел маркетинга, вы отдадите предпочтение общему снижению спроса. Как правило, вы будете оценивать риски исходя из своих личных убеждений, потому что вы не сделали своим делом постижение всей картины в целом, чтобы добиться объективности.

И напрасно. Управление рисками — это общесистемный инструмент, который является частью всех распространенных методов управления бизнесом (читайте об этом в книге Bain & Company: Management Tools & Trends), поэтому его ни в коем случае нельзя игнорировать.

Конечно, только вам решать, хочет ли ваша компания управлять рисками, но объективное определение потенциальных рисков и их ранжирование — это не слишком трудоемкое занятие, которое в конечном итоге позволит вам сосредоточиться на главном. Возьмите половник. Правильное внедрение мер по управлению рисками еще далеко не все, но начало положено. Исследование, представленное в Journal of R&D Management, показывает, что более 89% успешных западных компаний систематически выявляют риски, а исследование, представленное в Journal of Technology Management & Innovation, показывает, что руководители компаний в целом рассматривают управление рисками как важную инициативу для реализации своих стратегий и достижения устойчивых результатов, и включают анализ рисков в процессы принятия решений.

Учитывая, что менеджеры микро- и малого бизнеса в нашей стране редко используют этот важный инструмент управления, для большинства руководителей это неплохая возможность получить долгосрочное преимущество в управлении. Конечно, преимущества систематического управления рисками не столь ощутимы для малого бизнеса, как для крупной компании, поскольку в этом случае карта рисков обычно помогает лишь определить, с чем вы имеете дело. Многие внешние риски находятся вне вашего контроля, и многие из них приведут к вашему закрытию. У средних и крупных компаний, конечно, гораздо больше возможностей: Они открывают собственные учебные центры, когда им не хватает сотрудников, покупают дорогостоящее оборудование, например, средства информационной безопасности или противопожарное оборудование и т.д. Однако у них нет даже таких возможностей глобальных транснациональных корпораций: Влиять на правительства, переносить производственные мощности в страны с более низкими налогами, поглощать конкурентов.

Хорошо. Польза понятна. С чего начать?

Конечно, начинать нужно с важных вещей. Об этом есть очень хорошая история. Когда Тони Хейворд занял пост генерального директора British Petroleum в 2007 году, он сделал повышение безопасности приоритетной задачей. Сразу же был принят ряд «важных решений» для снижения рисков: сотрудникам запретили ходить с кофе в руке, если чашка не закрыта; запретили писать СМС за рулем личного транспорта. Три года спустя, когда Хейворд уже полностью внедрил в организации систему управления безопасностью и рисками, как он ее понимал, в Мексиканском заливе взорвалась нефтяная скважина Deepwater Horizon, принадлежащая компании British Petroleum. В результате взрыва произошла одна из крупнейших техногенных катастроф в истории человечества. Комиссия по расследованию правительства США пришла к выводу, что авария стала результатом неспособности участников определить и адекватно смягчить риски, связанные с их деятельностью.

Из этого примера следуют два важных вывода: Важно рассмотреть все риски, с которыми сталкивается ваша организация, и определить приоритетность этих рисков, чтобы устранить наиболее важные из них.

Давайте начнем с определения рисков. Я предлагаю здесь отказаться от интуитивно расплывчатого определения «риска» в стандарте ISO 31000 «Управление рисками». Принципы и руководящие указания». является влияние неопределенности на цели». Гораздо проще думать о риске как о сочетании угрозы и уязвимости.

Допустим, ваш товар находится на огороженной территории. Злоумышленники хотят украсть товар — это угроза. Но они не могут пройти через забор, поэтому слабым местом будет дыра в заборе. Обратите внимание, что угроза — это только комбинация этих двух факторов. Наличие угрозы без уязвимости и наоборот не будет представлять собой угрозу.

Я рекомендую вам начать выявление рисков вашей организации с неочевидного: Поищите в Интернете стандартизированную базу данных о рисках в вашей отрасли, возможно, это не база данных, а научная статья. Изучите перечисленные там риски, это поможет вам настроиться на нужный лад, возможно, вы найдете там много мудрых предположений, которые вы упускаете из виду в своей повседневной деятельности.

Я хотел бы повторить, что эта статья предназначена для микро- и малых предпринимателей. Перечисленные здесь методы могут подойти для среднего бизнеса, но, скорее всего, будут неэффективны для крупных компаний с большим количеством сотрудников и разветвленной ведомственной структурой.

После изучения типичных рисков найдите риски, характерные для вашего бизнеса. По моему опыту, самый простой и эффективный способ сделать это — провести SWOT-анализ, мозговой штурм с участием руководителей всех уровней. В нашей компании мы ежегодно проводим SWOT-анализ как часть стратегического планирования, выявляя и оценивая риски. В этой статье я не буду подробно останавливаться на том, что такое SWOT-анализ, потому что это один из самых популярных и традиционных методов анализа бизнеса, о котором везде есть масса информации.

Просто имейте в виду две вещи: Ваши сотрудники слишком ленивы, чтобы думать, склонны переоценивать внешние риски и недооценивать внутренние, и они точно не определят себя.

Что это значит?

- Во-первых, составьте для них план. Когда я планирую такую встречу, я говорю: «Пока мы не определим 50 рисков, никто никуда не пойдет», чтобы встреча прошла более гладко. Не стоит недооценивать это число, потому что если они могут назвать вам 10-15 рисков, то после двухчасового обсуждения они легко могут увеличить это число до 40-50.

- Во-вторых, люди устроены так, что им проще искать виновного извне и среди незнакомых людей, чем попытаться объективно разобраться в проблеме. В результате важность внешних рисков, таких как действия регулирующих органов, изменения в законодательстве и т.д., обычно преувеличивается, а внутренние проблемы, связанные с недостатками отдельных сотрудников или их собственными проблемами, скрываются или преуменьшаются. Чтобы компенсировать этот эффект, я завершаю весь процесс индивидуальными интервью. Таким образом, отдельные менеджеры могут непредвзято рассказать о своих внутренних недостатках.

Затем они выбирают метод и набор инструментов для управления этими рисками и приступают к разработке конкретной стратегии, которая снижает вероятность наступления выявленных рисков и минимизирует возможные последствия.

Что такое риск-менеджмент

Управление рисками — это непрерывный процесс, целью которого является выявление рисков и предотвращение их негативного воздействия или минимизация их последствий. Что означает «негативное воздействие»? Например, неполучение ожидаемого дохода, несоблюдение сроков или, в крайних случаях, банкротство.

Система внутреннего контроля — это набор политик, процедур, задач и других аспектов, которые помогают компании эффективно работать и адекватно реагировать на значительные операционные, финансовые и бизнес-риски на пути к достижению своей цели.

На этапе создания бизнеса/продукта некоторые риски очень высоки и непредсказуемы, и в отсутствие стабильной работы бизнеса их влияние на бизнес очень велико. Например, отсутствие стабильного спроса на продукцию компании или отсутствие постоянных клиентов может привести к так называемому дефициту ликвидности (недостаток средств на счетах компании для своевременной оплаты обязательств).

Фото: ubratdoma.ru

Банки также неохотно предоставляют кредиты на пополнение оборотных средств или овердрафты компаниям без достаточного залога и с недостаточным движением денежных средств на счетах. Все это вместе взятое может привести к претензиям со стороны поставщиков и другим негативным последствиям.

Этого можно избежать путем получения отсрочек платежей от поставщиков, а также планирования и контроля платежного календаря. Заблаговременное выявление и реализация мер по предотвращению или минимизации рисков может сэкономить много денег, времени и нервов.

Риски и контроли

Взаимосвязь между рисками и средствами контроля можно проиллюстрировать на простом примере.

Сотрудник вашей компании осуществляет платежи. Он получает запрос на оплату забронированного им номера в пятизвездочном отеле. Запросов слишком много, нет времени разбираться с деталями, поэтому он берет и платит. Довольный путешественник проводит время в дорогом отеле, а владелец бизнеса думает, где же деньги.

Скриншот с youtube.com

Это свидетельствует о наличии недостатков в контрольной среде предприятия. Поэтому здесь принимаются решения, которые не отвечают интересам компании. Чтобы избежать подобных ситуаций, необходимо установить правила, согласно которым кто может останавливаться в пятизвездочных отелях и получать преференции. При бронировании или оплате необходимо проверить, совпадают ли должность сотрудника и категория отеля. Это процедура контроля. Конечно, такая тривиальная ситуация маловероятна и очень очевидна. Но если рассматривать это в контексте крупномасштабной операции или разовой дорогостоящей операции.

Сама система внутреннего контроля должна быть частью бизнес-процессов, включая этапы идентификации, авторизации, проверки, утверждения и т.д. Кроме того, средства контроля должны не только «блокировать» любое неправильное действие, но и вовремя его обнаруживать.

Организация риск-менеджмента

Прежде чем разрабатывать и внедрять соответствующие средства контроля, необходимо определить цели, которых вы хотите достичь, и связанные с ними риски. Например, ваша компания хочет разработать продукт на основе уникальной технологии. Чтобы достичь этого, вам необходимо привлечь в свою команду опытных людей. Риск может заключаться в том, что они недостаточно обучены или что вы не сможете удержать всю команду до конца проекта. В таком сценарии меры контроля для минимизации риска могут быть следующими:

- Проверка компетенций при приеме на работу, сбор и проверка данных с предыдущих мест работы, интервьюирование авторитетных специалистов.

- Постоянный мониторинг рынка труда, уровня заработной платы и условий труда в сопоставимых компаниях.

- Налаживание каналов связи с персоналом, получение обратной связи, наставничество, четкая и понятная система развития персонала.

Не существует такой вещи, как совершенная система внутреннего контроля. Причина в том, что почти каждая среда и отрасль является динамичной. Некоторые риски со временем теряют свою значимость и заменяются новыми рисками, которые трудно или невозможно предсказать.

Фото с сайта rockandice.com

Целью любой системы внутреннего контроля и управления рисками является обеспечение разумной уверенности в том, что организация достигнет своих целей.

Это означает, что мы можем торговать лотом 0,05 в GBP/USD со стоп-лоссом в 200 пунктов. Максимальный убыток от этой сделки составит $100 или 1% от нашего торгового счета.

Что касается научной формулировки, обратите внимание, что существует теория теории риска, в которой есть специальный раздел «управление рисками».

Управление рисками в инвестициях и торговле — это, прежде всего, контроль трейдера над исполнением своих сделок, независимо от стиля торговли и временных интервалов.

Вопреки многим заблуждениям, управление рисками не указывает, когда следует отказаться от позиции, насколько эффективна стратегия или каков будет убыток по сделке.

Стратегия управления рисками — это часть торговой системы, которая точно указывает вам, сколько фигур вы можете купить и какой максимальный риск вы можете держать в позиции. Управление капиталом — это активы, объем торговли (как размер одной сделки, так и общая сумма всех сделок), ваш общий капитал, индивидуальная и общая толерантность к риску.

Проще говоря, стратегия управления рисками определяет ваши допустимые потери и прибыли и поэтому имеет решающее значение, особенно для состоятельных трейдеров.

Отличия Риск-менеджмента от Мани-менеджмента

Вопреки распространенному мнению, термины «управление рисками» и «управление капиталом» не идентичны.

- Управление деньгами — это процесс обращения с деньгами. Стратегии управления мани могут быть самодостаточными, например, мартингалы.

Однако в него не входит то, что относится к управлению рисками: Диверсификация инвестиций, выбор инвестиционных активов, хеджирование.

Мани-менеджмент показывает, как можно управлять капиталом с максимальной эффективностью, а управление рисками помогает распределить капитал по различным рынкам.

Почему так важен риск и мани-менеджмент

Применение элементов управления капиталом сопровождает каждую сделку на финансовом рынке, даже если инвестор об этом не знает. Выбор инструмента, установление рыночной цены и хеджирование рисков — все это является частью управления капиталом.

Управление рисками, в свою очередь, во многом определяет вероятность успешной торговли, поскольку позволяет грамотно подходить к открытию и поддержанию позиций в рискованных условиях.

Зачастую оптимизация позиций на основе толерантности трейдера к риску является главным критерием успешной торговли.

Часто начинающие трейдеры без знаний об управлении рисками переоценивают риски и теряют депозиты, что нередко приводит к разочарованию в торговле. Более того, без управления рисками трудно разработать успешную торговую стратегию.

Пример расчета риска, лота и суммы для сделки

Давайте рассмотрим, как рассчитать риски в торговле. Для примера рассмотрим управление капиталом в торговле на Форекс.

Валютная торговля ведется лотами по 100 000 единиц выбранной валюты.

Чтобы определить объем сделки, необходимо сначала рассчитать процент риска по сделке.

Существуют различные подходы к определению допустимого риска для каждой операции. Самый популярный из них гласит, что процент риска по одной сделке не должен превышать 2% от суммы депозита. Для некоторых трейдеров уровень риска по отдельным сделкам может быть увеличен до 5% от депозита.

Стратегии с риском более 5% на сделку считаются агрессивными и рискованными.

Рассчитать риск сделки очень просто: нужно умножить сумму депозита на предполагаемый процент риска сделки. При выбранном проценте риска в 2% и депозите в $10 000 максимальный убыток по одной сделке не должен превышать $200.

Прежде чем рассчитывать объем торговли, необходимо тщательно проработать свою торговую стратегию, то есть длину стопа.

Предположим, что согласно вашей стратегии, стоп составляет 20 пунктов или 200 для пятизначной котировки.

Ваш общий депозит составляет 2 000 долларов. В этом случае рассчитайте необходимый объем торгов следующим образом:

- Пересчитайте процент риска в денежном эквиваленте — 2% от $2,000 составляет $40,

- Рассчитайте стоимость пункта — разделите $40 на 20 пунктов и примите стоимость пункта за $2.

- Аналогично, мы делим полученное значение 1 пункта на фактическое значение одного пункта партии.

Применение элементов управления капиталом сопровождает каждую сделку на финансовом рынке, даже если инвестор об этом не знает. Выбор инструмента, установление рыночной цены и хеджирование рисков — все это является частью управления капиталом.

Как устроен финансовый риск-менеджмент

В целом, управление рисками — это набор решений, которые серьезно снижают вероятность негативных последствий и уменьшают потенциальные потери инвестора. Теория управления рисками, по сути, базируется на трех столпах: Утилита, регрессия и диверсификация.

Риск-менеджеры сначала идентифицируют сам риск, затем оценивают вероятность его возникновения, величину последствий и определяют размер убытков.

Затем они выбирают метод и набор инструментов для управления этими рисками и приступают к разработке конкретной стратегии, которая снижает вероятность наступления выявленных рисков и минимизирует возможные последствия.

После реализации стратегии они оценивают достигнутые результаты и адаптируют их к выявленным рискам.

Затем выбирается метод управления рисками и набор инструментов. Основными методами управления рисками являются полное избежание риска, смягчение риска, передача и принятие риска. Основными методами управления рисками являются избежание риска, смягчение риска, передача риска и принятие риска.

Основные принципы управления рисками включают ряд политических, организационных, правовых, экономических и социальных инструментов. Вполне допустимы различные комбинации этих методов.

Если рассматривать инструменты более подробно, то самым популярным инструментом является страхование рисков. Таким образом, компания передает блокирование риска и выплату возможных убытков третьей стороне, т.е. страховой компании.

Этот вариант управления рисками называется методом передачи. Существует еще несколько методов управления рисками. К ним относятся метод отрицания, который предполагает устранение чрезмерных рисков, метод снижения, который предполагает избежание или распределение рисков, и метод принятия, который предполагает создание резервов и провизий на случай возникновения потенциального риска.

Как устроен риск-менеджмент в биржевой торговле

Что касается применения риск-менеджмента в биржевой торговле, то, по мнению экспертов, он представляет собой комбинацию нескольких методов. В противном случае новичку будет очень трудно удержать свой портфель в середине.

Начнем с управления объемом позиции. Эта методология схожа с основными методами управления капиталом. Некоторые эксперты даже не видят разницы между ними. Выделение стратегии управления капиталом в блок управления рисками.

Для этого риск-менеджер должен выделить безопасную часть капитала инвестора для проведения сделки. В брокерской категории стоимость этой части не должна превышать 30% капитала инвестора. Минимальный или комфортный уровень капитала не будет превышать диапазон 0,5-3%. Риск-менеджеры считают, что чем выше капитал, тем ниже должен быть потенциальный риск. А при ценах выше 3% инвестор перейдет к агрессивной и, следовательно, максимально рискованной торговой стратегии. Это увеличивает не только норму прибыли, но и потенциальный риск потерь.

Диверсификация портфеля

Ограничение риска портфеля максимум до 3 % устраняет только рыночные риски, но не влияет на валютные риски. Адекватная диверсификация портфеля — путем покупки различных классов активов — помогает снизить валютные риски. Инвестор должен выбирать акции из разных секторов экономики и избегать пересечения с другими эмитентами в своем портфеле.

Предпосылка: коэффициент корреляции цен активов должен быть минимальным. При нормальном уровне корреляции одни активы в портфеле фиксируют прибыль, а другие корректируются в сторону уменьшения. Таким образом, средняя доходность активов удерживается в пределах ожидаемого коридора.

Такие факторы, как ограниченный объем капитала, доступного для участия, и риски самих сделок остаются такими же, как и при хеджировании рыночного риска. Разница заключается в том, что инвестируемая сумма распределяется между различными классами активов и не повторяется внутри этих классов активов.

Что такое управление рисками?

По мнению экспертов, этот термин впервые был использован в страховании более пятидесяти лет назад для обоснования потенциальных выгод страхового покрытия для застрахованного лица. Сегодня под управлением рисками понимают стратегию снижения наибольших рисков для компании.

Как можно минимизировать риски?

Обязательной практикой снижения рисков является хеджирование. Это особая стратегия, при которой инвестор совершает разнонаправленные сделки на разных рынках. Таким образом, прибыль от одной сделки компенсирует убыток от другой. Однако хеджирование — это довольно сложный процесс управления прибылью в рамках портфеля. И это хорошее начало для того, чтобы понять основные принципы управления рисками и использовать их для создания хорошо диверсифицированного инвестиционного портфеля для получения среднесрочной и долгосрочной прибыли.

Материалы, представленные на этом сайте, предназначены только для информационных целей, не являются инвестиционными исследованиями и не должны рассматриваться как инвестиционные рекомендации. Любое мнение, выраженное на данном сайте, является субъективным мнением в отношении предмета материала и не является рекомендацией компании Carrencie Com Bel LLC или ее аффилированных лиц. Мы не делаем никаких заявлений и не даем никаких гарантий в отношении точности или полноты информации, представленной на этом сайте. Если вы полагаетесь на информацию, размещенную на этом сайте, вы признаете, что делаете это с ведома и на свой страх и риск.