Наличие беспроцентного периода не освобождает клиентов кредитных организаций от различных видов платежей. Различные требования и ограничения в договоре могут привести к большим денежным потерям, если их не соблюдать.

Грейс(льготный) период: честный и не очень

Льготный период также называется периодом отсрочки. Это означает, что вы можете использовать деньги, взятые в долг на кредитной карте, без уплаты процентов. Таким образом, вы сможете потратить кредитные средства и вернуть их в том же объеме. Обычный льготный период составляет 50-60 дней.

В некоторых случаях, например, в Альфа-Банке, она действительна в течение 100 дней, а в Почта Банке — неограниченно, но при определенных условиях, которые нетрудно спутать. Для неопытных клиентов заманчивые условия оказываются ловушкой. Прежде чем выбрать процентную ставку, необходимо ознакомиться с ее условиями.

Что такое грейс-период?

Это льготный период использования средств кредитной карты. В течение этого периода вам не нужно платить дополнительные проценты. Если клиент не соблюдает льготный период, на оставшуюся задолженность начисляются проценты по процентной ставке, указанной в договоре. Методология расчета льготного периода варьируется от банка к банку:

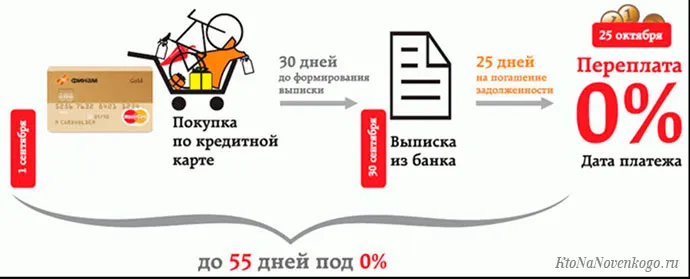

- Исправлено. Они начинаются в один и тот же день и заканчиваются одинаково. Бинбанк, например, имеет льготный период до 55 дней. Он начинается 1-го числа каждого месяца и заканчивается 25-го числа следующего месяца. Покупки, совершенные в течение льготного периода, например, с 1 июля по 30 июля, должны быть погашены до 25 августа. Если покупка совершена 1 июля, льготный период составляет 55 дней, если 30 июля — сокращается до 25 дней. Это удобно тем, что не нужно отсчитывать дни для каждой транзакции, чтобы узнать, когда нужно платить. Все, что вам нужно сделать, это выписать ежемесячную выписку и выплатить сумму до 25 числа следующего месяца.

- Его называют плавающим или справедливым. Он зависит от даты покупки и длится до 50 дней. Например, покупка была совершена 7 июля, поэтому сумма должна быть выплачена до 27 августа. Это неудобно тем, что приходится постоянно искать и вычислять даты.

- Одиночка. Принцип здесь заключается в том, что новый льготный период начинается только после того, как оплачен предыдущий.

Честный и нечестный грейс-период.

Эти термины появились среди клиентов банков, хотя сами банки не имеют подобных определений. По мнению банковских экспертов, нет оснований называть льготный период оскорбительным, поскольку все условия прописаны в тарифах, и клиент сам решает, соглашаться или нет. Давайте поясним эти понятия на примере.

Он основан на фиксированном базисном периоде, например, на 1-м числе месяца. Дата погашения — 25-е число каждого месяца. Получается, что сумма за все покупки, совершенные в течение учетного периода, должна быть погашена до 25 числа следующего месяца.

Например, клиент совершил покупку 5 июня за 3 000 рандов, 20 июня за 5 000 рандов и 4 июля за 10 000 рандов.

Хотя третья покупка была совершена до погашения долга за предыдущий период, эту сумму нужно погасить только через месяц. Согласно этому методу расчета, льготный период будет находиться в пределах указанных 55 дней. Вам также не нужно делать никаких специальных расчетов, просто найдите сумму в налоговой декларации и введите ее в платежный период. Пользователи называют этот метод расчета «справедливым» льготным периодом.

Общепринятая практика использования льготного периода установила стандартный срок в 50-60 календарных дней. Некоторые банки пытаются привлечь клиентов и увеличивают срок до 100-120 дней (Альфа-Банк, Почта России). КБ «Ренессанс Кредит» пошел дальше — у него льготный период составляет 200 дней.

Что такое грейс-период по кредитной карте?

Льготный период (или период без погашения) — это выгодная особенность кредитных карт, которая позволяет вам экономить деньги. Все крупные кредитные учреждения предлагают этот продукт. Однако условия использования варьируются в зависимости от финансового учреждения. Что нужно знать о периоде беспроцентного займа, чтобы выбрать выгодную сделку?

Это период, в течение которого проценты на сумму кредита не начисляются. Выплачивать нужно только основную сумму долга. В среднем продолжительность этого периода в российских банках составляет 50-60 дней. В прошлом такие случаи были очень редки. Например, 720 дней безвозвратного периода в Postbank — кредитная карта Postal Express 15000. Теперь это предложение больше не действует.

Период без погашения распространяется не на все операции. Как правило, условия беспроцентного кредитования распространяются только на безналичные платежи. Если вы снимаете наличные, с вас взимается комиссия в соответствии с процентными ставками банка. Если вам в принципе нужны наличные, лучше взять потребительский кредит.

Льготные условия не отменяют минимальный ежемесячный платеж. Сумма, которую вы должны заплатить, зависит от ваших расходов в этот период.

Если вы вовремя выплатите всю сумму, льготный период обычно снова заканчивается.

Как пользоваться кредиткой с льготным периодом?

Чтобы избежать отключения льготного периода из-за просрочки платежа, необходимо знать, как он работает.

Вы должны знать о периоде выставления счетов и периоде оплаты. Расчетный период — это период, в течение которого клиент тратит деньги по своей кредитной карте. Обычно это один месяц. В конце этого периода банк пришлет вам выписку со следующей информацией

- финансовый лимит,

- общая потраченная сумма,

- крайний срок выплаты долга,

- минимальный платеж.

После получения выписки начинается платежный период, к концу которого необходимо выплатить весь долг. Получается, что льготный период = расчетный период + платежный период. Если беспроцентный период составляет 60 дней, льготный период — 30 дней, а период погашения — 30 дней.

Важно уточнить в банке, когда начинается льготный период:

- С даты подписания кредитного договора,

- После первого списания средств с карты — независимо от того, оплачивали ли вы товары или услуги,

- С начала месяца, если вы платили за товары или услуги, а если за услуги, то с начала месяца,

- С определенной даты, указанной в договоре.

Эта информация включается в кредитный договор.

Вы можете подключить услугу SMS-уведомления, чтобы не пропустить сроки оплаты. Однако за эту опцию вам придется заплатить комиссию.

Как оформить кредитную карту с льготным периодом?

Она ничем не отличается от любой другой кредитной карты. Чтобы получить продукт, необходимо обратиться в банковское учреждение. Вы можете:

- онлайн — на сайте банка или на специальных сайтах, которые собирают информацию о различных предложениях,

- офлайн — в любом отделении выбранного финансового учреждения.

В заявке вы должны указать свое полное имя, адрес регистрации, контактные данные (номер мобильного телефона и адрес электронной почты) и сведения о работе. Затем заявление передается в финансовое учреждение для обработки. Ответ дается в течение одного дня после подачи заявления. Клиент получит подтверждение заявки, если он соответствует всем требованиям банка:

- Возраст — 21 год; — Гражданство Российской Федерации,

- 21 — гражданство Российской Федерации; — 21 — гражданство Российской Федерации,

- гражданство Российской Федерации, гражданство Российской Федерации, гражданство Российской Федерации, гражданство Российской Федерации, российское гражданство Российской Федерации

- хорошая кредитная история.

После одобрения вы должны представить необходимые документы в банковское учреждение. Минимально необходимыми документами являются паспорт и СНИЛС. Некоторые банки также требуют вторую справку о доходах или другой документ, подтверждающий вашу личность (водительские права, служебное удостоверение и т.д.).

Последний шаг — подписание кредитного договора и передача кредитной карты.

Выгодно ли использовать грейс-период?

Выгоду получают обе стороны — и клиент, и финансовое учреждение.

Банки получают часть прибыли, которая идет платежным системам (Visa и Mastercard), а также ежегодную плату за обслуживание карты.

Клиенты получают выгодное предложение по низким ценам. Обратите внимание, что льготный период не исключает других возможных бонусов:

- Cashback,

- рекламные акции от партнеров,

- бонусные баллы за использование карты.

Однако кредитные карты с льготным периодом выгодны только для дисциплинированных заемщиков:

Не исключено несоблюдение банками указанных условий снижения процентной ставки в течение льготного периода. Мало кто из заемщиков пересчитывает размер комиссии, взимаемой за использование кредитных средств.

Льготный (грейс) и расчетный период, в чём их отличия

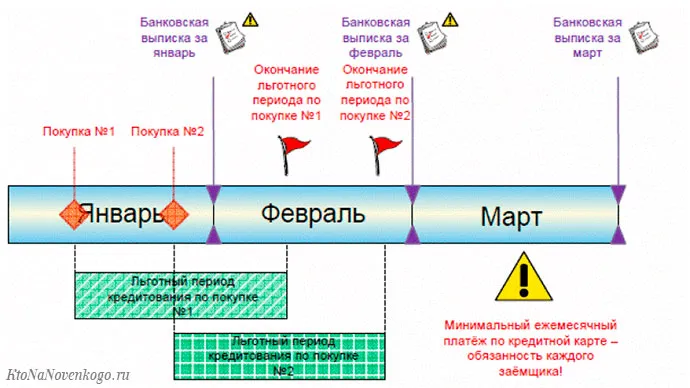

Раз в месяц пользователь кредитной карты получает от банка выписку с указанием суммы задолженности.

Период до получения следующей выписки называется расчетным периодом.

В течение этого периода пользователь совершает покупки и оплачивает их с помощью кредитной карты.

Льготный период — это период погашения задолженности перед банком. В заявлении четко указывается сумма, подлежащая погашению, и дата погашения.

Почти все кредитные карты имеют льготный период, но условия могут сильно отличаться, поэтому при оформлении кредитной карты необходимо обратить пристальное внимание на эти условия.

Операции, подпадающие под грейс-период

Это важно: каждый банк самостоятельно определяет, на какие операции распространяется льготный период, а на какие нет.

Как правило, льготный период распространяется на безналичные платежи и покупки. На переводы с помощью дебетовой карты и снятие денег в банкомате обычно не распространяется период ожидания, даже если перевод осуществляется на дебетовую или зарплатную карту того же банка.

Если вы снимаете наличные или делаете перевод на другую карту, банк немедленно взимает комиссию и начисляет проценты без установления льготного периода.

Когда вы начинаете погашать долг, сначала погашаются сделанные покупки, а затем снимаются наличные. Другими словами, чтобы перестать платить чрезмерные проценты, необходимо погасить весь долг по кредитной карте.

Пример: пользователь потратил 20 000 рублей по своей кредитной карте в течение льготного периода и хочет вернуть все деньги. Но он снял 2 тысячи рублей наличными, чтобы сделать срочную покупку.

С этого момента он должен был выплачивать проценты по кредитной карте. Другими словами, он не смог бы вернуть 2 000 рублей, которые взял в долг. Он должен будет вернуть 22 000 евро, плюс сборы и проценты.

Если пользователю нужны наличные, лучше взять кредит (как?). Переплата будет меньше, и деньги можно будет снимать в банкоматах без процентов.