Процесс прекращения признания итогов счетов 90 и 91 называется корректировкой баланса. Сразу следует сказать, что многие экономисты понимают под этим термином прямое распределение накопленной прибыли по счету 84.

Как собственнику ООО воспользоваться прибылью, чтобы после уплаты налогов остались средства на развитие

Мы объясним, какие юридические возможности существуют для вывода прибыли из ООО и как владелец может не только получать доход от компании, но и оставлять средства для роста компании.

После того как компания с ограниченной ответственностью получила прибыль, владелец не может просто забрать деньги: Необходимо оформить необходимые документы и заплатить налоги. Владельцы хотят получить свои деньги как можно быстрее и дешевле. Кроме того, нередко учредители не выводят всю прибыль, а оставляют часть заработанных денег в обороте для расширения бизнеса.

Мы объясним, какие юридические возможности существуют для вывода прибыли из ООО и как владелец может не только получать доход от компании, но и оставлять средства для роста компании.

Из этой статьи вы узнаете:

- Почему деньги бизнеса не являются собственностью владельцев

- Выплата, накопление, соглашение — три варианта законного извлечения прибыли из ООО

- Выплата дивидендов

- Выплата заработной платы владельцам бизнеса

- Договор управления с индивидуальным предпринимателем или фрилансером

- Как узнать, какой вариант подходит для вашего бизнеса

Многие учредители компании с ограниченной ответственностью считают, что деньги на счетах компании — это их личное имущество. Это особенно актуально для индивидуальных предпринимателей малого бизнеса.

Однако, согласно закону, имущество юридического лица является обособленным (статья 48 Гражданского кодекса РФ), а это значит, что все активы компании, включая деньги, принадлежат самой организации, а не учредителям. Поэтому, даже если компания получила прибыль, владельцы не могут просто перевести оставшиеся на счете деньги себе.

Когда средства выводятся, предприниматель должен заплатить налоги и, если он решит платить зарплату, страховые взносы.

Неуплата налогов или страховых взносов по варианту снятия средств приведет к 20% штрафу на причитающуюся сумму, а также пеням.

Выплата, накопление, соглашение — три варианта законного извлечения прибыли из ООО

Некоторые трейдеры используют незаконные методы вывода средств без уплаты налогов. Они списывают фальшивые деньги на «бытовые нужды» или берут невозвратный кредит. Другими словами, они маскируют выплату заработной платы торговцу под другой вид перевода.

Однако это будет обнаружено в ходе проверки, и налоговые органы взыщут дополнительный подоходный налог и взносы социального страхования с общей суммы выплат, а также наложат пени и штрафы.

- Распределение дивидендов.

- Выплата заработной платы владельцу.

- Директор со статусом индивидуального предпринимателя или самозанятого.

Выбор зависит от того, что для вас важнее: снижение налогов или защита от требований IRS, так как в использовании опций есть свои нюансы.

Например, совокупная прибыль Сбербанка увеличилась с 3 трлн рублей в 2017 году до почти 4,6 трлн рублей в 2020 году. Интересно, что даже коронарная ситуация не привела к снижению нераспределенной прибыли — за 2020 год она немного увеличилась по сравнению с прошлым годом.

Нераспределенная прибыль

Строка 1370 — это часть чистой прибыли, которая не расходуется на нужды агентства.

Комментарий автора. В бухгалтерском учете чистая прибыль — это конечный положительный финансовый результат хозяйственной деятельности, который остается после погашения всех обязательств по уплате обязательных налогов, сборов и страховых отчислений в бюджет.

В соответствии с правилами бухгалтерского учета финансовый результат компании отражается в Kt99. В конце года баланс пересчитывается (закрытие всех основных счетов). Одним из результатов этого процесса является перенос остатка с Кт99 на Кт84 по нераспределенному доходу периода.

Нераспределенная прибыль может быть использована для следующих целей:

- Распределение дивидендов среди акционеров или учредителей компании,

- увеличение уставного капитала компании (после официальной регистрации изменений в учредительных документах),

- Создание резервов: отчисление части балансовой прибыли в резервы капитала компании,

- погашение убытков прошлых лет.

Внимание. В течение года Dt84 может быть изменен только по решению учредителей компании.

Непокрытый убыток

Убытки в результате деятельности организации могут возникнуть в следующих случаях

- расходы компании превышают доходы как от основной деятельности, так и от операций, не связанных с основной финансово-хозяйственной деятельностью,

- обнаружены существенные ошибки прошлых отчетных периодов,

- вносятся корректировки в учетную политику компании.

Строка 1370 баланса отражает убытки, не покрытые возможными источниками финансирования. Данные за предыдущие периоды и текущий год объединены.

Источники покрытия убытков:

- Обязательный фонд: размер обязательного фонда, который должен быть равен чистым активам организации. Размер уставного фонда уменьшается в пределах, установленных законом (минимальный для публичного АО — 100 тысяч рублей, для непубличных АО и ООО — 10 тысяч рублей).

- Средства из резервного фонда компании,

- Целевые инвестиции учредителей компании (вклады собственников компании, которые не имеют влияния на распределение акций и размер уставного капитала),

- Нераспределенная прибыль прошлых лет.

Нормативное регулирование

Счет 84 используется для отражения нераспределенной прибыли предприятия за год (непокрытого убытка) в соответствии с планом счетов и другими нормативными документами.

Пример 1

В 2017 году выручка ООО «Солнышко» от продажи товаров составила 2 млн рублей (без учета НДС). Себестоимость проданных товаров составила 1 млн рублей (закупка у поставщиков, транспорт и т.д.). Прочие расходы компании — 70 тысяч рублей.

930 тысяч рублей — чистая прибыль ООО.

С конечного финансового результата предприятия в бюджет уплачивался подоходный налог.

186 тысяч рублей — расчеты с ИФНС России.

После переформатирования балансового отчета была сделана следующая запись.

744 тысячи рублей — нераспределенная прибыль компании.

В балансе ООО «Солнышко» за 2017 год по строке 1370 показана сумма в 744 тысячи рублей.

Пример 2

В результате анализа финансово-хозяйственной деятельности компании «ЯР» был определен убыток по итогам деятельности в 2017 году. Убыток на 01.01.2018 составил 40 тысяч рублей. Основатели компании решили покрыть убытки за счет собственного запланированного финансирования.

15 тысяч рублей — денежный взнос учредителей.

25 тысяч рублей — денежный перевод от учредителей на расчетный счет компании.

После завершения всех расчетов с кредиторами на балансе закрывающейся компании могут остаться нераспределенные средства. Поэтому сразу возникает вопрос, можно ли закрыть ООО с нераспределенной прибылью. Эти суммы должны быть выплачены единственному участнику.

На что можно потратить нераспределенную прибыль и как отразить это в учете

В конце финансового года многие компании должны решить, как использовать чистую прибыль, полученную за отчетный период. Существуют различные варианты распределения, поэтому порядок учета различен для каждого из них.

Ни руководитель организации, ни бухгалтер не имеют права принимать решение о распределении чистой прибыли. Такое решение может принять только общее собрание участников (акционеров). По этой причине оборот по счету 84 «Нераспределенная прибыль (непокрытые убытки)» не может быть автоматически добавлен только для отражения итоговой суммы баланса, поскольку необходимо провести различие:

- нераспределенная прибыль без учета решения о выплате дивидендов. Эта сумма показывается как чистая прибыль в отчете об экономическом результате и как капитал в балансе за финансовый год,

- нераспределенная прибыль, с учетом решения учредителей (участников) о выплате дивидендов, показывается в разделе капитала и резервов баланса после собрания учредителей, так как эта прибыль может быть использована для выплаты дивидендов собственникам предприятия в последующие годы.

Обратите внимание, что распределение прибыли за год относится к категории событий после отчетной даты. И еще заметим, что в том отчетном периоде, за который организация должна распределить прибыль, в бухгалтерском учете, как синтетическом, так и аналитическом, она появляется как нераспределенная прибыль на соответствующем субсчете счета 84. Если событие произошло после отчетной даты, то есть в периоде после отчетной даты, то записи, отражающие это событие в пунктах 3, 5 и 10 ПБУ 7, делаются в общем порядке. 3, 5 и 10 ПБУ 7/98, т.е. учитывается распределение этой прибыли.

ПОМНИТЕ

Прибыль определяется на основе данных бухгалтерского учета, а не налогового. Прибыль может быть распределена всеми налогоплательщиками независимо от объекта налогообложения.

На практике бывает и так, что собственники на своем собрании решают не распределять прибыль, полученную в отчетном году. При этом в учете изменяется соответствующий субсчет счета 84, так как при формировании нераспределенной прибыли учитывается решение учредителей.

Таким образом, статьи счета 84 в части распределения прибыли пересчитываются в году, следующем за отчетным, с учетом принятого в том же году решения о распределении полученной прибыли по результатам предыдущего года, поскольку это уже событие после отчетной даты. Что же произойдет, если владельцы компании решат, основываясь на результатах деятельности компании, использовать всю чистую прибыль, полученную в предыдущем году, на развитие производства компании? В этом случае сальдо счета 84 остается неизменным, а значит, показатель в строке 1370 «Капитал и резервы» также не меняется.

Вся нераспределенная прибыль может быть использована для приобретения новых активов, либо нераспределенная прибыль может быть использована для создания фонда накопления. Да, это неплохо. Бухгалтер организации может отразить создание таких фондов в аналитическом учете через соответствующие субсчета счета 84. В этом случае общая сумма, указанная на счете 84, остается неизменной. Следует отметить, что расходы организации на развитие производства учитываются в том отчетном периоде, в котором они были понесены. Кроме того, приобретение предприятием основных средств приводит к перераспределению сумм внутри активов в балансе, так как в этом случае у предприятия меньше денежных средств и поэтому строка 1250 в балансе уменьшается, а основные средства появляются и строка 1210 в балансе увеличивается на ту же сумму. В результате в балансе останутся неизменными как активы, так и собственный капитал.

ОТ РЕДАКЦИИ

Нераспределенная прибыль — это сумма капитала, накопленного организацией в течение отчетного года. Он представляет собой конечный финансовый результат деятельности компании после вычета подоходного налога. Это также фактор роста организации, который достигается не только за счет увеличения доходов организации, но и за счет экономии расходов на получение доходов.

В настоящее время, помимо термина «нераспределенная прибыль», в бухгалтерском учете и отчетности используется также термин «чистая прибыль». Однако эти термины часто путают. Однако это разные категории. Давайте попробуем разобраться в этом вопросе.

Например, нераспределенная прибыль — это категория, которая неразрывно связана с теми же источниками капитала — капиталом организации. Она представляет собой средства, вложенные в деятельность организации, то есть прибыль, имеющуюся у организации с начала ее деятельности, за вычетом выплат собственникам, расходов на формирование резервного фонда (при наличии) и других выплат, осуществляемых из чистой прибыли в соответствии с законодательством Российской Федерации.

Чистая прибыль, в свою очередь, является категорией, относящейся только к отчетному периоду; она представляет собой превышение доходов организации в текущем отчетном периоде над ее расходами.

Налог выше, чем взносы, поэтому после вычета взносов из налога остается 2 126 рупий, которые необходимо заплатить. Вместе со взносами он составляет 48 000 крор рупий — столько же, сколько и ЕСН под 6%.

Как отображается нераспределенная прибыль прошлых лет

Нераспределенная прибыль прошлых лет накапливается на счете 84. Кредитовое сальдо этого счета переносится в строку 1370 баланса.

Обычно в течение года не должно быть движения по дебету счета, так как распределение прибыли традиционно происходит в конце года после ежегодного общего собрания владельцев компании. Однако есть особый случай, когда прямой дебет 84 также должен быть запущен в течение года. Чтобы не пропустить именно этот вклад, получите бесплатный доступ к КонсультантПлюс и перейдите в раздел «Стандартный статус».

О том, как баланс (окончательный и промежуточный) составляется из нераспределенной прибыли, рассказывается в статье «Процесс составления баланса (пример)».

Нераспределенная прибыль отчетного года

Кредитовое сальдо на конец года по счету 99 — это чистая прибыль. Однако, помимо экономического результата, у этого счета есть и другие элементы. Вы можете узнать, какие записи можно делать, а какие нет в ситуации стандарта K+, получив тестовый счет системы.

При корректировке баланса она списывается на счет 84 (Дт 99 Кт 84) и формирует прибыль, перенесенную на соответствующий отчетный год.

Для того чтобы отделить нераспределенную прибыль текущего года от прибыли предыдущего года, некоторые бухгалтеры создают отдельные строки 1372 и 1372 в балансе, чтобы показать нераспределенную прибыль текущего и предыдущего годов соответственно.

Использование нераспределенной прибыли является прерогативой собственников компании. И разбивка этого финансового показателя по разным годам в балансе в основном удобна для них. Однако следует помнить, что нераспределенная прибыль прошлого года не может быть распределена в полном объеме без учета предыдущих результатов деятельности компании.

ВАЖНО: Стоимость чистых активов компании после перечисления нераспределенной прибыли отчетного года на выплату дивидендов не должна быть меньше суммы уставного капитала компании, даже при наличии резервного капитала. Следует проявлять осторожность, если в предыдущие годы в финансовой отчетности были отражены непокрытые убытки. Решение о покрытии убытков предыдущего года из нераспределенной прибыли отчетного года принимается исключительно собственниками компании.

Однако нераспределенная прибыль предыдущих лет может быть распределена партнерами/акционерами компании в любое время, а не только в конце года. Главное, чтобы было проведено тематическое собрание всех владельцев компании и принято решение.

Имеет ли право общество с ограниченной ответственностью выплачивать поощрения работникам за счет нераспределенной прибыли, как это сделать и нужно ли это учитывать при расчете средней заработной платы? Ответ на этот вопрос дал В. И. Неклюдов, инспектор труда в Нижегородской области. Получите бесплатный пробный доступ к КонсультантПлюс и ознакомьтесь с мнением чиновника.

Нераспределенная прибыль: формула вычисления

Согласно общим стандартам бухгалтерского учета, нераспределенная прибыль — это чистая прибыль предприятия после уплаты налогов, которая может быть распределена собственниками предприятия.

Исходя из мировой финансовой практики, нераспределенная прибыль (далее «нераспределенная прибыль») рассчитывается по следующей формуле:

NPK = NPN + PE — Div,

NPK — NP на конец отчетного года,

NPv — NP на начало отчетного периода,

ЧП — чистая прибыль после уплаты налога на прибыль,

Div — дивиденды, выплаченные в базовом году из расчета НП предыдущих лет.

Если у вас нет значения PE, вы можете использовать следующую схему для расчета NP:

- Сначала рассчитайте прибыль до налогообложения (для ее определения рассчитайте операционную прибыль, которая определяется как разница между операционными доходами и операционными расходами),

- Затем вычтите из операционной прибыли расходы на амортизацию и проценты,

- Вычтите налог из прибыли.

Для обсуждения вопроса о том, может ли операционная прибыль отражаться в балансе, см. статью «Какая статья отражается в операционной прибыли в балансе?».

Комментарий автора. В бухгалтерском учете чистая прибыль — это конечный положительный финансовый результат хозяйственной деятельности, который остается после погашения всех обязательств по уплате обязательных налогов, сборов и страховых отчислений в бюджет.

На что можно потратить нераспределенную прибыль ООО

Порядок распределения прибыли устанавливается законодательством AG и GmbH. Поэтому для целей бухгалтерского учета компоненты расходов нераспределенной прибыли указываются только в пояснениях к счету 84 в плане счетов. Больше никаких указаний на то, как можно использовать этот финансовый показатель, нет. Это означает, что нераспределенные средства могут быть использованы, например, для следующих целей:

По закону АО обязаны инвестировать чистую прибыль для создания резервного фонда. Размер резервного фонда не может быть менее 5% от уставного капитала компании. Эти средства используются для покрытия убытков, выкупа государственных акций и погашения собственных облигаций.

В отличие от обществ с ограниченной ответственностью, общества с ограниченной ответственностью могут добровольно создать резервный фонд. В уставе ассоциации указывается размер резервного фонда, сумма, которая должна добавляться ежегодно, и цели, на которые могут быть использованы эти деньги.

Резервный фонд формируется следующей проводкой:

Дебет 84 «Нераспределенная прибыль (непоглощенные убытки)» Кредит 82 «Резервный фонд».

Она появляется в балансе в разделе II «Капитал и резервы» на странице 83. Следовательно, часть чистой прибыли фактически переносится на другую статью капитала. Структура баланса улучшается, поскольку владельцы лишены права изымать капитал из компании в размере созданного капитала. Другими словами, резервный капитал — это своего рода финансовая подушка безопасности для компании.

Сумма, не потраченная на резервный фонд, может быть использована для выплаты дивидендов. Следует отметить, что это наиболее типичный и распространенный способ использования этих средств. Нераспределенная прибыль уменьшается в момент распределения дивидендов, а активы компании уменьшаются в момент распределения дивидендов.

При начислении дивидендов в бухгалтерском учете используется следующая проводка:

Дебет 84 «Нераспределенная прибыль (непокрытые убытки)» Кредит 75 «Расчеты с учредителями».

Для отражения денежного распределения дивидендов эта проводка позволяет:

Дебет 75 «Расчеты с учредителями» Кредит 51 «Расчетные счета».

Если оплате наличными предшествовало снятие денег с расчетного счета, сделайте эту запись:

Дебет 75 «Расчеты с учредителями» Кредит 50 «Касса».

Следует отметить, что закон не запрещает распределение дивидендов как в денежной, так и в натуральной форме. В соответствии с нормативными актами ФНС России, в последнем случае НДС должен быть взыскан. Однако в судебной практике есть примеры, когда арбитры не признают передачу недвижимости в обмен на выплату дивидендов реализацией, поэтому данная процедура не облагается НДС.

Вам нужна помощь в правильном учете нераспределенной прибыли? Наши специалисты могут помочь — напишите запрос в форме обратной связи!

Таким образом, если компания не включает стоимость имущества, переданного в качестве дивидендов, в базу для исчисления НДС, велика вероятность, что эту позицию придется отстаивать в суде. Но стоит ли оно того?

Организация решает выплатить денежные дивиденды, но для этого она должна продать имущество, при этом с продажи взимается НДС, после чего средства могут быть переданы акционерам. Таким образом, если денежных средств нет, НДС в любом случае придется заплатить до расчета с акционерами.

Иная ситуация возможна, если дивиденды представляют собой товары или основные средства, которые не облагаются НДС. В этом случае налог не взимается.

Куда еще можно направить нераспределенную прибыль ООО

Отвечая на вопрос, на что потратить нераспределенную прибыль общества с ограниченной ответственностью, можно сказать, что владельцы компании часто используют эти суммы для выплаты премий сотрудникам, приобретения основных средств, предоставления льгот в натуральной форме и создания фондов потребления и накопления. Все ли эти подходы верны?

Давайте сначала поговорим о специфике расходов за счет прибыли. Действующие законы о компаниях с ограниченной ответственностью и корпорациях с ограниченной ответственностью предусматривают выплаты владельцам в качестве единственного способа распределения прибыли. Следует также отметить, что Министерство финансов неоднократно занимало следующую позицию: Счет 84 не может использоваться для учета любых видов благотворительных и социальных расходов, включая выплаты материальной помощи и пособий.

С точки зрения налоговых органов, расходы на спортивные, развлекательные, культурные и образовательные мероприятия, организацию досуга и т.д., а также перечисления благотворительным учреждениям должны учитываться как прочие расходы и отражаться на счете 91 «Прочие доходы и расходы». Другими словами, только распределение дивидендов не является расходом, в то время как любое другое вложение активов считается расходом текущего периода.

Поэтому гранты, премии и расходы на благотворительность могут влиять на чистую прибыль компании, но только в том периоде, в котором эти расходы были понесены. Следует отметить, что ни в коем случае они не относятся к чистой прибыли предыдущего года.

В целом, любой вид выплат из чистой прибыли — за исключением дивидендов — является незаконным.

Особого внимания заслуживает инвестирование чистой прибыли в фонд потребления. Эта практика напоминает советские правила бухгалтерского учета, когда было принято перечислять деньги, хранящиеся в банке отдельно от средств предприятия, в фонд развития производства. Эти средства были использованы для приобретения основных средств. Сегодня этот ответ на вопрос о том, на что следует использовать нераспределенную прибыль компании с ограниченной ответственностью, утратил свое значение.

В настоящее время компании приобретают основные средства с расчетного счета путем конвертации одного актива в другой (основные средства). Следует подчеркнуть, что счет 84 не применяется к публикациям. Это означает, что решение предпринимателя направить средства на производство, с бухгалтерской проводкой по дебету счета 84, субсчет «Прибыль к распределению», «Прибыль, оставленная в пользу счета 84», не влияет на конечное сальдо по кредиту счета 84.

Эта запись указывает на то, что владельцы отказались от получения дивидендов в текущем году без изъятия денег из оборота. В результате компания смогла модернизировать структуру своего баланса, обеспечив при этом более устойчивое финансовое положение. Поскольку конечное сальдо по счету 84 остается неизменным, не возникает трудностей с распределением прибыли среди владельцев в будущем, если она показана как нераспределенная в балансе компании.

Когда компания закрывается, ее прибыль включает все средства от ликвидации или нулевой баланс — этот документ должен быть представлен в Федеральное налоговое управление.

Большая часть средств должна быть использована для полного/частичного погашения долгов перед кредиторами, а также для выплаты заработной платы и всех компенсаций, причитающихся работникам в соответствии с трудовым законодательством.

Если ООО закрывается, оставшиеся средства выплачиваются из резервов доходов следующим образом

- Нераспределенная прибыль выплачивается учредителю общества с ограниченной ответственностью, если он является единственным участником процедуры ликвидации,

- Если денег нет и компания сохраняет свои активы, они переходят к единственному участнику процесса в соответствии с действующим законодательством и всеми приоритетными процедурами,

- Оставшиеся активы общества с ограниченной ответственностью распределяются поровну между участниками процесса, если их несколько.

Согласно уставу, активы считаются активами, а капитал — обязательствами. Компания с ограниченной ответственностью имеет долгосрочные и краткосрочные активы.

Прибыль не считается нераспределенной до завершения распределения, установленного решением суда. Если вы решили ликвидировать ООО, вам необходимо знать порядок распределения прибыли:

- Первый приоритет. Первый приоритет.

- Второй приоритет. Средства ООО распределяются между остальными владельцами в соответствии с их долей в капитале.

Действия второго хода не могут происходить раньше действий первого хода, так как это было бы нарушением закона. Следует отметить, что распределение акций среди участников разрешено в любой форме: в натуральной, денежной или эквивалентной.

Если юридическое лицо имеет только одного владельца, все активы общества с ограниченной ответственностью переходят к этому владельцу — для этого требуется решение ликвидационной комиссии, назначенной для ликвидации компании.

Законодательство устанавливает определенные сроки для получения дивидендов при ликвидации компании:

- Стандартный — по истечении 60 дней,

- 60 дней после истечения 60 дней; по договоренности.

Если средства не могут быть собраны вовремя, право на выплату сохраняется еще в течение трех лет.

Чтобы положить 100 тысяч рублей «в руку» владельца предприятия, нужно собрать 114,9 тысяч рублей дивидендов. После вычета 13% подоходного налога (114,9 тыс. руб. х 13% = 14,9 тыс. руб.) у владельца остается ровно 100 тыс. руб.

Ключевые отличия между нераспределенной и чистой прибылью

Нередко НП путают с чистой прибылью (ЧП) или полностью отождествляют их. Очень часто можно услышать следующую формулировку: NP — это интеллектуальная собственность, которая не была разделена между учредителями. Стоит отметить, что эти два вида прибыли на самом деле очень похожи и иногда могут пересекаться, зачастую отличаясь лишь суммой отложенного налогового обязательства. Давайте для сравнения рассмотрим отдельные отличительные черты их воспроизведения в книгах.

NP появляется в балансовом отчете (строка 1370) и имеет другое значение, чем чистый доход. Счет NP называется счетом активов и пассивов. Сумма НП за определенный период — это прибыль, полученная за время существования бизнеса. Она определяется как прибыль за вычетом налогов. В бухгалтерском балансе НП показывается не только за каждый отчетный период, но и в целом за весь период существования общества с ограниченной ответственностью (АО) на упрощенной системе налогообложения.

ИП — это часть прибыли, остающаяся после уплаты всех обязательных бюджетных платежей (сборов, налогов и т.д.). Он определяется в финансовом отчете (по строке 2400) в конце года и отражается в ГА счета 84 («ИП»). Формат данного отчета, а также бухгалтерского баланса утвержден Министерством финансов Российской Федерации, в частности, приказом № 66н от 02.07.2010 г. Компания ведет по ним отдельные аналитические счета. Распределение дивидендов за год или квартал в пользу учредителя-работника может быть отражено следующей записью: DT 84 KT 70. В направлении PE для увеличения CC, показать: DT 84 KT 80 и т.д.

Пример 2. Разница между ЧП и НП

Для того чтобы четко понять разницу между ИП и НП, предлагается определить общую сумму НП компании на конец 2018 года на основании данных бухгалтерской отчетности ООО «Проспект».

Вопрос 1: Известно, что НП может колебаться от периода к периоду в зависимости от полученного дохода. Что еще может повлиять на его размер?

На самом деле, существует несколько факторов. Главными из них являются изменения в дивидендах, чистой прибыли, налогах, себестоимости продаж и административных расходах.

На практике проводится детальный финансовый анализ, который показывает, какие факторы «способствовали» получению прибыли в той или иной ситуации.

Вопрос 2: Облагаются ли дивиденды общим страхованием?

Нет, не являются, поскольку не считаются заработной платой работника. С них удерживается только подоходный налог.

Чтобы положить 100 тысяч рублей «в руку» владельца предприятия, нужно собрать 114,9 тысяч рублей дивидендов. После вычета 13% подоходного налога (114,9 тыс. руб. х 13% = 14,9 тыс. руб.) у владельца остается ровно 100 тыс. руб.

Как распределяют накопленную прибыль?

С точки зрения бухгалтерского учета, нераспределенная прибыль является не активом, а обязательством компании. Это звучит странно, но это так. Эти деньги не используются, а лежат «мертвым грузом».

Однако потенциальная нераспределенная прибыль является источником финансирования любых проектов роста, которые может предпринять компания. NP используется для:

- Увеличение уставного капитала публичной компании,

- для финансирования перспективных бизнес-моделей,

- приобретение необходимых активов: зданий, оборудования, лицензий,

- погашение убытков прошлых лет.

Кроме того, компания может распределить накопленную прибыль среди акционеров в виде дивидендов в следующем отчетном периоде.

Налог на нераспределенную прибыль: особенности уплаты

Налоговая политика в России предполагает, что на момент начисления нераспределенной прибыли компания оплатила свои налоговые обязательства по пропорциональной (фиксированной) ставке и погасила свои обязательства перед государством. Однако в некоторых зарубежных странах ситуация иная, и платежи часто осуществляются в три этапа:

- Общество с ограниченной ответственностью платит обычный корпоративный подоходный налог.

- Та часть НП, которая выплачивается в виде дивидендов, также облагается подоходным налогом.

- Дивиденды, выплачиваемые акционерам, снова облагаются налогом — теперь уже подоходным налогом с физических лиц.

Это не «грабеж», а «эффективный метод снижения налогового бремени».

В странах, где применяется эта налоговая система, подоходный налог взимается прогрессивно, то есть государство увеличивает процент выплачиваемого налога в зависимости от роста корпоративных и личных доходов. Италия, Бразилия, Франция, Германия, США, Новая Зеландия и некоторые другие страны используют такие системы единого налогообложения. В США в разных штатах могут применяться разные тарифы.

Где искать НП в отчетности?

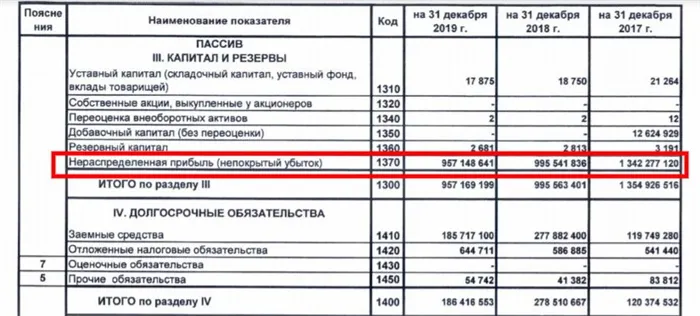

Чтобы оценить размер нераспределенной прибыли общества с ограниченной ответственностью, необходимо использовать годовую финансовую отчетность. В российской практике существует два типа: РСБУ и МСФО, о разнице читайте здесь. Оба документа находятся в открытом доступе на веб-сайтах компаний. В первом случае необходимую информацию можно найти в разделе «Обязательства», строка 1370.

Такова картина отчета «Лукойла» по РСБУ за последние годы. НП компании составлял 957 млрд рублей по состоянию на 31 декабря 2019 года.

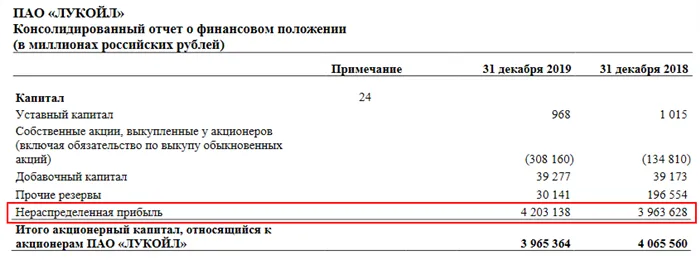

Стандарт МСФО предназначен для инвесторов и предполагает иной метод расчета:

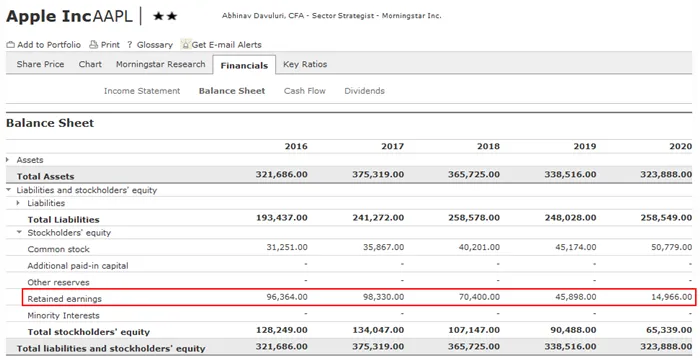

Как видите, значения отличаются более чем в четыре раза. В зарубежных компаниях НП называется «нераспределенной прибылью» и может быть найден, например, на сайте morningstar:

На что должны обратить внимание инвесторы?

Существуют два полярных мнения:

- Выбирайте компании, которые используют НП для выплаты высоких дивидендов. Они приносят прибыль.

- Выбирайте компании, которые используют NP для собственного роста. Это многообещающе.

В действительности универсальных правил не существует. Компании действуют в соответствии с правилами, установленными рынком.

Возьмем, к примеру, сервисные компании: В большинстве случаев они не требуют больших инвестиций для роста. Например, местная служба такси. Компания уже купила несколько автомобилей, приобрела все необходимое коммуникационное оборудование, арендовала помещения и наняла сотрудников. В будущем ей потребуется капитал только для поддержания деятельности, но это не означает, что компания разорится. Просто потолок достигнут, и расти больше некуда.

Такая компания будет отчислять накопленную прибыль в резервный фонд, который обеспечит компании стабильность в период кризиса. Если вы инвестируете в такую компанию, вы, вероятно, будете получать небольшой, но стабильный доход.

Может быть и обратное. ИТ-компании постоянно нуждаются в значительных инвестициях. Рынок быстро меняется, а это значит, что вам необходимо разрабатывать новые продукты, чтобы не уступить свои позиции конкурентам. Следовательно, перспективная начинающая компания может приносить очень мало дивидендов акционерам или не приносить их вообще, но принести огромную выгоду в будущем. Или нет, в зависимости от обстоятельств: риск инвестирования в этом случае очень высок.

Оценивая перспективы инвестиций, обращайте внимание на специфику компаний и ситуацию на рынке. Только так можно добиться объективного результата.