Иностранные ценные бумаги торгуются в долларах, российские — в рублях. Один лот эквивалентен одной акции или одной облигации — это удобно для инвесторов с небольшим капиталом.

Выбор брокера для торговли на Санкт-Петербургской бирже (СПБ) | Калькулятор всех комиссий

Давайте рассмотрим, какие брокеры выгодны для торговли на Санкт-Петербургской фондовой бирже (SPB). Я буду оценивать «прибыльность» исключительно на основе прямой торговли на бирже. Другие критерии, такие как условия ввода и вывода средств, техническая поддержка, связь с брокером, наличие (отсутствие) мобильного приложения, его удобство — я рассматривать не буду.

Главным критерием являются наименьшие транзакционные издержки. Нам нужен брокер с разумными ценами, без ненужных (возможно, даже скрытых) комиссий. Я пойду немного дальше и скажу, что разница в стоимости может составлять 10-20 раз.

В предыдущей статье мы обсудили, сколько брокер может взять с инвестора, и рассчитали (с помощью калькулятора), сколько может стоить торговля на Московской бирже у разных брокеров. Теперь давайте посмотрим на СПб.

- Мосбиржа против СПБ

- Немного про «честные» тарифы

- Калькулятор выбора брокера на СПБ

- Схема пополнения ИИС

- Второй вариант — начинающий инвестор с небольшим капиталом

- Готовый шаблон расчета комиссий

Мосбиржа против СПБ

В чем разница между двумя биржами? Ценные бумаги продаются и там, и там. Но есть некоторые нюансы. Ниже я перечислю некоторые неприятные (неожиданные) моменты, связанные с торговлей на Санкт-Петербургской бирже.

Пункт 1: В отличие от торговли на Московской бирже, инвестор на Санкт-Петербургской бирже ВСЕГДА несет более высокие издержки. Чтобы купить иностранные акции, необходимо совершить две сделки: сначала обмен рублей на валюту, а затем валюты на акции. К счастью, брокерские комиссии за обмен валюты не сильно отяготят ваш кошелек (хотя с некоторыми брокерами вы можете оказаться «без штанов»).

Пункт 2: Обычно валюта продается партиями. Стоимость одного лота составляет 1 000 евро. Для большинства людей это будет не очень удобно (или вообще не удобно). Откладывайте деньги, пока не соберете необходимую сумму (тысячу уе) — это может занять несколько месяцев.

Проблема парадоксальным образом усугубляется дивидендами. Если ваш портфель невелик, вы будете ежемесячно получать несколько долларов в виде дивидендов от акций иностранных компаний. А куда их девать, если минимальная сумма обмена составляет $1,000?

Вежливые брокеры (некоторые из них) жалели ревнивых клиентов. А обмен разрешен от 1 доллара. Кажется — «Ура! Но вам нужно держать глаза открытыми (клерк может вас вычислить).

Параграф 3: Брокер может взимать минимальную комиссию за каждую операцию (независимо от объема) при обмене валюты. Например, в «Альфе», БКС или «Финаме» минимальная комиссия за валютные операции составляет 41-50 рублей.

То есть, если вы купили валюту на 100, 50 или 10 долларов, будьте готовы отложить полсотни рублей на комиссию! При обмене на десять долларов комиссия составляет 6,6%. За обмен двухсот фунтов полагается комиссия в размере 0,3%, что во много раз превышает среднюю комиссию брокера при торговле в Мосбирже.

Хорошая новость заключается в том, что не все брокеры используют в своих интересах «глобальный пролетариат». Есть предложения с фиксированной процентной ставкой (довольно дешевые) и без минимальной комиссии за транзакцию.

Пункт 4: Как и на Московской бирже, так и на валютном рынке, брокер может взимать следующие комиссии за покупку активов SPE

Если вы покупаете акции на Московской бирже в январе, вы платите ежемесячную плату за обслуживание в размере 200 рублей. Если вы покупаете акции на SPE в том же месяце, вы снова платите два рубля.

Пункт 6: Не все брокеры имеют доступ к SPX. Готовя материал для этой статьи, я заметил, что кроме Сбера, некоторые брокеры (PSB, Aton) не предлагают SPB.

Не по теме, но я хотел поделиться тем, как брокеры обманывают с ценами. Лично я получил полную информацию о тарифе, описанном ниже, только после третьего раза.

Немного про «честные» тарифы

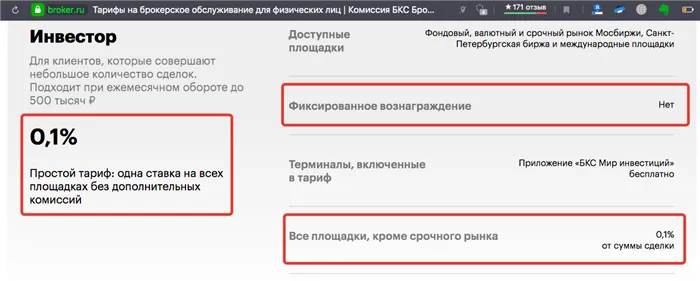

Брокер БКС. Ставка для инвесторов — фиксированная комиссия 0,1% для ВСЕХ.

Это информация на главной странице сайта с тарифами (ссылка на сайт).

На странице ничего не говорится о дополнительных комиссионных. Вы также можете скачать PDF-файл с полными условиями тарифа, там тоже все понятно.

Кроме того, всего несколько месяцев назад я разговаривал с представителем брокера, который рекомендовал новый тариф Profitable Investor с одним тарифом для всего. Никаких других дополнительных расходов.

Я специально спросил: «Сколько мне это будет стоить в месяц — включая все комиссии?

Ответ был таков: «Всего 0,1% транзакций. Вот и все».

— Вы уверены?

— Да. Сто процентов», — таков был ответ представителя брокера.

Казалось бы, причин для беспокойства нет. Цена немного высоковата, конечно, можно найти дешевле. Но не слишком критично. Мы выставляем на рынок нечто среднее. Самое главное, что кроме комиссии за транзакцию, других расходов нет.

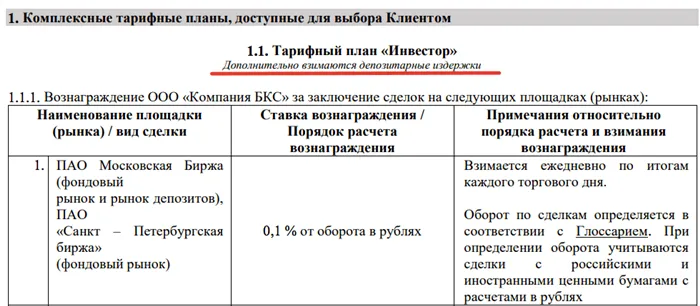

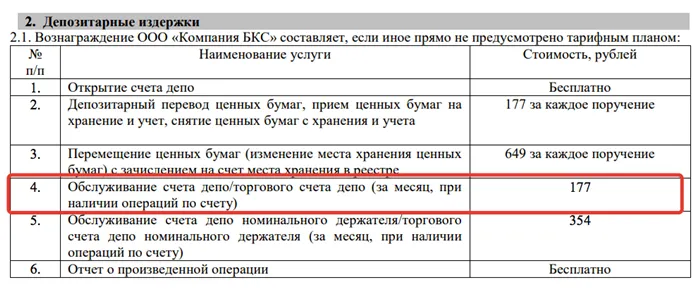

И как-то случайно я наткнулся на страницу с ценами на сайте. Что там написано? Много информации и — самое главное — ссылка на полный прайс-лист (я оставлю ссылку здесь — см. ПРИЛОЖЕНИЕ 11).

Данная информация не может быть истолкована как публичная оферта, призыв или приглашение к покупке или продаже каких-либо ценных бумаг или других финансовых инструментов или к совершению каких-либо операций с ними. Данная информация не должна рассматриваться как гарантия или обещание будущих доходов от инвестиций, уровня риска, уровня затрат или точки безубыточности инвестиций. Результат прошлых инвестиций не определяет будущие доходы. Это не реклама ценных бумаг. Перед принятием инвестиционного решения инвестор должен самостоятельно оценить финансовые риски и выгоды, налоговые, юридические и бухгалтерские последствия сделки, а также готовность и способность нести эти риски. Клиент также несет расходы на брокерские и кастодиальные услуги, передачу распоряжений по телефону и другие расходы, понесенные клиентом. Полный перечень тарифов общества с ограниченной ответственностью «БКС» приведен в Приложении № 11 к Постановлению о предоставлении стоимости Па

Другая статистика по индивидуальным инвестиционным счетам (ИИС), здесь Тинькофф находится на втором месте и уступает Сбербанку.

Статистика показывает, что оба брокера являются крупнейшими в России и что население доверяет им. В этой статье мы постараемся разобраться, кому стоит отдать предпочтение и где открыть брокерский счет.

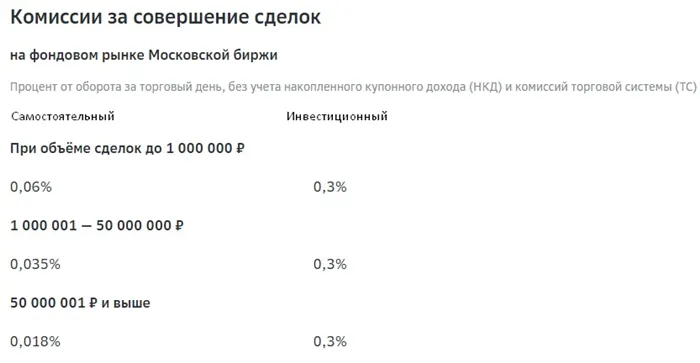

Сбербанк предлагает два основных тарифа — независимый и инвестиционный.

Рассмотрим тарифы на торговлю на фондовом рынке Московской биржи. Здесь мы можем купить акции, облигации и инвестиционные фонды.

Какой бирже больше доверяют клиенты?

Если сумма операций составляет до 1 миллиона рублей, комиссия составляет 0,06%. Получается, что мы платим 60 рублей из 100 тысяч рублей. Это очень дешево. Для инвестиционной ставки вам придется заплатить гораздо больше, чем 0,3%. Это в пять раз больше, чем в независимом тарифе.

При увеличении объема транзакций комиссия также увеличивается.

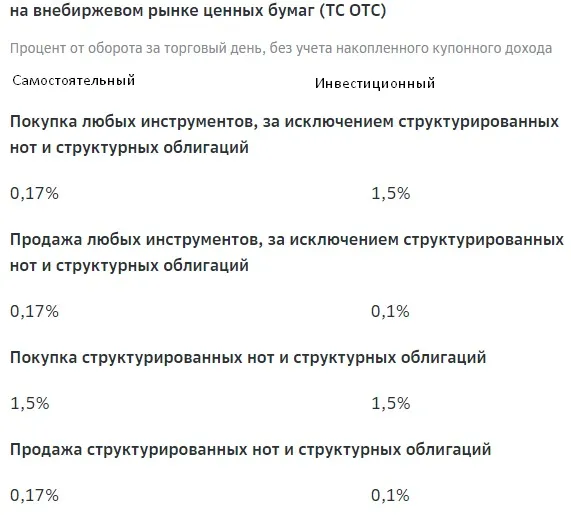

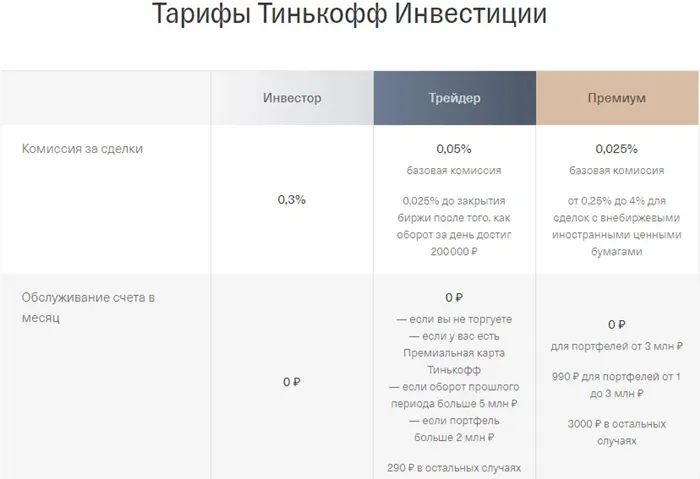

В Tinkoff Investments существует всего три тарифа, названных в соответствии с направлением деятельности:

Давайте подробнее рассмотрим тарифы «Тинькофф Инвестиции».

Тарифы Сбербанк

Тинькофф Инвестментс имеет высокую комиссию. 0,3% в тарифе «Инвестор» дороже, чем в тарифе «Независимый» Сбербанка. Более высокая плата обусловлена объемом услуг.

- Инвестиционный — более расширенный тариф, который предполагает опции. Например, финансовую аналитику от портала Sberbank Investment Research. Однако доступ к ней только для квалифицированных инвесторов. Это такой инвестор, который имеет капитал свыше 6 млн. рублей или специальное профильное образование.

- Самостоятельный тариф для тех, кто не хочет получать инвестиционные рекомендации, желает сам принимать решения и экономить.

В 2021 году снятие денег через личный кабинет в Сбербанк Инвест недоступно. Пользователи могут использовать только перечисленные выше опции.

Вы можете сменить брокера в любое время, переведя свой инвестиционный портфель на новую платформу. Мы рекомендуем вам ознакомиться с условиями инвестирования в Тинькофф. К вашим услугам: бесплатное обучение, акции в подарок за пройденные курсы, а также программа роста акций на 3 месяца! Инвестируйте с выгодой, нажав здесь👈

Среди брокеров, представленных на российском и постсоветском пространстве, мы изучили следующие проценты:

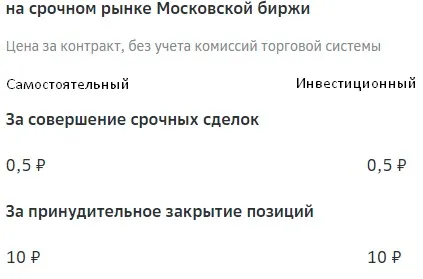

- Срочный рынок — это покупка фьючерсов, опционов. Не рекомендуется для новичков.

- На внебиржевом рынке можно покупать акции и другие ценные бумаги в иностранной валюте.

Тарифы Тинькофф Инвестиции

«Мой онлайн». Наши брокерские комиссии: для ценных бумаг и валют — 0,05% + брокерская комиссия 0,01%; при заключении сделок — не взимается.

- Инвестор — клиент, который инвестирует долгосрочно;

- Трейдер — клиент, который спекулирует, совершает множество сделок;

- Премиум — клиент с определенным статусом или который готов специально платить за брокерское обслуживание.

«Профессиональный стандарт». Градуированные комиссии в зависимости от оборота средств: до 1 миллиона рублей — 0,0472%, от 1 до 5 миллионов рублей — 0,0295% и так далее до суммы более 100 миллионов — 0,015%. Кроме того, комиссия за обмен валюты начинается от 0,01% и фиксированная ежемесячная плата в размере 150 рублей, если проводится хотя бы одна транзакция.

«Инвестор. Отсутствие абонентской платы. Комиссия за сделки на фондовом и валютном рынках — 0,1%, на срочном рынке — 3 рубля за контракт, за маржинальные сделки РЕПО/СВОП от 4 до 16%.

«Трейдеры. Фиксированная ежемесячная плата — 299 рублей, если транзакции не совершаются, плата не взимается. Комиссии за операции с ценными бумагами и валютой составляют от 0,01% до 0,03% и зависят от контрагента.

«Генерал». Счет ведется бесплатно. Сборы за акции, облигации и инвестиционные паи составляют 0,05% на Московской бирже, 0,1% на Санкт-Петербургской бирже и 0,08% на зарубежных биржах. Для валют — от 0,00983% до 0,03682%, для покупки фьючерсов — от 90 центов до $1,5 за контракт, в зависимости от платформы.

Краткое описание брокерских тарифов

«Инвестор. Обслуживание счета платное — 200 рублей в месяц. Комиссия по ценным бумагам и биржам — от 0,00944% до 0,0354% на зарубежных биржах, от 0,025% до 0,035% на Московской и Санкт-Петербургской биржах. Взимается дополнительная плата за обмен. Комиссии по валютным операциям — от 0,00983% до 0,03682%, по фьючерсам и опционам — от 45 центов до $1,5 за контракт.

ВТБ

«Инвестор. Отсутствие абонентской платы. Комиссия за торговлю акциями, облигациями, ETF, валютными инструментами, депозитарными расписками — 0,3%; за фьючерсы — 10 рублей.

«Трейдер. Абонемент — 290 рублей в месяц. Базовая комиссия для акций, облигаций, ETF, валютных инструментов, депозитарных расписок — 0,05%; для фьючерсов — от 5 до 10 рублей.

БКС

«Инвестиции. Брокерская комиссия за совершение сделок с ценными бумагами — от 0,3% до 1,5% от оборота за сессию; по фьючерсам — 50 центов за контракт; по валютам — 0,2%.

«Независимый». Комиссия по операциям с ценными бумагами — от 0,018% до 1,5%; по фьючерсам — 50 девушек; по валютным инструментам — от 0,02% до 0,2%.

АК БАРС Финанс

«Инвестор». Бесплатное обслуживание. Единовременная комиссия для всех видов активов, кроме фьючерсов — 0,3%; для форвардных сделок — от половины до полной суммы биржевого сбора.

При выборе брокера и тарифа важно понимать, что разные торговые стратегии подходят для разных обстоятельств. Предложения, выгодные профессиональным трейдерам, практикующим дневную торговлю и скальпинг, скорее всего, будут неприемлемы для средне- и долгосрочных инвесторов и совершенно не подходят для новичков с ограниченным капиталом.

Финам

Отсутствие обязательных брокерских и депозитарных комиссий и ограничений на минимальный размер сделки важно для новичков, которые только пробуют формат биржи и хотят инвестировать небольшие суммы. Размер комиссии не имеет решающего значения, достаточно как высокой, так и низкой комиссии, если комиссия не сводит прибыль от сделки к нулю.

Опытному инвестору, который работает с большими суммами, но не совершает много сделок в месяц, а покупает только раз в несколько месяцев или несколько раз в месяц, также лучше обойтись без комиссий и кастодиальных сборов. Комиссии за транзакции интересные, средние или низкие.

Тинькофф Инвестиции

Профессиональный трейдер, хорошо зарекомендовавший себя на рынке, сможет получить хорошую прибыль.

В июне 2021 года на Санкт-Петербургской бирже торговалась 1 601 акция иностранных компаний. Основной объем составляют американские эмитенты, которые можно купить за доллары США, но есть и активы немецких компаний в евро. Полный список инструментов можно найти на сайте

Сбер

Полный список инструментов можно найти на сайте .

Особенности зарубежного фондового рынка на Санкт-Петербургской бирже.

Альфа-Инвестиции

При покупке иностранных акций на Санкт-Петербургской бирже через ИИС следует учитывать, что на счет можно вносить только рубли, в то время как ценные бумаги торгуются в долларах и евро. Таким образом, инвестор переводит сумму в рублях в МИУ, обменивает ее в валютном отделе Мосбиржи и покупает акции иностранных компаний в иностранной валюте.

Какой тариф и условия выбрать новичку, трейдеру и инвестору

Преимущества покупки иностранных акций на Санкт-Петербургской фондовой бирже.

Торговля акциями на российских биржах удобна, но выбор иностранных ценных бумаг ограничен. Чтобы получить неограниченный доступ, инвестор может обратиться к фондовым биржам других стран. Это можно сделать двумя способами.

Только квалифицированный инвестор может получить доступ к иностранным валютам через российского брокера. Как правило, российские брокеры предоставляют доступ к зарубежным биржам через дочерние компании, зарегистрированные за рубежом.

Откройте счет у иностранного брокера. Однако лишь немногие иностранные брокеры работают с российскими инвесторами, поскольку брокерские фирмы не рискуют работать с россиянами из-за экономических и политических санкций.

Наглядный пример с расчетом трат по разным типам стратегии

Пища для размышлений

- Новичок. Имеет стартовый капитал 30 тысяч рублей. В течение месяца делает несколько пробных мелких покупок, вкладывая все имеющиеся деньги в акции.

- Инвестор. В начале сотрудничества с брокером совершает 1-3 крупные покупки, вкладывая средства на год. Сумма инвестиций — 500 тысяч рублей.

- Трейдер. Размер капитала — 500 тысяч рублей. Совершает несколько операций за торговую сессию. Оборачивает капитал несколько раз за месяц, достигая суммарного оборота в 4 миллиона рублей. Проводит операции с множеством разных инструментов: ETF, облигации, акции, валюты, фьючерсы, опционы и т.д.

1.06.2021 Банк России опубликовал

| Список компаний с признаками незаконной деятельности. | Список включает 1820 организаций. Список обновляется. Но не сама публикация вызвала волнение среди инвесторов, а тот факт, что в список попал американский брокер Interactive Brokers, который очень популярен среди российских инвесторов. | Позже Центральный банк уточнил, что инвесторам не запрещено взаимодействовать с компаниями из списка, но ответственность и риски они несут сами. Поскольку иностранные участники работают по собственным правилам, в случае возникновения непредвиденных проблем клиентам следует обращаться за защитой к иностранному регулятору — Центральный банк не несет ответственности за сделки, проведенные через иностранного брокера. |

| Однако сама ситуация вызывает беспокойство, и заявления Банка России не особенно обнадеживают инвестиционное сообщество. Политические риски для россиян, работающих с иностранным брокером, остаются очень высокими. | Преимущества покупки акций непосредственно на иностранной фондовой бирже | |

Покупка иностранных акций на Санкт-Петербургской бирже

.

- Необходимо открыть счет у брокера, чтобы получить доступ на Санкт-Петербургскую биржу.

- Торговля ведется в долларах США и евро. Дивиденды также поступают на счет в валюте.

- Торги проводят с 10:00 до 23:00 часов по московскому времени летом и с 10:00 до 24:00 — зимой. В первой половине дня ликвидность формируют российские участники рынка. С открытием американского рынка к внутренней ликвидности добавляются котировки ведущих американских площадок. Когда инвестор выставляет поручение на покупку акций, торговая система сравнивает, где сейчас наилучшая цена на продажу акций — у участников торгов СПБ или на американской бирже, и исполняет заявку по наилучшей цене.

- На бирже можно купить акции отдельных эмитентов, фонды недвижимости REIT и зарубежные ETF.

- Налоговым агентом по доходам от купли-продажи акций выступает брокер, по дивидендам — инвестор. На акции, купленные на Санкт-Петербургской бирже, распространяются налоговые льготы — ИИС и ЛДВ.

- Инфраструктура рынка — биржа, брокеры, депозитарий — находятся в российском правовом поле и регулируются Центральным Банком РФ.

- Большой выбор инструментов. В листинг включены наиболее популярные акции, и их список постоянно расширяется. Кроме акций, инвестор может инвестировать деньги в REIT и ETF.

- Можно купить акции США и Германии.

- Расчеты в долларах и евро защищают капитал от девальвации рубля.

- Можно воспользоваться налоговыми льготами — ИИС или ЛДВ.

- Не все брокеры дают доступ на Санкт-Петербургскую биржу.

- Для покупки зарубежных ETF необходимо получить статус квалифицированного инвестора.

- Инвестор обязан уплатить НДФЛ с полученных дивидендов. Чтобы избежать двойное налогообложение и снизить налог по американским акциям с 30 до 13%, надо подписать форму W-8BEN.

Прямой выход на иностранную биржу

- Большой выбор торговых площадок и инвестиционных инструментов: акции отдельных эмитентов, ETF, REIT. Список активов насчитывает несколько тысяч наименований.

- Не требуется статус квалифицированного инвестора, если инвестор торгует через зарубежного брокера.

- Защита капитала от девальвации рубля.

- Страхование брокерских счетов в соответствии с американским и европейским законодательством. Например, в США максимальная сумма страховки равна 500 000 $, в Европе — 20 000 €.

- Комиссии брокеров могут существенно снижать доходность, особенно это ощутимо для инвесторов с небольшим капиталом. Например, в Interactive Brokers есть комиссия за неактивность в размере 20 $ в месяц для счетов до 2000 $.

- Зарубежный брокер не является налоговым агентом, поэтому российский инвестор должен самостоятельно подать декларацию и уплатить НДФЛ.

- Необходимо ежегодно предоставлять в налоговую инспекцию сведения о счетах, открытых за рубежом, и движении денег на них.

- Высокий риск ухода брокера с российского рынка с закрытием счетов россиян или переводом активов к другому брокеру, что неизбежно приведет к дополнительным расходам.

- Возможны затруднения для инвесторов, кто совсем не знает английского языка. Google-переводчик может не совсем корректно перевести важную информацию.

- Нет налоговых льгот, доступных инвестору на российском фондовом рынке.

- Требуется статус квалифицированного инвестора, чтобы торговать на зарубежном рынке через российского брокера.

- В последнее время ужесточилась процедура открытия счетов россиянам у иностранного брокера. У некоторых инвесторов она занимает несколько недель с большим количеством сопровождающих документов.