«Возможно, увидев обращение к центральному банку и полиции, банк несколько смягчит свою позицию и согласится на встречу. Однако если банк большой, то шансов мало, потому что сотрудники отдела претензий не даром едят свой хлеб и у них нет причин снижать свои KPI и увеличивать расходы банка», — говорит Шульга.

Списали деньги с карты — что делать

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- Как действуют карточные мошенники

- Карточка украдена

- Они выпускают вторую карту

- Они крадут деньги через POS-терминалы

- Поддельные документы для выдачи карты

- Сохраненные данные карты

- Кража данных через фишинговые сайты

- Деньги, украденные с карты с помощью приложения

- Влияние на жертву с помощью социальной инженерии

- Что делать, если деньги были украдены мошенниками?

- Что делать, если деньги были случайно удалены?

- Удаление по причине технического сбоя

- Деньги были удалены банком-эмитентом.

- Удаление по вине банка-получателя

- Удаления в режиме онлайн

- Дублирование платежей в офлайн-транзакциях

- Удаление в связи с подпиской

- Удаление автоматических платежей

- Банкомат не выдает деньги

- Что делать, если судебный пристав удаляет деньги?

- Советы для держателей карт

Многие люди считают, что деньги на их карте спрятаны так же надежно, как в банковском хранилище. Но все не так просто. Иногда списание средств происходит без ведома или разрешения владельца карты. И в одних случаях он является виновником, а в других — не имеет к этому никакого отношения. Что делать, если вы вдруг поняли, что с вашей карты сняли деньги, и почему в некоторых случаях никто не может вам помочь, выяснял специалист службы сервиса «Бробанка».

Если произошла мошенническая операция, немедленно свяжитесь с банком. Не медлите с решением проблемы, даже если на счету нет денег. Мошенники могут украсть все деньги с карты, а вы можете забыть о том, что уже зарегистрировали подозрительную активность.

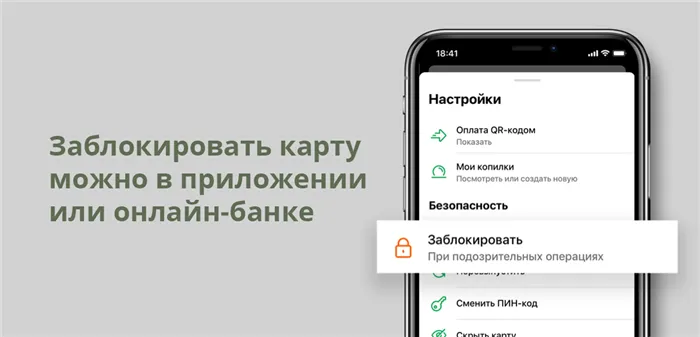

- Заблокируйте карту. Деактивировать пластик можно по телефону банка, в отделении, через приложение на телефоне или через интернет-банк.

- Обратитесь в отделение банка. Убедитесь, что у вас с собой есть паспорт. Посетите отделение банка в течение 24 часов после кражи.

- Напишите заявление. Сотрудник банка выдаст вам бланк и шаблон. Заполните в заявлении свои паспортные и личные данные, а также причину кражи. Некоторые банки запрашивают информацию о последних операциях, которые вы совершали лично, даже если вы совершали покупки или снимали деньги через Интернет.

- Дождитесь решения банка. Обычно банку требуется около 30 дней для обработки запроса. Если кража была совершена через иностранный банк, срок ожидания увеличивается до 60 дней.

- Дождитесь возврата украденной суммы или отказа банка.

Если банк отказывается, но вы уверены, что деньги были украдены мошенниками, вы можете обратиться в суд.

Финансовые учреждения обычно отказываются возвращать деньги, если транзакция была подтверждена кодом, отправленным на мобильный телефон владельца карты. В договоре на обслуживание клиентов указано, что владелец счета не имеет права передавать коды подтверждения. Деньги возвращаются только в том случае, если удается доказать, что владелец карты не нарушал безопасность.

Что делать, если деньги были случайно удалены?

Удалить деньги с карты могут не только мошенники. Иногда клиенты банка обнаруживают списание средств в выписке по счету или уменьшение баланса без их вмешательства. Каждая ситуация требует решения. Проблемы могут быть техническими или объективными, т.е. вы действительно что-то должны, а деньги были списаны по закону.

Удаление по причине технического сбоя

Некоторые списания могут быть вызваны технической ошибкой. В этом случае вы получите свои деньги обратно через определенное время. Иногда приходится ждать очень долго.

Если вы в это время находитесь за границей, это может быть не техническая неисправность. Например, в другой стране с вас могут взимать специальную плату за обслуживание или более высокую плату за конвертацию. Перед поездкой за границу узнайте, какие расходы могут быть вычтены из вашего счета и при каких обстоятельствах.

Деньги были удалены банком-эмитентом.

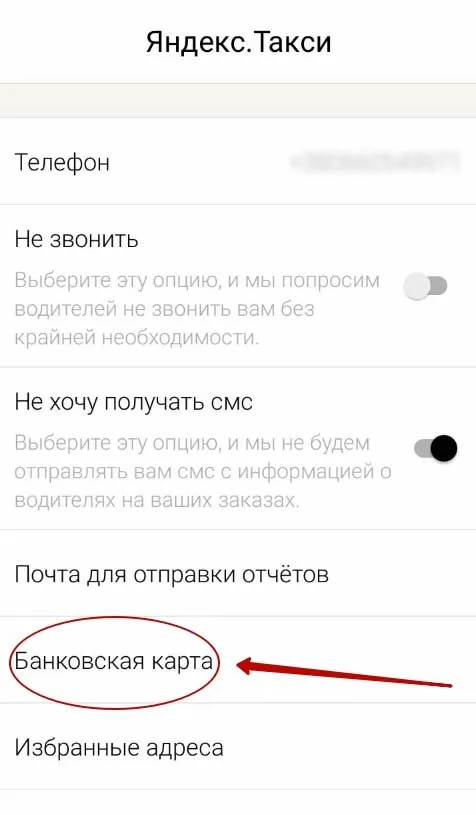

Ваш банк также может взимать с вас плату за дополнительные услуги. Это может быть SMS-сервис или мобильный банкинг. Если вы попросили заблокировать вашу линию, позвоните на горячую линию, как только заметите, что с вашего счета списаны деньги за услугу. Это вина банка, и вы получите свои деньги обратно. Если вы не активируете предупреждающее сообщение, никто не вернет вам сумму списания.

При разговоре со специалистом банка объясните, что произошло. Специалист проверит, действительно ли вы деактивировали услугу. Возможно, вы забыли подтвердить деактивацию с помощью SMS-кода или забыли снять галочку в мобильном приложении. Обычно эти проблемы можно решить очень быстро. Если окажется, что вы все сделали правильно, вы должны получить свои деньги обратно на счет в течение дня.

Удаление по вине банка-получателя

Если списание произошло по вине банка-покупателя, вы также можете получить деньги обратно. Но это займет больше времени. Если с вас несколько раз снимали деньги за одну и ту же услугу, свяжитесь со своим банком и опишите проблему.

Иногда держателя карты просят подать заявление. Банк-эмитент свяжется с банком-эквайером, проверит детали и вернет вам деньги. Но это обычно занимает много времени — не менее 2-3 недель или месяца.

Удаления в режиме онлайн

Если вы случайно оформили два заказа на один и тот же товар, банк может заморозить деньги для второго платежа. Проблему можно легко устранить, если заметить ее сразу. Свяжитесь с банком и интернет-магазином и опишите ситуацию. Они объяснят, что вам нужно делать.

Если деньги не только заблокированы, но и списаны с вашего счета, проблему решить сложнее. Во-первых, попросите банковскую выписку о последних операциях. Затем обратитесь к сотрудникам интернет-магазина с этим заявлением. Возможно, вам удастся вернуть не все деньги, а только ту часть, которая останется после вычета комиссионных за транзакцию.

Дублирование платежей в офлайн-транзакциях

Иногда первый платеж в магазине по каким-то причинам не проходит успешно, и покупателя просят повторно ввести код подтверждения из SMS. Однако особо внимательные держатели карт могут обнаружить, что с их счета дважды снимаются деньги.

Помните, что квитанции являются самым важным доказательством. Поэтому не выбрасывайте их сразу, а храните как минимум месяц в любом случае, особенно в непонятных случаях, до получения выписки со счета. Сохраняйте обе квитанции — об оплате и об отмене. Наличие только одной из двух квитанций недостаточно для доказательства того, что вы дважды подтвердили платеж не по собственной инициативе, а в результате сбоя.

Гражданин, переведший деньги мошеннику, может получить их обратно. Многие банки предлагают такую услугу. Одним из них является Сбербанк. Перед отправкой деньги хранятся в специальном резерве. Деньги доставляются получателю на следующий день в 9 часов утра. В течение этого времени можно отменить процесс.

Что делать при незаконном списании денег со счета?

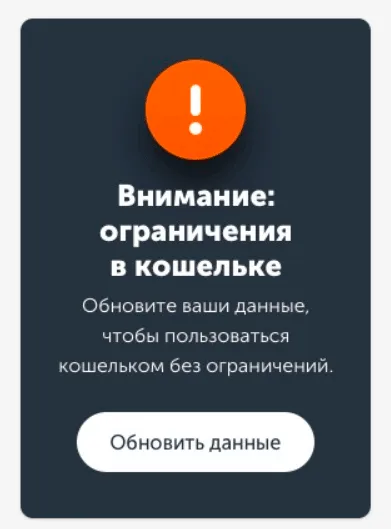

Случаи аннулирования денег могут быть разными, но аннулирование может быть незаконным, поэтому не игнорируйте этот вопрос, иначе это может привести к систематическому списанию средств с вашей банковской карты. Что делать?

- Чтобы выяснить причину списания денег, необходимо обратиться в банк, позвонив по телефону горячей линии или сделав письменный запрос, в том числе через личный кабинет.

- Банк обязан выполнить просьбу клиента. Если информация о незаконном удалении средств подтвердится, клиент может потребовать возврата удаленных средств на том основании, что он не согласен с проведенными операциями, так как не давал указаний на их проведение.

- Банк обязан рассмотреть запрос клиента и принять решение в течение 30 дней. Однако не всегда все так просто, и банк не всегда готов вернуть деньги, что приводит к судебным разбирательствам.

ПРЕДУПРЕЖДЕНИЕ: Звонки, выдающие себя за сотрудников банка, обычно охранников, очень популярны, поскольку предпринимаются попытки снять деньги с карты держателя. Эти звонки совершаются мошенниками с целью получения личных данных человека и доступа к деньгам на карте. Ни при каких обстоятельствах не сообщайте по телефону никакой информации о себе и своих личных данных, если это не требуется, потому что сотрудникам банка не нужно запрашивать личные данные, так как у них есть вся информация. Позвоните в банк и уточните информацию о движении денег по вашему счету или заблокируйте операции по вашей карте, а затем уточните условия снятия денег с карты.

В свете вышеизложенной информации, снятие денег с карты клиента может происходить на основании информации, предоставленной держателем карты, и ряда действий, в результате которых деньги попадают к мошенникам, либо деньги могут быть сняты без какого-либо участия человека, т.е. незаконно.

Каждая конкретная ситуация в споре с банком требует тщательного изучения всех обстоятельств.

Как вернуть необоснованное списание денег с карты?

Лицо может связаться с банком, чтобы сообщить, что деньги были незаконно сняты или переведены, и потребовать, чтобы деньги были переведены обратно на счет. Этот процесс также называется возвратом платежа.

Заявление должно быть подано в банк через колл-центр, т.е. по телефону, или вы также можете составить письменное заявление по электронной почте и подать его в бумажном виде под штамп на вашем экземпляре. Заявление также может быть отправлено заказным письмом. Сохраняйте все почтовые данные и данные заявления в банке.

Получив заявление, банк обязан его рассмотреть и, если придет к выводу, что заявление обосновано, вернуть деньги заявителю.

ВНИМАНИЕ: Вы должны подать заявление на возмещение в течение 120 дней с даты списания. Не следует ждать месяцами. Если вы узнали о незаконном возврате денег, вам следует немедленно принять меры, чтобы вернуть свои деньги.

Если банк отказывается вернуть ошибочно списанные деньги, вы можете обратиться в суд.

После рассмотрения дела и вынесения судебного решения в пользу держателя карты необходимо дождаться, пока решение суда станет окончательным. Если после этого банк не вернет деньги добровольно, вы должны получить исполнительный лист и предъявить его судебному исполнителю для принудительного исполнения.

Претензия о незаконном списании денежных средств

Если у вас есть достаточные основания полагать, что с вашей карты были незаконно сняты деньги, свяжитесь с банком, выпустившим вашу карту, и запросите информацию о незаконном снятии денег.

Заявление должно содержать название банка, адрес и информацию о заявителе. В жалобе должны быть изложены все обстоятельства, при которых было установлено незаконное списание, а в разделе заявления клиент банка излагает свои требования, как правило, просьбу о возмещении незаконно списанных денег.

Заявление должно быть направлено в банк. Вы можете отправить его по электронной почте или по почте, и лучше всего подать претензию с отметкой на вашем экземпляре.

ВНИМАНИЕ: Лицо, подающее требование в банк, должно хранить информацию о подаче конкретного требования в банк и о получении требования от банка.

Таким образом, одним из случаев, когда банк может безакцептно списать деньги, является исполненный документ, подтверждающий наличие судебного приказа и предъявленный в банк, где обслуживается должник.

Как взыскать деньги с мошенников или получателей средств?

Взыскать деньги с мошенников довольно сложно. Если виновные неизвестны, их можно установить только в рамках уголовного процесса, говорит Анна Голуб, партнер юридической фирмы Federal criminal defence. Поэтому о потере денег следует сообщать в полицию сразу после отмены операции в банке.

Согласно части 3 статьи 158 Уголовного кодекса, за тайное снятие денег со счета преступнику грозит до шести лет лишения свободы. Однако если деньги были украдены обманным путем, виновные могут быть привлечены к ответственности по статье 159.3 Уголовного кодекса «Мошенничество с использованием электронных средств платежа». Максимальное наказание за «простейшее» преступление составляет до трех лет лишения свободы (статья 1). А за хищение организованной группой или в особо крупных размерах (свыше 1 миллиона рублей) — до десяти лет (ч. 4 ст. 159.3 УК РФ).

Однако правоохранительным органам удается вернуть менее 10 % похищенных средств. А раскрываемость киберпреступлений по-прежнему составляет 9%, заявил в 2020 году генеральный прокурор Игорь Краснов. Главная проблема — отследить преступников, объясняет Степан Хантимиров, юрист федерального рейтинга юридических бюро «Звездочка». Команда арбитража (крупные споры — высокий рынок) Команда ГЧП/строительства Команда банкротства (включая судебные процессы) Команда (средний рынок) Команда разрешения споров в судах общей юрисдикции 5 Исходя из дохода на одного юриста (менее 30 юристов) 30 Исходя из дохода ×

Если жертве повезло и похитители найдены, деньги могут быть возвращены гражданским путем, включая уголовное преследование. Например, по делу № 77-4249/2020 Александр Матвеев был осужден за кражу денег у 17 потерпевших по статье 159 (3) Уголовного кодекса. Осужденный разместил на «Авито» поддельные объявления, в которых продавал металлоискатель за 15 000 рублей, строительный пылесос за 8 000 рублей, велосипед за 19 000 рублей и многое другое. Он обещал выслать товар по почте, но после получения денег всегда исчезал. В результате Вольский районный суд Саратовской области приговорил г-на Матвеева к двум с половиной годам лишения свободы условно. Некоторые из пострадавших решили вернуть свои деньги в рамках уголовного процесса. В рамках гражданского иска суд взыскал с Матвеева 88 500 рублей на основании статьи 1064 Гражданского кодекса «Общие основания ответственности за причинение вреда».

Иногда удается найти виновных без судебного преследования. Если деньги были переведены на чужой счет, вы можете подать в суд на банк, говорит Голуб. Даже если окажется, что это неправомочный ответчик, суд может обязать банк предоставить информацию о лице, получившем перевод.

Даже если суд прекратит дело против банка, у потерпевшего останется информация о получателе денег. Они могут попытаться вернуть потерянные деньги через суд или обратиться в правоохранительные органы за информацией об этом человеке.

Также можно потребовать деньги, если они были ошибочно переведены известному получателю. В этом случае деньги взыскиваются как неосновательное обогащение в соответствии со статьей 1102 Гражданского кодекса. В конце концов, они получили его бесплатно, без каких-либо обязательств или соглашения.

Так, в деле № 33-30161/2016 суд Москвы подтвердил, что ответчик должен вернуть денежные средства истцу, поскольку получил их необоснованно. Иван Смирнов* потребовал вернуть деньги от банка и получателя денег Елены Назаровой*. Он заявил, что вошел в систему «Сбербанк Онлайн», чтобы перевести деньги, но в итоге не подтвердил перевод кодом. Однако он получил SMS-уведомление на свой мобильный телефон о том, что деньги были сняты (сумма не называлась). Однако представители банка подтвердили в суде, что клиент подтвердил транзакцию. В конечном итоге суд отклонил претензии банка, но обязал Назарову вернуть деньги, поскольку у нее не было законных оснований для их получения.

Когда деньги уже не вернуть?

Если клиент не найдет мошенников, он попытается получить деньги обратно от банка. Но сделать это будет непросто, если жертва была неосторожна и отдала свои деньги или данные злоумышленникам, говорит Игорь Вершинин из Федерального рейтинга Arbitration.ru. Группа банкротства (включая споры) (средний рынок) Арбитражная группа (средние и мелкие споры — средний рынок) Профиль компании ×

Пострадавшая сторона должна доказать, что злоумышленник незаконно получил доступ к ее данным. Суды могут отказать в этом, если средства были сняты путем ввода данных клиента.

Например, в рамках дела № А53-5074/2019 ООО «Пивоварня Рандеву» требовало взыскать с ПАО «Банк ВТБ» 874 273 рубля. Компания считала, что банк незаконно списал деньги, так как не издал распоряжение о переводе денег другому лицу. Однако банк настаивал на том, что все платежные поручения были подписаны электронной подписью истца и отправлены с IP-адреса истца. В ходе банковского аудита ответчик обнаружил, что третьи лица каким-то образом получили доступ к компьютерам компании. Они смогли перевести деньги со счетов истца через систему дистанционного банковского обслуживания. В результате Ростовский районный суд отказал компании в удовлетворении иска. Первая инстанция указала, что согласно договору с банком, пивоварня сама должна была обеспечивать безопасность своих компьютеров, поэтому потеря денег не является ответственностью банка.

Аналогичная ситуация описана в деле № 88-3720/2020, в котором Михаил Рубин* подал иск против Сбербанка в Прилузский районный суд Республики Коми. Истец просил признать кредитный договор недействительным и взыскать с банка 22 614 рублей, которые были списаны в качестве платежей по договору.

Рубин считал, что контракт был заключен мошенниками, так как он его не подписывал. По его словам, в марте 2019 года ему был выдан кредит в размере 150 000 рублей. По его словам, преступники также сняли 80 000 рублей с его банковского счета.

Суд установил, что истец заключил договор через онлайн-систему Сбербанка. При входе в систему пользователь правильно ввел имя пользователя, пароль и код мобильного банка. Рубин сначала объяснил, что загрузил приложение в феврале 2019 года по просьбе некой организации fintrust и ввел данные своей банковской карты. Именно таким образом злоумышленники получили доступ к аккаунту истца.

В конечном итоге суд отклонил требования истца. Первая инстанция постановила, что банк не может нести ответственность за то, что клиент сам разгласил данные третьим лицам.

Клиент также не сможет вернуть деньги, если предпримет какие-либо действия для подтверждения платежа, объясняет Евгений Николаенко из ЮФ «Яковлев и Партнеры». Например, в ноябре 2018 года Елене Карловой* позвонил неизвестный, который представился сотрудником Альфа-Банка и попросил продиктовать код, принадлежащий ее номеру телефона. Таким образом, преступники получили доступ к счетам Карловой и оформили на нее кредит в размере 150 000 рублей, которые у нее похитили. Потерпевший пытался вернуть деньги из банка через суд, но Тракторозаводский районный суд Волгограда отказал ему в этом (дело № 2-2357/2019).

Однако получение судебного решения — это только половина дела. Получить сумму по исполнительному документу бывает непросто. Наконец, мошенники не дожидаются судебных исков, а прячут деньги и перемещают их дальше по цепочке транзакций.

Меры безопасности

Многие кражи происходят из-за беспечности самих жертв. Большинство экспертов сходятся во мнении, что в первую очередь люди должны тщательно следить за защитой своих персональных данных, то есть не сообщать пароли, номера PIN-кодов, номера счетов и другие данные о счетах и вкладах.

Прежде всего, граждане должны тщательно проверять звонки и сообщения, которые они получают от так называемых сотрудников банка, говорит Голуб. В любом случае, лучше позвонить в сам банк по его номеру, советует Степан Хантимиров.

Кроме того, эксперты советуют всегда использовать надежные веб-сайты и приложения. Лучше открыть специальную банковскую карту для интернет-покупок и положить на нее сумму, необходимую для покупки, говорит Голуб. Вы также можете установить собственные лимиты на операции по карте, говорит Вершинин.

Поскольку большинство людей получают доступ к своему банку через смартфон или компьютер, технические меры безопасности имеют большое значение. Адвокатская служба региона Федеральный рейтинг. Группа семейного и наследственного права Группа уголовного права Группа экологического права Группа арбитража (крупные споры — высокий рынок) Группа природных ресурсов/энергетики × Алексей Панюшкин советует не игнорировать следующие способы защиты своих сбережений.

- Нанесите пин-код на SIM-карту и попросите салон мобильной связи запретить выдачу дубликата SIM-карты и операции по доверенности,

- установите на свой смартфон определитель номера, чтобы предупреждать вас о звонках мошенников,

- Настройте двухфакторную аутентификацию для различных учетных записей: государственные услуги, социальные сети, мессенджер, электронная почта и другие,

- Используйте проверенную и платную виртуальную частную сеть (VPN) при подключении к общественным сетям Wi-Fi,

- Не используйте один и тот же пароль для доступа к разным веб-сайтам,

- Создавайте надежные пароли,

- Устанавливайте приложения на свой смартфон только из официальных магазинов — App Store, Google Play,

- Не открывайте электронные письма и SMS от неизвестных отправителей и не переходите по сомнительным ссылкам,

- Активируйте SMS или push-уведомления в мобильном приложении, чтобы быстро получать информацию о платежных операциях.

Быстрое развитие информационных технологий заставляет граждан принимать более строгие меры безопасности при использовании банковских карт и мобильных устройств.

Проблема банковских мошенников волнует не только жертв, но и сами банки. Так, в декабре прошлого года Центральный банк предложил финансовым учреждениям установить обязательную сумму для компенсации гражданам, потерявшим деньги из-за мошенников. Центральный банк планирует включить это в закон «О национальной платежной системе».

Нет, банки не смогут помочь клиентам, которые «добровольно» перевели деньги преступникам. Если у вас есть такие вопросы, вам следует обратиться в полицию. Но даже если такая ситуация уже произошла, заблокируйте карту, данные которой стали известны мошенникам, чтобы ситуация не повторилась.

Нужно ли обращаться в полицию?

Игорь Шульга, директор центра по борьбе с мошенничеством «Информзащита», отвечает на этот вопрос положительно.

Он указал на важную деталь: Заявление необходимо подать через офис службы и получить в ответ квитанционную карточку CIDC (Incident Report Book).

По его мнению, банк, скорее всего, отклонит заявление, что будет правильно, так как это будет соответствовать договору и правилам использования карты, подписанным и принятым клиентом. В этом случае необходимо подать в банк еще одно заявление с приложением CPSM. При этом необходимо обратиться в Центральный банк России и сообщить, что банк был обязан в соответствии с 161-ФЗ, но не принял мер по выявлению и блокировке подозрительной операции по его карте, поскольку клиент не получил уведомления или звонка из банка для подтверждения.

Если из Центрального банка получен ответ с номером ссылки, его следует включить в повторное заявление в банк.

«Если он будет отклонен, мы подадим заявление в суд, поскольку банк нарушил 161-ФЗ и связанные с ним ФК», — сказал Шульга.

Может ли помочь прокуратура?

Шульга отметил, что к уголовной ответственности может быть привлечено только бездействие следователя. В любом случае, потерпевший должен быть готов к тому, что сроки рассмотрения такого спора могут значительно затянуться, если будет задействован суд.

«Возможно, увидев обращение к центральному банку и полиции, банк несколько смягчит свою позицию и согласится на встречу. Однако если банк большой, то шансов мало, потому что сотрудники отдела претензий не даром едят свой хлеб и у них нет причин снижать свои KPI и увеличивать расходы банка», — говорит Шульга.

Как не стать жертвой мошенников?

Чтобы избежать подобных ситуаций, необходимо знать и строго соблюдать правила безопасного использования карты, которые можно найти на всех официальных сайтах банков, советует Федоров. Он также считает, что имеет смысл ввести дополнительные защитные факторы от мошенников — например, ежедневные лимиты на сборы или страхование средств на банковских картах.

«Эту услугу предлагают большинство финансовых учреждений. Но если клиент нарушает правила пользования картой и если он виновен, даже при наличии страховки, в выплате будет отказано», — предупредил собеседник Банкирос.ру.

Для защиты от мошенников Шульга советует использовать специальные виртуальные карты или просто отдельную карту, на которую переводится только сумма, необходимая для одной покупки.

Bankiros.ru уже сообщал о том, как житель Нижнего Новгорода потерял более 70 000 рублей, оплатив поездку на ресурс «бла-бла-кар».

Он заявил, что банк не следует обвинять, поскольку он надлежащим образом выполнял свои обязательства, осуществляя платежи путем получения правильных и точных данных о клиенте, которые он предоставил или способствовал этому.

Состав преступления при мошенничестве с платежными картами

Что касается субъективной стороны мошенничества с пластиковыми картами, то следует отметить, что это умышленное преступление (прямой умысел). Даже если кража совершена не из кармана жертвы, преступник рассчитывает удовлетворить свою выгоду за счет держателя карты, а не банка, через который были украдены деньги.

Субъектом данного правонарушения является лицо старше 16 лет.

Объектом преступления, как и в других частях главы 21 Уголовного кодекса, являются общественные отношения в сфере имущественных прав. Нет единого мнения о предмете правонарушения — в данном случае предполагается, что это

- деньги,

- права держателя карты на украденные деньги.

Возможно, объект различается в зависимости от цели, которую стремился достичь преступник, обманывая банковского или коммерческого работника: получение кредита для держателей зарплатных карт, например, явно указывает на то, что объектом были права фактического держателя карты.

ВАЖНО. Карта может быть только платежной — дебетовой или кредитной — а не топливной или другой дисконтной картой, где деньги не могут быть украдены.

Объективная сторона уникальна по сравнению с другими видами мошенничества — обманом или путем присвоения обманывается не собственник имущества, как это обычно бывает при «классическом» мошенничестве по статье 159 УК РФ, а сотрудник банка или коммерческой организации. Состав преступления является материальным, т.е. кража считается совершенной после того, как преступник получил деньги или другую материальную выгоду, а мошенник имел возможность распорядиться украденным.

Разграничение мошенничества с пластиковыми картами и смежных составов

Конечно, не все виды мошенничества, которые считаются мошенничеством с платежными картами, признаются уголовным правом. Например, отдельная статья 159.3 Уголовного кодекса Российской Федерации классифицируется как мошенничество:

- Скимминг, когда поддельная карта используется для покупки товаров, получения кредитной карты в банке (статья 159.1 УК РФ не применима к последнему случаю, так как кредитное мошенничество требует наличия заемщика),

- совершение офлайн-покупок с помощью украденной карты,

- получение платежной карты по поддельным документам (см. обобщение изучения судебной практики судов Самарской области по преступлениям, указанным в статье 1 УК РФ). 159.1 — 159.6 УГОЛОВНОГО КОДЕКСА).

Производство и сбыт поддельных платежных карт представляет собой отдельное уголовное преступление — статья 187 Уголовного кодекса Российской Федерации. Если лицо предоставило банковскую карту коммерческой организации, а затем воспользовалось ею, состав преступления, предусмотренный статьями 187 и 159.3 Уголовного кодекса Российской Федерации, является совокупным.

ВАЖНО: Существенным элементом состава преступления, предусмотренного статьей 159.3 УК РФ, является введение в заблуждение сотрудника банка или филиала — например, когда мошенник предъявляет поддельный паспорт для оформления кредитной карты, выдавая себя за владельца зарплатной карты (см. Пункт 17 Постановления Пленума Верховного Суда РФ от 30.11.2017 № 48). Если преступник снимает наличные в банкомате, используя поддельную или украденную карту, это не является мошенничеством, поскольку нет человека, которого обманывают с помощью пластиковой карты. Такое преступление является кражей (статья 158 Уголовного кодекса).

Итоги

Таким образом, мошенничество с банковскими картами является очень узким преступлением, охватывающим только кражу с использованием банковских или кредитных карт и только путем предъявления этих карт банку или торговому предприятию для оплаты. Все остальные попытки обмана с помощью пластиковых карт являются либо кражей (ст. 158 УК РФ), либо другими видами мошенничества.

Что делать, если мошенники получили данные карты и списали деньги?

Если мошенникам каким-то образом удалось получить доступ к карте и снять с нее деньги, жертве следует

- Обратитесь в банк и заблокируйте карту.

- Написать заявление в офисе банка о том, что заявленная транзакция была совершена не жертвой.

- Сообщите о краже денег с карты в полицию.

Что делать, если звонят из банка и просят реквизиты карты, кода доступа?

Никогда и никому не сообщайте данные своей карты и код CVC на обратной стороне карты. Представители банка знают, на чье имя зарегистрирована карта, и могут видеть данные клиента.

Мошенники также информируют клиента текстовым сообщением о том, что карта заблокирована. Клиент звонит по указанному номеру, мошенники заявляют, что произошел сбой на сервере, и просят сообщить номер карты и PIN-код, отправленные на телефон жертвы. После предоставления этой информации мошенники могут управлять счетом жертвы.

Что такое фишинг?

Фишинг — кража данных карты путем создания зеркальных сайтов. Это означает, что мошенники создают зеркальный сайт, который идентичен оригинальному сайту. Разница может составлять только одну букву доменного имени. Затем клиент вводит свои личные данные, оплачивает покупку и остается без услуг и денег. Обычно мошенники подделывают сайты авиакомпаний, страховых компаний и банков.

Если вы зарегистрировались в онлайн-банке и не получили SMS с подтверждением регистрации, мы рекомендуем вам немедленно связаться с банком и заблокировать свой счет. Вы можете разблокировать свой счет, обратившись в банк с паспортом и сменив пароль.

Более подробную информацию по этому вопросу вы можете найти в КонсультантПлюс. Бесплатный пробный доступ к системе действителен в течение 2 дней.

Возможно, при оплате покупки произошла техническая ошибка, клиент дважды ввел PIN-код или код подтверждения, и с карты снова сняли деньги. По мнению банковских экспертов, в этом нет ничего необычного. Обратитесь в свой банк, который проверит и вернет ошибочно списанную сумму.

Расследование телефонного мошенничества

При расследовании данного вида преступлений важно установить время и место совершения преступления. Согласно ст. 152 ч. 1 УПК РФ, предварительное следствие обычно проводится по месту совершения преступления, содержащего признаки уголовного преступления.

Поскольку потерпевший обманывается преступником во время телефонного разговора, местом совершения преступления является место, где потерпевший находится в момент разговора (ст. 152 ч.1 УК РФ). Однако местом окончания мошенничества является место, откуда жертва телефонного мошенничества перевела деньги, поскольку ущерб потерпевшему возник именно там (ст. 152 ч. 2 УК РФ).

Если преступления совершены в разных местах, уголовное дело расследуется по месту совершения большинства или наиболее тяжких преступлений (ст. 152 ч. 3 УПК РФ, ч. 3).

Кроме того, предварительное следствие может проводиться по месту жительства обвиняемого или большинства свидетелей в целях обеспечения полноты, объективности и соблюдения процессуальных сроков (ст. 152, ч. 4 УПК РФ). Таким образом, место возбуждения и расследования уголовного дела о телефонном мошенничестве зависит от конкретных обстоятельств дела.

Число мошенников продолжает расти с каждым днем. Интернет делает многих из них уязвимыми. Иногда даже возникают проблемы с возвратом денег, которые были переведены по ошибке. Давайте узнаем, как вы можете вернуть свои деньги и защитить себя от мошенников.

Возможные причины списания без уведомления

Первая причина — случайная: техническая ошибка

Здесь нет злого умысла.

Возможно, при оплате покупки произошла техническая ошибка, клиент дважды ввел PIN-код или код подтверждения, и с карты снова сняли деньги. По мнению банковских экспертов, в этом нет ничего необычного. Обратитесь в свой банк, который проверит и вернет ошибочно списанную сумму.

Иногда у самих банков возникают технические сбои в системе или при выдаче денег в банкоматах. Не паникуйте, даже если деньги были списаны с карты, банк признает ошибку и переведет деньги обратно на счет.

Об обратном случае, когда ошибка, казалось бы, в пользу клиента, и банк случайно завышает его счет, можно прочитать здесь.

Вторая причина носит юридический характер: процедура прямого дебета.

Иногда человек сам создает ситуацию, когда к нему применяется эта мера принуждения.

Деньги могут быть списаны со счета по решению суда без уведомления клиента, если у него есть обязательства по выплате алиментов, налогов, штрафов или долгов.

Если у клиента есть непогашенный кредит, на счете достаточно денег, а договор предусматривает немедленное списание, банк может удержать сумму задолженности без уведомления.

Третья причина является незаконной: мошенники

Преступники изобрели множество способов, некоторые из них довольно сложные, чтобы опустошать чужие счета, но в основном все способы снятия мошенниками денег с банковской карты можно свести к двум вариантам:

А. 2:

- Во-первых, это может быть банальная кража карты. Вор не может снять наличные в банкомате, не зная PIN-кода, но он может совершать мелкие покупки без наличных и покупки в Интернете без ввода PIN-кода, пока деньги на карте не будут израсходованы или заблокированы.

- С помощью украденного паспорта преступники могут получить доступ к банковским счетам жертвы или открыть кредит на ее имя и снимать деньги, пока счета не будут заблокированы.

- Банкомат ни при каких обстоятельствах не может случайно проглотить карту. Преступник вставляет карту жертвы в кард-ридер, стоя рядом, и запоминает PIN-код. После безуспешных попыток извлечь карту жертва обращается за помощью в банк, в то время как вор быстро опустошает счет. Этот вид кражи называется запугиванием. Как мошенники обманывают россиян в 2022 году и что нужно знать, чтобы защитить себя

В. Кража информации:

- Звонки с абонентских номеров. Мошенники выдают себя за сотрудников банка и используют различные психологические манипуляции, известные как социальная инженерия, чтобы обманом заставить жертву сообщить пароль к личному счету или данные своей карты, включая секретный CVC/CVV и PIN-код, а затем украсть деньги с карты. Но как определить, звонит ли вам злоумышленник, если номер банка известен? Если они запрашивают коды подтверждения, пароли или секретные пароли, это верный признак злоумышленника. Звонящих перенаправляют на поддельные веб-ресурсы, маскирующиеся под официальные сайты банков, государственных учреждений и крупных интернет-магазинов. Ничего не подозревающие пользователи вводят логины, пароли и данные банковских карт, и вся конфиденциальная информация попадает в руки преступников. Поддельные приложения, которые жертва сама установила на телефон, работают аналогичным образом. Это делается с помощью поддельного приложения банкомата, т.е. путем копирования данных карты и PIN-кода, пока она еще находится в банкомате. Это делается путем временной установки в банкомате считывателя магнитной полосы, скрытой камеры и иногда поддельной клавиатуры. Преступники используют эти данные для создания дубликата карты и снятия с нее денег. Защититься от этого сложно, потому что не все могут заметить шпионские устройства невооруженным глазом.

Что делать, если деньги украли

Если вы заметили подозрительные операции на своем банковском счете или ваша карта была утеряна, сделайте следующее.

- Срочно позвоните в банк, сообщите об инциденте и заблокируйте карту. Это также можно сделать через онлайн-заявку банка.

- Если деньги уже списаны с вашего счета, вы должны лично явиться в отделение банка и подать письменное заявление по установленной форме. Большинство банков устанавливают 24-часовой срок с момента совершения несанкционированной операции.

- Дождитесь ответа: банк либо вернет деньги, либо откажет. Обычно процедура занимает до 30 дней. Если кража была совершена за границей, срок может быть больше.

- Если вы получите отказ, вы можете передать дело в суд.

Что еще можно предпринять

Вы можете принять меры предосторожности, чтобы обезопасить свой банковский счет. Вы можете запретить оплату покупок без SMS-уведомления. Вы можете сделать это самостоятельно, например, в Сбербанк Онлайн. Выберите в меню пункт «Платежи» и перейдите в раздел «Тарифы и лимиты». Нажмите на «Лимиты и ограничения карты» и отключите настройку «Онлайн-покупки без SMS-подтверждения». Если карта не используется для покупок в Интернете, функцию «Покупки в Интернете» можно полностью отключить.

Многие банки предлагают страхование от мошенничества за определенную плату. Если со счета клиента списаны средства без его согласия, банк обязан немедленно вернуть деньги за свой счет.