Доступ к брокерскому счету предоставляется в течение одного рабочего дня. После создания ОВОС детали заполненного контракта будут отображаться в офисе при нажатии на вкладку «Инвестиции и пенсии».

Сбербанк Инвестиции: обзор брокерского счета

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- Высшее экономическое образование.

- Опыт работы в банке от 15 лет.

- Независимый консультант.

- Финансовый аналитик.

- Имеет сертификаты Центрального банка Российской Федерации. Facebook.

- С чего начать?

- Индивидуальный инвестиционный счет

- Средства

- Управление капиталом

- Пенсионные планы

- Накопительное страхование жизни

- Инвестированное страхование жизни

- Обзор инвестиционных приложений Сбербанка

- Открыть счет и инвестировать в Сбер

- Преимущества и недостатки СберИнвестора

- Образование для начинающих

- Цены для инвесторов

- Подходят ли «Сбербанк Инвестиции» для начинающих инвесторов?

Сбербанк предоставляет брокерские услуги физическим лицам с 2000 года. Он широко известен на рынке как крупнейший и наиболее надежный российский банк и брокер. Сбербанк значительно опережает своих ближайших конкурентов по общему количеству клиентов. Поэтому неудивительно, что некоторые из них предпочитают не обращаться к отдельному брокеру, а открывать брокерский или МИУ-счет именно в этой компании. Специалист по банковскому обслуживанию «Бробанка» объясняет, как выйти на фондовый или валютный рынок через «Сбербанк Инвестиции» и с чего начать.

С чего начать?

Для работы на фондовом рынке вам нужен брокерский счет или МИМ. Без помощи брокера вы не сможете торговать ценными бумагами или на валютном рынке. Вы можете обратиться в Сбербанк для открытия таких счетов дистанционно. Это одно из самых больших преимуществ, которые замечают пользователи. Еще лучше, если у брокера есть высококачественное мобильное приложение, которое можно использовать для покупки и продажи активов одним щелчком мыши. Сбер» также имеет приложение для инвесторов. Он постоянно развивается и совершенствуется.

После открытия брокерского счета или ИИС инвесторы и трейдеры решают, хотят ли они инвестировать сами или нанять управляющую компанию. Сбер предлагает обе формы партнерства. Для каждого типа управления брокер предлагает готовые инструменты и инвестиционные стратегии с различными уровнями риска и доходности.

- Российские и иностранные акции,

- Облигации, включая ОФЗ-н,

- Еврооблигации,

- валюты — доллары США и евро, с минимальным размером лота 1000 единиц,

- фьючерсы и опционы.

Квалифицированные инвесторы также имеют доступ, в дополнение к вышеперечисленным инструментам:

- Инвестиционные облигации Сбербанка — RSG Russia Index и «Российские голубые фишки»,

- Структурированные ноты,

- Ценные бумаги Сбербанка, ценные бумаги Сбербанка в России, ценные бумаги Сбербанка в России, ценные бумаги Сбербанка в России, ценные бумаги Сбербанка в России, ценные бумаги Сбербанка в России и ценные бумаги Российской фондовой биржи в России, облигации, облигации на внебиржевом рынке.

Инструменты для квалифицированных инвесторов имеют высокий риск и поэтому не подходят для новичков.

Индивидуальный инвестиционный счет

IIS — это специальный счет, который можно использовать для получения налогового вычета. С помощью этого счета вы можете инвестировать самостоятельно или передать управление Сбербанку. В последнем случае управляющая компания предлагает стратегию низкого риска, покупая корпоративные облигации ОФЗ или Сбербанка. Потенциальная доходность при доверительном управлении составляет 9,45% в год. Если вы инвестируете самостоятельно, вы можете сэкономить на расходах на управление и выбрать более агрессивную стратегию, покупая акции, облигации и взаимные фонды с более высоким риском. В этом случае потенциал дохода не ограничен.

- «Накопление. Деньги инвестируются в ОФЗ, акции и облигации крупных российских компаний. Стратегия имеет низкий риск и историческую доходность 51,7% (по состоянию на 2017 год).

- «Российские акции. Средства инвестируются в крупные российские компании с высоким потенциалом роста и высокой ликвидностью. Стратегия имеет высокий риск и историческую доходность 78,9% в 2017 году.

Все стратегии имеют минимальный срок инвестирования от 3 лет и более. Выбрать программу можно через приложение «Сбербанк Инвестиции» или в отделениях банка.

Средства

Фонды самостоятельно инвестируют на рынке в различные активы, а инвестор покупает паи в фонде и автоматически становится владельцем каждого актива, купленного фондом. Им не нужно тратить время на изучение компаний, рынков или индексов.

Управляющие фондами следят за тем, чтобы сочетание активов соответствовало выбранной стратегии и акциям. Вы можете выбрать фонды, инвестирующие в определенный сектор, страну или индекс. В зависимости от этого они имеют разный потенциал риска и доходности. Вы можете купить фонды самостоятельно или передать управление портфелем Сбербанку.

Пифы

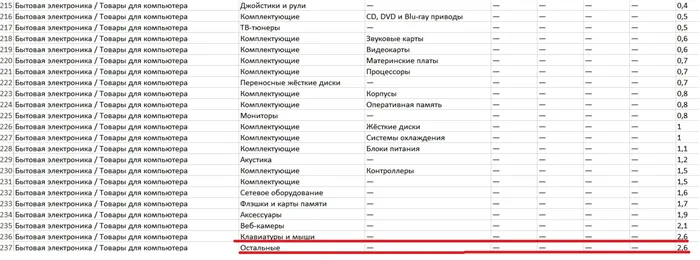

- «Илья Муромец» — это фонд облигаций. Его историческая трехлетняя доходность составляет 23,8%. Подходит для консервативных инвесторов с низким уровнем риска.

- «Сбалансированный» — фонды акций и облигаций. Исторический трехлетний результат — 63,5 %. Подходит для инвесторов, готовых принять на себя высокий уровень риска.

- «Добрыня Никитич» — фонд акций иностранных компаний. Исторический трехлетний результат 89,9%. Подходит для инвесторов, готовых взять на себя самый высокий уровень риска.

- «Bonds in Monero» — это фонд для облигаций в иностранной валюте. Исторический трехлетний результат — 22,6 %. Подходит для консервативных инвесторов с низким уровнем риска.

- «Перспективные облигации» — это фонд облигаций. Историческая трехлетняя доходность — 24 %. Подходит для консервативных инвесторов с низким уровнем риска.

- «Деньги» — это фонд облигаций. Историческая трехлетняя доходность 15,8 %. Подходит для консервативных инвесторов с низким уровнем риска.

- Energy — это фонд акций. Трехлетняя историческая доходность составляет 51,8%. Подходит для инвесторов, готовых взять на себя максимальный риск.

- «Природные ресурсы» — это фонд акций. Трехлетняя историческая доходность составляет 74,5%. Подходит для инвесторов, готовых взять на себя максимальный риск.

- Global Internet — это фонд акций. Трехлетняя историческая доходность составляет 81,8%. Подходит для инвесторов, готовых взять на себя максимальный риск.

- «Consumer Discretionary» — это фонд акций. Трехлетняя историческая производительность 100,9%. Подходит для инвесторов, готовых взять на себя максимальный риск.

- «Финансовый сектор» — фонд акций. Трехлетняя историческая доходность составляет 31,7%. Подходит для инвесторов, готовых взять на себя самый высокий уровень риска.

- «Global Equities» — фонд акций. Трехлетняя историческая производительность 77,2%. Подходит для инвесторов, готовых взять на себя максимальный риск.

- «Биотехнологии» — Фонд акций. Трехлетняя историческая производительность 60,7%. Подходит для инвесторов, готовых взять на себя максимальный риск.

- «Золото» — фонд акций. Исторический трехлетний результат 44%. Подходит для инвесторов, готовых принять на себя высокий уровень риска.

Обзор инвестиционных приложений Сбербанка

-

Сбербанк Инвестор» — первое приложение, запущенное Сбербанком для розничных инвесторов,

Оба приложения «Сбербанк Инвестор» можно загрузить на смартфоны на базе Android и iOS.

Мобильное приложение «СберИнвестор» имеет немного больше функций по сравнению с первой версией, но оценки пользователей ниже. Оба приложения не очень стабильны, часто выходят из строя и имеют ошибки. Кроме того, инвесторы жалуются на низкое качество технической поддержки и скорость обратной связи.

- Пройдите тест на наличие рискованных инструментов,

- Прочитайте руководство для начинающих инвесторов,

- посмотреть все фондовые счета,

- настроить график на отображение информации в виде «японских свечей»,

- изучить новости «Интерфакса»,

- установить тип профиля для новичков, экспертов или профессионалов.

Старое приложение «Сбербанк Инвестор» не имеет этих функций, но продолжает работать параллельно с новым.

QR-коды для нового приложения «СберИнвестор»:

QR-коды для старого приложения «Сбербанк Инвестор»:

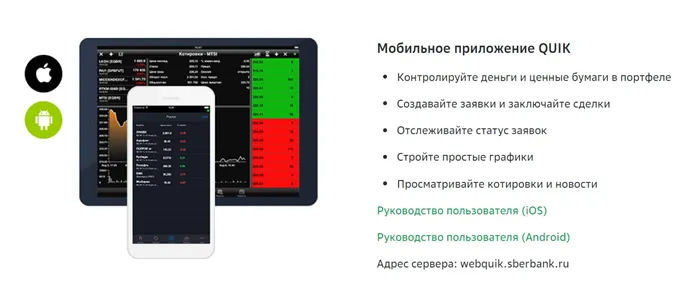

Третьим вариантом торговли на биржах через брокера Сбербанка является установка торгового терминала QUIK, который можно использовать для онлайн-торговли с планшета или компьютера. Этот вариант меньше подходит для новичков, его чаще выбирают опытные инвесторы и трейдеры, которые много торгуют на биржах.

Терминал имеет широкий спектр инструментов для углубленного технического анализа. Также можно установить мобильное приложение QUIK для мобильных устройств на базе Android и iOs. В этом случае вы можете размещать ордера и управлять торговлей со своего смартфона.

Открыть счет и инвестировать в Сбер

- Запустите приложение Сбербанка.

- Перейдите на вкладку «Инвестиции и пенсии».

Запустите настольную версию Сбербанка для просмотра отчетов брокера.

Преимущества и недостатки СберИнвестора

У брокера Сбер нет единого счета для всех рынков Мосбиржи. Для покупки акций и валюты нужно заводить деньги на разные счета – для сделок на фондовой и валютной бирже. Если перепутать, придется перебрасывать сумму на другой счет.

| Преимущества | Недостатки |

| Интуитивный интерфейс, понятный даже новичкам | Низкая функциональность, поэтому не подходит для трейдеров и активных инвесторов |

| На этой основе можно определить профиль риска и выбрать наиболее подходящие инструменты для инвестирования. | Нет доступа к Санкт-Петербургской фондовой бирже |

| С помощью ИИС купоны и дивиденды могут быть переведены на банковский счет и распределены немедленно. Не все брокеры имеют такую возможность. | Часто приложение зависает или не позволяет проводить операции, поэтому клиенты упускают возможность купить или продать актив по лучшей цене. |

| Доступ к большому количеству инструментов и возможность выбора между независимыми и управляемыми активами. | Вы не можете купить монеты за 1 единицу |

| Самая разветвленная сеть филиалов и агентов по всей стране. Поэтому если у вас возникли вопросы и вы не можете решить их дистанционно, вы можете обратиться в ближайшее отделение и получить индивидуальную консультацию. | Служба поддержки не работает быстро, поэтому некоторые вопросы могут быть не решены, когда они вам больше всего нужны. |