Это основы работы Московской биржи, узнав которые, вы сможете безопасно торговать на бирже самостоятельно. Однако после первых нескольких сделок обычно возникают новые вопросы. Вы всегда можете вернуться в наш блог за ответами.

Как торговать акциями иностранных компаний на Московской бирже

Никогда еще инвестирование не было так популярно среди населения. Большинство россиян выбирают Мосбиржу, так как она является крупнейшей в стране. Мосбиржа занимает первое место на рынке по доходности, рыночной капитализации и количеству клиентов. В августе 2020 года произошло долгожданное событие: Мосбиржа начала торговать иностранными акциями. В этой статье вы узнаете, как работает торговля, стоит ли вкладывать деньги и существуют ли риски.

Хотите эффективно торговать иностранными ценными бумагами?

Получите бесплатную консультацию от квалифицированных финансовых аналитиков.

Немного об инвестировании

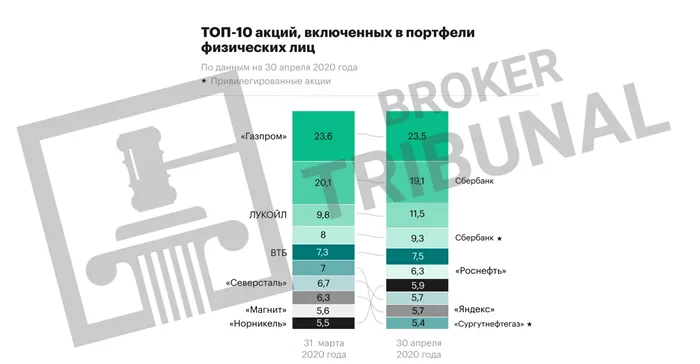

В 2020 году спрос на инвестиции среди населения растет. Только в августе на «Мосбирже» было открыто более полумиллиона счетов акций — самое большое количество за всю историю российского рынка ценных бумаг. Сегодня насчитывается 6,2 млн клиентов (физических лиц), что на 2,4 млн больше, чем в начале 2020 г. Доля этих частных инвесторов в торговле активами достигла 46%. Чаще всего частные инвесторы покупают акции небезызвестных «Газпрома», Сбербанка, ВТБ, «Лукойла» и других. Естественно, что с приобретением акций иностранных компаний увеличился спрос на инвестиции.

Аналитики и финансисты, в свою очередь, объясняют этот феномен следующими причинами:

- Пониженные ставки по депозитам — с 2019 года Центральный банк несколько раз понижал основную ставку по депозитам, снизив ставку в коммерческих банках с 6-7% до 3-4%,

- Упрощенный доступ к торговле — поскольку многие брокеры внедрили простые и понятные мобильные приложения и веб-сайты, инвестировать стало намного проще, быстрее и удобнее,

- Высокая доходность и низкие риски — 19-й финансовый год показал, что российский фондовый рынок стал самым доходным из всех рынков других развивающихся стран: индекс MOEX вырос на 29%, а долларовый индекс РТС — на 45%,

- Политика открытого правительства: Для повышения спроса власти ввели индивидуальный инвестиционный счет (ИИС), владельцы которого получали налоговую скидку в размере 13 %.

Это влияет не только на капитал и доходы населения, но и на экономику в целом: становясь акционерами, люди проявляют больший интерес к отечественным предприятиям и их росту. Привлечение капитала в организации помогает им расти и получать материальную поддержку по более низким процентным ставкам, чем банковские кредиты. Однако такая ситуация влечет за собой риски, которые, по мнению экспертов, заключаются в разрушительном действии спекуляций на рынке, завышенных ожиданиях от инвестиций (высокая доходность не всегда возможна), незнании принципов инвестирования и неправильном анализе рисков отрасли.

Торговля иностранными акциями — стоит ли игра свеч?

Как упоминалось ранее, 24 августа Московская фондовая биржа начала торговать акциями иностранных компаний. Первоначально было опубликовано 19 различных активов, включая Boeing, Facebook, Microsoft, Amazon, Visa, NVIDIA, MasterCard, Twitter и многие другие. 7 сентября в этот список были добавлены акции компании Apple. Все эти компании входят в индекс S&P 500 — рейтинг 500 крупнейших компаний США по рыночной капитализации. Московская биржа планирует добавить в список еще 30 акций до конца года, а начиная с 2021 года каждый квартал в список будут добавляться 70 акций. В настоящее время акции продаются лотами (по одной акции) и могут быть приобретены только в будние дни с 10:00 до 23:50 по московскому времени.

Ранее доступ к иностранным акциям был возможен только через Санкт-Петербургскую фондовую биржу. В настоящее время можно использовать около 1400 ценных бумаг различных мировых компаний, но биржа не пользуется большим спросом. Это связано с тем, что многие ведущие брокеры не имеют соглашения с фондовой биржей: Популярный банковский брокер Сбербанк, например, работает только в Мосбирже. Купить иностранные акции через Сбербанк можно будет уже в сентябре 2020 года, а позже к торговле планируют подключиться «Открытие Брокер», «Тинькофф», «Фридом Финанс» и другие. Более того, на Санкт-Петербургской бирже все акции доступны в валюте эмитента, а на Мосбирже — в рублевом эквиваленте. В последнем случае, если обменный курс высок, нет необходимости обменивать деньги, но дивиденды продолжают выплачиваться в долларах.

Получайте доход от торговли акциями иностранных компаний уже сейчас.

Выгодные предложения от самого надежного брокера в Российской Федерации.

Существует два варианта налогообложения этих дивидендов:

- Подписание формы W8 BEN — 10% налога удерживается в США и еще 3% взимается российской стороной,

- Нет формы W8 BEN — 30% будет удержано налоговыми органами США.

Подводя итог, мы выделили несколько преимуществ торговли иностранными акциями на Мосбирже:

- Отсутствие необходимости переводить деньги в валюте (Мосбиржа работает только в рублях, что экономит деньги инвесторов, так как обмен по высокому курсу очень невыгоден),

- Дивиденды в долларах,

- Равное налогообложение (как и при покупке российских ценных бумаг, в Российской Федерации взимается 13% налог, а инвесторы имеют доступ к налоговому кредиту для МИУ),

- Никаких дополнительных комиссий (инвестор платит свою обычную брокерскую ставку),

- Регистрация в качестве квалифицированного инвестора не требуется.

Торговля акциями иностранных компаний на Мосбирже осуществляется в режиме Т+2, что означает, что клиент владеет активом только на второй день после совершения сделки. Помните об этом, если вы хотите попасть в реестр акционеров и получить дивиденды, так как заявления принимаются максимум за два дня до окончания срока. Есть дневные и вечерние занятия: с 10 утра до 7 вечера и с 7 вечера до 11 вечера. Биржа открыта только в рабочие дни (т.е. по будням), с учетом государственных и банковских праздников. Торги также не проводятся в официальные праздничные дни в стране, где зарегистрирован эмитент.

Например, 2 июня возобновились торги акциями FMUS, американского мастер-дивидендного фонда управляющей компании «Финам Менеджмент». А 10 июня одновременно начали торговаться паи 18 фондов «Атон Менеджмент» и «Тинькофф Капитал». С 15 июня TBEU, фонд еврооблигаций Tinkoff Capital, возобновил торги на Московской бирже.

Три способа вложить деньги в иностранные акции

Когда мы говорим «мы покупаем акции иностранных компаний», мы имеем в виду не только ценные бумаги отдельных эмитентов. Существуют и другие способы инвестирования в активы компаний из США или других стран. Давайте рассмотрим основные варианты, доступные российскому инвестору.

Способ 1 — покупка акций отдельных эмитентов. Это классическая форма инвестиций. Инвестор выбирает компанию, акции которой он хочет иметь в своем портфеле. Инвестиционный портфель. Ценные бумаги могут быть куплены в долларах, евро или рублях — валюта зависит от торгового центра.

Преимущество этого метода заключается в том, что инвестор выбирает те активы, которые ему нравятся и которые соответствуют его целям и финансовым возможностям. Недостаток — правильный выбор зависит от опыта инвестора, его теоретической подготовки и навыков в проведении базовый анализ.

Советы для начинающих

В университете, где я преподаю экономику, некоторые студенты открывают брокерский счет и совершают свои первые покупки. И часто новички совершают ошибку, покупая ценные бумаги такой популярной компании, как Tesla, потому что о ней все говорят и цены на ее акции растут на сотни процентов в год.

К сожалению, такой подход может привести к потерям капитала и разочарованию в инвестициях. Инвестор не должен принимать решение о покупке, основываясь на обсуждениях в интернете, мнениях экспертов или советах друзей. Только на основе собственного анализа объективных рыночных данных и финансовой отчетности эмитента. Тогда он точно знает, что это за компания, каковы ее перспективы и нужны ли ему эти акции.

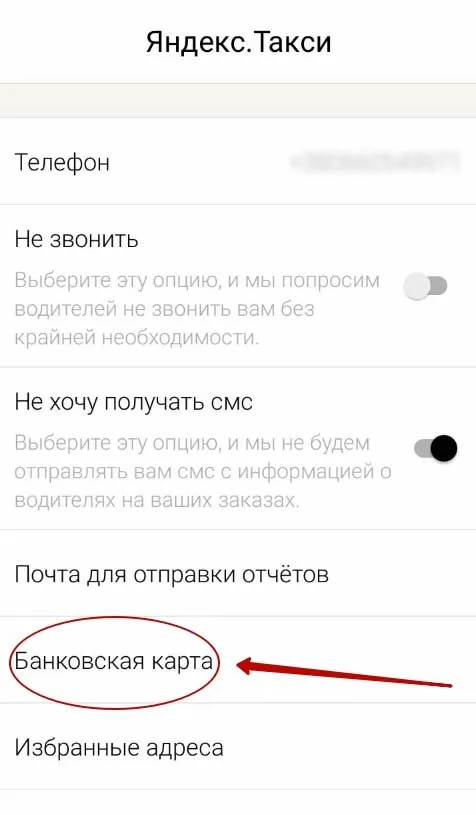

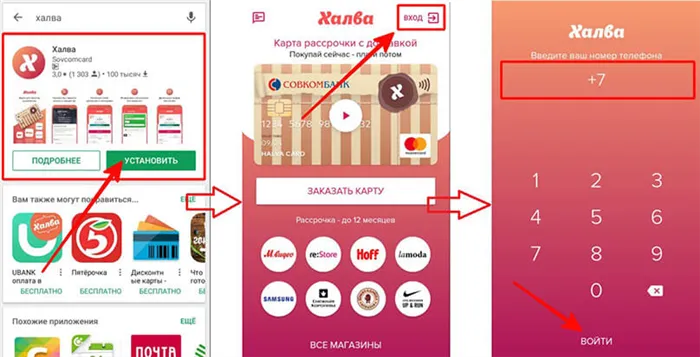

Чтобы купить акции на фондовой бирже, необходимо открыть счет на фондовой бирже с брокером, одобренным Банком России. Вы можете сделать это онлайн. Процедура не сложнее, чем открытие депозитного счета в банке.

Акции американских и европейских эмитентов можно купить

- на Московской бирже по отношению к рублю

- на Санкт-Петербургской бирже против долларов и евро через российского брокера,

- на зарубежных биржах через российского или иностранного брокера.

ETFs и BPIFs — это коллективные инвестиционные инструменты. Разница в том, что биржевые фонды появились относительно недавно, поэтому оценить их эффективность сложно. Первый в мире ETF был запущен в Канаде в 1990 году и в России в 2013 году, а первый БПИФ был запущен Сбербанком в 2018 году. ETF подпадают под российскую юрисдикцию и регулирование, в то время как биржевые фонды являются иностранными. Тарифы примерно сопоставимы.

Пример ETF фондового рынка США управляющей компании FinEx:

Параметры ПИФа FXUS управляющей компании FinEx.

Параметры БПИФов российских управляющих компаний Особенность этого метода заключается в том, что инвестор покупает одну акцию или пай ПИФа, но при этом вкладывает свои деньги в несколько десятков компаний. Состав фонда не определяется произвольно. Управляющая компания выбирает для инвестора эталон — эталонный индекс. Эталонный показатель в точности повторяет состав индекса и поднимается и опускается вместе с ним.

Базовым индексом обычно является один из глобальных индексов. Например, индекс S&P 500, в который входят акции 500 американских компаний. Инвестор, желающий вложить средства в экономику США, покупает акции ETF или BPIF и сразу же становится владельцем 500 крупнейших компаний Америки.

Покупка иностранных акций на Московской бирже

В августе 2020 года Московская биржа начала торговать акциями иностранных эмитентов. Первоначально в список были включены 20 компаний из индекса S&P 500, включая Amazon, Twitter, Microsoft Corporation, Apple и McDonald’s Corporation. С 1.06.2021. Списки. 144 компании. К концу года Московская биржа планирует увеличить число иностранных эмитентов до 300-500.

Особенности рынка иностранных акций на Московской бирже.

- Действует режим торговли Т+2 — инвестор становится фактическим владельцем ценных бумаг только через 2 дня. Это важно знать, если вы рассчитываете на дивиденды. Например, закрытие реестра акционеров было запланировано на среду — чтобы попасть в список претендентов на выплаты, нужно купить акции не позднее понедельника.

- Расчеты по сделкам производятся в рублях, а дивиденды выплачиваются в долларах США. Нерезиденты США должны платить 30% налог на дивиденды от американских акций. Российский инвестор может снизить налог до 13%. Для этого необходимо подписать форму W-8BEN, удостоверяющую личность, после чего 10% перечисляется в американское домохозяйство, а 3% — в российское.

- Налогоплательщиком налога на доходы физических лиц с дивидендов является инвестор. Инвестор несет ответственность за подачу собственной налоговой декларации и уплату налога государству.

- Инвестор должен заплатить налог в размере 13% на прибыль от сделки по покупке. Налоговым агентом является брокер — он подает налоговую декларацию и удерживает налог из прибыли инвестора.

Акции иностранных эмитентов можно приобрести на IIM и воспользоваться налоговыми льготами: вы можете получить налоговый вычет в размере не более ₽ 52 000 в год или не платить подоходный налог с ваших доходов.

Если акции приобретаются через обычный брокерский счет, налоговая оптимизация может быть достигнута за счет освобождения от долгосрочного владения акциями — LTIP. Инвестор не платит подоходный налог на акции, приобретенные более трех лет назад.

Максимальная сумма необлагаемого налогом дохода рассчитывается следующим образом:

₽ 3,000,000 × количество лет владения акциями.

Например, если инвестор держит акции в течение 5 лет, сумма, которая не будет облагаться налогом, составляет:

3,000,000 × 5 = ₽15,000,000 — инвестор должен заплатить 13% налога на доход, превышающий эту сумму.

Освобождение не распространяется на доходы в виде дивидендов.

Преимущества покупки иностранных акций в Мосбирже.

- Вам не нужно искать иностранного брокера, чтобы открыть счет и купить иностранные акции. Инвестор может работать через российского брокера, лицензированного Центральным банком и регулируемого российским законодательством.

- Любой неквалифицированный инвестор может купить акции иностранных компаний в Мосбиркене.

- Отсутствие затрат на конвертацию валюты: Если инвестор получает основной доход в рублях, он может покупать инвестиции в рублях.

- Дивиденды в долларах США помогают защитить доход от акций от девальвации рубля.

- Вам не нужно самостоятельно декларировать свой доход — брокер составляет декларацию за инвестора, удерживает налоги и вычитает их из прибыли.

- Вы можете воспользоваться налоговыми льготами — EIS или LDV.

- Выбор иностранных акций пока ограничен, но Московская фондовая биржа работает над его расширением.

- Инвестор подает отдельную декларацию в налоговый орган на полученные дивиденды и уплачивает подоходный налог.

Покупка иностранных акций на Санкт-Петербургской бирже

В июне 2021 года на Санкт-Петербургской бирже торговалась 1 601 акция иностранных компаний. Основной объем — это американские эмитенты, которые можно купить за доллары США, но есть и инвестиции немецких компаний за евро. Полный список инструментов можно найти на сайте Ссылка.

Особенности зарубежного фондового рынка на Санкт-Петербургской бирже.

- Чтобы получить доступ к Санкт-Петербургской фондовой бирже, вам необходимо открыть счет у брокера.

- Торговля ведется в долларах США и евро. Дивиденды также зачисляются на счет в валюте.

- Торговля ведется с 10:00 до 23:00 по московскому времени летом и с 10:00 до 24:00 зимой. В первой половине дня ликвидность создается российскими участниками рынка. С открытием американского рынка внутренняя ликвидность дополняется котировками ведущих бирж США. Когда инвестор размещает заказ на покупку акций, торговая система сравнивает, где в настоящее время находится лучшая цена продажи акций — на SPX или на биржах США — и исполняет заказ по лучшей цене.

- На фондовой бирже можно купить акции отдельных эмитентов, REITs недвижимости и иностранных ETFs.

- Налоговым представителем по доходам от покупки и продажи акций является брокер, по дивидендам — инвестор. Налоговые льготы распространяются на акции, приобретенные на Санкт-Петербургской фондовой бирже — IIM и LDV.

При покупке иностранных акций на Санкт-Петербургской бирже через ИИС следует учитывать, что на счет можно вносить только рубли, в то время как ценные бумаги торгуются в долларах и евро. Таким образом, инвестор переводит сумму в рублях в МИУ, обменивает ее в валютном отделе Мосбиржи и покупает акции иностранных компаний в иностранной валюте.

Преимущества покупки иностранных акций на Санкт-Петербургской фондовой бирже.

- Инфраструктура рынка — биржа, брокер, кастодиан — регулируется российским законодательством и регламентируется Центральным банком России.

- Имеется широкий спектр удобств. Перечислены наиболее популярные акции, и список постоянно расширяется. Помимо акций, инвесторы также могут вкладывать средства в REITs и ETFs.

- Можно приобрести акции в США и в Германии.

- Расчеты в долларах и евро защищают от девальвации рубля.

- Вы можете воспользоваться налоговыми льготами — EIS или LDV.

- Не все брокеры предлагают доступ к Санкт-Петербургской фондовой бирже.

- Для приобретения ETF за рубежом требуется статус квалифицированного инвестора.

- Инвестор должен заплатить подоходный налог на полученные дивиденды. Чтобы избежать двойного налогообложения и снизить налог на американские акции с 30% до 13%, вы должны подписать форму W-8BEN.

Торговля акциями в течение одного дня называется дневной торговлей. Это форма спекуляции на фондовом рынке, когда трейдер покупает и продает финансовый инструмент в течение одного торгового дня.

Торговать самостоятельно на бирже нельзя

Человек с улицы» не может прийти на фондовый рынок и начать управлять им. Всеми операциями занимается посредник между фондовой биржей и трейдерами (людьми, которые инвестируют в ценные бумаги) — брокер. Основным критерием при выборе брокера обычно является низкая комиссия, которую он взимает за торговлю. Однако не следует игнорировать такие качества, как надежность и добросовестность. Как правило, биржи предоставляют общественности рейтинг надежных брокеров-дилеров.

Затем инвестор заводит специальный счет, с которого брокеру перечисляются деньги для торговли (порог входа обычно составляет 30 тысяч рублей). Торговля ведется дистанционно с помощью специальных программ (например, QUIK — универсальный терминал для работы на бирже в России). Все решения о покупке или продаже определенных активов принимаются инвестором.

На бирже зарабатывают двумя способами

Различие это временное, но основных источников дохода для инвестора (будь то начинающий или опытный) всего два: краткосрочная и долгосрочная торговля. Первый вариант — это спекуляция ценными бумагами (торговля). Трейдер надеется быстро получить прибыль от падения рынка и возникшей разницы в цене акций. То есть трейдер продает взятые у брокера ценные бумаги по текущей рыночной цене, а затем быстро выкупает их обратно, когда цена упала до более низкого значения. Долгосрочная торговля — это инвестиции в ценные бумаги с намерением увеличить их стоимость в будущем.

В первом случае трейдеры используют технический анализ для изучения движения цен за определенный период времени. Инвесторы, с другой стороны, фокусируют свою стратегию на анализе финансовых показателей компании-эмитента. Если вы хотите узнать больше о краткосрочных и долгосрочных сделках, а также о других нюансах инвестирования, прочитайте статью «7 ошибок новичка».

Кстати, здесь заканчивается основная информация о Московской фондовой бирже, которую должен знать новый инвестор. То есть, можно «работать» на фондовом рынке, не зная «деталей», которые за этим следуют. Но никогда не знаешь, когда пригодятся детали.

Как заработать на Московской бирже

На Московской бирже больше не кричат

Когда-то успех инвестора напрямую зависел от силы голосовых связок трейдера. Чтобы разместить ордер на покупку или продажу, ему приходилось не только кричать на своих коллег, но и заглушать шум бесчисленных телефонных звонков (брокеры принимали заказы инвесторов по телефону).

Кричащая система» уходила в прошлое — к концу 1980-х годов фондовые биржи начали переходить на электронную торговлю. Это означало, что брокер теперь просто оставлял заявки на покупку и продажу в компьютерных системах, чтобы другие участники рынка могли их видеть. Таким образом, формируется спрос и предложение на активы, в результате чего образуется рыночная цена.

До того, как сделка состоится, компания-посредник на бирже, центральный контрагент, покупает акции у продавца и продает их покупателю. Это защитная функция фондового рынка, которая снижает риски для всех участников процесса. На Московской бирже, кстати, центральным контрагентом является Национальный клиринговый центр.

Заявки, размещаемые брокером по усмотрению инвестора, можно разделить на два типа: Рыночные заявки и лимитные заявки. В первом типе торговля ведется по текущей цене. В лимитном ордере инвестор выбирает желаемую цену, по которой будет осуществляться сделка. Если ставка совпадает с рыночной ценой, сделка исполняется. В противном случае ставка остается невостребованной до конца торгового дня.

Московская фондовая биржа

Однако сама ситуация вызывает беспокойство, и слова Банка России пока не очень успокаивают инвестиционное сообщество. Политические риски для россиян, работающих с иностранным брокером, остаются очень высокими.

Когда нужно продавать

Грамотное управление инвестиционным портфелем — залог высокой доходности. Не существует универсальных правил, точных формул или надежных стратегий для определения наилучшего времени для продажи своих акций. Единственное, что может сделать инвестор в такой ситуации, — это заранее задать себе ряд вопросов и попытаться на них ответить. Например:

Возможный ответ: вы планируете получать дивиденды.

Возможный ответ: 1 год.

- Что может заставить меня продать эту акцию раньше, чем планировалось?

Возможный ответ: повышение цены акций на 20% и более.

Основные причины для продажи акций

Ухудшение финансовой отчетности компании

Каждая публичная компания публикует ежеквартальные отчеты с основными финансовыми показателями. Регулярное снижение прибыли, отсутствие дивидендов и слабый рост продаж являются причинами для продажи акций. Окончательное решение в данном случае должно приниматься только после изучения финансовых мультипликаторов.

Также важно понять причину ухудшения финансовых показателей.

Если это внешний фактор, не зависящий от компании (например, геополитическая напряженность в мире, ослабление местной валюты и т.д.), то важно оценить текущую ситуацию. ), то важно оценить текущую ситуацию и посмотреть, насколько быстро она стабилизируется и как быстро компания адаптируется к новым обстоятельствам в следующем квартале. Если ситуация ухудшится или если компания не сможет продолжать работу в условиях такого внешнего давления, продажа акций — единственный способ защиты от крупных потерь.

Если плохой финансовый отчет обусловлен внутренними факторами, задача инвестора — искать истинные причины неудовлетворительных показателей. Это может быть снижение производственных мощностей компании, внедрение нового продукта конкурентом, неэффективное управление и т.д. После выявления причины необходимо знать, как долго этот фактор будет влиять на итоговый результат и насколько эффективно компания будет реагировать.

Достижение целевой рыночной цены

Большинство инвесторов совершают серьезную ошибку, покупая акции, не зная точно, когда их следует продавать. Когда акция достигла своей целевой цены, стоит рассмотреть факторы будущего роста ценной бумаги, прежде чем думать о продаже. Хорошие финансовые показатели компании и растущие дивидендные выплаты являются основными аргументами в пользу того, чтобы держать ее акции в своем портфеле. В противном случае их лучше продать.

Дальнейшая диверсификация

Тщательная диверсификация портфеля для поддержания оптимального баланса между различными секторами является краеугольным камнем успешного инвестирования. Преобладание любого из этих факторов является поводом для продажи акций и перераспределения прибыли в другие инвестиционные продукты.

Срочно нужны деньги

Бывают случаи, когда потребность в наличных заставляет срочно продать ценные бумаги, даже если это невыгодно с точки зрения инвестиционной стратегии. Поэтому инвесторы должны строить свои портфели таким образом, чтобы в них входили финансовые инструменты, которые являются высоколиквидными и могут быть немедленно проданы в случае необходимости.

Приобретение акций самой компанией

Процесс продажи на фондовой бирже был рассмотрен в этом параграфе.

Как продать бумажные акции

Сегодня ценные бумаги выпускаются исключительно в электронной форме. Однако бывают случаи, когда инвестор по разным причинам получает в свое распоряжение бумажную версию акций.

Что же делать?

- Вариант 1. Компания, выпустившая акции, продолжает свою деятельность.

Порядок дальнейших действий в таком случае:

- Найдите регистратора для регистрации и учета этих типов акций в данной организации.

- Подтвердить наше право на владение этими акциями.

- Получите выписку из реестра акционеров компании. Акции теперь доступны только в электронной форме. Все права акционеров остаются неприкосновенными.

- Продать акцию на бирже, где она торгуется, или продолжать держать ее.

- Вариант 2. Компания, выпустившая акции, больше не существует.

В этом случае акции не могут быть проданы. Экономической ценности не будет.

Реализация ценных бумаг при смене брокера

Причины смены брокера могут быть разными:

- Неудобное обслуживание.

- Высокая плата за обслуживание.

- Непропорционально высокие комиссии за операции с ценными бумагами.

- Уход брокера с рынка.

Независимо от того, почему инвестор хочет перейти в другую брокерскую фирму, у него есть только два варианта, как это сделать:

- Сменить брокера, продать все ценные бумаги вперед.

- Сменить брокера и одновременно перевести весь свой портфель.

Первый вариант — это самый простой способ работы с новым брокером на бирже. Основным моментом является двойная комиссия за продажу ценных бумаг у первоначального брокера и последующую покупку акций у нового брокера, а также налогообложение прибыли, если вы продаете акции выше рыночной цены.

Процедура передачи текущего инвестиционного портфеля выглядит следующим образом:

- Заключите с новым брокером договор о брокерском обслуживании и кастодиальном обслуживании.

- Поручите своему текущему брокеру вывести ценные бумаги.

- Поручите выбранному вами брокеру принять активы.

- Подготовьте пакет первоначального предложения для нового брокера, включающий рыночную цену и дату покупки ценных бумаг, чтобы точно отразить их балансовую стоимость.

Трудно однозначно сказать, какой вариант дешевле. Она зависит от стоимости выкупа ценных бумаг у первоначального брокера, стоимости приема ценных бумаг у нового брокера и платы хранителя за получение отчетов от нового брокера, которые точно отражают балансовую стоимость ценных бумаг.

Чтобы купить и продать акции на внебиржевом рынке, необходимо через брокера выйти на торговые площадки для ценных бумаг, не допущенных к торговле на регулируемом рынке (фондовой бирже).

Когда ждать остальные фонды

Многие инвесторы задаются вопросом, когда будут доступны оставшиеся средства. К сожалению, ни биржа, ни управляющие фондами не имеют четкого ответа на этот вопрос.

Иностранные фонды Сбербанка, ВТБ и некоторых других управляющих компаний пока не торгуются, как и все ETF. Возможно, эти средства также найдут способ стать полноценными. Например, они начнут покупать иностранные ценные бумаги через Санкт-Петербургскую фондовую биржу, где уже проводятся торги. Например, «Тинькофф Капитал Менеджмент» участвовал в торгах на этой бирже 27 апреля 2022 года, чтобы получить доступ к иностранным ценным бумагам.

Другая возможность: акции ПИФов будут торговаться на Мосбирже без маркет-мейкера, как сейчас. Это привело бы к резким отклонениям от справедливых цен, как это произошло 24 и 25 февраля. Однако у тех, кто остро нуждается в деньгах фондов, по крайней мере, будет возможность продать акции, хотя и со скидкой.

Существует также внебиржевая торговля. 14 июня было объявлено, что Тинькофф начнет торговать фондами TBIO, TECH, TIPO и TUSD таким образом. Обычно при внебиржевой торговле возникают проблемы с ликвидностью, но было объявлено, что появится маркет-мейкер — сам брокер. Поэтому проблем быть не должно.

Возможно, в какой-то мере поможет инициатива Центрального банка, объявленная 7 июня. Банк России предлагает классифицировать инвестиционные фонды на различные типы в зависимости от степени обязательств по активам. Фонды, в которых связано менее 10% активов, будут допущены к работе. Фонды с большим количеством связанных активов должны будут перераспределить их в закрытый фонд.

Наконец, есть возможность ликвидировать средства: Активы продаются, а деньги передаются инвесторам. Однако это не может работать в условиях режима санкций. FinEx предполагает, что ликвидация фондов приведет к тому, что деньги от продажи активов останутся в европейских депозитариях и не будут переведены в НРД. Поэтому есть риск, что деньги не дойдут до российских инвесторов.

Маловероятно, что БПИФы с активами за рубежом, которые в настоящее время не торгуются, будут ликвидированы внутри страны. Фонды не могут продать свои активы, поскольку отсутствует связь между НРД и Euroclear.

В целом, складывается ощущение, что пока действуют санкции и нет связи между НРД и европейскими депозитариями, биржевые фонды и некоторые БПИФы с иностранными активами не могут нормально функционировать. А поскольку санкции были официально наложены на НРД в начале июня, узаконив разрыв связи, продолжающийся уже несколько месяцев, все это может затянуться.

В марте FinEx утверждала, что при оптимистичном сценарии инфраструктура ликвидности для фондов будет отрегулирована в течение 1-6 месяцев. Я бы предположил, что в пессимистическом сценарии временные рамки могут измеряться годами. А биржевые фонды с активами за рубежом сталкиваются с теми же проблемами, что и FinEx ETFs.

Что делать инвесторам

Я жду возобновления торговли. Это основной вариант, и многие фонды возобновили торговлю. Опять же, пока неизвестно, как скоро это произойдет для Сбера, ВТБ/РХБ и некоторых других АК, но альтернативы ожиданию практически нет.

Когда торговля возобновится, появится возможность продать акции взаимного фонда или продолжить инвестировать в них вместо этого.

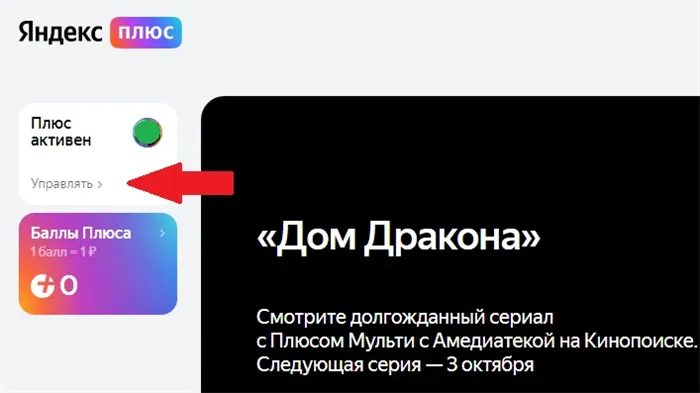

Я рекомендую проверить справедливую стоимость по отношению к расчетной стоимости единицы, iNAV. Этот показатель можно увидеть на сайте Московской биржи — в списке iNAV торгуемых фондов и на страницах отдельных ETF, а также на сайтах управляющих компаний. Сравнивая рыночную стоимость объекта с расчетной, вы можете избежать слишком дешевой продажи или слишком дорогой покупки.

Обратите внимание, что этот индекс стал менее информативным. Это связано с тем, что для БПИФов иностранных активов, недавно возобновивших торговлю, iNAV рассчитывается не постоянно, а на основе цен закрытия активов фонда за предыдущий день. Это означает, что рассчитанная стоимость не отражает изменения цены активов фонда в течение текущего дня и может не отражать текущую рыночную стоимость пая BPIF.

Подождите, пока средства ликвидируются. Возможно, фонды не начнут торговать, но их можно закрыть, чтобы деньги от продажи активов достались российским инвесторам. Проблема та же: никто не знает, как долго придется ждать.

Более того, учитывая сильный рубль и падение рынков во многих странах, фонды могут быть закрыты в самый неподходящий момент.

Пожертвовать акции фонда. Этот параметр полезен в определенных ситуациях. Например, если инвестор решил стать публичным, ему может быть запрещено держать иностранные ценные бумаги, а фонды FinEx и ITI относятся именно к таким.

БПИФы с внутренними иностранными активами сами по себе не считаются иностранными ценными бумагами, но инвестор косвенно владеет иностранными активами через них, что может стать проблемой.

Поскольку ценные бумаги не могут быть проданы при отсутствии торгов, они могут быть переданы другому лицу, например, родственнику. Сотрудники брокерской фирмы расскажут вам, как это сделать.

Попробуйте продать акции на внебиржевом рынке. Наконец, вы можете поискать покупателей, готовых приобрести акции вашего взаимного фонда внебиржевым способом. Торговля на бирже не обязательна, и санкции вряд ли помешают ей, если сделка проводится через российских брокеров-кастодианов и НРД. Это особенно актуально, если стороны сделки являются клиентами одного и того же брокера.

Я уже упоминал, что такая возможность существует для многих фондов Тинькофф. Однако теоретически она должна работать и для других фондов и через других брокеров.

Внебиржевая торговля обычно является сложным и убыточным вариантом. Вы должны сами найти покупателя, придумать, как оформить сделку и заплатить подоходный налог. Кроме того, покупатель, скорее всего, попросит значительную скидку, если он приобретает у вас актив с неясными перспективами. Однако если вы отчаянно нуждаетесь в деньгах, готовы вложить время и готовы разгрузить акции за бесценок, это может быть вариантом, который стоит рассмотреть.

Что делать, если акции фонда находятся в МИМ? Я обсужу ситуацию, когда вам нужно закрыть ваш IIM, но паи фонда нельзя продать, потому что они не торгуемы. В этом случае, когда вы закрываете свой ИИС, вы можете перевести часть ценных бумаг — неторгуемые паи взаимных фондов — на обычный брокерский счет. Они будут находиться там до тех пор, пока вы их не продадите, не пожертвуете или не дождетесь выплаты. Оставшиеся активы могут быть проданы, а деньги изъяты до закрытия МИУ.

Можно ли после этого доверять фондам

Я думаю, что проблема не в самой идее фондов, а в том, что инфраструктурные риски материализовались, чего никогда не было ни в России, ни в других странах. Активы фондов не исчезли, за исключением случая FXRB, и управляющие компании также не обанкротились и не исчезли. Однако из-за проблем с операциями с ценными бумагами и деньгами некоторые акции взаимных фондов не торгуются.

Однако сейчас дела у торгуемых фондов российских активов идут хорошо — они торгуются, хотя некоторые фонды сменили управляющие компании. Многим биржевым фондам с иностранными активами также удалось заработать. На данный момент проблемой являются все биржевые фонды из-за их европейского «домициля» и некоторые биржевые фонды с иностранными активами в них.

На мой взгляд, биржевые фонды для российских акций, облигаций, инструментов денежного рынка и золота могут быть надежными в текущих условиях. Санкции вряд ли повлияют на их деятельность, поскольку активы, которыми они владеют, не привязаны к иностранным кастодианам. И инвестирование через такие БПИФы обычно удобнее, чем инвестирование в отдельные ценные бумаги: фонды не платят налоги на дивиденды и купоны и предлагают диверсификацию.

Однако биржевые фонды российских активов, такие как FXRL и RUSE, более подвержены инфраструктурным рискам, поскольку они зарегистрированы в Европе и инвестируют в российские ценные бумаги. Ограничения со стороны Европы или российского Центрального банка сейчас бьют по ним сильнее, чем по их российским коллегам, таким как TMOS.

Что касается иностранных фондов, то им, возможно, придется искать альтернативы, если ситуация не улучшится и некоторые из фондов не начнут торговлю. А тем, кто уже ведет торговлю, грозят новые санкции. Это относится как к ETF, так и к торгуемым фондам. Если инвестировать только в российские активы, портфель будет сильно зависеть от состояния российской экономики, что совершенно неприемлемо.

Альтернативой фондам иностранных активов являются отдельные акции иностранных компаний. Их по-прежнему можно покупать и продавать на Санкт-Петербургской фондовой бирже, хотя не все брокеры, а некоторые ценные бумаги были заблокированы 30 мая. С другой стороны, некоторые ценные бумаги будут торговаться на Гонконгской фондовой бирже с 20 июня.

Однако я хотел бы напомнить вам, что инвестирование в отдельные акции сопряжено с повышенным риском. А еще может случиться так, что под санкции попадет Санкт-Петербургская биржа — и торги на ней прекратятся. Для сравнения, акции иностранных компаний не торговались на Московской бирже с конца февраля.

Инвестировать в иностранные инвестиционные фонды, акции и облигации можно через иностранных брокеров. Однако ужесточение санкций может привести к тому, что эти брокеры попросят россиян покинуть страну или даже просто заморозят их счета — такой сценарий тоже нельзя исключать.

Наконец, в последние месяцы некоторые инвесторы стали уделять больше внимания инвестициям, не связанным с ценными бумагами. К ним относятся криптовалюты, физическое золото в виде монет и слитков, наличные деньги и банковские вклады — тем более что весной можно было найти предложения в размере 25% годовых. Такие инструменты могут быть полезны, но, как обычно, имеют свои преимущества и недостатки.

Вы сами решаете, хотите ли вы продолжать использовать инвестиционные фонды или выбрать другие формы инвестирования. Это также зависит от того, на какой срок вы хотите инвестировать, каких рисков вы опасаетесь, какую сумму вы хотите инвестировать и какие инструменты вам доступны.

В любом случае, события последних нескольких месяцев, такие как повышенная волатильность, приостановка торгов на фондовом рынке и ограничения на торговлю иностранной валютой, являются вескими причинами для пересмотра вашей инвестиционной стратегии.