Предприниматели часто ведут только учет своих доходов и расходов, но не смотрят, кому они должны деньги. В результате на счет может быть положено много денег, но прибыли практически не будет. Чтобы рассчитать фактическую рентабельность бизнеса, необходимо вести отчет PNL.

PnL отчёт о прибылях и убытках

То, сколько предприниматель получает от своего бизнеса, ничего не говорит о результативности бизнеса. Количество денег в кассе ничего не говорит об успехе.

Давайте проанализируем, что такое отчет PnL, его структуру, источники информации и важность отчета PnL в бизнесе.

Что такое PnL отчёт

PnL — это аббревиатура первых букв английского термина profit and loss statement, который расшифровывается как счет прибылей и убытков. Подготовка отчета PnL рассматривается после подготовки отчета о движении денежных средств (CFS).

PnL — это отчет, который показывает, сколько денег было получено, на какие статьи и в каких направлениях, и сколько денег осталось. ПнЛ и ОВФ являются наиболее важными финансовыми отчетами.

Но они не показывают

- сколько прибыли получила компания.

- Увеличение благосостояния.

- Кто кому что должен.

P&L сообщает о прибыли и финансовых результатах. Если она не сохраняется:

- Из компании выводится больше, чем в нее поступает,

- нехватка денежных средств (компания не может оплатить свои долги),

- возникают проблемы с налоговыми органами, поставщиками и клиентами.

В бизнесе есть две области: Деньги и обязательства (сколько компания должна своим сотрудникам, налоговым органам, подрядчикам и клиентам). В отличие от денег, обязательства не видны предпринимателю.

Зачем нужен PnL отчёт

В предпринимательстве существует финансовый парадокс. Бизнес, который приносит убытки, может иметь хранилище, полное денег, в то время как бизнес, который приносит прибыль, может страдать от нехватки денег.

В первом случае возникает иллюзия, что деньги есть. Поставщики, например, предоставляют отсрочку платежа. Товары поставщика поставляются, но деньги поставщика постепенно используются на другие цели. Без отчета о прибылях и убытках предприниматель тратит то, что на самом деле ему не принадлежит. Иллюзия наличного бизнеса может затянуться на годы.

Во втором случае доходы растут, выручка увеличивается, но с деньгами туго. В строительстве или производстве полученная прибыль не выражается в денежной форме. Она выражается в запасах, дебиторской задолженности (клиенты должны компании). И компания находится в вакууме ликвидности.

Отчет о прибылях и убытках отделяет мнения от фактов:

- Я думал, что я миллионер, но оказалось, что я работаю себе в убыток,

- считаются в бизнесе, все плохо, но все хорошо,

- денег достаточно, чтобы оплатить работу, но нет прибыли (все идет на зарплату предпринимателя),

- факт совпадает с мнением.

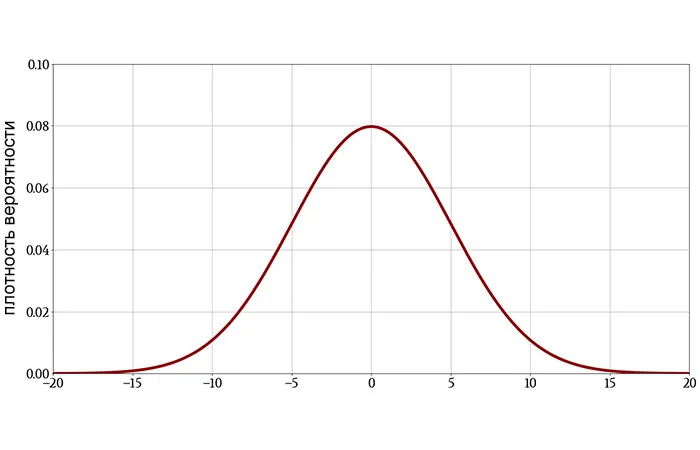

Прибыль — это мера производительности компании. Компания должна зарабатывать достаточно для роста, акций и дивидендов. Прибыль — это показатель грамотного управления со стороны профессионального администратора, что означает, что результат будет предсказуемым и достижимым. Заработать миллион один раз несложно, но зарабатывать миллион из месяца в месяц — сложная задача.

Например, в кафе кофемашины, посудомоечные машины и т.д. ломаются через три года, но владелец не учел амортизацию и теперь у него нет денег на покупку нового оборудования.

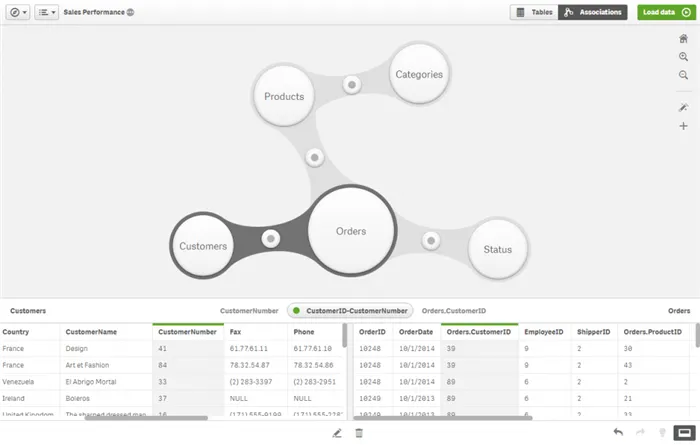

Отчеты P&L и CashFlow

В любом бизнесе есть два важных параметра, которые необходимо проверять:

1. прибыльность бизнеса — P&L или P’n’L (Profit and Loss, аналогичная аббревиатура для Rock and Roll = Рок-н-ролл) 2. денежный поток — CashFlow (в версии RAS он называется DDS = Cashflow).

Если бизнес прибыльный, зачем беспокоиться о движении денег.

Прибыль есть и хорошая.

В качестве примера возьмем УСНО (в ОСНО ситуация иная — там отгрузки приносят маржинальную прибыль).

В упрощенной системе налогообложения есть компания, которая платит 6% от поступающих денег. Есть сотрудник с зарплатой 100 000 (т.е. 87 000 на руки и 13 000 НДФЛ), который за месяц приносит 200 000 рублей в контракты компании. И, конечно же, есть еще выплата зарплаты в фонды в размере 30% (примерно), что составляет 30 000 р.

Бюджет в отчете о прибылях и убытках

| Январь | Февраль | Март | Апрель | |

| Сумма контракта | 200 000 | 200 000 | 200 000 | 200 000 |

| Зарплата работника | 87 000 | 87 000 | 87 000 | 87 000 |

| НДФЛ | 13 000 | 13 000 | 13 000 | 13 000 |

| Средства | 30 000 | 30 000 | 30 000 | 30 000 |

| Налог 6% | 12 000 | 12 000 | 12 000 | 12 000 |

| Прибыль | 58 000 | 58 000 | 58 000 | 58 000 |

Все выглядит хорошо = 58 000 рублей прибыли в месяц.

Давайте посмотрим на движение денежных средств и запомним: a) на 25-й день предоплаты выплачивается 30% зарплаты b) на 10-й день выплачивается остаток зарплаты и подоходный налог c) фактическая оплата контрактов производится в конце квартала d) выплата в фонды производится в конце квартала

CashFlow

| Январь | Февраль | Март | Апрель | |

| Приток денежных средств | 600 000 | |||

| Авансовый платеж | 30 000 | 30 000 | 30 000 | 30 000 |

| Зарплата работника | 57 000 | 57 000 | 57 000 | |

| НДФЛ | 13 000 | 13 000 | 13 000 | |

| Средства | 90 000 | |||

| Налог 6% | 36 000 |

Принципиальное различие P&L и CashFlow

CashFlow — это движение средств (денежный поток). Денежный поток — это реальность движения средств, т.е. притоки и оттоки денежных средств (или отчет о движении денежных средств).

P&L — показатель прибыльности компании (или, другими словами, счет прибылей и убытков):

Отгрузки (маржинальная прибыль) — т.е. вы отгрузили товар покупателю, но еще не получили денег (однако, по правилам бухгалтерского учета РСБУ для ОСНО, вы уже получили прибыль и должны заплатить налог; в P&L ваши отгрузки показываются как продажи).

Расход — не в фактической выдаче денег, а в наличии закрывающих документов (акты и прочее), т.е. если поставщик вовремя не выдал акты, то эта выдача денег не видна, прибыль больше, акционеры довольны (но в конце года все равно все акты будут закрыты и акционеры будут возмущены резким падением прибыли).

В отчете о прибылях и убытках прибыль показывается в виде EBITDA — но для оперативного управления бизнесом ее лучше не использовать, по причинам, указанным выше (маржинальная прибыль показывается по поставкам, расходы только по закрытым операциям).

Предположим, что некоторые менеджеры могут очень хорошо реализовать эту схему в первом квартале — быстро поставить товары всем клиентам (даже тем, кто не любит так много платить) и «договориться» с деловыми партнерами отложить подписание сделок по оказанию услуг до следующего квартала. Показатель EBITDA будет отличным в первом квартале — но затем вам придется позаботиться о задолженности перед клиентами и заключить сделки на фактически потраченные деньги.

Или просто скопируйте адрес электронной почты

Почитать в разделе

РСБУ и МСФО

С финансовыми отчетами все не так просто 🙂 Существует две РАЗЛИЧНЫЕ основные системы бухгалтерского учета. МСФО = Международные стандарты финансовой отчетности Набор документов (стандарты и интерпретации), которые регулируют финансовую информацию, необходимую внешним пользователям для принятия финансовых решений о компании. С 1973 по 2001 год стандарты разрабатывались Комитетом по международным стандартам финансовой отчетности (IASC) и выпускались под названием Международные стандарты финансовой отчетности (IAS). В 2001 году МПК был реструктурирован и стал Правлением МПК. (Читать полный текст).

- Общее количество статей в этом разделе: 10

- Количество элементов, появляющихся в списке: 9

- Классификация: Названия в алфавитном порядке.

SWOT анализ

Это метод стратегического планирования, основанный на классификации всех факторов (влияющих на компанию) на 4 категории. Аббревиатура SWOT была впервые введена в 1963 году на Гарвардской конференции по деловой политике профессором Кеннетом Эндрюсом. Аббревиатура SWOT основана на первых буквах английских терминов: Strengths Weaknesses Opportunities Threats SWOT-анализ компании/предприятия обычно представляется в виде таблицы. Положительное влияние Отрицательное влияние Внутренняя среда Сильные стороны Слабые стороны Внешняя среда Возможности Угрозы Цель SWOT-анализа — описать компанию на основе четырех переменных. (Подробнее ).

Анализ баланса предприятия

Анализ финансового состояния

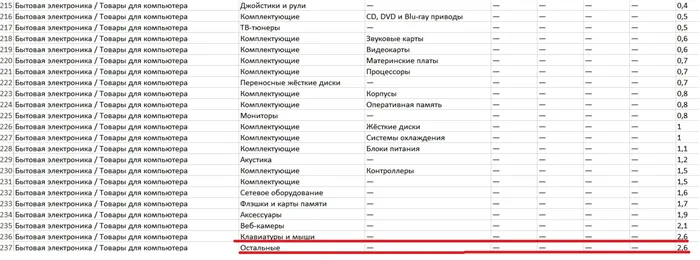

Проведение финансового анализа компании позволяет оценить правильность управления финансовыми ресурсами компании и определить способность компании выплачивать свои долги и обязательства. Следует отметить, что финансирование имеет абсолютный приоритет. Может быть так, что продажи (услуг, товаров) идут очень хорошо (и увеличиваются многократно), но на рекламу потрачено много денег, а результат просто не приносит прибыли….. Самый удобный способ анализа — взять годовые результаты и сравнить их с предыдущим годом. Базовая версия финансового анализа состоит из 3 этапов. Этап 1 Анализ финансовых результатов — схема формирования и распределения прибыли — анализ рентабельности компании по (Читать полностью.)