Открытие короткой позиции меняет ситуацию на противоположную. Потенциальная прибыль ограничена, так как акции не могут упасть ниже нуля, а убытки неограниченны.

Шорт в инвестициях

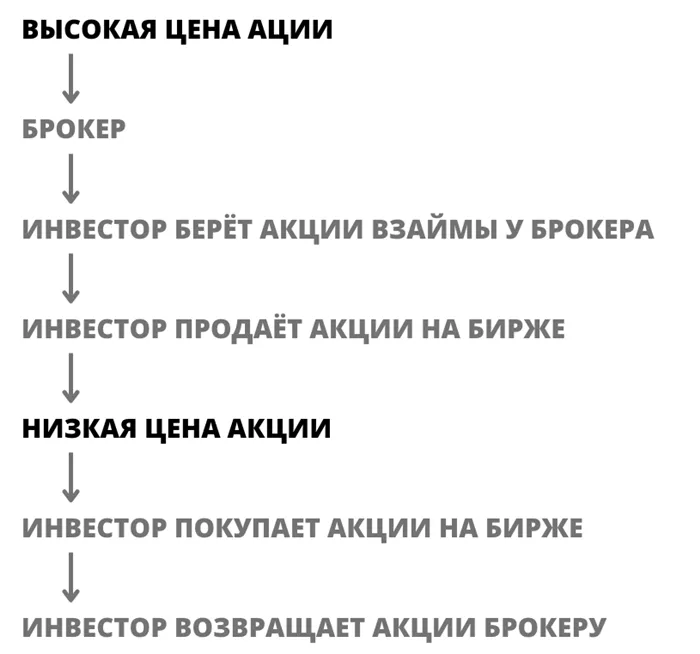

Своеобразная инвестиция — это открытие позиции для продажи ценных бумаг, которые изначально не имеют инвентаризации. Механизм следующий. Инвестор берет у биржевого брокера, например, акцию, продает ее и ждет, пока цена упадет. Затем, когда это происходит, он выкупает ценные бумаги и возвращает их биржевому брокеру, сохраняя свою прибыль.

Термин «короткий» происходит от английского слова short. Это способ описания чего-то короткого или неадекватного. Синоним «короткая позиция» также часто используется в русском языке. Это выражение имеет то же значение, что и «короткий».

Пример заработка на шорте

Если предположить, что инвестор считает, что акции «Яндекса» сейчас очень дороги, то они будут по-своему переоценены. Короче говоря, он решает открыть «короткую» на эти титулы. По состоянию на 15 января цена достигла уровня 5472,40, явно не превысив лимит в 5500 рублей за акцию, что еще больше повысило доверие к торговому плану. В результате было продано 10 акций по цене 5 460 рублей за штуку. Обычно его описывают следующим образом.

Чтобы иметь возможность покупать и продавать ценные бумаги, вы должны открыть счет в брокерской или управляющей компании.

Через несколько дней цена упала до 5013. 40 рублей за акцию, когда инвестор решил, что пришло время закрыть позицию и зафиксировать прибыль. Он выставил оферту и смог выкупить акции «Яндекса» по цене 5020 рублей за штуку.

В результате прибыль в размере 5460 минус 5020 соответствовала прибыли в размере 440 рублей на ценную бумагу или 4400 рублей за 10 акций, что привело к инвестициям в размере 54 600 рублей за 10 акций, которые были перечислены брокеру в качестве обеспечения исполнения обязательства по поставке.

Далее из полученного дохода необходимо вычесть комиссию брокера, а также учесть 13% НДФЛ. Однако, учитывая, что деньги были инвестированы на неделю, прибыль совсем неплохая.

Убыток на короткой позиции, риски

Однако на финансовых рынках любые выигрыши компенсируются потенциальными потерями. Ситуация может быть и противоположной. Предположим, что обменный курс преодолеет барьер в 5 500 рублей. Сразу после этого он был «запущен» по цене около 6 000 рублей за акцию. Тогда инвестору приходится срочно покупать их по новой цене, чтобы вернуть заимствованные ценные бумаги. Предположим, что он может сделать это как можно быстрее и торгуется по цене 5700 рублей.

Чтобы иметь возможность покупать и продавать ценные бумаги, вы должны открыть счет в брокерской или управляющей компании.

Общий убыток по каждой акции: 5 460 минус 5 700 равно минус 240 рублей на акцию. Или, как в случае с бухгалтерским учетом, в скобках, прибыль (убыток) равна (2 400) рублей за 10 акций.

В этом случае брокер получает комиссионные за совершаемые им сделки и использование ценных бумаг в каждом конкретном случае, независимо от того, имеет ли клиент прибыль или убыток.

Стоимость актива может увеличиться. Криптовалютный рынок находится в постоянной динамике. На стоимость виртуальных монет может влиять множество факторов, поэтому спрогнозировать движение цены — трудная задача. Если инвестор рассчитывал на снижение, а цена пошла вверх, можно потерять весь депозит.

Что такое шорт

Короткие позиции — это продажа ценных бумаг, монет или товаров, которые в данный момент не принадлежат трейдеру. Другими словами, они заимствуются биржевым брокером. В английском языке этот термин звучит как «short sell».

Трейдеры открывают позицию на продажу в надежде воспользоваться падением стоимости актива, например, акции. В этом случае трейдера называют «сортировка» или «сортировка».

Предположим, вы одолжили у биржевого брокера 100 акций Virgin Galactic, а тот тут же продал их по более высокой цене. Например, 30 долларов. Через некоторое время акции падают до $15, и те же 100 акций покупаются и возвращаются владельцу — биржевому брокеру. Вы сохраняете разницу между ценой продажи и ценой покупки. Это в ваших интересах. Это ваша прибыль:.

100 * $ 30-100 * $ 15 = $ 3000-$ 1500 = $ 1500

Чтобы закрыть открытую позицию, вы должны купить то же количество ценных бумаг, которое вы продали.

Существует также разница между покупкой ценных бумаг или других активов, когда они стоят дешево, и их продажей по более высокой цене. Подробнее о разнице между длинными и короткими позициями см. в отдельной статье.

Как зарабатывают на коротких позициях: примеры из истории

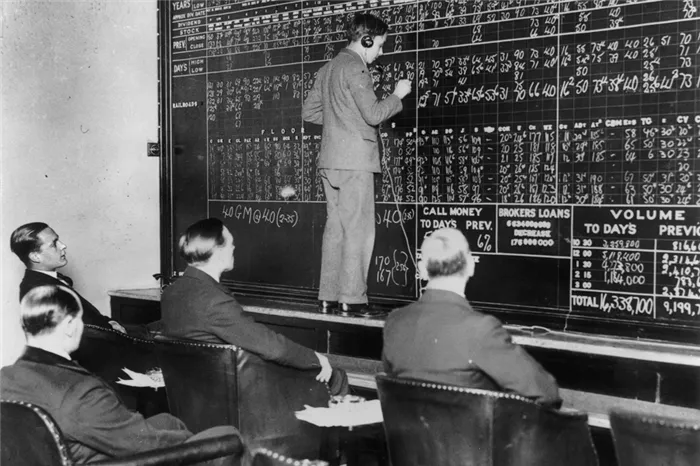

Джесси Ливермор заработал $100 млн на шортах во время краха 1929 года

Джесси Ливермор родился в бедной фермерской семье в Массачусетсе, сбежал из дома с 5 долларами в кармане и начал торговать акциями еще подростком. Именно тогда он заметил закономерность в движении цен на акции. Акции поднимались и опускались волнами, просто начинали расти и поднимались какое-то время, пока что-то не останавливалось. Позже, путем наблюдений, проб и ошибок, он разработал принципы торговли, которые принесли ему миллионы долларов на фондовом рынке, потеряв множество других и заслужив прозвище «Большой медведь Уолл-стрит».

Вершиной его карьеры и состояния стал обвал фондового рынка в 1929 году, который вызвал Великую депрессию. В отличие от других трейдеров, Джесси заработал на кризисе 100 миллионов долларов. В пересчете на сегодняшние деньги это составляет около 400,5 млрд. долларов США. С зимы 1928 года, до краха, до весны 1929 года Ливермор «был абсолютным быком на неограниченном бычьем рынке», — пишет Ричард Смиттен в своей биографии. Трейдеры ждали сигнала рынка о том, что рост сменится падением, чтобы продать акции и закрыть свои длинные позиции.

Его опыт показывает, что на сильном рынке всегда лучше продавать рано, особенно когда он продавал большие объемы акций», — сказал Смиттен. А в начале лета 1929 года, когда бычий рынок был еще в зачаточном состоянии, Ливермор в итоге закрыл все свои торговые позиции, а также составил список акций, которые считал переоцененными. Он понимал, что тенденция на рынке меняется, но не знал, подходящее ли это время для действий. Тайно он начал открывать тестовые точки продаж, используя для этого около 100 биржевых брокеров. Таким образом, он протестировал рынок.

Первая попытка провалилась, и трейдер потерял более 250 000 долларов США, но позже узнал из Чикаго, что цены на все основные запчасти упали до беспрецедентного уровня. Он также следил за рынками за пределами США, в частности, за рынками Лондона и Парижа. Затем он открыл вторую короткую тестовую позицию, но и ее пришлось закрыть с убытком. Третий был успешным. Ливермор не получил большой прибыли, но Шортц получил. Затем он начал массовую перестройку, но другим показалось странным «перестраиваться» на восходящем тренде, сказал Смиттен.

Деловой капитал резко вырос, хорошие акции торговались в трехзначных числах, спекулятивные и «современные» акции, особенно акции высокотехнологичных радиокомпаний, резко выросли, и трейдеры начали торговать на фондовом рынке. Лидеры рынка — акции, которые вели рынок вверх, — больше не достигали новых высот и падали. В конце октября 1929 года рынок рухнул. Ливермора обвинили в крахе и начали получать письма с угрозами, телеграммы и телефонные звонки.

Члены Лондонского клуба смотрят на Нью-Йоркскую фондовую биржу во время биржевого краха 31 октября 1929 года (Фото: London Express / Getty Images)

Майкл Бьюрри: предвидел крах ипотечного рынка, поставил против него и заработал $800 млн

Майкл Берри изучал в университете медицину, а также экономику. В 1993 году он окончил университет со степенью в области экономики. После трех лет специализации по неврологии в больнице Стэнфордского университета он решил оставить медицину и сосредоточиться на инвестировании. В 2000 году он создал фонд ScionCapital благодаря небольшому наследству.

Взять в долг у брокера: что нужно знать

Комиссии и залог

Однако, как и любой другой кредит, заимствование у брокера не является бесплатным. Брокер взимает с вас проценты. Она начисляется ежедневно, пока вы занимаете короткую позицию. Это так называемый кредит под залог прибыли. Однако, если вы закроете свою позицию в течение этого периода, то в первый день торгов проценты обычно не начисляются.

Кроме того, чтобы взять бумагу в долг, необходимо достаточное обеспечение, т.е. норма прибыли. Они похожи на гарантии по другим кредитам. Когда вы торгуете, на вашем счету блокируется определенная сумма денег, которая разблокируется, когда вы закрываете позицию. Обеспечение может быть в рублях или иностранной валюте, а также в акциях.

При таком типе кредита биржевой брокер рассчитывает начальную маржу и минимальную маржу. Начальная маржа — это первоначальное обеспечение сделки. Он рассчитывается путем умножения стоимости актива на процентную ставку. Минимальная маржа составляет половину размера первоначальной маржи и является минимумом, необходимым для поддержания позиции.

Кроме того, брокеры рассчитывают стоимость ликвидного портфеля путем вычитания обязательств клиента из стоимости активов. Активы могут включать валюту или наличные ценные бумаги на счете, но рубли не учитываются. Подробнее о том, что такое маржинальная торговля и как она организована, читайте в нашей статье

Что такое кредитное плечо и ставка риска

Существует понятие кредитного плеча — это сумма долга или денег, которую биржевой брокер может одолжить вам под ваши активы. Его размер — это отношение собственного капитала инвестора к сумме кредита. Например, если у инвестора есть ₽100 тыс., но он хочет купить акции на сумму .500 тыс., он может рассчитывать на биржевого брокера с кредитным плечом 1:5.

Размер кредитного плеча зависит от процента риска, который представляет собой вероятность изменения цены актива, и скидки, с которой брокер оценивает ценную бумагу. Он выражается в процентах и постоянно меняется. Каждый инструмент имеет свою процентную ставку; чем ниже процентная ставка, тем больше леверидж. Чем выше волатильность инструмента, тем выше процентная ставка. Для краткосрочных позиций это процент от краткосрочного риска.

Предположим, что фиктивная компания под названием Teleport имеет 15% риска. Его акция стоит ₽100, а один лот равен одной скользящей стоимости. Трейдер хочет отсортировать 10 акций телепорта. Для этого его залог должен составлять 15% от стоимости ценных бумаг компании.

Таким образом, гарантия на 10 акций телепорта составляет .150. После публичной продажи ценных бумаг трейдер имеет на своем счету ₽1150 минус 10 акций Teleport.

Индекс Nasdaq Composite перед закрытием торгов 21 сентября 2001 года (Фото: Mario Tama/Getty Images).

Продажи, которые не покрываются, также могут быть убыточными. В данном примере, если цена на Boeing после выхода на рынок вырастет, скажем, до $200, результат будет равен 10 x ($197,90 — $200) = -$21.

Как шортить акции

С 1 октября 2021 года Центральный банк России заставил биржевых брокеров управлять клиентами, желающими воспользоваться преимуществами рецессии. Для этого требуется специальный тест или особый статус инвестора.

Технически открыть вакансию продавца несложно. Если вы нажмете кнопку «Купить» в myAlpari или в приложении при покупке акций на длительный срок, вам нужно будет выбрать кнопку «Продать», когда акции закончатся. Даже если у вас нет этих активов на счету.

Затем определите цену и количество лотов. Например, одна акция «Газпрома» эквивалентна 10 акциям. Это минимальное количество ценных бумаг, которые могут быть проданы открыто. Впоследствии к остатку добавляется минус 10 лотов. Другими словами, вместо 10 становится минус 10.

Средства от продажи на бирже затем зачисляются на ваш счет. Их нельзя выбрасывать. Они остаются фиктивными, потому что биржевой брокер блокирует их, а трейдер не выводит деньги от продажи ценных бумаг, которые на самом деле ему не принадлежат. Средства блокируются до погашения заимствованных акций.

Позиция продажи закрывается, когда цена акции падает до ожидаемой цены. Для этого необходимо приобрести равное количество акций на фондовой бирже. Они автоматически идут на погашение долга.

Для шортов требуется гарантия — сумма на биржевом торговом счете или количество ликвидных ценных бумаг. Он выступает в качестве гарантии. В то же время биржевой брокер может открывать шорты по залогу. Это называется кредитным плечом или торговым рычагом. Если у вас нет денег на счету, вы не можете упасть на фондовом рынке.

Биржевой маклер одалживает вам акции, потому что он зарабатывает на них деньги. Он берет актив у клиента под процентную ставку, которая позволяет ему это сделать. Это называется транзакцией «овернайт» и может быть включено или отключено в myAlpari. Затем трейдер одалживает актив дилеру, который понижает рейтинг, но взимает более высокую процентную ставку за использование актива. Сумма процентов указывается в проекте счета-фактуры.

Проценты за пользование активом начисляются ежедневно годовыми платежами. Чем меньше дней открыта короткая сделка, тем меньше комиссия за использование ценной бумаги. Если сделки закрываются в тот же день, проценты не выплачиваются.

Какие акции можно шортить

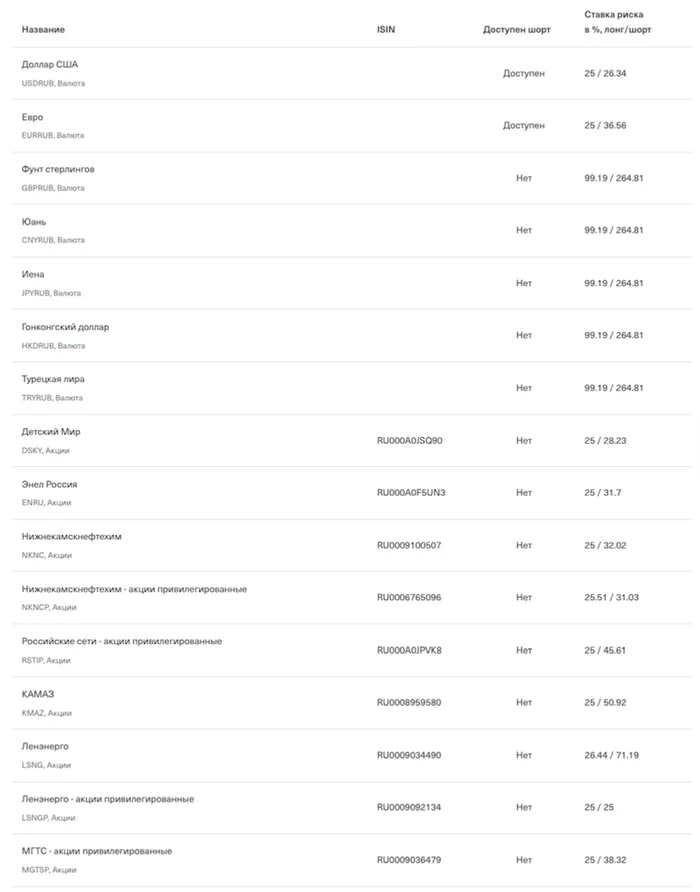

Биржевые брокеры застрахованы от крупных потерь и выдают в кредит только те акции, которые соответствуют определенным критериям, не все из которых можно классифицировать. Брокеры создают специальный список маржинальных ценных бумаг. Это может отличаться для клиентов с разным уровнем риска.

Этот список можно найти в разделе «Прочие документы компании» на сайте брокера. Каждая акция, облигация или валюта имеет свой уровень безопасности (процент риска). Длинный процент — это вероятность восходящего движения, а короткий процент — вероятность нисходящего движения.

Пример: одна акция стоит 100 рублей. Краткосрочная процентная ставка составляет 25%. Это означает, что для заключения сделки и открытия позиции вам необходимо иметь на счету 25 рублей. Если вы хотите купить 10 акций вместо одной, вам необходимо иметь на счету 250 рублей.

Обычно биржевые брокеры позволяют классифицировать ценные бумаги ведущих компаний, которые, как правило, являются крупнейшими и наиболее ликвидными компаниями на фондовой бирже. Фондовые маклеры не допускают отнесения к ценным бумагам эмитентов второй и третьей категории.

Если рынок очень нестабилен, биржевые брокеры могут запретить краткосрочные инвестиции во все активы. Это произошло во время финансового кризиса 2008 года и геополитического кризиса 2022 года.

Когда фондовые рынки нестабильны, биржевым маклерам становится невыгодно разрешать открытые позиции. Кроме того, это может встряхнуть ситуацию и усилить давление на фондовый рынок.

Риски шорта

Если на фондовом рынке царит паническое настроение, а новостной набор раздувается в преддверии новых обвалов, многие считают, что покупка акций на короткой стороне выгодна. Однако положения, особенно в периоды неопределенности, могут быть не подтверждены. Торговля в краткосрочной перспективе сопряжена с большим риском.

Если вы купите акцию, рассчитывая на рост, вы можете потерять все свои деньги, если компания обанкротится. В то же время потенциал производительности не ограничен. Компания может расти без ограничений, если она успешно ведет бизнес, запускает новый продукт или приобретает новый рынок.

Открытие короткой позиции меняет ситуацию на противоположную. Потенциальная прибыль ограничена, так как акции не могут упасть ниже нуля, а убытки неограниченны.

Пример: инвестор продает 10 акций по 1 000 рублей каждая. За продажу он получил 10 000 на свой счет от брокера. Инвестор ожидает, что цена акции упадет, но вместо этого она начинает расти. Стоимость каждого из них составляет 1 500 рублей. Чтобы закрыть позицию, ему нужно купить 10 акций, но 15 000 акций. Таким образом, потери составили 5 000 рублей, не включая брокерские комиссии.

Конечно, трейдер не может отказаться от стратегии, надеясь, что цены продолжат падать. Однако стоимость акций может еще больше возрасти, и сумма убытков также может увеличиться.

Если убытки от позиции продажи, связанной с депозитом участника переговоров, достигают значительного уровня, участник переговоров получает маржин-колл. Затем брокер просит торговца закрыть короткую позицию и вернуть депозит или внести деньги на счет брокера для покрытия убытков.

Если приглашение по марже прибыли не выполняется, брокер неизбежно закрывает открытую позицию по текущей цене. Обычно это происходит, когда цена превышает ⅓ позиции, занятой инвестором. Затем потери не возмещаются.