Вы можете узнать свой балл в любом BCI. По состоянию на 2020 год в России насчитывается более 10 таких организаций. Крупнейшим из них является НБКИ (Национальное бюро кредитных историй).

Что такое скоринг и как он работает?

При обращении за кредитом потенциальные заемщики часто слышат от сотрудников банка такие термины, как рейтинг, рейтинговая система, кредитный рейтинг и кредитная история. Однако не все понимают, что означают эти термины. Давайте попробуем разобраться, что они означают, зачем нужны и как работают. И самое главное, как рейтинги влияют на получение кредита и жизнь заемщиков в целом. Сюда входят годы после обращения в кредитные агентства.

Рейтинговая система — это система экспресс-рейтинга клиентов (потенциальных заемщиков), используемая в основном розничными банками и микрофинансовыми компаниями. Название происходит от английского слова «score». Это означает начисление очков. Игра.

Как правило, система представляет собой компьютерную программу, которая обрабатывает ответы заемщиков на кредитные заявки, поданные в банки, используя различные математические и статистические методы. Приложения обычно представляют собой анкеты или опросы. Система подсчета баллов оценивает эти вопросы или ответы на них в баллах. Конечно, большее влияние оказывают ответы на финансовые обстоятельства: наличие движимого и недвижимого имущества, стабильный доход, дорогие предметы обихода, трудоспособный возраст, высшее образование, отсутствие иждивенцев, других кредитов и т.д. См. также: кредитные рейтинги онлайн. Найдите свой рейтинг бесплатно.

Так, если моложе 28 и старше 35 лет, клиенты остаются в городских районах с высокой преступностью или работают (официантами), не требующими высокой квалификации. Удивительно, но аренда квартиры и рождение детей может стать фактором, добавляющим очки (клиент может планировать свои финансы, он уверен в завтрашнем дне).

Компании, продающие рейтинговые системы по всему миру, могут отслеживать взаимосвязь между определенными факторами и поведением заемщиков по всему миру. Независимо от страны, женщины уделяют больше внимания выплатам по кредитам. Клиенты постарше также пары с детьми (все более ответственные). Российские банки реже добавляют баллы за обучение и чаще — за опыт работы от трех до пяти лет.

Кроме того, в некоторых случаях, когда банкир имел возможность лично общаться с клиентом, он добавляет в свой профиль субъективные впечатления о соответствующем поведении, внешнем виде, одежде, категории мобильного телефона, часов, наличии при себе дорогих вещей, электронного оборудования, грамотной речи, клиента очевидные признаки того, что он говорит неправду, и т.д. Затем система присваивает балл каждому пункту анкеты и выдает итоговый балл в конце оценки. Проводятся индивидуальные проверки достоверности данных клиента, например, законности его паспорта, существования его адреса и т.д.

На основании итоговой оценки банкир решает, имеет ли смысл дать этому потенциальному заемщику больше времени и рассмотреть его заявку более подробно. В противном случае лучше отклонить заявку. Задача рейтинговой системы — автоматически отобрать всех неподходящих заемщиков с высоким риском дефолта в случае большого притока мелких розничных клиентов на первом этапе. Другими словами, у каждого банка есть профиль «хороших» заемщиков, и система рейтингов помогает банкам автоматизировать поиск таких клиентов среди огромного количества претендентов на кредит. Читайте также: как получить одобрение кредита?

Как cкоринг работает, откуда берет данные?

Существует несколько типов градации. Один из них объяснен выше. Это означает, что кредитный рейтинг клиента оценивается в момент подачи заявки. Согласно предоставленной им информации (рейтинг приложения). Как правило, он сам заполняет заявление. Для микрофинансовых компаний это часто делается непосредственно в режиме онлайн. Другой тип оценки — поведенческая оценка. В зависимости от того, как клиент ведет себя в течение времени (определенного периода времени), банк присваивает ему более высокий или более низкий кредитный рейтинг. И, соответственно, предлагает некоторые дополнительные услуги, уменьшая/увеличивая кредитный лимит. Существует также рейтинг потенциала мошенничества (оценка мошенничества).

Другое дело, когда человек берет кредит, но не рассчитывает свои финансы, или если он внезапно заболел или потерял доход. Другое дело, когда имеет место заранее спланированная невыплата кредита, т.е. мошенничество. По мнению экспертов, на эти случаи приходится около 10% всех неудач. Все кредиторы (особенно МФО, которые имеют стандартные процедуры) стараются оценить риск мошенничества со стороны заемщика, прежде чем выдать кредит.

Обратите внимание, что современные системы подсчета очков часто являются самообучающимися. Это означает, что они принимают во внимание модели поведения клиентов, чьи услуги были приняты ранее. Системы пытаются вычислить некоторые общие характеристики людей, которые впоследствии оказываются мошенниками, преступниками (ретроспективная оценка). Очевидно, что система оценки также имеет свои недостатки. Большинство оценочных данных предоставляется заказчиком. Если сумма кредита небольшая, то вручную проверять эти данные очень накладно. Более того, если экономическая ситуация в стране существенно меняется, даже обучающиеся системы не могут быстро адаптироваться. Поэтому их необходимо постоянно совершенствовать и поддерживать.

Пользуются ли скорингом банки и МФО?

Возможно, самой затратной частью кредитования является время, которое требуется заемщику для первоначальной оценки. Существует заявка на кредитную историю из рейтинга, службы безопасности и бюро (которая не является бесплатной для банков), а также рассмотрение, оценка и принятие решения кредитным комитетом банка. Каждый кредит оформляется разными людьми и обычно имеет высокий платеж.

У каждого банка своя кредитная политика и своя система одобрения (более или менее бюрократическая), но общий подход заключается в минимизации времени и затрат на обслуживание каждого клиента. Банки с более консервативной политикой также оказались в лучшем положении, чем те, которые кредитовали всех во время кризиса 2008 года.

В результате МФО сегодня являются основными пользователями и разработчиками скоринговых систем и стремятся оптимально сочетать все виды скоринга, включая скоринг заявок, поведенческий скоринг и оценку мошенничества. Кроме того, градация может сократить время, необходимое для принятия решения о выдаче кредита. В современных условиях это означает, что вы должны быть более конкурентоспособными.

В прошлом году оборот МФО в секторе кредитования значительно вырос, а в декабре 2013 года также были внесены изменения в закон 218-ФЗ, согласно которым МФО также обязаны предоставлять информацию о заемщиках в бюро кредитных историй. Следует отметить, что сегодня в России более 30 миллионов человек имеют кредиты. Осталось мало молодых, талантливых и высококлассных клиентов. Это вынуждает банки кредитовать клиентов с более низким рейтингом. Это делает их более дорогими, и банки ищут пути снижения этих расходов. Возникает новая сложная система, в которой кредитная история начинает играть все большую роль.

Сфера применения рейтинговых систем очень широка и не ограничивается принятием решений по кредитным заявкам. Такая технология используется при изменении лимитов кредитных карт, работе с безнадежными долгами, обеспечении безопасности счетов и оценке всевозможных рисков.

Что такое скоринг и почему раньше обмануть банк было проще

Само слово «скоринг» происходит от английского слова «score» (забивать). В случае с банками кредитные учреждения «оценивают» клиентов, оценивая их кредитоспособность. Десятилетия назад этот процесс занимал несколько дней. Сегодня даже ипотечный кредит можно одобрить за пять минут. Причина проста — люди в значительной степени исключены из процесса оценки кредитоспособности заемщика. Поэтому практически невозможно попросить одноклассника, работающего в банке, дать добро на получение кредита. Решения принимаются машинами, а сами сотрудники банка почти всегда имеют лишь общее представление о данных, которые оценивает система.

Сегодня эффективный рейтинг — это буквально вопрос выживания банка. Многие эксперты предупреждают, что десятки самых слабых организаций могут покинуть рынок в этом году. Улучшение рейтингов является фактором, который напрямую влияет на прибыльность банков. На самом деле, скоринг призван сократить количество дефолтов и выявить надежных клиентов среди, казалось бы, проблемных клиентов.

Как банк «считает очки»

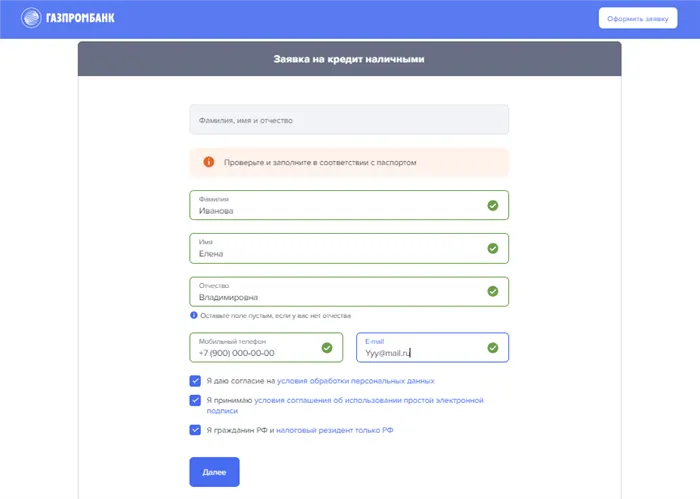

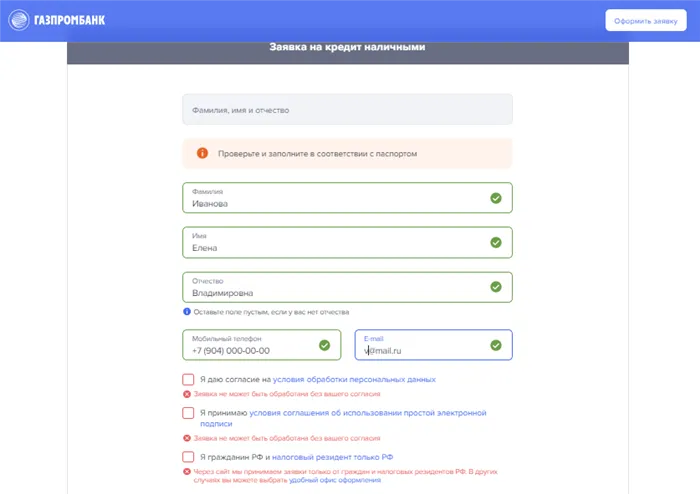

Банки получают из анкеты основную информацию о потенциальных заемщиках, с которыми они никогда не имели дела. Он предоставляется в печатном виде и в электронном виде на сайте банка.

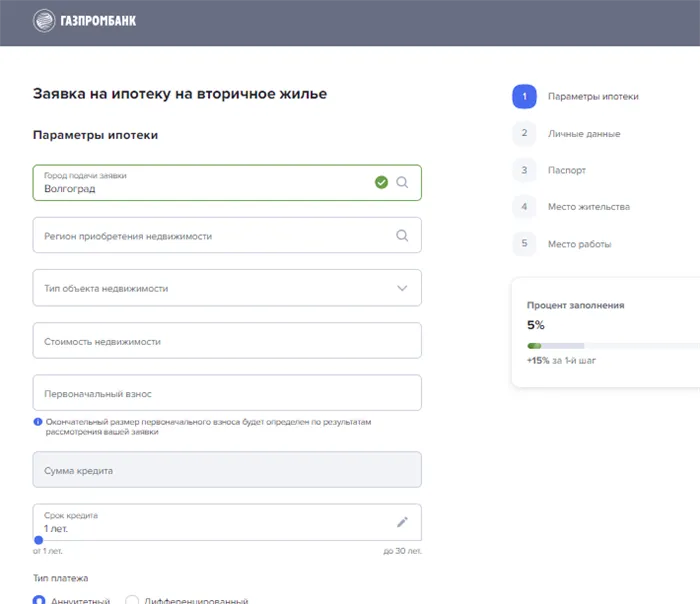

Чем больше сумма кредита, тем больше банк захочет узнать о вас. Банки требуют минимальную информацию только по потребительским кредитам, в то время как вопросы по ипотеке включают вопросы о высшем образовании, количестве детей, а иногда и о судимости.

Однако это не вся информация, которую используют банки.

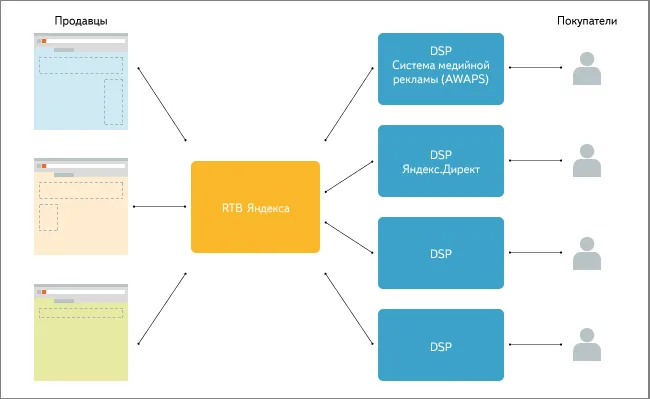

При начислении баллов рейтинговые системы запрашивают информацию из кредитных бюро, которая сопоставляется с базами данных заемщиков, а в некоторых случаях обращают внимание на профили в социальных сетях. В США, например, банки оценивают, среди прочего, как часто человек размещает пьяные фотографии в социальных сетях.

По мнению Анастасии Усковой, директора платформы FinTech Fast River, существенной разницы между российскими и зарубежными методами оценки нет. Единственное различие заключается в объеме данных, которые содержатся в открытых источниках и предоставляются самими клиентами. В России, Европе и Китае градация может включать не только данные из социальных сетей потенциальных клиентов, но даже историю поисковых запросов, если она не скрыта договоренностями о конфиденциальности. Но в континентальной Европе существуют законы, ограничивающие и регулирующие сбор данных — требования к анонимности данных, их хранению в зашифрованном виде или информированию клиентов о том, как их личная информация анализируется банком», — объясняет он.

В Китае рейтинги настолько популярны, что муниципальные и частные платформы, включая мессенджеры, маркеты, платежные системы, приложения для знакомств и такси, знают о вас все и обязаны предоставлять имеющиеся у них данные правительству. Они являются основой социальной репутации граждан, определяют их благонадежность и являются основой для банковских рейтингов, среди прочего.

Все новейшие технологии так или иначе могут помочь банкам улучшить свои скоринговые системы. Например, почти у каждого есть устройство с аккаунтами, связанными с социальными сетями, мессенджерами и почтовыми сервисами, а также приложениями, позволяющими выделять географическое местоположение и другую информацию. Кстати, банки также получают информацию о том, как они регулярно оплачивают связь и другие услуги.

Кроме того, Алексей Перепелкин, руководитель отдела анализа юридических фирм компании BMS, сообщает о набирающих популярность мобильных банках. Их анализ также помогает оценить поведение потенциальных заемщиков. Для российских банков существенной находкой при создании скоринговых моделей стал доступ к официальным доходам ПФР России, говорит Сергей Григорян, банковский эксперт аналитической компании Evabeta Russia. Сегодня финансовые учреждения анализируют своих клиентов по сотням параметров. Вся информация буквально от рождения до смерти, и банки могут практически использовать ее. Банки гораздо более осторожны при выборе клиентов.

Как совершенствуются скоринговые модели?

Представители банков утверждают, что уделяют пристальное внимание совершенствованию скоринговых моделей и скоринговых систем. В то же время в пресс-службе Хоум Кредит Банка РБК Trends рассказали, что работа ведется в двух основных направлениях.

- Совершенствование качества моделей. Речь идет об активном использовании сложных моделей машинного обучения, дающих лучший результат по предсказанию дефолта клиента.

- Скорость разработки и реализации. «Здесь мы говорим, например, о внедрении и использовании таких платформ, как MLflow, Predictor Engine. Они необходимы для сокращения времени разработки модели, уменьшения влияния человеческого фактора (неизбежного с ручными запусками), увеличения скорости успешного внедрения моделей», — уточнили в «Хоум Кредит».

Банк явно не остановился на введении более эффективной градации, чему есть краткое объяснение. В беседе с РБК Trends Николай Перлеский из Министерства экономических и финансовых исследований Института КМВ уверен, что инвестиции в системы верификации заемщиков окупятся очень быстро, особенно учитывая текущую ситуацию в стране.

Дело в том, что общая кредитная нагрузка (отношение платежей по кредиту к доходу заемщика) для россиян на конец первого квартала 2021 года составила почти 12%, так как фактический доход упал до уровня 2009 года. Это означает, что средний потребительский кредит превысил 33 000 000, превысив ипотечные кредиты более чем на 3 миллиона. В связи с этим просчитать потенциальные проблемы для заемщиков — непростая задача, но Перславский утверждает, что система начала лучше оценивать надежность доходов заемщиков и заранее прогнозировать потенциальные риски. По словам эксперта, ставка по ипотечному сектору в этом году составляет около 50 процентов, в то время как по потребительским кредитам ставка достигла 75 процентов.

Чем больше сумма кредита, тем больше банк захочет узнать о вас. Банки требуют минимальную информацию только по потребительским кредитам, в то время как вопросы по ипотеке включают вопросы о высшем образовании, количестве детей, а иногда и о судимости.

Кто использует скоринг и для чего

В большинстве случаев выпускные работы используются в работе НГИ. При таком количестве таких организаций важно, чтобы все клиенты были сохранены. Этого можно добиться только путем быстрого рассмотрения заявок. Скоринговая система работает быстрее, потому что требования к заемщикам у этих компаний гораздо ниже, чем у банков. В этом случае риск невыполнения обязательств компенсируется более высокой процентной ставкой по кредиту.

Банковские организации также используют градуировку. Здесь он необходим для быстрого и сложного управления, которое не всегда под силу в ручном режиме.

Кроме того, скоринговые системы используются в страховании и совместном использовании автомобилей. Этот инструмент позволяет оценить риски политики и рассчитать вероятность положительных и отрицательных ситуаций для компании.

Какие данные нужны для проведения скоринга

Скоринг — это сложный инструмент. Он учитывает множество различных факторов, связанных с клиентами. Кроме того, банки могут дополнить систему своими собственными показателями. Поэтому очень трудно сказать, что именно принимается во внимание.

Однако существует стандартный перечень информации, которую банки могут потребовать для получения диплома.

- Пол и возраст человека.

- Семейное положение и наличие детей.

- Образование, место работы.

- Стаж на последнем месте работы, общий стаж.

- Размер заработной платы, наличие дополнительного дохода.

- Кредитная история (текущие и закрытые кредиты).

- Долги перед государством (например, неоплаченные налоги).

- Судимость.

Когда человек подает заявку на получение кредита в офисе банка, кредитный работник на основании своей оценки вносит другую информацию в базу данных градации. Например, могут быть сделаны записи о внешнем виде, неудовлетворительном поведении или наличии неприятных запахов. На основе этих данных также может быть сформирован отказ от градации.

Как работает скоринг и как проходит подсчет баллов

Когда банк получает от клиента заявку на кредит, он начинает ее обрабатывать. Прежде всего, банк учитывает данные, уже имеющиеся в системе, а также выполнение анкеты. Если данных недостаточно, банковская организация направляет запрос в BCI.

Процедура может быть описана следующим образом.

- Человек заполняет заявку на кредит и отправляет её в банк.

- Система обрабатывает полученные данные и добавляет к проверке информацию из собственной базы или БКИ.

- Подсчитываются скоринговые баллы.

- В спорных ситуациях заявку изучает кредитный специалист.

- Потенциальный заёмщик получает результат: отказ или одобрение.

Отрицательный ответ на ваше заявление не означает, что вы теперь не сможете получить деньги. Система может указать на более высокий рейтинг в другом банке. Поскольку градация кредитной истории представляет собой сложный математический расчет и работает по разным алгоритмам в разных учреждениях, предсказать результат невозможно.

Если количество номинальных единиц меньше требуемой нормы, заявка не будет принята, а заказчику будет отказано. Однако обеспечение положительной кредитной истории может повысить оценку по кредитному рейтингу.

Популярные вопросы и ответы

Как улучшить кредитный скоринг?

Основным параметром, по которому алгоритм определяет надежность заемщика, является его кредитная история. Если есть нарушения или высокая долговая нагрузка, оценка будет хуже. Чтобы улучшить свой балл, необходимо улучшить свою кредитную историю и вообще отслеживать ее во избежание недоразумений. Два раза в год вы можете обратиться в офис с заявлением о себе — не пренебрегайте этой возможностью.

Прежде чем приступить к процессу скоринга, убедитесь, что вы погасили свои долги перед коммунальной службой и что в отношении вас нет штрафов или судебных решений, которые должны быть исполнены судебными исполнителями. Честная справка 2-НДФЛ с места работы, где вы проработали более шести месяцев, поможет улучшить ваши результаты.