Это характерно для строительных компаний. Компания потратила деньги на сырье, аренду и зарплату для выполнения заказов. В то же время клиент получил отсрочку, и компания получит деньги только через месяц. Прибыль есть, но есть и кассовый разрыв.

Финансирование кассового разрыва: как постоянно быть при деньгах?

В торговых точках торговые представители часто требуют оплаты за поставленный товар, но обнаруживают, что в кассе нет денег. Это явление известно как движение денежных средств и встречается даже у хорошо зарекомендовавших себя, прибыльных розничных компаний.

Во-вторых, неуплата текущих платежей приводит к нисходящей спирали негативных событий.

- не хватает денег для закупки и оплаты товаров;

- потеря доверия поставщиков;

- поставщики сокращают период отсрочки или отказываются продавать товар;

- покупатели уходят в другой магазин;

- сокращаются расходы на рекламу;

- падает выручка.

Причиной этих проблем почти всегда является отсутствие планирования затрат и доходов. Такая ситуация часто возникает в магазинах, где учет ведется вручную, а операции не автоматизированы.

В сегодняшней статье предприниматели узнают, как избежать кассовых разрывов и обеспечить постоянную доступность средств для платежей. Ниже рассматриваются следующие темы.

- причины возникновения кассового разрыва;

- планирование и расчет временного кассового разрыва;

- способы предупреждения кассового разрыва;

- ошибочные действия при возникновении кассового разрыва;

- способы ликвидации кассового разрыва.

Во-первых, вам нужно понять, почему у вас сейчас нет денег для оплаты счетов.

Причины кассового разрыва

Всегда существуют конкретные причины кассовых разрывов. В хорошо организованном магазине наличные деньги всегда находятся в движении и не могут просто исчезнуть.

Успешный бизнес не может быть построен на бумаге

Основными причинами возникновения кассовых разрывов являются

- Отсутствие финансового планирования и нежелание автоматизировать учет. Ведь удержать в голове оплаты десяткам поставщиков невозможно, особенно продавцу небольшого магазина. Проблему может решить только автоматизация учета при помощи программы складского учета ЕКАМ.

- Задержки платежей покупателями. Эта причина касается магазинов, которые продают свои товары не только людям, но и местным предприятиям или организациям.

- Крупная трата, произведенная из оборотных средств. Например, при поломке холодильника или повреждении витрины предприниматели вынуждены делать ремонт незамедлительно. От таких одноразовых неожиданных расходов никто не застрахован.

- Отсутствие денежной «подушки», за счет которой можно обеспечить финансирование кассового разрыва.

- Банальная убыточность бизнеса, о которой предприниматель не догадывается из-за отсутствия должного контроля над расходами и доходами. Постепенно убытки нарастают, приводя к невозможности расплатиться по текущим платежам.

- Крупная закупка ходового товара по льготной цене. Многим предпринимателям трудно отказаться от эксклюзивных предложений поставщиков, особенно если последующий доход от продаж гарантирован. Но в такой ситуации нужно заранее предусматривать варианты финансирования возможного кассового разрыва.

Большинство причин возникновения денежного вакуума можно избежать, используя программное обеспечение для хранения ECAM. Автоматизация учета, позволяющая планировать движение денежных средств и избегать проблем, связанных с их нехваткой.

Планирование и формула расчета временного кассового разрыва

Краткосрочные перерасходы по расходам относительно доходов являются обычным явлением в коммерческих операциях и называются временными кассовыми разрывами. Такие ситуации не являются проблемой, если они предсказуемы и принимаются меры для компенсации нехватки денежных средств.

Планирование вашего бизнеса легко с бухгалтерским программным обеспечением ECAM

Рассмотрите пример розничного магазина как пример денежного пылесоса. Предположим, что средний дневной доход составляет 10 000 рублей, а за два дня предприниматель должен заплатить поставщику 9 000 рублей. До сих пор никаких проблем не возникало. Однако плохая погода на улице делает свое дело, люди редко выходят из дома, и магазин получает нулевую выручку. В результате за два торговых дня в фонде остается всего 6 000 рублей, что недостаточно для покрытия долга.

Чтобы избежать таких неожиданных событий, предпринимателям необходимо провести финансовую подготовку.

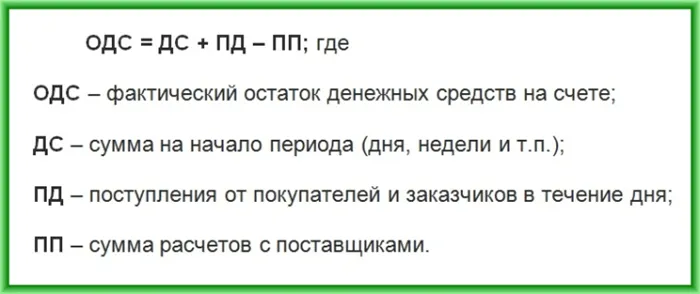

Однако в большинстве случаев потенциальный разрыв денежного потока может быть запрограммирован и рассчитан по следующей формуле

Формула расчета избытка денежных средств для программирования кассового разрыва

Если показатель TAE отрицательный, возникнет кассовый разрыв, которого необходимо избегать. Чтобы выявить такую ситуацию, необходимо создать журнал платежей, в котором будет отображаться ежедневный остаток денежных средств. Это можно сделать в Excel или в программе автоматизации транзакций.

Планирование временных кассовых разрывов крайне важно для предпринимателей, особенно когда снижается спрос или открываются дополнительные торговые точки. В то же время должны быть разработаны алгоритмы для предотвращения дефицита денежных средств или минимизации последствий таких ситуаций, если они неизбежны.

4.3. к настоящему договору и к отношениям между пользователем и Insails, возникающим в связи с исполнением договора, применяется законодательство Российской Федерации.

Содержание статьи

Этот разрыв происходит независимо от прибыльности и размера бизнеса. Наступает момент, когда у многомиллионных предприятий не хватает средств на небольшой бизнес. Единственной причиной этого является несинхронность притока и оттока денежных средств. Это означает, что деньги поступают медленнее, чем должны. Это может произойти в любом из следующих трех случаев

-

Работа с поставщиками по предоплате. В начале работы бизнеса нет достаточного запаса средств на долгосрочные контракты по отсрочке платежа. Часто после закупки у предпринимателя не остается денег ни на что. Собственные средства тают на глазах, а будущие расходы неизменно наступают.

Самая неприятная из этих ситуаций, когда они совпадают, — необходимость заранее оплачивать сырье, ждать оплаты от клиентов и рассчитывать налоги, чтобы счета-фактуры не были заморожены. Такие совпадения необходимо систематически просчитывать, поскольку они могут вывести компанию из бизнеса.

Признаки кассового разрыва

Трейдеры, торгующие денежными потоками (TDS), гарантированно увидят будущие разрывы на отрицательном дне. О том, как составить отчет о движении денежных средств, рассказывается в другой статье. Здесь мы сосредоточимся на индикаторах, которые могут помочь вам спрогнозировать ситуацию и обезопасить вашу компанию.

Самый простой способ сделать это — рассчитать ежедневный остаток денежных средств.

Денежные средства на конец дня = денежные средства на начало дня + поступления от покупателей — платежи поставщикам

Этот расчет, проводимый раз в две недели, показывает дни, когда компания находится на грани кризиса разрыва денежного потока. Это дает достаточно времени для предотвращения кризиса.

| Дата | Денежные средства на начало дня | Поступления от покупателей | Выплаты поставщикам | Денежные средства на конец дня |

|---|---|---|---|---|

| 13 июня 2017 | +100 000 ₽ | +20 000 ₽ | -60 000 ₽ | +60 000 ₽ |

| 14 июня 2017 | +60 000 ₽ | +20 000 ₽ | -60 000 ₽ | +20 000 ₽ |

| 15 июня 2017 | +20 000 ₽ | +20 000 ₽ | -60 000 ₽ | -20 000 ₽ |

| 16 июня 2017 | -40 000 ₽ | +60 000 ₽ | -20 000 ₽ | 0 ₽ |

Как предотвратить кассовый разрыв

Кассовый разрыв не является фатальным — это рабочее состояние. Предприниматели могут покрыть его за счет овердрафта или факторинга, занять деньги у банка или отложить. Однако эти варианты снижают норму прибыли, лишают предпринимателя прибыли и наносят ущерб его репутации. Их следует использовать только в крайних случаях. Чтобы избежать разрыва, необходимо сделать следующее

- Организовать финансовое планирование. Первый и главный совет — следите за своими деньгами. Составьте бюджет движения денежных средств (БДДС) З апишите в него, когда и сколько должны вам и должны вы. Так вы заранее будете видеть возможные ситуации кассового разрыва.

- Управлять дебиторской и кредиторской задолженностью. Старайтесь, чтобы вам всегда платили прежде, чем вы сами должны будете заплатить. Попросите рассрочку у поставщиков и предоплату у покупателей. Пусть лучше деньги осядут на счетах, откуда их легко можно будет снять. Договориться можно обо всем — мы расскажем, как это сделать в следующий раз.

- Сохранять легко реализуемый товарный остаток. В крайнем случае продайте то, что легче всего реализовать — ваши наиболее ликвидные активы. Так вы разморозите деньги и рассчитаетесь с кредиторами.

- Поддерживать постоянный денежный поток. Легче жить компаниям, у которых много пусть и мелких операций. Поддерживайте постоянные обороты на расчетном счете. Если это позволяет модель бизнеса, реализуйте товар в розницу, работайте с мелкими контрагентами. Чем диверсифицированнее ваш доход, тем он устойчивее.

Теоретически также целесообразно заранее согласовать с заказчиком размер неустойки, т.е. сумму штрафа, которую подрядчик должен будет выплатить за каждый день просрочки. На практике, однако, эти меры не часто реализуются.

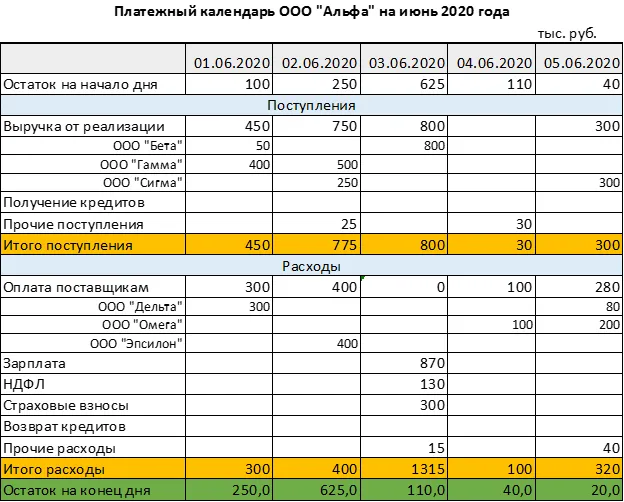

Как составить платежный календарь и управлять деньгами с его помощью

Чтобы избежать кассовых разрывов, следует использовать журналы платежей. Это таблица, показывающая все ежедневные поступления и платежи.

Календарь должен быть составлен к началу месяца. В его завершении должны быть задействованы все ключевые подразделения компании.

Отдел продаж предоставляет информацию о чеках. Отдел закупок регистрирует информацию о платежах поставщикам сырья, товаров и услуг. Финансовая группа заполняет информацию о начислении заработной платы, налогах и выплатах по кредитам.

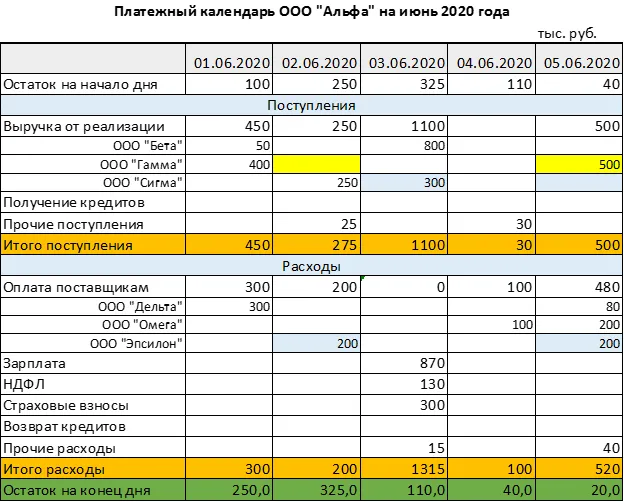

На примере ООО «Альфа» рассмотрим, как составлять и вести график платежей. Компания работает с:.

- тремя покупателями: ООО «Бета», ООО «Гамма» и ООО «Сигма»;

- тремя поставщиками: ООО «Дельта», ООО «Омега» и ООО «Эпсилон».

Это заработная плата. Верхняя строка относится к доходам, а нижняя — к расходам. Итог — сводка расходов и доходов

При заполнении платежного календаря важно обратить внимание на строку «баланс на конец дня». Это значение для каждого дня должно быть положительным.

Если линия имеет отрицательное значение, это означает, что денег не хватает на все необходимые расходы за этот день. После этого календарь должен быть исправлен. Если возможно, отложите оплату или договоритесь о том, что клиент заплатит раньше.

Помните! Штрафы за просрочку платежей остаются в силе, даже если платежи произведены с опозданием на один день. Налоги и сборы также взимаются ежедневно.

Дневник платежей должен использоваться ежедневно. В конце дня запланированные поступления и расходы должны быть заменены фактическими поступлениями. Расчетные даты также могут быть скорректированы с учетом планов, например, переводов с поставщиками или платежей клиентов.

Для всех изменений убедитесь, что в конце каждого дня нет дефицита. Если возникает дефицит, скорректируйте, как указано выше.

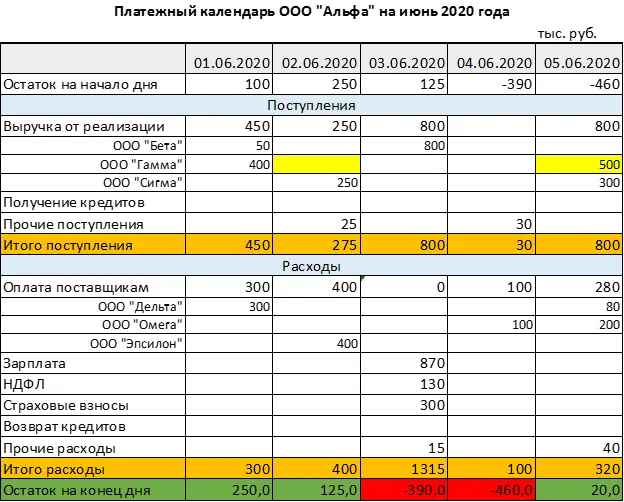

Предположим, что ООО «Гамма» переносит выплату 500 000 рублей с 02.06 на 05.06. В этом случае мы не можем провести все платежи, запланированные на 03.06 и 04.06, не можем выплатить зарплату, заплатить налоги и рассчитаться с ООО «Омега».

Календарь выплат по дефициту

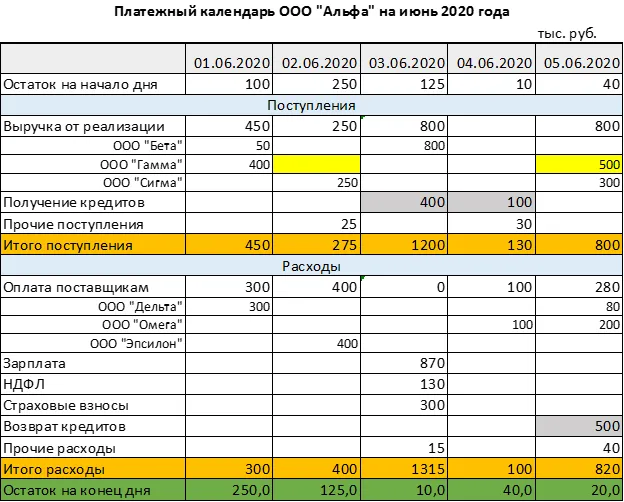

Чтобы избежать дефицита, Alpha Ltd управляет:.

- Договорилось с ООО «Сигма» об оплате в более ранний срок: вместо 05.06 сумма в 300 тыс. рублей поступит 03.06.

- Согласовало с ООО «Эпсилон» перенос части оплаты в размере 200 тыс. рублей с 02.06 на 05.06.

Исправленный платежный календарь без дефицита

После отсрочки платежей ООО «Сигма» и частичной отсрочки платежей ООО «Эпсилон», ООО «Альфа» имеет достаточно средств для покрытия обязательств ООО «ОМЕГА» по заработной плате и налогам в июне и для оплаты счета по заработной плате.

Поэтому ежедневный мониторинг поступлений и платежей будет способствовать предотвращению дефицита денежных средств и своевременному погашению всех обязательств.

Овердрафт — кредит, который помогает закрывать кассовые разрывы. Его получают клиенты, которых банк уже обслуживает

Бывают ситуации, когда ежедневное планирование, переговоры с поставщиками и клиентами не помогают решить проблемы, бывают форсированные ситуации. Например, крупный покупатель неожиданно меняет дату платежа и вынужден платить поставщику. Или же бизнес имеет непредсказуемые расходы. Возможно, потребуется приобрести новое оборудование, открытые филиалы и т.д.

Отсрочка платежей или использование подставы покупателя могут оказаться невозможными для покрытия дефицита. В этом случае стоит взять кредит. Это целесообразно делать, если нет возможности быстро получить деньги и восстановить средства.

Однако обычный кредит не является хорошим способом закрыть разрыв в движении денежных средств. Вам придется заниматься бюрократией, ждать решения банка — все это занимает время, а деньги могут понадобиться уже завтра.

Причем разрыв обычно не превышает нескольких дней или недель, а кредиты в этот период обычно недоступны. Поэтому вам придется тратить больше банковских денег, чем вам нужно, и платить больше процентов.

В этом случае может быть полезна особая форма кредита. Она имеет те же последствия, что и личная кредитная карта.

Компания заключила с банком предварительное соглашение об установлении кредитного лимита. Обычно размер лимита привязан к среднемесячному обороту по счету заемщика. Однако в большинстве случаев банки предоставляют отсрочку фирмам, которые уже проработали некоторое время. Обычно этот период длится не меньше, чем оборот по счету, и может устанавливать порог для средств, которые могут быть выплачены.

Если нет разрыва, компания не использует банковские средства и не платит проценты. При необходимости заемщики могут получить деньги в пределах лимита в банке в течение одного дня.

Как только деньги получены клиентом, фирма оплачивает просроченную задолженность. Затем операцию можно повторить. Таким образом, заемщик может постоянно пользоваться кредитными средствами и платить проценты только в течение нескольких дней при каждом перерыве.

Руководство Alpha не смогло договориться с другой стороной о переносе срока платежа. Однако компания подписала с банком договор об овердрафтном кредите с лимитом 900 000 рублей. Таким образом, ООО «Альфа» может использовать средства банка: 03.06.06 получить 400 000 рублей, а 04.06.04 — 100 000 рублей. Это два разных платежа по кредитному договору. Получив платеж от GammaLLC 05.06, организация погашает кредит с выплатой процентов всего за два дня.

Устранение кассового разрыва с помощью овердрафтов

Если избежать дефицита другими способами не удается, целесообразно использовать овердрафт.

В идеале кассовый разрыв должен быть закрыт в начале месяца, т.е. до создания платежного календаря. Если существует разрыв, но вы можете договориться с другой стороной об отсрочке платежа, вы можете сделать это без кредита. Только если все другие методы устранения разрыва не помогают, следует использовать кредитные деньги. Но в любом случае овердрафт не обязателен: форс-мажорные обстоятельства могут существовать всегда.

Например, в банке SIAB овердрафты могут быть быстрыми. Размер лимита зависит от оборота по текущему счету за последние три месяца. Однако вы можете открыть счет в другом банке. Более подробную информацию об условиях можно найти на сайте банка.

Вывод: как избежать кассовых разрывов и что делать, если они все-таки возникли

Кассовый разрыв — это расхождение между датами оплаты и инкассации. Когда это происходит, у предпринимателя не хватает денег для своевременной оплаты своих обязательств.

Чтобы избежать нехватки наличности, следует вести журнал платежей и ежедневно отслеживать состояние своего счета. Это позволит вам вовремя предвидеть потенциальные пробелы и принять меры для их устранения.

Овердрафт может помочь заполнить неожиданные пробелы в короткие периоды времени. Его следует использовать только в том случае, если бизнес в целом работает с прибылью. Попытка покрыть убытки за счет кредитных средств не решит проблему, а только усугубит ее.

Образец журнала платежей поможет вам легко отслеживать свои доходы и расходы. Его можно скачать здесь.

©1995-2022, СИАБАНК. базовая лицензия № 3245 от 10 декабря 2019 года. 196 084, Санкт-Петербург, Черниговскаяастр. 8, лит. Номера. 1-N.