Самым важным преимуществом SWIFT является безопасность обмена информацией. Все сообщения шифруются, чтобы третьи лица не могли получить к ним доступ, и отправляются через специальный терминал.

Что такое SWIFT и могут ли его отключить в Беларуси

Было время, когда деньги хранили в сундуках и кувшинах, которые закапывали в землю и никогда не находили. Обычно она выплачивалась наличными, векселями и даже золотом, а в худших случаях даже снарядами. Чтобы отправить деньги с одного конца света на другой, нужно было снарядить караван, а затем корабль, который путешествовал по морям и волнам до места назначения.

В современном мире все проще и в то же время сложнее. Конечно, это выглядит так, как будто деньги все еще там, но это проще, потому что не нужно так много думать о том, как деньги переходят из одного кошелька в другой. Еще сложнее по той же причине, если вы возьметесь за все транзакции, эквайринг, процессинг, SWIFT, BIK и IBAN. Средний клиент банка не задумывается об этом, но в корпоративном мире есть «особые люди».

Ранее на этой неделе российские СМИ сообщили о якобы имевшем место предложении исключить Беларусь из системы межбанковских платежей SWIFT. Позвольте мне четко объяснить, что это за система, почему она необходима и какова перспектива того, что целая страна окажется отрезанной от нее.

Что такое SWIFT?

SWIFT — это аббревиатура от Society for Worldwide Interbank FinancialTelecommunications. По определению, это международная система обмена информацией и осуществления платежей. Запущенный в 1973 году, он был разработан как способ для финансовых учреждений устранить некоторую путаницу. Финансовые учреждения теперь могут получать «адреса» в виде стандартных уникальных кодов, сокращая время «путешествия» переводов. Коды SWIFT практически идентичны точному адресу человека и включают в себя все: от страны и почтового индекса до номеров квартир и даже этажей и подъездов.

Синонимом» кодов SWIFT является BIC, что означает банковский идентификационный код. SWIFT — это фактически сеть обмена данными, а BIC — это код, но обычно это одно и то же.

Что такое IBAN?

Следует также упомянуть IBAN, который был разработан для использования в ЕС, но с тех пор получил более широкое распространение. Хотя в данном контексте это менее важно, SWIFT и IBAN иногда путают. Для простоты IBAN — это идентификатор конкретного банковского счета для переводов, а код SWIFT (BIC) — идентификатор финансового учреждения.

В IBAN (иногда называемом «номером счета») зашифрованы все данные получателя, включая страну, банковский SWIFT-код и счет клиента.

В некоторых странах для оплаты может потребоваться как IBAN, так и SWIFT, в то время как в других случаях может потребоваться только SWIFT или IBAN (в некоторых регионах также существуют тонкие различия в отношении обслуживания юридических и физических лиц).

Однако SWIFT является ключевым элементом всей этой системы.

SWIFT — одна из самых распространенных систем обмена финансовой информацией и, наряду с IBAN, самая эффективная.

Условия международных денежных переводов одинаковы для всех банков. Единственное возможное различие — это поставки. Это лучше всего уточнить у администратора во время сделки.

Зачем нужен SWIFT и как он работает

Вопреки распространенному мнению, SWIFT не является платежной системой, как MasterCard или Visa. По принципу работы его можно сравнить с такими мессенджерами, как WhatsApp. SWIFT выполняет те же функции и обеспечивает безопасный обмен информацией. Только пользователь является финансовым учреждением.

Банки и другие финансовые учреждения по всему миру используют эту систему для обмена платежными поручениями, финансовыми документами и подтверждениями транзакций. В настоящее время к системе подключено более 11 000 учреждений из более чем 200 стран.

Обмен информацией о командах, транспортировке ценностей и денежных средств осуществляется через SwiftNet. Он работает по тем же принципам, что и Интернет. Одна из уникальных особенностей Swift заключается в том, что, в отличие от систем Visa и MasterCard, система работает только на межбанковском уровне.

Обмен сообщениями в системе Swift осуществляется с помощью специальных сообщений

Взаимодействие между участниками сети осуществляется посредством передачи сообщений, содержащих всю необходимую информацию о сделке. Для того чтобы два участника могли отправить друг другу информацию, им необходим быстрый код, присвоенный системой. Само сообщение имеет определенную единую структуру, состоящую из заголовка и текста. Когда участнику сети необходимо отправить платеж или подтвердить транзакцию, он создает сообщение, определяет детали и отправляет его в операционный центр в зашифрованном виде через SwiftNet. Существует специальный терминал, на который отправляются такие сообщения.

Контрагент расшифровывает полученное сообщение, проверяет его на корректность и затем решает свою судьбу. Если сообщение не востребовано, оно рекламируется получателю. В противном случае он возвращается отправителю.

Swift гарантирует безопасность и стабильность канала, по которому передается сообщение. В настоящее время его части расположены по всему миру. Сообщества получают выгоду от программного обеспечения.

За последние 50 лет только две страны были отрезаны от Swift — Иран и Корейская Народная Республика.

Может ли SWIFT отключить Россию от банковской системы

Swift — это частная, независимая организация, насчитывающая более 3000 членов. Он находится под надзором центральных банков 10 крупнейших экономик. После принятия решения отключение страны от Swift теоретически является сложным процессом и поэтому маловероятно. Кроме того, сам Swift всегда подчеркивал, что гарантирует безопасность сети и не является средством санкций.

Однако, когда страна отключается от системы — Иран и Северная Корея — в мире есть два предшественника. Поэтому на практике санкции со стороны мирового сообщества, в частности Европейского союза, могут помешать странам связать данные воедино.

Есть ли альтернативы SWIFT для России

Сегодня существует гораздо больше средств коммуникации, чем в 1970-х годах. Поэтому технически Swift уже не так важен, и выбор уже не так велик, как раньше. Многие крупные страны имеют свои собственные версии этой системы. Например, в Китае существует система, поддерживающая транзакции в юанях. ЕС ввел Intex для финансовых операций с Ираном. В США также существует своя система.

У России есть своя альтернатива SWIFT -SPFS (Система передачи финансовых сообщений)

Россия не является исключением — в качестве альтернативы SWIFT в 2014 году была создана система SPFS, в 2017 году она начала функционировать в полном объеме, а в эксплуатации находится с 2012 года. Это означает, что он поддерживает транзакции во всех монетах. Еще одним преимуществом SPSS является то, что система может отправлять сообщения в формате Swift, но работает независимо от SwiftNet.

Сегодня к ней подключено около 400 банков. В нем участвуют более 30 участников из девяти других стран. В систему в основном входят банки Еак (Беларусь, Казахстан, Армения и др.). Кроме того, доступ к системе имеют дочерние компании российских банков в Швейцарии и Германии.

Более интересный материал ждет в канале Яндекс.Дзен, который не размещен на сайте.

Но, конечно, отключение от Swift — это серьезный удар по банковским системам во всех странах. Несмотря на наличие альтернатив, Swift остается приемлемым стандартом. Его можно сравнить с посыльным. Например, если все известные родственники родителей пользуются WhatsApp, даже если они любят телеграм или Viber, им придется установить его.

Однако отказ от Swift не полностью отрезает банковскую систему от остального мира, он просто замедляет ее и делает более сложной. В конце концов, банки в той или иной форме существовали еще до появления Свифта. Кстати, раньше у людей не было банков. О том, где хранятся деньги в первые дни, вы можете прочитать здесь.

Из приведенного выше резюме ясно, что в 21 веке без финансовых операций не обойтись. Однако бизнес в определенной степени пострадает из-за задержек в международных финансовых операциях. В заключение рекомендуем прочитать еще одну интересную статью о том, что такое курсы валют и почему они меняются.

Однако, когда страна отключается от системы — Иран и Северная Корея — в мире есть два предшественника. Поэтому на практике санкции со стороны мирового сообщества, в частности Европейского союза, могут помешать странам связать данные воедино.

Преимущества и недостатки SWIFT

Сегодня российский Swift не пользуется популярностью по сравнению с такими известными системами денежных переводов, как, например, Western Union и Unistorm, но для зарубежных служб и перевода крупных сумм денег в другие страны это, по сути, самое разумное решение (особенно для тех, кому постоянно нужно пересылать значительные суммы денег за границу (для тех, кому всегда нужно отправить значительную сумму денег за границу).

Благодаря невероятной обширности глобального охвата Swift, переводы могут осуществляться на счета клиентов в известных банках, а сумма ограничена только разрешенной ценой, которая не нарушает финансовое законодательство той или иной страны.

Свифт-переводы отправляются на конкретный счет, а не на имя получателя, и всегда есть возможность выбрать валюту перевода. Система также очень конфиденциальна и безопасна. Отправляя деньги через Swift, предложение всегда находится в определенной (фиксированной!) сумма и увеличивается, по крайней мере, в соответствии с количеством перевозимых денег.

Таким образом, основными преимуществами Swift являются: это очень надежная и безопасная система.

- высокой скорости доставки переводов. Среднее время доставки в любую точку мира – приблизительно 15 минут для обычного и 2 минуты для срочного сообщения;

- отсутствии ограничений по сумме платежа;

- широком выборе валют, которыми оперирует SWIFT;

- низких тарифах (они действительно намного ниже, чем в других системах);

- широком распространении и популярности в мире, что позволяет осуществлять платежи практически во все страны;

- гарантии своевременной доставки перевода. SWIFT покроет возникшие убытки клиентов в случае, если будут нарушены сроки доставки по вине системы.

Кроме того, система опирается на развитие банковских корреспондентских отношений для перевода денег (поскольку денежные переводы в SWIFT могут осуществляться многими финансовыми учреждениями или банками). Кроме того, стоимость переводов может увеличить наличие банков-посредников, что происходит, когда валюта перевода отличается от национальной валюты страны, в которой осуществляется перевод.

Таким образом, основными недостатками SWIFT являются

- обязательной необходимости предоставления в банк достаточно большого пакета документов;

- контролем (с 2011 года) над этой системой госдепа США, который осуществляет мониторинг всех платежей;

- отсутствии возможности стать участником системы SWIFT малых и средних банков (из-за достаточно внушительного вступительного взноса).

Что такое SWIFT-код и где он используется?

Коды SWIFT — это уникальные идентификационные коды конкретного банка или другого участника финансового соглашения, используемого для перевода средств из одной страны в другую между банками (членами системы SWIFT). Коды форматируются в соответствии со следующим стандартом: ISO 9362 (ISO 9362-BIC).

SWIFT-код банка обычно можно найти на сайте банка (в разделе «Детали» или «Перевод»). Вы также можете использовать специальный список со SWIFT-кодом банка.

Обратите внимание, что этот код используется только глобально. Для отечественных банков требуются другие коды. Система идентификации банков в Российской Федерации называется «БИК». В Великобритании, например, это «код сорта». Конечно, перечислить такую систему можно в каждой стране мира, но гораздо проще воспользоваться соответствующими каталогами.

Помните, что участие в системе идентификации SWIFT является сугубо добровольным, поэтому отказ от подключения к ней может означать лишь замедление темпов развития международных банковских операций. Коды SWIFT также обеспечивают полную безопасность определенных переводов, чтобы свести к минимуму риск потери межбанковских переводов.

В некоторых странах для оплаты может потребоваться как IBAN, так и SWIFT, в то время как в других случаях может потребоваться только SWIFT или IBAN (в некоторых регионах также существуют тонкие различия в отношении обслуживания юридических и физических лиц).

Как отправить SWIFT перевод

Переводы можно осуществлять в отделении банка или дистанционно. В последнем случае требуется карта с необходимым балансом и доступ к личному счету клиента. Рассмотрите оба варианта перевода денег по коду SWIFT.

Перевод через офис банка

Чтобы отправить деньги по SWIFT-коду, вам нужно будет взять в банк свой паспорт. Прежде чем обращаться к ним, необходимо уточнить, может ли выбранное вами банковское отделение осуществлять такие платежи.

Чтобы отправить деньги, вам потребуется следующее

- Обратиться в банк и заполнить заявление, его форму предоставит сотрудник. В заявлении потребуется указать страну и город, сумму перевода, данные получателя, валюту и СВИФТ код.

- Внести деньги в кассу и оплатить комиссию.

- Получить подтверждение перевода.

На практике деньги будут зачислены в течение двух рабочих дней.

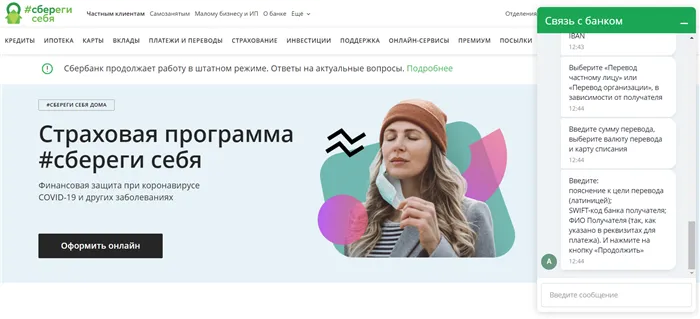

Перевод через личный кабинет

Многие банки предлагают возможность перевода в режиме реального времени через личный кабинет. Это можно сделать по телефону или в онлайн-чате.

Чтобы отправить деньги, необходимо войти в личный кабинет клиента и выбрать соответствующий раздел для создания перевода. Например, Зубельбанк требует, чтобы было сделано следующее

- войти в личный кабинет клиента;

- в главном меню перейти во вкладку «Платежи»;

- перейти в пункт меню «за рубеж»;

- кликнуть на «по номеру счета»;

- ввести номер счета или IBAN;

- выбрать «перевод частному лицу» или «перевод организации»;

- указать сумму и выбрать счет или карту для списания;

- получить подтверждение перевода.

Валютные переводы контролируются Службой финансового мониторинга на предмет соответствия финансовому законодательству. Если комиссия за денежный перевод превышает 5 000 долларов США, банк обязан предоставить информацию в Росфинмониторинг. Банки также имеют право запросить документы, подтверждающие происхождение денег.

Как отменить перевод

Если получатель не забирает деньги, перевод может быть отменен. Для этого необходимо следующее.

- обратиться в офис банка, через который был отправлен платеж;

- заполнить заявление по форме банка на отмену операции.

При возврате средств банк фактически возвращает деньги не сразу, а через несколько дней. Для удобства клиента сотрудник финансового учреждения предлагает предоставить реквизиты личного счета для зачисления средств.

Если средства были переведены через личный счет, их можно аннулировать в офисе. Эти задачи не выполняются удаленно.

Условия перевода

Условия международных денежных переводов одинаковы для всех банков. Единственное возможное различие — это поставки. Это лучше всего уточнить у администратора во время сделки.

Сроки и условия передачи:.

- доступны перечисления в любой валюте: доллары, евро, рубли и т.д.

- нет ограничений по сумме, но при сумме выше лимита Росфинмониторинг обязательно проверит легальность денег;

- при переводе суммы родственнику, в размере более 5000$ потребуется предъявить документ, подтверждающий законность проведения транзакции;

- если деньги не получены, перевод можно отметить;

- нет предельного срока хранения денег на зачисленном счете, в результате этого забрать деньги можно в любой период, даже спустя месяц.

Применяются комиссионные за транзакции. Вы можете указать сумму в банке назначения. Стандартные расходы:.

| Валюта | Комиссия | ||

|---|---|---|---|

| Процент | Минимальная | Максимальная | |

| Рубли | 2% | 50 р. | 1 500 р. |

| Валюта | 1% | 15 $ | 250 $ |

При переводе взимается комиссия.

Если перевод отправлен на текущий счет получателя или по номеру карты, он появится на его личном счете. Чтобы получить деньги, снимите их со своей карты или получите с банковского счета. При себе необходимо иметь паспорт. Если сумма превышает 100 000 рублей, специалисты банка рекомендуют заказать необходимую сумму.

Единственным недостатком Swift Transport является то, что не все банки подключены к этой системе. На практике деньги можно перевести только через крупные банки, такие как Тинькофф и Альфа-Банк. Однако стоит признать, что все больше и больше банков отсоединяются от системы. Небольшие общественные финансовые учреждения не сотрудничают с системой.