Два других измерения: спад от годового пика (максимума) и подъем от годового «дна». Очень резкое падение воспринимается инвесторами как негативный фактор. Слабое восстановление от минимумов также является явным признаком того, что падение все еще продолжается. И наоборот, сильный восходящий тренд быстрее распознается инвесторами и позволяет им вернуть свою долю роста.

Какие российские акции платят дивиденды каждый месяц

Инвестиционный успех основан не на удаче, а на знаниях. Первый шаг к получению стабильного пассивного дохода — ознакомление с доступными вам инструментами, которые позволят вам зарабатывать. Обязательно стоит проанализировать условия выплат, обратив пристальное внимание на ежемесячные дивиденды, выплачиваемые российскими акциями.

В следующей таблице представлены ведущие российские компании с точки зрения долгосрочной инвестиционной привлекательности за последние пять лет.

| Наименование | Дивидендная доходность | Коэффициент прироста цены |

| Татнефть | 14,39 | 1,44 |

| НЛМК | 13,8 | 1,36 |

| НМТП | 14,1 | 1,34 |

| Селигдар | 13,93 | 1,26 |

| ОГК-2 | 7,36 | 1,42 |

| Газпром нефть | 8 | 1,32 |

| Сбербанк | 8,19 | 1,47 |

| Норникель | 11,38 | 1,45 |

| МРСК Центра и Приволжья | 11,72 | 1,33 |

| ММК | 9,96 | 1,32 |

Тот факт, что изучаемые инвестиционные индексы оставались стабильными в течение пятилетнего периода, позволяет предположить, что ценные бумаги этих компаний также могут быть привлекательными для будущих инвестиций.

Российские акции с высокой дивидендной доходностью

Существуют значительные различия между дивидендной политикой иностранных и отечественных компаний. Инвесторы западных компаний в основном заинтересованы в увеличении стоимости своих ценных бумаг и могут получать выплаты на ежемесячной, ежеквартальной или ежегодной основе. Инвесторы российских компаний перешли на выплату дивидендов, а не на ежемесячные платежи.

В России наиболее лаконичной формой распределения ценных бумаг является квартальная.

Исходя из результатов исследования, в США хорошей доходностью признается значение 5% годовых на один финансовый инструмент. В России этот показатель колеблется от 9% до 11%. Кажется очевидным, что российские компании выгодны для вкладчиков. Однако необходимо учитывать и процентную ставку по банковским вкладам. В США этот параметр обычно не превышает 3%, в то время как в России он может быть более 6%. Это расхождение объясняется прогнозируемым уровнем инфляции и необходимостью конкурировать с постоянной девальвацией гривны.

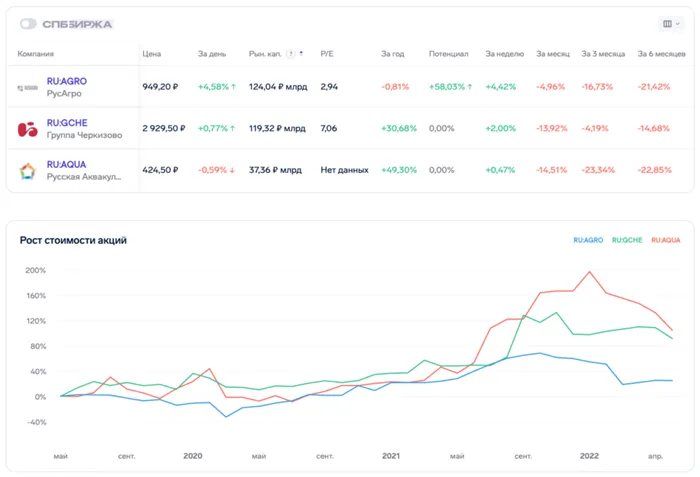

По словам Мосбирча, следующие сектора имеют самую высокую дивидендную доходность за всю историю.

- Нефтегазовый. Татнефть, Лукойл, Сургутнефтегаз – от 7% до 11% по годовой ставке;

- Металлургический. ММК, Норникель, Северсталь – от 11% до 13%;

- Ритейл. Детский мир, М.Видео – от 6% до 11%;

- Связь. МТС – примерно 11%.

Эти компании были признаны самыми щедрыми в отношении выплат. Однако прошлые показатели не являются точной гарантией будущих вкладов, а лишь указывают на тенденции.

Акции нефтегазового сектора по-прежнему считаются самыми прибыльными.

Что касается рейтинга российских компаний с самыми высокими дивидендами, то аналитики выделяют следующие крупные компании

- Норильский Никель. Авария на ТЭЦ-3 в 2020 году стала причиной спада дохода по ценным бумагам – компанию обязали выплатить штраф 146 млрд рублей. Однако в 2021 году прогноз свидетельствует о восстановлении позиций организации. Аналитики не смогли прийти к единому мнению по предстоящей величине выплат по одной акции: часть из них говорит о 1 300 рублей за позицию, другие – о 2 700 рублей, что свидетельствует о доходности от 11,4% в год;

- МТС. Дивидендная политика компании считается прозрачной и прогнозируемой. Эксперты с уверенностью утверждают, что за инвестиции заплатят не меньше 28 рублей за одну позицию – это более 8,7%. Также стоит отметить новость о погашении акций, который были приобретены казначейством. В связи с этим в будущих периодах деньги будут распределяться для меньшего числа владельцев;

- Сургутнефтегаз. Высокие ожидание выстраиваются на привилегированных акциях. В соответствии с уставом нефтяного предприятия на выплаты дивидендов должно быть выделено 10% от прибыли. Из-за снижения курса национальной валюты фирма провела переоценку валютных ценностей, что привело к балансовой прибыли. Эксперты ММВБ устанавливают размер предстоящих выплат в пределах 6-8 рублей за одну позицию. На основании такого вывода доходность составит около 15%-17%;

- НЛМК. Организация обнародовала собственные планы, в соответствии с которыми в 2021 году вырастет объем выпускаемой стали с 12,2 до 14,2 миллионов тонн. По сведениям специалистов, размер выплат увеличится до 25 рублей за одну бумагу – минимальное значение доходности в данном случае устанавливается на отметке 11,5%.

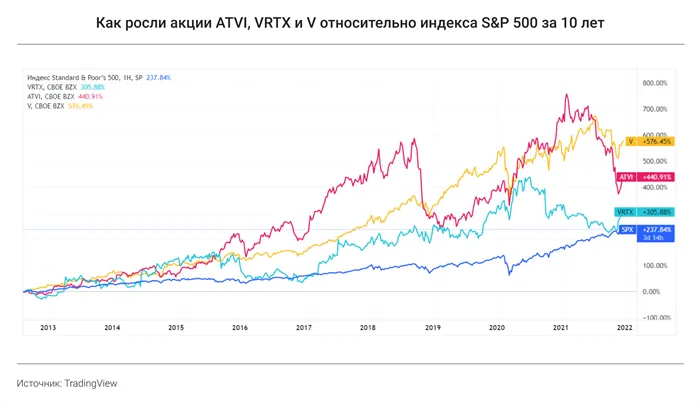

Акции, которые вырастут в 10 раз

Быстрый рост ценных бумаг почти всегда влечет за собой значительные риски. Однако теперь можно покупать акции, которые с меньшей вероятностью приведут к отрицательной чистой позиции в долгосрочной перспективе. Это важная ситуация по этой причине. Компании в некоторых секторах теряют в цене из-за COVID.

Рано или поздно пандемия будет преодолена, а ограничения сняты — после чего цены на уцелевшие акции могут не только вернуться на прежний уровень, но и значительно вырасти. По мнению экспертов Московской и Лондонской фондовых бирж, эти компании представлены в следующих отраслях

Стоит также упомянуть нефтесервисные компании. Пандемические ограничения способствовали значительному снижению спроса на энергию, что также повлияло на доходы этих компаний. Возвращение людей к путешествиям и развлечениям было взрывным, как и рост цен на акции компаний в соответствующих секторах.

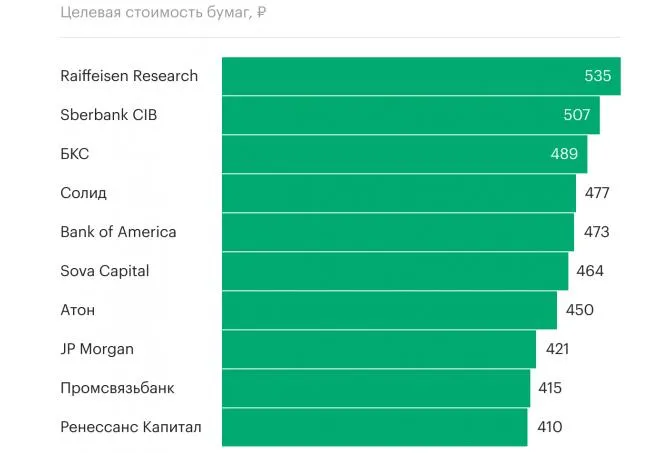

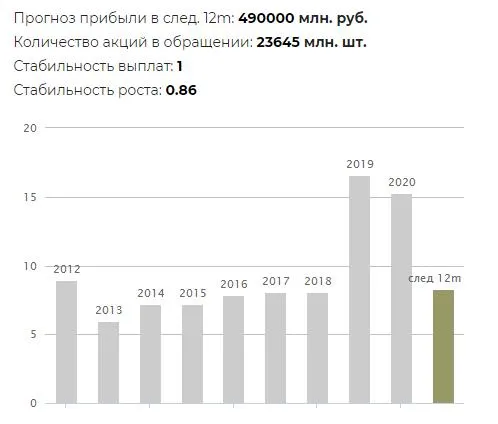

Третий и самый важный блок сравнения: по прибыльности, рентабельности и долговой нагрузке. Это также увеличивает предполагаемый потенциал роста собственного капитала. Это представлено как средний прогноз на предстоящий год инвестиционных банков и компаний (это консолидированное мнение экспертов).

Предисловие

Когда был запущен COVID-19, всем было ясно, что спрос на медицинские маски, вакцины и тесты будет значительным. Это означало, что уже летом 2020 года было ясно, что COVID не будет принят за две недели, так что вы можете сделать это сами. Либо делать или продавать маски, дезинфицирующие средства, либо проводить экспресс-тестирование ковида, либо тестировать и ковидировать. Смежные виды бизнеса: ПЦР-тестирование на коробках (у меня до сих пор дома четыре коробки от Genotek), страхование, связанное с ковидом, продажа оффлайн-тестирования с комиссией (Aviasales до сих пор делает это по подписке).

В качестве альтернативы вы можете инвестировать в акции чужих компаний — компаний, которые получают выгоду от ковид. Наиболее очевидно, что это было очевидно для большинства.

-

Производители вакцин и их рост за 18 месяцев после начала пандемии:

- Цены на энергоносители станут ещё выше

- Новостной фон в пользу этих компаний

- Неопределённость играет на руку экспортёрам из США

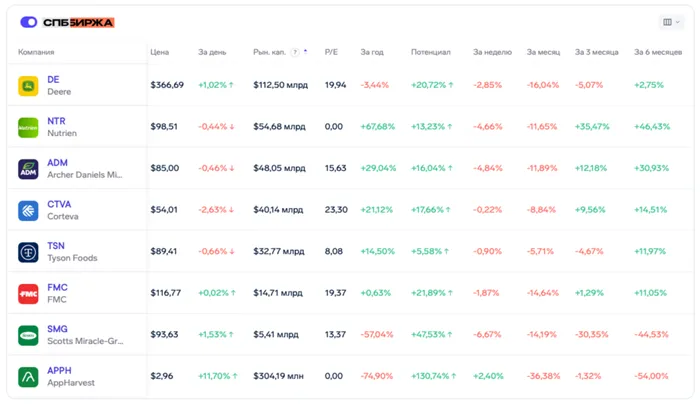

- Индонезия запретила экспорт пальмового масла. Это крупнейший в мире производитель и экспортёр масла, которое используется не только в приготовлении еды, но и в промышленности.

- Россия ограничивает экспорт зерна и сахара. Россия — один из крупнейших в мире экспортёров зерна.

- Индия запретила экспорт пшеницы. Страна является одним из лидеров в мире по потреблению пшеницы, при этом она обеспечивает себя практически полностью.

- Аргентина запретила экспорт говядины. Это случилось ещё мае прошлого года и было сделано для того, чтобы снизить продовольственную инфляцию.

- Украина вводит запрет на экспорт сразу нескольких сельскохозяйственных культур, включая пшеницу, гречку, овёс, подсолнечное масло и пр. Страна является одним из крупнейших мировых экспортёров сельскохозяйственной продукции:

-

(за 18 мес. выросли на 22%) (+1782%) (+1929%) (+27%) (+72%) (+4106%)

В то же время большинство акций производителей вакцин были доступны для неквалифицированных инвесторов. Список всех акций, доступных на фондовой бирже СПБ для неквалифицированных инвесторов, можно найти здесь.

-

Тесты на ковид:

-

— это главная лаборатория в США, которая делает тесты. Как Инвитро, KDL, Felix вместе взятые и ещё в 3 степени.

Какие отрасли и компании уже выстрелили и могут выстрелить ещё?

Я думаю, что логика моего повествования очевидна. Я ищу компании, которым необходимо развиваться на основе текущих событий, компании, которые говорят: «Да, это очевидно для всех». Давайте рассмотрим сектора, которые страдают перед лицом важных геополитических решений или вынуждены развиваться в противоположном направлении.

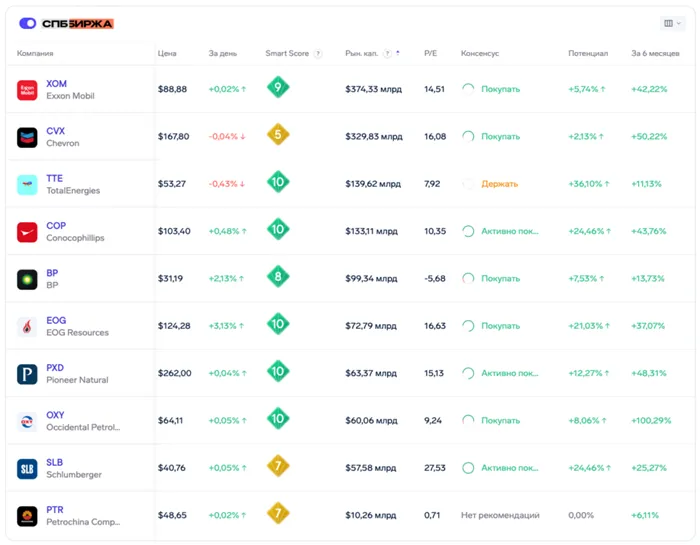

Нефтегазовый сектор

Речь идет о нефтегазовом секторе США. Логика проста. Если европейские страны отказываются от энергии из России, им приходится покупать ее в другом месте. Этим «где-то», скорее всего, будут США.

Мы уже наблюдаем импульс со стороны американских нефтегазовых компаний, причем не только в плане цен на нефть и газ, но и в плане ожиданий относительно будущих поставок в Европу.

Наименьший рост в нефтегазовом секторе США продемонстрировала компания BP, увеличив свои показатели на 14% за последние шесть месяцев. Для сравнения, S&P 500 упал на 16% с начала года.

Тем не менее, глядя на соотношение P / E, многие компании, по крайней мере, имеют потенциал для роста в своей отрасли. Например:.

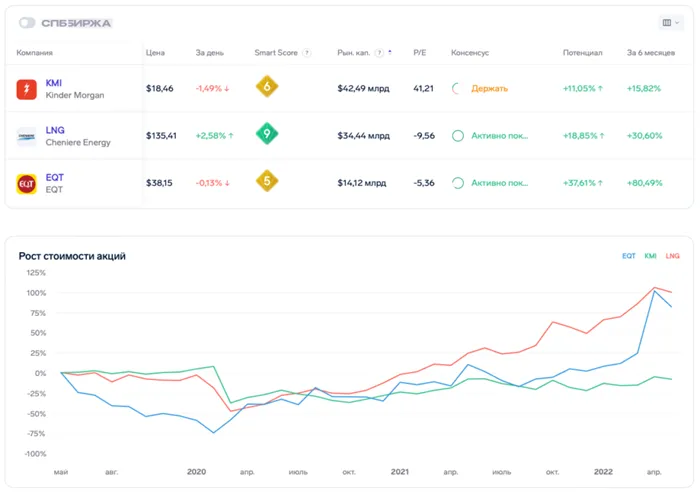

Стоит обратить внимание и на американских экспортеров сжиженного природного газа (СПГ).

| Cheniere Energy | $32.1 млрд |

| EQT Corporation | $9.6 млрд |

| Kinder Morgan | $39.5 млрд |

Крупнейшие экспортёры СПГ из США и их капитализация

Как видно из графика, доля производителей СПГ растет на падающем рынке.

Вывод по нефтегазовому сектору

Никто не знает, будет ли введено эмбарго на поставки российской нефти или российского газа на Запад. Мы не знаем, будет ли введено эмбарго и когда это произойдет. Но очевидно, что главными бенефициарами этой ситуации являются американские компании. Если у них еще есть потенциал для роста, то я лично думаю, что он есть — многие из них могут расти по следующим причинам:.

Какие компании могут выстрелить ещё?

Продовольственный сектор

Я не эксперт в этой области, так как не могу отличить рожь от пшеницы или ячменя, но у меня есть знания, чтобы сделать некоторые выводы. Сначала несколько названий:.

Кто как обеспечивает себя продовольствием?

Данные о производстве и потреблении пшеницы были получены из открытых источников. Почему пшеница? Потому что пшеницу потребляют не только люди, но и сельское хозяйство и животноводство.

40% всей потребляемой пшеницы идет на корм скоту. В развитых странах эта цифра еще выше, поскольку говядина, баранина и другие популярные животные потребляют больше пшеницы.

Корнельский университет, 1997.

Многие страны обеспечивают себя пшеницей. Однако многие страны импортируют пшеницу.

| Про-во | Потребл. | Разница | |

| European Union | 138 418 000 | 107 650 000 | 30 768 000 |

| China | 136 946 000 | 148 500 000 | -11 554 000 |

| India | 109 586 000 | 104 250 000 | 5 336 000 |

| Russia | 75 158 000 | 41 750 000 | 33 408 000 |

| United States | 44 790 000 | 30 971 000 | 13 819 000 |

| Australia | 36 300 000 | 8 500 000 | 27 800 000 |

| Ukraine | 33 000 000 | 8 800 000 | 24 200 000 |

| Pakistan | 27 464 000 | 27 200 000 | 264 000 |

| Canada | 21 652 000 | 7 900 000 | 13 752 000 |

| Argentina | 21 000 000 | 6 450 000 | 14 550 000 |

| Turkey | 16 250 000 | 21 500 000 | -5 250 000 |

| United Kingdom | 14 000 000 | 15 300 000 | -1 300 000 |

| Iran | 12 000 000 | 18 200 000 | -6 200 000 |

| Kazakhstan | 11 814 000 | 6 050 000 | 5 764 000 |

| Egypt | 9 000 000 | 21 000 000 | -12 000 000 |

| Brazil | 7 700 000 | 12 600 000 | -4 900 000 |

| Morocco | 7 540 000 | 10 700 000 | -3 160 000 |

| Uzbekistan | 5 500 000 | 9 000 000 | -3 500 000 |

| Ethiopia | 4 800 000 | 6 700 000 | -1 900 000 |

| Afghanistan | 4 400 000 | 7 600 000 | -3 200 000 |

| Algeria | 3 600 000 | 11 370 000 | -7 770 000 |

Инвестиционный успех основан не на удаче, а на знаниях. Первый шаг к получению стабильного пассивного дохода — ознакомление с доступными вам инструментами, которые позволят вам зарабатывать. Обязательно стоит проанализировать условия выплат, обратив пристальное внимание на ежемесячные дивиденды, выплачиваемые российскими акциями.

Список акций роста российских компаний на 2022-2023 год

Ниже приведен список российских акций роста, представленных на Московской фондовой бирже. Следует сразу отметить, что таких компаний на нашем рынке немного.

-Это компании, которые демонстрируют темпы роста прибыли до 20% в год.

Инвесторы в эти компании серьезно рискуют, поскольку нет никаких гарантий, что высокие темпы роста прибыли сохранятся в будущем. Если темпы роста замедлятся, цена акций может резко упасть.

Последнее обновление в июне 2022 года. Вы должны убедиться, что информация актуальна, так как ситуация могла уже измениться.

1. повысить цены на всю продукцию.

2. значительное увеличение производства, расширение, слияния и поглощения.

3.Руководство владеет большинством акций и заинтересовано в высших интересах акционеров.

1. инвестиционная программа позволит значительно увеличить прибыль к 2025 году.

2. дивиденды в размере 40 рублей возможны только до 2025 года; к 2022 году можно ожидать 18-25 рублей.

1. частные лекарства становятся все более популярными.

2.Рынок еще не очень хорошо интегрирован, поэтому возможно расширение и рост компании за счет слияний и поглощений.

1.Рост бизнеса почти удвоился за три года и увеличился в пять раз за десять лет.

2. увеличение спроса на лесоматериалы, гофрокартон и обертку.

4. ориентация компании на концепции ESG.

5. рынок ForestRus открывает новые возможности.

2. запуск проекта ArtikLNG2.

3. утроение производства сжиженного природного газа к 2030 году.

1. стоимость компании не включает нерыночные активы. Это основные активы АФК «Система». Типичным примером было выставление стоимости OZON в ноябре 2020 года.

Какие нерыночные активы есть у АФК «Система»: 1.

2. если цена повышается, она возвращается в MSCI Russia. И это даст рынку от индексного фонда.

3. программа обратного выкупа акций.

4. крупные акционеры заинтересованы в увеличении капитала компании.

1. производительность будет значительно улучшена.

2. лидерство в секторе розничной торговли.

3. стремится завоевать долю рынка в сфере доставки продуктов питания.

4. открытие 3 000 финансовых магазинов «Чижик».

1.Крупнейшая поисковая сеть в России.

2. ИТ-деятельность во многих отраслях, включая беспилотные летательные аппараты, торговлю, музыку и кино.

Последние сообщения указывают на замедление темпов роста. Таким образом, цены ниже рыночных.

1. крупнейшая почтовая служба в Российской Федерации.

2.Есть важные социальные сети «ВКонтакте» и «Одноклассники».

3. имеет большую долю в Сбермаркете «Самокат».

Как и Яндекс, темпы роста компании также замедляются, но есть точки роста в онлайн-играх. Компания стремится быть пионером в этой области.

1. Тинькофф Банк — лучший цифровой банк в Европе.

Как заработать на компаниях роста

Многие консервативные инвесторы предпочитают вкладывать средства в стоимостные акции, поскольку они более надежны и имеют запас прочности. Как показывают факты 2000-2020 годов, стоимостные инвесторы выиграли значительно меньше, чем те, кто верит в девелоперский бизнес. С 2020 года ситуация изменилась: стоимостные компании растут быстрее, чем акции роста.

Как инвесторы зарабатывают на растущих компаниях? Следует внимательно следить за темпами роста прибыли и доходов. При появлении первых признаков роста или стагнации акции могут упасть на 10% или 30% за один (в случае с перегретыми компаниями). Фактически, рынок возлагает на эти акции большие надежды, и если эти надежды не оправдаются, цена акций может рухнуть при справедливой оценке.

Приобретая акции на фондовом рынке, инвестор становится, по сути, заложником фондового рынка и надеется, что последний подтвердит рациональность его инвестиций.

Акции роста не следует путать с циклическими компаниями. Циркулярные акции могут приносить очень хорошие результаты по мере роста, но вы должны знать, что их спокойствие ограничено, и им необходимо снижать свою доходность для обращения.

Лучшие акции для покупки: акции.

Все акции являются высокорисковыми активами, подверженными колебаниям рынка. Это означает, что инвестор, владеющий 100% акций компании, вряд ли будет спать спокойно, когда цены на фондовом рынке нестабильны.

Акции роста особенно волатильны, учитывая надежды, прогресс Существует премия в размере стоимости бизнеса. Если рынок падает, то компании роста обычно падают еще больше.

Чтобы снизить риск от роста фондового рынка, стоит соблюдать принцип дифференциации. Это означает инвестирование не более 20-30% от общего капитала компании.

В качестве альтернативы вы можете купить ETF на компании, занимающиеся развитием. На российской фондовой бирже существует паевой капитал с кодом: Grod.

Это не является индивидуальной инвестиционной рекомендацией! Информация предоставляется только для ориентира. Точность и полнота данных не гарантируется. Не предполагается никакой ответственности за ущерб, возникший в результате использования предоставленной информации.