Компания с ограниченной ответственностью занимается производством автомобилей. Давайте рассчитаем рентабельность капитала за последние 5 лет на основе финансовой отчетности:

Рентабельность собственного капитала, ROE

Рентабельность собственного капитала (ROE) компании рассчитывается по следующей формуле:

Где: чистая прибыль — годовая чистая прибыль собственный капитал — среднегодовой капитал.

Рентабельность капитала показывает прибыльность с точки зрения чистой прибыли на общий капитал компании. Под собственным капиталом здесь понимается капитал, которым владеют держатели обыкновенных акций, прав меньшинства и привилегированных акций. ROE также можно определить как Return On Common Equity, что является аббревиатурой от Return On Common Equity.

Интерпретация значений рентабельности собственного капитала

Рентабельность собственного капитала является важным показателем эффективности деятельности компании. Она тесно связана с вопросами оценки стоимости бизнеса и другими методами анализа доходности капитала. В этих методах требуемая доходность капитала рассчитывается с помощью таких моделей, как CAPM и др.

Предположим, что методы оценки по ставке дисконтирования дают требуемую рентабельность капитала для компании в размере 15%. Это будет нормальная рентабельность собственного капитала компании. Работа ниже этого показателя рентабельности капитала может свидетельствовать о том, что компания теряет стоимость, в то время как рентабельность капитала выше требуемой стоимости капитала может увеличить стоимость компании. Однако к этим выводам следует относиться с осторожностью, поскольку они не учитывают два фактора:

- Рентабельность капитала рассчитывается на основе балансовой стоимости капитала, в то время как рыночная стоимость акции может быть выше.

- Требования к рентабельности капитала компании относятся к долгосрочным прогнозам, т.е. к годовой общей рентабельности будущих результатов деятельности компании. Однако компания вполне может позволить себе работать с низкой рентабельностью или убытками в течение одного или нескольких лет, если в это время она будет развивать бизнес и заложит основу для более высоких доходов в будущем.

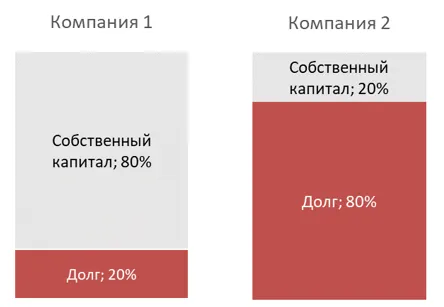

Рентабельность собственного капитала и финансовый рычаг

Рентабельность собственного капитала тесно связана с долгом компании, и более высокая рентабельность собственного капитала не всегда означает более привлекательную и эффективную компанию. Рассмотрим две компании:

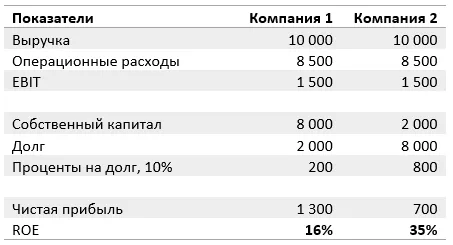

Предположим, что выручка и операционные расходы обеих компаний одинаковы, и компании имеют следующие результаты:

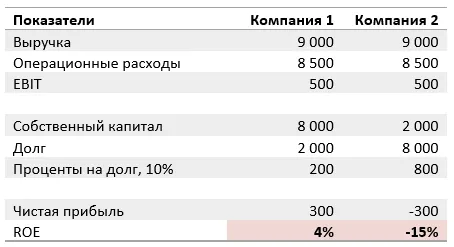

Компания 2 выглядит гораздо более привлекательной, поскольку ее финансовый рычаг позволил ей более чем в два раза увеличить доходность собственного капитала. Однако риски в этой компании также существенно изменились. Определите, что произойдет с результатами обеих компаний, если их выручка снизится на 10%:

Рентабельность компании 1 значительно снизилась, но осталась положительной. В этой ситуации компания может продолжать свою деятельность и рассчитывать на улучшение ситуации. Компания 2, с другой стороны, попала в убыток и находится под угрозой банкротства.

Этот пример показывает, что увеличение финансового рычага, с одной стороны, приводит к повышению прибыльности в хорошие времена, но, с другой стороны, увеличивает проблемы во времена падения доходов. Этот фактор учитывается в методах определения требуемой доходности капитала — многие формулы расчета нормальной доходности капитала явно учитывают финансовый рычаг.

Компания с ограниченной ответственностью занимается производством автомобилей. Давайте рассчитаем рентабельность капитала за последние 5 лет на основе финансовой отчетности:

Что показывает рентабельность капитала

Рентабельность капитала, как и другие коэффициенты рентабельности, является показателем эффективности компании. В частности, он показывает доходность денег, вложенных владельцами в капитал компании. Проще говоря, рентабельность помогает понять, сколько копеек прибыли получает компания с каждого рубля своего капитала.

Рентабельность собственного капитала может дать инвестору или его специалистам представление о том, насколько успешно компания поддерживает рентабельность собственного капитала, тем самым определяя ее привлекательность для инвесторов.

В системе показателей существует аналогичный коэффициент — рентабельность активов (см. «Определение рентабельности активов (формула из баланса)»). Однако, в отличие от этого, рентабельность собственного капитала позволяет точно оценить доходность чистого капитала компании. С другой стороны, капитал, привлеченный для приобретения активов, также может повлиять на прибыльность активов.

Как же рассчитывается рентабельность?

Другой показатель прибыльности — рентабельность продаж — может представлять интерес не только для владельцев и инвесторов, но и для налоговых органов. Вы можете узнать, почему они анализируют прибыльность и какие риски может принести низкая прибыльность. Получите бесплатный пробный доступ к системе и перейдите к руководству по налоговому аудиту.

Как найти коэффициент рентабельности собственного капитала

Рентабельность — это всегда отношение прибыли к статье, доходность которой необходимо оценить. В данном случае речь идет о справедливости. Поэтому разделим прибыль на него.

В финансовом анализе рентабельность капитала обычно определяется с помощью ROE (рентабельность собственного капитала). Если использовать это обозначение, то формула для расчета коэффициента может быть следующей:

ROE = RR / SC × 100 ,

Где: ROE — рентабельность, которую вы ищете,

Pr — чистая прибыль (рентабельность капитала рассчитывается только на основе чистой прибыли).

RR — чистая прибыль (рентабельность капитала рассчитывается только на основе чистой прибыли); IC — собственный капитал. Чтобы сделать расчет более значимым, берется среднее значение IC. Самый простой способ его рассчитать — сложить данные на начало и конец периода и разделить результат на 2.

Рентабельность капитала — это относительный показатель, обычно выражаемый в процентах.

Факторный анализ рентабельности собственного капитала

Иногда для расчета используется другая формула — так называемая формула Дюпона. Формула имеет следующий вид:

ROE = (RR / RYR) × (RYR / Act) × (Act / SK) ,

Где: ROE — рентабельность, которую вы ищете,

RR — чистая прибыль,

CK — капитал.

Это и есть факторный анализ рентабельности.

В финансовом анализе рентабельность капитала обычно определяется с помощью ROE (рентабельность собственного капитала). Если использовать это обозначение, то формула для расчета коэффициента может быть следующей:

Пример расчета ROE

Компания с ограниченной ответственностью занимается производством автомобилей. Давайте рассчитаем рентабельность капитала за последние 5 лет на основе финансовой отчетности:

Описание параметров

Контрольный год

1

2

3

4

5

Результаты расчетов показывают, что в первые три года компания быстро росла, а растущая прибыль позволила ей увеличить собственный капитал без потерь, что в свою очередь обеспечило безопасность инвестиций и ежегодное увеличение доходов акционеров.

В последующие два года оборот снизился из-за ухудшения экономической ситуации в стране. В результате доходность капитала значительно снизилась, что также отразилось на рентабельности собственного капитала.

Хотя рентабельность капитала за последний период положительная, владельцам необходимо предпринять решительные действия для улучшения бизнеса, так как общая ситуация на рынке продолжает ухудшаться, и в текущем периоде увеличения прибыли не ожидается.

Нормативное значение показателя

Доходность капитала экономически развитых стран составляет 10-12%. Однако в условиях стагнирующей российской экономики рентабельность капитала должна быть гораздо выше (20% и более).

Полезно сравнить доходность собственного капитала данной компании с доходностью инвестиций в ценные бумаги (облигации, акции крупных компаний и т.д.) или депозиты.

По данным Центрального банка, средняя процентная ставка по вкладам в первом полугодии 2019 года составляет 9-9,5% годовых. Таким образом, если доходность инвестиций учреждения ниже этого показателя, то, очевидно, инвесторам выгоднее вложить свои средства в более прибыльное направление.

Кроме того, не следует забывать, что корпоративные убытки в течение многих налоговых периодов являются тревожным сигналом для менеджмента и бухгалтерии. Инспекторы Федеральной налоговой службы не дремлют, а низкая рентабельность говорит о том, что организация работает в условиях подпольной экономики.

Клиенты 1С-WiseAdvice могут спокойно заниматься тем, что им нравится, не беспокоясь о сроках отчетности и повышенном внимании со стороны инспекторов.

Рентабельность собственного капитала — первый из показателей, которые должен отслеживать предприниматель. Он показывает, насколько здоров бизнес и эффективно ли используются деньги предпринимателя. Точнее, он показывает, сколько девочек производит каждый рубль, вложенный в бизнес.

Анализ рентабельности продаж

Какую формулу следует использовать для расчета? Рентабельность продаж — это, по сути, отношение прибыли к объему продаж. В качестве базы для расчета мы возьмем экономическую чистую прибыль, хотя вы также можете использовать операционную прибыль или другой результат, как было сказано выше.

Рентабельность продаж = = чистая прибыль ÷ выручка от продаж = 2 400 OFR ÷ 2 110 OFR

Как производить расчеты с использованием данных бухгалтерского учета. Давайте рассмотрим пример, чтобы увидеть, как работает расчет. Мы будем использовать финансовую отчетность АО «Янтарьэнерго» за 2021 год. Исходные данные и желаемый результат показаны в таблице.