Все вышеупомянутые аргументы также полезны, если спор начинается в НИ и требует возврата долга. В таких случаях гражданин должен, как минимум, возразить на свой довод и доказать обоснованность своего ответа на заявление о неисполнении договора (если он настаивает).

ТОП-7 способов мошенничества с кредитами

Повышенный спрос на долговые обязательства породил множество тендеров и является основной причиной конкуренции между финансовыми учреждениями. Они упростили процедуру получения гражданами займов до такой степени, что вызвали развитие мошенничества с кредитами и выдачей займов. Давайте рассмотрим наиболее распространенные виды кредитного мошенничества и системы, используемые преступниками.

Кредиты наличными с использованием поддельных или украденных документов являются наиболее распространенными. По оценкам UCB, в прошлом году в 600 банках было выдано около 70 000 кредитов на сумму около 6,6 млрд рублей.

Потеря паспорта — первая причина, по которой человек становится жертвой мошенников. Вскоре после этого люди могут понять, что они получили потребительский кредит. Обычно мошенникам нужны наличные, поэтому маловероятно, что речь идет об ипотеке или автокредите. В этом случае проверки банковской безопасности более строгие. Однако есть некоторые проблемы — все финансовые учреждения узнают о ваших непогашенных кредитах, заносят вас в «черный список» клиентов, и вам придется доказывать свою невиновность через суд. Даже люди, которые никогда не теряли документы, находятся в «зоне риска». Агрессорам достаточно знать конфиденциальную информацию, чтобы подать заявку на получение кредита.

Используя чужой паспорт, мошенник мог за короткое время получить кредит на сумму до 3 млн рублей. В худшем случае их трудно найти и доказать, что они являются мошенниками.

Александр Ахломов, менеджер по развитию продуктов RNS в UCB, заявляет.

Представитель банка «Тинькофф» говорит нам:.

Сегодня трудно выявить недобросовестных исполнителей — они очень хорошо умеют подделывать документы, поэтому даже тщательный контроль с использованием дорогостоящего специализированного оборудования не всегда дает положительные результаты.

Проблема кражи документов была признана и Московским кредитным банком. Сотрудники отмечают рост числа подобных попыток мошенничества и делают все возможное, чтобы предотвратить их.

За один год работы в MKB он пять раз предотвращал использование поддельных документов для получения ипотечных кредитов. Общая сумма предотвращенного ущерба составила более 15 млн рублей.

Александр Шорников, директор департамента розничного кредитования МКБ, прокомментировал.

Как этого избежать: берегите свой паспорт, не оставляйте его никому под предлогом. Не разглашайте конфиденциальные данные и не контролируйте их громко.

И самое главное, Росфинмониторинг предоставляет Центральному банку России список подозрительных заемщиков, который он передает кредитным организациям. Все это дает надежду на то, что в будущем частота мошенничества будет постепенно снижаться.

Могут ли взять кредит по утерянному паспорту или паспортным данным?

Все чаще банки не платят небольшую сумму при подаче заявления в электронном виде (упрощенная идентификация, называемая СЦ). Все, что нужно заявителю, — это паспорт и фотография или скан паспорта.

подобную информацию для получения доступа ко всем видам повседневных услуг, начиная от спортзалов и заканчивая поставщиками телекоммуникационных услуг. Это означает, что одной компрометации паспортной информации через скан паспорта может быть достаточно, чтобы мошенники доверились чужому имени. Кроме того, киберпреступники часто взламывают сайты потребителей и даже правительственные порталы и используют полученную информацию в своих незаконных целях.

Для получения небольших кредитов может быть достаточно паспорта и СНИЛС. Это может быть сделано без вашего личного присутствия. Поэтому очень важно не размещать данные в социальных сетях и не заполнять формы на сомнительных сайтах.

Ситуация становится еще печальнее, если кто-то теряет паспорт и не сразу понимает это. Если документы попадут в руки мошенников, они могут получить десятки микрозаймов от разных учреждений за один день.

Разве банки и МФО не должны проверять подлинность документов и личности?

Они должны проверять и запускать его, иначе количество мошеннических кредитов увеличится в тысячи раз. Доверенные учреждения тщательно проверяют удостоверения личности и документы, но мошенники все равно находят лазейки.

Финансовые учреждения не проверяют данные клиентов должным образом. МФО и банки могут использовать сторонние службы проверки документов, которые осуществляют только поверхностную проверку. Некоторые МФО не проводят дополнительных процедур идентификации, ограничиваясь паспортными данными, чем легко могут воспользоваться мошенники.

Мошенники используют хитрые методы, чтобы обойти процесс проверки. Для идентификации и проверки документов может потребоваться телефонная конференция или личная встреча с заемщиком и, например, фотография заемщика с документом в руках. Однако преступники научились обходить и эти препятствия. Наличие сложной технологии позволяет легко подделывать фотографии и видеозаписи. В случае личных встреч мошенники ищут похожего человека или подделывают подписи, чтобы выдать себя за владельца документа.

Мошенники привлекают сообщников со стороны финансовых учреждений. Банки и МФО считают, что невыгодно давать деньги в долг клиентам, которые никогда не вернут долг. Однако в то же время банковские учреждения заинтересованы в получении прибыли. Сотрудники некоторых недобросовестных банков и МФО заинтересованы в личной финансовой выгоде. Мошенники могут вести предварительные переговоры с организациями на форумах и TG-каналах, чтобы найти банковских партнеров, готовых одобрить кредиты мошенникам. Таким образом, банкир получает прибыль.

Могут ли на вас взять кредит, если утерян смартфон?

Такие случаи могут произойти, если смартфон был украден или потерян, а SIM-карта не успела заблокироваться. Если приложение банка не имеет адекватных мер безопасности, мошенники могут получить кредит через приложение. Впоследствии трудно доказать, что кредит не был получен. Условия банка предусматривают, что банк не несет ответственности, если клиент «теряет свой мобильный телефон или передает его неуполномоченному лицу». Считается, что все транзакции, подтвержденные с помощью вашего мобильного телефона, были подтверждены лично вами.

Позаботьтесь о своем паспорте. Если вы его пропустили, немедленно сообщите об этом в полицию. Это тем более актуально, если ваш паспорт украден. Если ваш паспорт украден, вы не обязаны платить штраф.

Не отправляйте сканы или фотографии своего паспорта на подозрительные сайты или неизвестным пользователям. Если вы отправляете сканы документов по электронной почте или через мессенджер, удалите исходное сообщение ниже. Таким образом, если ваш аккаунт будет взломан, данные документа не попадут к злоумышленнику.

Храните копию своего паспорта и не оставляйте его на виду. Не забывайте о нем в службах ксерокопирования.

Создайте дополнительный уровень идентификации на мобильном телефоне и в банковском приложении.

Проверьте свою кредитную историю. Для этого запросите BCI (кредитное бюро), чтобы проверить, нет ли на ваше имя кредита. Это двухэтапный процесс. Во-первых, необходимо выяснить, в каком офисе находятся данные. Во-вторых, вам необходимо подать онлайн-заявку на получение кредитного отчета на сайте Бюро. Вы можете делать это два раза в год бесплатно. Вам необходимо будет оплатить оставшуюся часть расследования.

Из-за стремительного развития цифровых технологий никто из нас не застрахован от мошенничества. Поэтому, даже если вы никогда не обращались за кредитом, рекомендуется регулярно (например, каждые шесть месяцев (бесплатно — два раза в год)) проверять свою кредитную историю. Если произошло неприятное событие (например, потеря паспорта, смартфона, массовая «утечка» личных данных в интернете), лучше как можно скорее запросить кредитный отчет. Регулярное изучение своей кредитной истории поможет вам вовремя заметить мошеннические кредиты или попытки их получения обманным путем и свести к минимуму любые негативные последствия.

‘Оформите подписку на BCI. Получать информационные бюллетени об ипотечных кредитах, заявках и вопросах. Конечно, будьте внимательны при оформлении документов, так как это самый распространенный способ получения кредита», — говорит юрист Константин Кирющенков.

Какими способами пользуются мошенники?

Существует множество вариаций. Например, предположим, вы потеряли свой паспорт, а мошенник нашел его.

Некоторые МФО закрывают глаза на правила и предлагают кредит по копии паспорта, — говорит Марат Хасьянов, эксперт юридической компании «Доверие и Свобода». -Другая система — это партнерство с сотрудниками банка, которое позволяет мошенникам получить доступ к внутренним базам данных. Мошенники также могли опубликовать фотографии паспортов людей, подписавшихся на различные услуги (например, совместное использование автомобилей).

Отправка вируса по электронной почте или в мессенджер может привести к краже данных. Вирус становится активным при открытии ссылки. Наконец, мошенники могут найти информацию или получить доступ к личным счетам клиентов, совершая звонки от имени «службы безопасности банка».

Как проверить, что это не розыгрыш?

Они выясняют у звонящего, какой банк или МФО связался с ними, и связываются непосредственно с ними. Он также направляет запрос в Центральный каталог кредитных историй через сайт Центрального банка России или единый портал государственных услуг. Информация о вашем кредите хранится в кредитных бюро. Сегодня их семь. Список размещен на сайте Центрального банка России. Финансовые учреждения решают, с кем работать. Дважды в год вы можете бесплатно запросить информацию в любом бюро кредитных историй. Затем вы должны заплатить пошлину.

Если вы стали жертвой мошенничества, эксперты советуют вам:.

- Напишите заявление в полицию. В заявлении максимально подробно опишите, что произошло и что вам удалось выяснить про оформленный на вас заем.

- Обратитесь в банк или МФО. Напишите заявление о том, что кредит был оформлен на ваше имя мошенническим путем. К заявлению стоит приложить справку из полиции и все документы, которые могут подтвердить вашу непричастность.

Оставьте заявление и попросите предоставить две заверенные копии (для полиции и суда) всех документов, подтверждающих получение кредита: анкету, договор и приложения к нему, копию паспорта и других документов, удостоверяющих личность», — советует адвокат Константин Кирющенко. Партнер юридической фирмы Defender Law.

Реально ли выиграть суд?

По мнению Марата Хасьянова, шансы на успех высоки.

В большинстве случаев практика складывается в пользу истца. Доказать свою причастность к займу легче, чем к банковскому кредиту. С другой стороны, в ситуациях, когда пакет документов меньше, оспорить кредит быстрее и проще.

Оспаривание кредита усложняется, если кредит регулируется в электронном виде. В этом случае доказать факт мошенничества сложнее, так как отсутствуют какие-либо доказательства.

Также доказательством является то, что правоохранительные органы поймали мошенника, и он признался, что взял кредит. Однако это очень редкие случаи, и происходит это, как правило, после того, как гражданин отказался от кредита через суд», — говорит Дмитрий Липатов.

В суде: как доказать, что ты не заемщик

По общему правилу, каждый должен доказать обстоятельства, в которых он упоминается. Изначально, однако, это обязательство несет истец, поскольку он инициировал разницу, отмечает Васанов. Иными словами, если гражданин подает иск о признании договора незаключенным, он должен доказать, что не брал кредит. Например, он, конечно, может заявить, что не мог этого сделать: был в другом городе (билет, залог свидетеля), уехал за границу (билет, штамп в паспорте, свидетель), потерял паспорт (подтверждается полицейское удостоверение).

Например, Марина Федотова* успешно заявила о договоре займа, якобы заключенном в московской МФО «Особый случай». Заявительница утверждала, что в день, когда она якобы работала в Санкт-Петербурге, ей было выдано 3 000 рублей. Красногвардейский районный суд Санкт-Петербурга вынес решение по этому делу Федотовой (дело № 2-4571/2017).

В такой ситуации может помочь специалист по графике. Это доказывает, что подпись под договором не принадлежит истцу. Конечно, все эти аргументы (кроме потери паспорта) не работают, если кредит получен дистанционно. Однако для таких случаев есть и другие аргументы.

Например, можно упомянуть количество отправленных заявлений с кодами подтверждения и тот факт, что банковский счет, на который была переведена сумма кредита, не принадлежит заявителю, согласно совету Бычкова. Эти доказательства могут быть затребованы в суде с помощью юридического исследования. Также можно определить местонахождение электронного устройства, с которого был осуществлен доступ к сайту MHI (например, IP-адрес), и доказать, что заявитель не находился в это время в этом месте, объясняет Васанов.

Например, все эти аргументы поддержали Софью Кузьмину* в ее противостоянии с МФК «Кредитех Рус» и ООО «Кредитэкспресс Финанс». Советский районный суд Брянска выдал прямой кредит МФК Кузнецку. МФК не предоставляла кредит непосредственно Кузьминой. Суд пришел к такому выводу, установив, что номер, зарегистрированный Credic Rus как принадлежащий Кузьминой, на самом деле был зарегистрирован на другое лицо. Кроме того, МФК перевела деньги на карту Альфа-банка, но у Кузьминой не было карты этого банка. Наконец, IP-адрес устройства, с которого был получен займ, находился в Новосибирске, где не было ни временной, ни постоянной регистрации, нашел суд и признал договор займа незаключенным (№ 2-3848/2017).

Все вышеупомянутые аргументы также полезны, если спор начинается в НИ и требует возврата долга. В таких случаях гражданин должен, как минимум, возразить на свой довод и доказать обоснованность своего ответа на заявление о неисполнении договора (если он настаивает).

Независимо от того, когда человек обнаружил долг «другого», он должен возбудить уголовное дело, говорит Васанов. Потому что есть возможность нарушить справедливость всей жизни. И вам не повредит ссылаться на такие заявления, когда вы ставите под сомнение контракт.

Но в большинстве случаев человек узнает о кредите, когда мировой судья уже снял с него деньги, говорит Васанов.

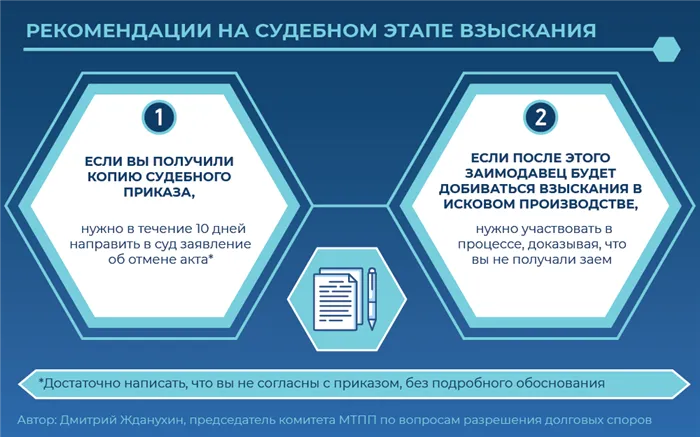

В этом случае есть несколько советов.

Как видите, вы можете бороться с «другими» долгами. У вас есть хорошие шансы достичь своей цели. Роман Нагчев, с рассказа которого началась эта статья, узнал об этом из собственного опыта. Комментатор написал Зимеру, который подал заявление об отмене судебного решения, и ему позвонили из бюро кредитных историй. Впоследствии он получил письмо от NI. Организация признала, что Нагучев не получал кредит, и попросила BCI удалить эту информацию из его кредитной истории. История Леонида Волкова также имела счастливый конец. Его долговая запись «исчезла» после письма в BCI и ООО «Деньги Взаймы». Бизнесмену Алексею пришлось обращаться в суд по этому поводу, но результат был тот же — «чистая» кредитная история.

После завершения подготовительного этапа мошенник отправляет заявку на получение кредита через Интернет. Стремясь набрать побольше кредитов и остаться незамеченным, он соглашается на любую сумму.

Может ли банк отказать в списании долга?

Да, возможно. И это часто бывает так. Потому что лишь немногие могут доказать в суде, что они не получали кредит.

Если учреждение, выдавшее мошеннический кредит, отказывается его удалить, оно должно обратиться в суд для проведения судебной экспертизы и подготовить дополнительные расходы, говорит Постанюк.

Суд уточнит графическую экспертизу, чтобы доказать, что кредит не был создан владельцем банка. Затем суд признает договор недействительным, и гражданин ничего не должен банку.

По общему правилу, для суда достаточно знания графического характера, если гражданин все еще находился в городе в день выдачи займа.