Однако следует помнить, что на следующий день после даты последней покупки цена акции снижается на сумму дивиденда. Поэтому общая прибыль от таких операций отсутствует. Чтобы продать акции по более высокой цене, вам нужно будет подождать, пока цена восстановится.

Дата закрытия реестра под дивиденды

Помимо дохода от переговоров, акционер рассчитывает получить дивиденд — часть прибыли эмитента за отчетный период. Каждый день в результате сделки меняется реестр акционеров, которые сохраняют в своем портфеле право собственности на ту или иную компанию. Право на получение дивидендов возникает у тех, кто владеет акциями с точным уменьшением дивиденда. Другими словами, вам не обязательно держать бумаги в течение года, но если вы хотите получить дивиденды, вы должны быть владельцем бумаг на определенную дату.

Если вы используете известную дату уменьшения дивидендов, вам не придется долго держать акции, чтобы получить долю прибыли эмитента.

Основные даты, имеющие значение для выплаты, следующие

-

дата закрытия реестров акционеров (record date);

Дата журнала, или дата сокращения, — это дата, на которую указывается список всех акционеров издателя. Стоит отметить, что время, в течение которого трейдеры держат акции, не влияет на выплату, на месяцы вперед, и что ценные бумаги могут быть куплены за несколько дней до снижения дивидендов.

Дата экс-дивиденда (ex-dividend date, или ex-date) — первый рабочий день, в который дивиденды обсуждаются без объявления. Издатель выбирает дату закрытия реестра, а дата уменьшения дивидендов определяется в соответствии с методами торговли на фондовой бирже. Например, при наиболее распространенном методе расчетов T+2 дата уменьшения дивидендов приходится на последний день перед датой уменьшения. Однако если инвестор приобретает акции в день снижения дивидендов, право на выплату не регистрируется. Однако если акционер хочет получить дивиденды, но не намерен держать ценные бумаги компании, он может продать свои акции на выходе из дивидендов.

Дата «экс-дивиденда» — это дата, когда объявляется официальная информация о размере и дате выплаты. Размер и сроки выплаты дивидендов определяются общим собранием акционеров.

Дата платежа означает, что срок платежа переводится на счет акционера. Это происходит в течение одного месяца после истечения срока. Некоторые компании выплачивают дивиденды несколько раз в год — по полгода или ежеквартально.

Обучение анализу результатов деятельности компании

Как работать с датой закрытия реестра

Ранее в России использовался способ ведения переговоров Т0, но для удобства иностранных инвесторов перешли на наиболее распространенный способ «Т+2». Это означает, что титул выписывается не в день покупки, а двумя днями позже (первый день мы покупаем, третий день мы владеем титулом). Как правило, достаточно создать несколько транзакций с этой функцией, чтобы найти все оттенки. Многие брокеры сразу определяют дату выхода из дивидендов, чтобы избежать путаницы во время переговоров.

В качестве типичного примера можно привести компанию «Лукойл». В этом году акционеры собрались 20 июня и приняли решение о размере дивидендов и дате окончания срока действия реестра 9 июля 2019 года. Эта дата выпадает на вторник. К закрытию торгов на фондовой бирже в пятницу 5 июля. Выплаченная сумма составляет 155 рандов за одну обыкновенную акцию. 13% дохода от дивидендов уплачивается в бюджет в качестве налога, поэтому фактическая сумма на акцию составляет 134,85 рандов. Срок оплаты истекает 9 августа 2019 года.

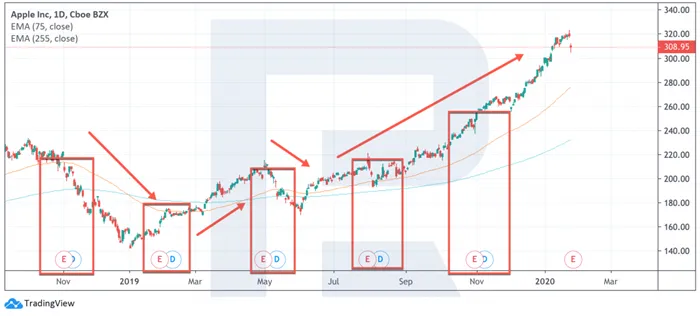

На следующий день после однодневного сокращения дивидендов в торговой фигуре может наблюдаться диспаритет цен, известный как «дивидендный вакуум». В этом случае инвесторы сталкиваются с одним вариантом. Они могут либо продать право собственности в предыдущий день, либо оставить акции и получить дивиденды, в этом случае стоимость акций уменьшится.

Это явление, когда активы, не приносящие дивидендов в краткосрочной перспективе, подвергаются почти выплатам. В среднем на заполнение пробела уходит от двух до трех месяцев. Это название над начальным уровнем пробела. Высокоэффективные компании, чьи акции выплачивают дивиденды в размере более 6%, могут покрыть этот разрыв быстрее. Например, в июне прошлого года активы Сбербанка превысили падение цен и восстановились до прежних уровней всего за одну неделю. Однако имейте в виду, что некоторые компании не могут закрыть дивидендный сплит надолго.

Обратите внимание, что не все дивидендные выплаты одинаковы. Обычно это занимает от нескольких дней до нескольких недель с момента записи.

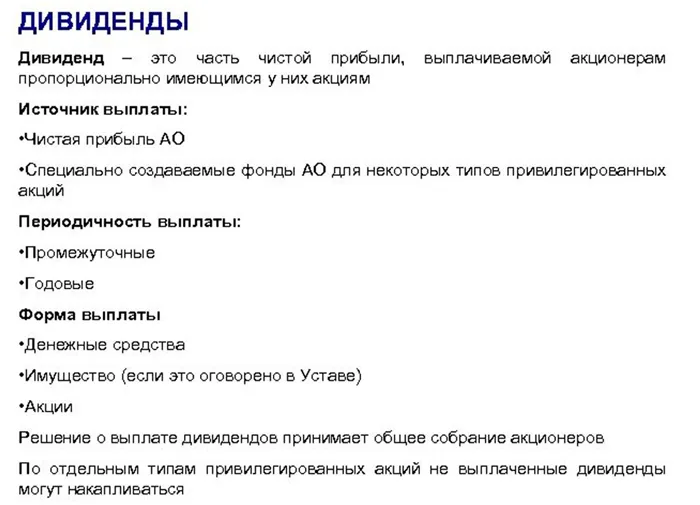

Что такое дивиденды?

С базовой точки зрения, дивиденд представляет собой процент от прибыли компании. Если вы владеете этими титулами, вы имеете право на получение доли от этой прибыли, которую компания распределяет между своими акционерами. Стать акционером также легко. У вас должна быть возможность покупать ценные бумаги фондового рынка и получать дивиденды.

К примеру, компания Apple выплачивает дивиденды свои держателям четыре раза в год, получается такая квартальная выплата. Как правило, сумма, которую компания направляет на выплату дивидендов, составляет 30% от её чистой прибыли. Распределение прибыли происходит в течение недели. Размер дивидендов составляет

Дивидендная отсечка и рост акций

Найдите информацию о дивидендах по акциям компании в дивидендном календаре. Информация об этих выплатах обычно доступна после собрания акционеров. Это может произойти за несколько месяцев до того, как компания фактически выплатит часть своей прибыли акционерам.

Дата выплаты дивидендов или SO, называемая датой записи, представляет собой последнюю дату, на которую акционеры должны владеть своими акциями, чтобы получить выплаты от компании.

Существуют стратегии, при которых трейдеры покупают акции до даты отсечки дивидендов, чтобы получить дополнительный доход как можно скорее. Однако если инвестор продаст титулы до закрытия реестра, он не получит никаких дивидендов, даже если будет владеть титулами в течение нескольких месяцев. Количество трейдеров, желающих заработать на дивидендах без реальных усилий, увеличилось еще до снижения дивидендов, что вызвало рост стоимости акций. Однако стоимость ценной бумаги снижается, поскольку трейдер продает акции после того, как уже распределил прибыль и получил оплату.

.77, так что если имеется 10 акций Apple, то окончательная выплата дивидендов составит $7. Это работает очень хорошо, цена акций более чем удваивается за год и потенциально обеспечивает дополнительный доход.

Однако Apple не всегда выплачивала дивиденды своим владельцам. С 1995 года было принято решение инвестировать все деньги в бизнес и в развитие продуктов и услуг. Возобновление выплат акционерам со стороны компании было принято только с 2012 года.

Что происходит с дивидендами, если акции упали?

Важно понимать, что увеличение дивидендов и изменение цены акций компании — это две совершенно разные вещи. Если бы вы купили 10 акций Apple в начале 2019 года за $145, вы бы смогли продать их за $318, заработав $1730. Однако, чтобы получить эти деньги, ему необходимо совершить сделку по продаже акций на бирже, после чего деньги будут доступны только ему. Он зарабатывает на колебаниях цены акций — мы покупаем акции по более низкой цене и ждем, пока не продадим их по более высокой.

При получении дивидендного дохода вам не нужно постоянно покупать и продавать акции, чтобы заработать деньги. На самом деле, вам ничего не нужно делать — компания выплачивает часть своей прибыли акционерам, поскольку люди вкладывают в нее свои собственные деньги. Поэтому вам не нужно продавать акции для получения дивидендов — вам нужно только купить и держать эти активы.

Популярные стратегии заработка на выплате дивидендов

Возможность получать дополнительный доход, просто держа акции в портфеле, позволяет трейдерам и инвесторам разрабатывать различные стратегии для максимизации дохода и минимизации потенциальных рисков.

Самый простой способ — купить перспективные акции одной или нескольких компаний и держать их как можно дольше, не обращая внимания на восходящие и нисходящие тренды ценной бумаги. Кроме того, текущая цена акций не имеет значения, поскольку никогда не знаешь, что произойдет через несколько лет. Пример Apple показывает, что стоимость акций компании выросла более чем в два раза всего за один год.

С другой стороны, хотя это кажется довольно простым, не каждый инвестор может спокойно наблюдать за падением рынка, и, возможно, он уйдет с убытком во время нисходящего тренда. В то же время опытные трейдеры советуют инвесторам быть готовыми к такого рода потрясениям.

Уоррен Баффет, например, много говорит о том, что лень может принести гораздо больше прибыли, чем стремление покупать и продавать акции. Таким образом, вам будет гораздо лучше потратить свое время на изучение компаний и выбор перспективных акций, а не на беспорядочную торговлю в течение дня.

Конечно, есть примеры сильных дневных трейдеров, но в большинстве случаев средний участник рынка может получать доход от таких пассивных инвестиций свободного капитала в акции. Главный недостаток этой стратегии — долгосрочные инвестиции, но хорошим преимуществом здесь является то, что вы получаете доход за счет будущих дивидендных выплат.

Вы указаны в качестве владельца на определенную дату. После закрытия реестра (второе название — «отсечка») выплачиваются «дивиденды». Поэтому продавайте завтра (такова стратегия).

Нормативная база

Юридические вопросы регулируются законом от 26 декабря 1995 года «Об обществах-анонимах», №. 208-ФЗ. он определяет правовой статус акций, общий вопрос о выплате дивидендов в отношении корпоративных процессов, т.е. проведения собраний акционеров и действий совета директоров.

Структура фондовой биржи регулируется законом от 22 апреля 1996 года «О покупке ценных бумаг», ст. 39-ФЗ, а также законом от 21 ноября 2011 года «Об организованной торговле». 325-ФЗ. главный регулятор рынка, Центральный банк России, выпускает различные разъяснительные и инструктивные документы.

Можно решить, когда продавать акции для получения дивидендов, не изучив до конца эти законы. Достаточно понимать основные понятия переговоров: дата последнего предложения, дата уменьшения, дата записи и дивиденды.

Продажа акций, отсечка и дивидендный гэп

Чтобы понять, когда следует продать акцию, не потеряв при этом дивиденды, приведем несколько основных определений.

- Дата закрытия реестра акционеров («отсечка») — день, по состоянию на который определяется список владельцев акций, имеющих право на дивиденды. Дата выбирается по усмотрению самой компании раз в год, полгода или квартал. Компания распределяет чистую прибыль между всеми, кто вошел в список на указанную дату. Чтобы попасть в этот перечень, нужно иметь в портфеле акции на день отсечки.

- Правило торгов Т+2 — очень важная особенность работы биржи. Когда инвестор покупает акцию, собственником он становится только через 2 дня из-за внутренних правил торгов. Это значит, что продавец после сделки еще 2 дня будет числиться собственником акций, и если в этот период произойдет отсечка, он попадет в реестр на выплату дивидендов. Эти 2 дня не включают праздники и выходные.

- Дата последней покупки отсчитывается по правилу торгов Т+2 от дня отсечки. Если, например, день закрытия реестра — 7 февраля, то дата последней покупки выпадает на 5 февраля. Пример с учетом выходных: отсечка 3 февраля, значит, дата последней покупки 30 января. Инвестор, держащий акции до конца торгового дня даты последней покупки, попадает в реестр на выплату дивидендов.

- Дивидендный гэп — снижение стоимости акции на размер дивиденда. Происходит на следующий день после даты последней покупки. Спустя какое-то время цена акции восстанавливается.

Зная эти характеристики рынка, трейдеры определяют собственную тактику, когда продавать акции после оплаты. Держать ценные бумаги после покупки, после выплаты дивидендов или вообще до тех пор, пока цена не вырастет.

Эксперты КонсультантПлюс подробно описали, как совершать рыночные и фондовые сделки. Чтобы все сделать правильно, получите тестовый доступ к системе и перейдите к готовому решению. Это бесплатно.

Купить акции перед дивидендами, а потом продать

Для коммерсантов, которые не собираются держать акции долгое время, технически возможно купить, а затем продать акции до получения дивидендов. Для этого ценные бумаги могут быть приобретены в день покупки и проданы на следующий день. Инвесторы остаются в реестре дивидендов. Для получения дивидендов не обязательно владеть акциями в течение определенного периода времени.

Дата регистрации для ГМК «Норильский никель» — 27/12/20x. Чтобы получать дивиденды и продавать акции немедленно, вы можете купить ценные бумаги 25.12.20xx (последняя дата покупки) и отказаться от них 26.12.20xx.

Однако следует помнить, что на следующий день после даты последней покупки цена акции снижается на сумму дивиденда. Поэтому общая прибыль от таких операций отсутствует. Чтобы продать акции по более высокой цене, вам нужно будет подождать, пока цена восстановится.

При этом не имеет значения, сколько акций принадлежит инвестору. Важнее всего, чтобы название компании, которое она выплачивает, было в портфеле на дату регистрации.

Краткие выводы

Не имеет смысла покупать или продавать акции сразу же после получения дивидендов. Продажа не приводит к получению прибыли. Рынок может привести как к выигрышам, так и к потерям.

Но как предприниматели должны реагировать на закрытие акционеров в таких случаях?

Все зависит от выбранной торговой стратегии. Для долгосрочных инвесторов дивиденды являются отличным финансовым бонусом. Нет необходимости торговать по мере приближения даты закрытия.

Для среднесрочных трейдеров рекомендуется вовремя работать с активами, приближающимися к выплате дивидендов, или закрывать места, чтобы избежать потенциальных проблем с дивидендными разрывами.

Дата «экс-дивиденда» — это дата, когда объявляется официальная информация о размере и дате выплаты. Размер и сроки выплаты дивидендов определяются общим собранием акционеров.

Когда нужно продавать акции чтобы не лишиться дивидендов

Независимо от того, укажете вы или дождетесь дивидендов, вы останетесь без запасов. Важно внимательно следить за временем и определить, когда вы можете продать свои акции, чтобы получить дивиденды. Неспособность продать в нужное время может привести к потере денег. Поделитесь хитростями о «двух горошинах в одной ложке» (как о дивидендных выплатах, так и о марже прибыли).

Ошибка новичков (не инвесторов) заключается в том, что они выбирают неправильное время для открытия сделки. Вы поддались искушению, потому что цена выросла: вы продали, но не получили дивидендов. Еще одна ошибка — быть недовольным размером платежа и столкнуться со сделкой буквально через 24 часа.

Можно ли купить и продать акции на следующий день

Вы указаны в качестве владельца на определенную дату. После закрытия реестра (второе название — «отсечка») выплачиваются «дивиденды». Поэтому продавайте завтра (такова стратегия).

Если актив приобретается за день до закрытия, то, к сожалению, «продажи» не происходит. Важно отметить, что на фондовом рынке действует правило T + 2. Это означает, что покупатель становится владельцем через два дня (а также в выходные и праздничные дни). Продавать никому не запрещено, но стоимость ценных бумаг с уменьшенными дивидендами снизится.

Если это так просто, почему все так не делают?

Для получения дивидендного дохода нет необходимости держать финансовый инструмент в течение года. Менталитет бизнеса работает. Покупайте в последний день перед истечением срока действия дивидендов и сразу же продавайте.

В «умной» системе не учитывается дивидендный разрыв (также известный как дивидендный пик). Цена растет до платежа, а затем падает примерно на ту же величину, что и платеж. Поэтому в данном случае существенной выгоды от продажи нет.

Целесообразность покупки акций после дивидендной отсечки

Цена падает после снижения цены. Как спекуляция, это возможность купить или продать. Однако если ваша цель — долгосрочные инвестиции, не спешите. Подождите, пока цена упадет.

Мой совет: цена акций до снижения учитывает размер выплат, но стоимость ЦБ стоит дороже. Если вы планируете продавать, то сейчас самое подходящее время.

Как покупать акции под дивиденды

Так когда же лучше всего покупать акции? Я смотрю на финансовые отчеты. Если.

- финансовый анализ (от 3 лет и больше);

- прогнозирование с использованием мультипликаторов

показывает дальнейший рост компании — я покупаю, часто в конце четвертого квартала (если дивиденды выплачиваются раз в год). О том, сколько денег получат акционеры и будут ли дивиденды, они обычно узнают в апреле-мае. В то же время цены имеют тенденцию к росту.

Если дивиденды выплачиваются дважды в год, то лучшие цены для покупки — осенью или в середине или конце весны.

Заключение

Мой друг, если вы хотите покупать и продавать на бирже, проведите свое исследование: покупайте и продавайте на бирже.

- выбранную акцию (отличие, особенности торговли);

- налоговое сопровождение (размер, время, условия, отчетность);

- комиссии брокера (например, при покупке акций в валюте с рублевого счета брокер предоставит кредит (своп), по которому будут начисляться проценты).

Затем откройте фондовый счет.

На сегодня это все. Подпишитесь на статьи (убедитесь, что они вам нравятся) — это увеличит ваши шансы стать одним из 5% успешных маркетологов.

Частный инвестор с 8-летним опытом работы и личным портфелем в 1 000 000 рублей. Главный редактор портала greedisgood.one.