Заплатите один раз. При закрытии ИСС. Это очень хорошо. Видите, вот, например, вы купили миллион акций. Они принесли вам прибыль в размере 100 000 рублей. Вам не нужно платить 13% на эти 100 000. Вы можете сдерживать их как единое целое. Это означает, что вы можете купить больше акций.

ИИС: что это такое и как это работает

Индивидуальные инвестиционные счета (ИИС) — это специальные счета, разработанные Правительством РФ в 2015 году для распространения инвестиций в фондовый рынок.

Основная идея BMA заключается в том, чтобы дать гражданам возможность получать дополнительный доход от различных титулов, предлагая прибыль.

Как работает индивидуальный инвестиционный счет?

Почему правительство должно отказываться от прибыли и предоставлять льготы гражданам?

- Вовлечение граждан в процесс инвестирования.

- За счет увеличения ИИС повышается спрос на ценные бумаги в условиях низкого уровня развития финансового рынка страны.

- Привлечение денежных средств в организации.

- Является стимулом для граждан легализовать свои доходы, так как для получения налогового вычета первого типа необходимо иметь официальный заработок и документ об уплате налогов.

Преимуществом индивидуального инвестиционного счета перед депозитным счетом является самая высокая процентная ставка и, следовательно, самая высокая прибыль. Конечно, банковские вклады обеспечивают высокий уровень безопасности, но это не мешает российским гражданам открывать все больше индивидуальных инвестиционных счетов.

Важно: сумма инвестиций не увеличивается автоматически. Возврат налоговых кредитов производится после того, как сначала уплачен подоходный налог с прибыли, а затем необходимо обратиться в налоговую инспекцию. Размер возмещения зависит от заработной платы и не превышает 52 000 рублей.

Кому подходит ИИС?

EII — это отличный способ достичь своих целей. Если вам нужна крупная сумма денег для возмещения или инвестиций, IAS может помочь вам собрать эту сумму.

Открытие счета — отличный выбор для граждан, которые

- обладают высоким уровнем активности;

- имеют постоянный источник дохода;

- неудовлетворены условиями вклада в банке;

- находятся в поиске способа инвестирования, который принесет большую прибыль и будет более перспективным, чем депозит;

- получили крупную сумму или обладают свободной.

В чем же риск?

МИУ — это метод инвестирования, и никто не может гарантировать вам его эффективность или безопасность. Основной риск — потеря средств, выстроенных в очередь, в случае краха финансового рынка. Банковские вклады вам, несомненно, хорошо известны — процентные ставки известны, но меньше.

ВАЖНО: Инвестиции не застрахованы, и государство не гарантирует возмещение, если провайдер потеряет лицензию. Однако, если инвестиции сделаны в титулы, вы остаетесь владельцем этих титулов после банкротства.

В чем тогда плюсы ИИС?

Все больше и больше людей интересуются ИДК. Почему открытие индивидуального счета выгодно и почему это хороший старт для инвестирования?

Преимущества индивидуальных инвестиций:.

- Обретение налогового вычета. В этом случае появляется возможность уплатить минимальную сумму или возвратить полностью весь уплаченный налог.

- Возможность участвовать в формировании прибыли.

- Высокая доходность. Больший процент в сравнении с классическим депозитом в банке.

- Пассивный доход.

- Открытие счета через интернет. Необходимо иметь только паспорт и телефонный номер, на который придет уведомление для подтверждения.

- Дается время на пополнение счета. Главное, открыть и пополнить счет до конца года, а бонусы будут копиться с даты открытия.

Если вы откроетесь в 2022 году, вы получите скидку только с налогов, уплаченных в 2022 году; в 2021 году скидка больше не предоставляется; в 2022 году вы получите скидку только с налогов, уплаченных в 2022 году; в 2021 году вы получите скидку с налогов, уплаченных в 2022 году; в 2021 году вы получите скидку с налогов, уплаченных в 2022 году; в 2022 году вы получите скидку с налогов, уплаченных в 2021 году.

Индивидуальный инвестиционный счет 2021

Банк России предложил новый вид диммирования. Его особенность в том, что он предназначен для долгосрочных инвестиций. До сих пор сообщалось о минимальном сроке в 10 лет.

Этот инвестиционный инструмент помогает российским компаниям удовлетворять свои потребности в долгосрочном рыночном финансировании. Некоторые эксперты поспешили отметить, что акцент здесь, похоже, сделан на капиталистов, мелких частных инвесторов, которые хотят использовать их для накопления на собственные пенсии. Поэтому правительства и центральные банки могут попытаться найти альтернативы проектам PKI и GPP, которые еще не реализованы.

Итоги: счетов все больше, лучшие брокеры

По данным Москвы и NOWFOR (Государственное участие в фондовом рынке) за прошлый год, можно говорить о значительном росте популярности россиян. Объем средств на этих счетах увеличился вдвое и превысил 45 миллиардов рублей.

Самые востребованные брокеры

-Сбербанк (109,6 мм открытый счет) — Финам (45,3 мм) — ФК «Открытие» (41,2 мм) — БКС (39,1 мм) — ВТБ (18,5 мм) — Альфа-Капитал (10,3 мм) — Аттон (9,7 мм).

Инвестиции в российские компании и облигации федерального займа являются наиболее популярными среди владельцев счетов. Менее популярны инвестиции в паевые инвестиционные фонды, ETF, корпоративные облигации и иностранные акции.

Доходность на практике

В среднем минимальная результативность счетов превышает 11% в год, в основном за счет вложений в ОФЗ.

Средства на счетах будут застрахованы

Центральный банк недавно предложил систему страхования индивидуальных инвестиционных счетов, аналогичную банковским вкладам.

Предусмотрено, что гарантия распространяется на средства клиентов в размере до 1,4 млн рублей. Гарантийный фонд будет создан за счет взносов брокеров и управляющих компаний.

Очевидно, что после реализации этой идеи спрос на МИУ среди российских граждан и нерезидентов резко возрастет.

По прогнозам экспертов, такая схема страхования может заработать уже в 2018 году.

Изменения в законе: теперь 1 млн

Совет Федерации одобрил, а президент Путин подписал измененный закон о покупке мобильных ценностей. Согласно нововведению, вкладчики смогут ежегодно вносить 1 миллион рублей вместо 400 000.

Эксперты и участники специализированного рынка оценивают такие изменения как однозначно положительные, но отмечают, что налоговый вычет, выплачиваемый владельцу счета, при этом не увеличился — он остался на уровне 52 000 рублей в год.

Это означает, что намерением правительства при подготовке новых правил было привлечь физических лиц к открытию MIS типа 2. В настоящее время владельцы счетов типа B более активны, иногда рискуют экономическими средствами, чтобы покупать и покупать, покупать и покупать активы в надежде получить прибыль от сделки, благодаря тому, что у них больше средств на счету.

Изменение в законе не повлияло на возможность гарантировать средства на счете IAS. В этом отношении клиенты, ведущие такие счета, все еще не приравнены к банковским вкладчикам.

Дополнительная информация

DLP — это внутренний счет, предназначенный для отдельного бухгалтерского надзора за капиталом, титулом клиента и обязательствами по договорам, заключенным от имени его клиентов.

Несколько лет назад было принято законодательство, вводящее эту концепцию и определяющее ее преимущества для частных инвесторов. 420-ФЗ от 28 декабря 2013 года:.

«. Пункт 3 статьи 12 дополняется следующим предложением. «Финансовые результаты операций, учитываемые на индивидуальных инвестиционных счетах, открытых в соответствии с федеральным законом для приобретения мобильных ценностей» (далее в настоящей главе — индивидуальные — именные — инвестиционные счета), обособляются от финансовых результатов по прочим операциям. ‘

В то же время были утверждены поправки в Налоговый кодекс «на приобретение мобильных ценностей».

Физические лица могут иметь только индивидуальные инвестиционные счета. Этот счет открывает и ведет брокер или менеджер — профессиональный участник мобильного рынка. Право на управление счетом передается по титулу договора о брокерском обслуживании или доверительном управлении. Клиенты могут перевести на счет только 400 000 рублей за календарный год.

Клиент имеет право передать дим другому желающему управляющему активами, так как вся процедура не превышает одного месяца.

Внедрение этой концепции в финансовую практику направлено на повышение инвестиционной активности российских граждан. Отличие ИИС от обычных натуральных счетов физических лиц в банках для финансовых операций с биржевым имуществом заключается в том, что их доходы освобождены от налогообложения, а также на эти счета распространяются другие налоговые льготы и скидки.. В этом и заключается идея их применения. Концепция IIM была разработана компанией «Науфор» (Национальный участник фондового рынка) в 2011 году для поощрения долгосрочных инвесторов на российском фондовом рынке. В настоящее время он постепенно применяется в законодательной практике. С 2015 года уже было введено несколько налоговых льгот для частных инвесторов.

Ценные бумаги, приобретенные после 1 января 2014 года, предусматривают налоговый кредит на инвестиции в положительный финансовый результат (расходы минус доходы), полученный покупателем от продажи (приобретения) ценных бумаг, заключенных на организованном рынке подвижной связи (ОРС) России.. Однако только в том случае, если они принадлежат человеку более трех лет. Поэтому данное преимущество будет доступно не ранее 2017 года.

В настоящее время трудно оценить сумму, на которую используются эти счета. Кроме того, сейчас не лучшее время для инвестиций в российские ценные бумаги. В любом случае, решения принимаются в сотрудничестве с консультантами, которые имеют право открывать их для своих клиентов. Высказывалось предположение, что их можно использовать для покупки облигаций в первую очередь, но пока это сложно — конкуренцию им составляют высокодоходные депозиты, на которые также распространяется система страхования вкладов. Доходный статус этих инвестиционных зон в настоящее время уравновешивается включением налоговых скидок.

ВАЖНО: Инвестиции не застрахованы, и государство не гарантирует возмещение, если провайдер потеряет лицензию. Однако, если инвестиции сделаны в титулы, вы остаетесь владельцем этих титулов после банкротства.

Как получить налоговый вычет

Если вы выбираете доходность 13%, процедура получения денег выглядит следующим образом

- По истечению отчетного периода (со следующего года после внесения на счет денежных средств) нужно обратиться в налоговую инспекцию по месту жительства. Предоставив пакет документов: договор на открытие ИИС, выписку по зачислению денег на ИИС (можно распечатать с личного кабинета банка), декларацию по форме 3-НДФЛ, справку о доходах 2-НДФЛ, заявление на возврат 13%.

- В течение 3 месяцев (максимальный срок) идет проверка декларации.

- После проверки еще 1 месяц дается на перевод средств на счет в банке.

- Получаем деньги и радуемся.

Гораздо проще и быстрее подавать декларации EII в электронном виде Через личный кабинет налогоплательщика. Без посещения налоговой инспекции. Сам процесс заполнения заявления занимает буквально несколько минут.

Срок действия ИИС

ИДК открыт на три года. Он действует с даты заключения договора, а не с момента первого внесения денег на счет.

Закон не запрещает владение «открытым» инвестиционным счетом. Кстати, многие так и делают. Подписать контракт на открытие участка. Они ждут три года. Затем, в конце трехлетнего периода (одна или две недели), они вносят деньги на счет.

В конце трехлетнего периода деньги можно сразу же снять. Они получают налоговую скидку в размере 13% от внесенной суммы.

Какая максимальная и минимальная сумма пополнения ИИС

Минимальная сумма не ограничена. Вы можете внести не менее 1 000 рублей. Другое дело, что на эти деньги практически ничего нельзя купить. А снижение на 13% для тысяч депозитных денег было бы просто смешным.

Главное — это цены и условия брокера. Многие вводят минимальную сумму для ведения счета. Обычно они составляют десятки тысяч рублей (30-50 000).

Вы можете разместить на ИИС до 1 миллиона рублей в течение одного года. Максимальная сумма вклада составляет 3 млн рублей на весь срок действия ИИС.

Однако максимальная скидка ограничена 52 000 рублей в год. 156 000 фунтов за три года.

Не рекомендуется вносить на депозит более 400 000 евро (если выбран первый тип МИУ).

IIM означает Индивидуальный инвестиционный счет. Это самый крутой инвестиционный инструмент, доступный в настоящее время в Российской Федерации. Она позволяет вам получить 13% скидку от налога, уплачиваемого вашим работодателем, или полностью освободиться от налога на доход, получаемый от инвестиций.

Все, что нужно знать об открытии индивидуальных инвестиционных счетов

Здравствуйте, дорогие читатели моего блога! Сегодня мы продолжаем нашу инвестиционную тему и исследуем преимущества инвестирования в МИУ. Главное, что привлекает инвесторов IIM, — это налоговые льготы. Это может обеспечить фантастический дополнительный доход. Однако есть ряд деталей, на которые новички поначалу не обращают внимания. Сегодня мы рассмотрим лучшие места для открытия личного инвестиционного счета, критерии, которыми нужно руководствоваться при выборе фирмы, и некоторые из лучших предложений на рынке.

Разбираемся с терминологией

Вопрос о том, что такое персональный инвестиционный счет, имеет много общего с обычным счетом ценных бумаг, только с налоговыми преимуществами. Их могут открыть все желающие, а не только жители России.

Существует два типа ОСН, в зависимости от того, каким образом инвестор получает налоговые льготы.

- тип А – в нем компенсируется налог , который инвестор уплатил со своих доходов за определенный временной промежуток. Принцип работы удобнее разобрать на примере. Предположим, ваша заработная плата составляет 25 000 рублей, за год с этого дохода уплачивается налог в размере 39 000 (ставка 13%). При инвестировании в ИИС эту сумму вам и компенсируют. Нужно учитывать, что максимальная сумма инвестирования за год с которой можно получить вычет – 400 000 рублей , так что доход ограничен 52 000 рублей. При этом общая сумма , которую можно внести на ИИС, ограничена 1 000 000 рублей/год .

- тип Б – отличие от предыдущего заключается в том, что инвестор не пользуется налоговым вычетом , то есть уплаченные налоги ему никто не компенсирует. С другой стороны, при закрытии счета прибыль налогом не облагается. Так что если на протяжении счета вы активно реинвестируете (этой теме посвящена отдельная статья по реинвестированию), то есть смысл выбрать именно этот тип счета. При его закрытии обязательно предоставляется справка о том, что налоговым вычетом инвестор не пользовался.

На счете типа А никто не запрещает получать дополнительный доход от работы на фондовом рынке, но в этом случае с дополнительного дохода необходимо заплатить налог в размере 13%. Чтобы максимально использовать преимущества первого типа ИИС, рекомендуется инвестировать регулярно. Не существует универсального ответа на вопрос, какой тип счета предпочтительнее. Все зависит от инвестора и от того, как он работает. Если вы планируете активно участвовать в фондовом рынке и ожидаемый доход от инвестиций превышает 100% от вложенной суммы, имеет смысл использовать ИИС типа В.

Страхование инвестсчетов

Вопрос безопасности инвестиций всегда очень серьезен. Если вы беспокоитесь о МИУ — застрахованы ли ваши вклады государством, должен вас разочаровать, страхование вкладов не предлагается. В настоящее время Палата общин рассматривает варианты страхования счетов DIM, но сроки принятия закона и размер страховки на данный момент неизвестны.

С 2015 года этот процесс был значительно упрощен, так что WEU можно инициировать удаленно. Это привело к увеличению числа таких недавно открытых счетов. Вы можете открыть ИИС самостоятельно через государственное учреждение. Этот процесс занимает не более нескольких минут.

Где лучше открыть ИИС?

- у брокера;

- в банке с лицензией на брокерскую деятельность;

- у управляющей компании.

В дальнейшем можно обратиться к биржевому брокеру, чтобы узнать, где лучше всего открыть фондовый счет. Однако, если для сотрудничества выбрана управляющая компания, необходимо сразу внести определенную сумму денег.

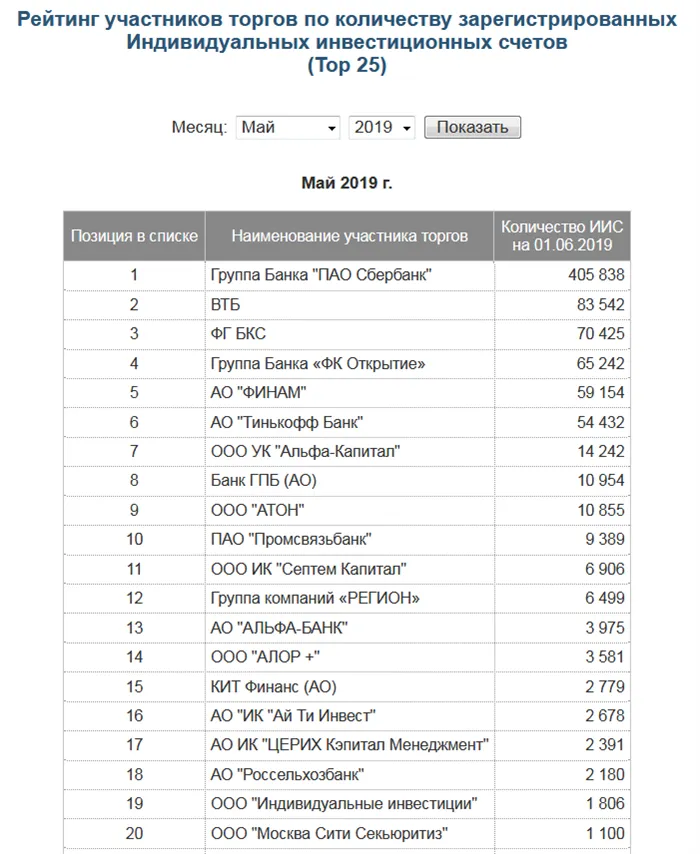

Что касается статистики определенных компаний, то все варианты можно разделить на три группы.

- Высшая категория. К представителям этой группы относят компании, имеющие рекордное количество открытых ИИС среди конкурентов. Выделяются такие компании: финансовые группы « Открытие », БКС , а также инвесткомпания « Финам », Альфа-Капитал. На них приходится больше половины оборота на MOEX, к тому же нет проблем с представительствами в крупных городах, так что популярность объяснима.

- Вторая категория компаний. Достаточно известны, но по объемам всё же уступают вышеперечисленным. Это могут быть популярные банки, для которых именно банковская деятельность является приоритетной. У них есть солидный оборот на фондовом рынке, так что предоставление возможности открыть ИИС для них — вполне логичный шаг.

- Третья категория – малоизвестные компании. Возможно, в будущем превратятся в лидеров, но пока уступают по всем параметрами первым группам.

Московская биржа предоставляет подробную статистику по открытым МИУ, позволяющую определить их популярность. Видно, что «Зубельбанк» имеет значительное преимущество.

Исходя из собственного опыта, я рекомендую использовать BCS. Это один из самых надежных биржевых брокеров, предлагающий доступ как к российским, так и к зарубежным рынкам. Основные термины перечислены в табличной форме