Годовая общая доходность вклада с полугодовым капиталом составляет ₽12 360. Эффективная процентная ставка по этому вкладу в конце срока вклада составляет 12,36% вместо базовой ставки 12%.

Капитализация вклада: что это такое

Наша команда стремится помочь вам принимать лучшие финансовые решения. Мы придерживаемся строгой политики составления проектов. Эта статья может содержать ссылки на наши партнерские финансовые продукты. Мы открыто рассказываем о том, как мы зарабатываем деньги, поэтому, пожалуйста, не стесняйтесь обращаться к нам, если у вас есть какие-либо вопросы. ->.

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ.. Facebook. .

Чтобы максимально увеличить вложения в банковский счет, выбирайте вклады, приносящие проценты. При открытии таких вкладов обращайте внимание на процентную ставку. Финансовые учреждения могут предлагать более низкие процентные ставки по этим вкладам, чем по обычным депозитным счетам. Бробанк объясняет, зачем нужно использовать депозиты, как они работают и что еще нужно учитывать при выборе стратегии.

Суть капитализации

Капитализированные вклады — это такие же вклады, как и банковские, за исключением того, что начисленные проценты регулярно добавляются к общей сумме вклада. Затем проценты зачисляются на кредитный счет в полном объеме. Капитализация процентов по счету обеспечивает максимальный доход на вложенные средства.

В большинстве случаев проценты капитализируются ежемесячно, хотя банки могут предлагать программы с другой периодичностью. Раз в квартал или только раз в полгода. Ежемесячная капитализация более выгодна для клиентов.

Виды капитализации

Различные депозиты, по которым капитализируются проценты, отличаются только сроками начисления процентов на общую сумму депозитов на счете.

| Вид вклада | Описание |

| Разовый | Разовую капитализацию банк делает только по окончанию срока в том случае, когда клиент продлевает срок действия депозита. Такую уловку финансовые организации придумали специально для того, чтобы вкладчики дольше хранили средства на депозите. Потому что в этом случае деньги вкладчиков дают учреждению больше источников для кредитования других клиентов. |

| Ежедневный | Такой вид капитализации выбирают редко. Когда процентная по вкладу и сумма слишком малы, то и доход будет увеличиваться практически незаметно. Но с большими суммами и высокими процентами такое начисление процентов окажется самым выгодным. |

| Ежемесячный | Это самый распространенный тип вклада с капитализацией. Проценты начисляют ежемесячно, чаще всего такую капитализацию выбирают для вкладов на срок до полугода или года. |

| Ежеквартальный | Вклад с начислением процентов раз в 3 месяца выбирают для депозита со сроком действия от 3 до 12 месяцев. Обязательно, чтобы общее количество месяцев, на которые оформлен депозит, было кратно 3. |

| Полугодовой | Редкий тип начисления процентов. Капитализация происходит один раз в 6 месяцев. При расторжении договора до истечения полугода утрачивается большая часть начисленных процентов. Для извлечения максимальной выгоды потребуется размещать деньги на длительный период. |

| Ежегодный | Для маленьких сумм вклада этот тип капитализации бесполезен. Его выбирают только для крупных и долгосрочных капиталовложений сроком от 2 до 5 лет. При этом важно обратить внимание на ставку и пересчитать итоговую выгоду. В некоторых случаях выясняется, что ежемесячное начисление оказывается выгоднее, чем ежегодное. |

Наиболее популярными вариантами являются вклады с ежемесячной и ежеквартальной капитализацией.

Таким образом, вы сможете сравнить условия разных банков и выбрать наиболее подходящий банк. Обратите внимание, что колебания, связанные с пополнением депозита в течение периода, не учитываются. В этом случае доходность еще выше. Параметры обмена также могут быть установлены с помощью компьютера.

Условия вкладов с капитализацией

Проценты могут начисляться в фонд в разное время, например, ежемесячно, ежеквартально или даже ежедневно. Разумеется, чем чаще капитализируются проценты, тем выгоднее это для вкладчика. Поэтому выгоднее капитализировать вклады на ежедневной основе, но банки редко делают такое предложение. Наиболее распространенным вариантом является начисление процентов на тело ежемесячного депозита.

Дополнение счетов может повысить рентабельность. Депозиты с пополнением и капитализацией вдвойне выгодны, поэтому этот вопрос следует немедленно прояснить. Банки обычно ограничивают минимальную и максимальную сумму одного продления.

Большинство банков предлагают вклады с капитализацией. Например, в «Зубельбанке» четыре из шести возможных вкладов капитализируются. Гораздо меньше месторождений, которые можно пополнить.

Конечно, начисленные проценты не могут быть сняты. В противном случае прибыль снижается из-за отсутствия капитализации.

В большинстве случаев они не могут быть отозваны не только из-за условий банка, но и по желанию самого клиента. Если они хотят снять часть своей прибыли, они должны отказаться от капитализации.

Капитализация также имеет недостатки. Если банк предлагает начислять проценты на капитал ежемесячно или ежедневно, процентная ставка может быть ниже, чем ставка по некапитальным вкладам. В конечном счете, банки не пользуются избыточной прибылью вкладчиков.

Вкладчики могут путать два понятия — накопление процентов и циклический характер капитализации процентов. Например, проценты могут накапливаться ежемесячно и добавляться в депозитарий ежеквартально. В качестве альтернативы, депозиты с ежеквартальным начислением процентов вообще не имеют капитализации. В этих случаях действующие проценты могут быть перечислены на дебетовую карту, текущий счет или в фонд банка.

При выборе банка, которому вы собираетесь доверить свои деньги, узнайте, включен ли он в государственную систему страхования вкладов.

Расчет вклада с капитализацией процентов

Существует три способа расчета возврата инвестиций.

- с помощью онлайн калькулятора вкладов;

- по формуле (по-другому вклады с капитализацией называют вклады со сложными процентами);

- попросить провести расчеты сотрудников банка.

Калькулятор не просто умножает сумму вклада на проценты. Он рассчитывает прибыль в точном соответствии с типом банка. Поэтому нет необходимости рассчитывать его самостоятельно, используя тип.

Для наглядности рассчитаем последствия банковских вкладов без капитализации с помощью ежемесячной и ежеквартальной капитализации.

Представьте, что на один год вы отдали в банк 600 000 российских рублей по ставке 11% в год. Мы не пополняем счет. Без капитализации наша сумма составила бы 666 000 российских рублей. Если добавить квартальные проценты, то получится 668 773. Если ежемесячно — 669 431.

Если вклад открыт на более длительный срок, разница между этими элементами значительно выше. Например, оставьте основные условия прежними и увеличьте срок на два года. Наш компьютер показывает следующие элементы:.

- 732 000 – без капитализации;

- 745 428 – ежеквартальное суммирование;

- 746 897 – ежемесячное прибавление процентов.

Как нам пришлось доказать, наиболее выгодными оказались ежемесячные капитальные вклады.

На первый взгляд, налог на прибыль не вычитается, так как мы получили авансовый платеж по ставке 11%. Однако если вы открываете вклад по ставке не менее 14,75% в рублях и 9% в иностранной валюте, вам придется заплатить 35% от суммы налога.

Калькулятор рассчитывает приблизительную сумму. В конце концов, банки могут вычитать деньги за

- обслуживание счета;

- смс-информирование;

- за обслуживание в другом отделении и т.д.

Предложения банков

Процентные вклады предлагают почти все банки. Ознакомьтесь с условиями по вкладам на 12 месяцев или наиболее популярным вкладам.

| Банк | Вклад | Ставка |

| Сбербанк | Сохраняй | до 3,35 |

| Россельхозбанк | Накопительный счет «Моя копилка» | до 4,2 |

| Открытие | Моя копилка | до 4,3 |

Бенджамин Франклин (портрет стоимостью $100) унаследовал по $4 500 в городах Бостон и Филадельфия и вложил их на 100 лет под 5% годовых. Впоследствии ¾ этой суммы должно быть потрачено на удивительные цели, а ¼ — снова инвестировано на тех же условиях.

Периодичность начисления дохода

В приведенной выше формуле мы рассмотрели вариант, при котором возникает годовая доходность. Помимо годовой капитализации, существует также ежегодная капитализация.

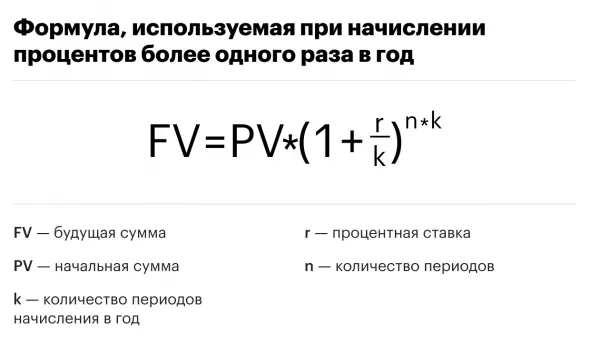

Вид расчета меняется незначительно: — годовая капитализация рассчитывается по следующей формуле.

Появляется буква n — это периодичность накопления дохода.

Ежемесячно генерируется n = 12, ежеквартально n = 4, ежедневно n = 365 или 366.

Сравните результаты «снежного кома» с разной периодичностью. Оставим начальные условия.

| Срок вклада | Сумма на счете, руб. | ||

| % 1 раз в год | % 1 раз в квартал | % 1 раз в месяц | |

| 1 год | 10 500 | 10 509,45 | 10 511,62 |

| 2 года | 11 025 | 11 044,86 | 11 049,41 |

| 3 года | 11 576,25 | 11 607,55 | 11 614,72 |

Как мы видим, чем больше процентов накапливается, тем выше наши показатели. Различия кажутся очень маленькими, но опять же есть четыре фактора, которые влияют на эффективность.

- Первоначальная величина депозита.

- Процентная ставка.

- Срок накопления.

- Периодичность начисления дохода.

По мере увеличения количества компонентов результаты становятся все более впечатляющими. Чтобы было проще понять, давайте создадим аналогичную таблицу, но изменим условия.

Представленный тип применим к любой частоте, включая ежедневную. Однако, изучая предложение банка, я не нашел таких условий. При необходимости вы можете выполнить собственные расчеты.

Расчет доходности с капитализацией и без нее

В большинстве случаев вкладчикам не нужно сравнивать процентные ставки, а рассчитать сумму вклада с капитализацией и без нее. Я не буду утомлять вас другой математикой. Тип остается прежним. Фактически, вам не придется ничего рассчитывать самостоятельно. Существуют удобные электронные калькуляторы с различными терминами и капитализацией периодичности.

Используйте один из них, чтобы посмотреть, как изменяется ваш доход при двух вариантах: вклад в размере 1 000 000 рублей под 5% годовых на три года.

Таким образом, вы сможете сравнить условия разных банков и выбрать наиболее подходящий банк. Обратите внимание, что колебания, связанные с пополнением депозита в течение периода, не учитываются. В этом случае доходность еще выше. Параметры обмена также могут быть установлены с помощью компьютера.

Что такое эффективная ставка?

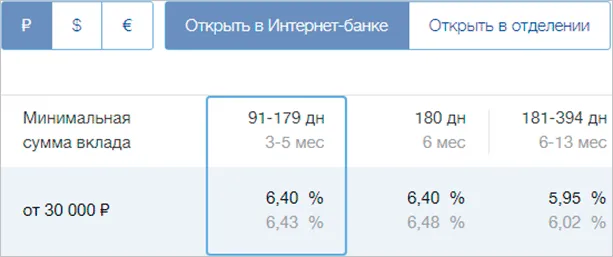

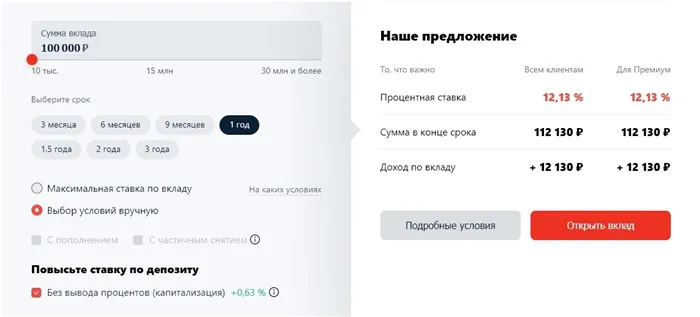

С темой сегодняшней статьи тесно связано другое понятие — фактический коэффициент. Например, на сайте банка ВТБ при выборе пункта «Депозит» отображается таблица процентных ставок.

Ниже нормального коэффициента есть еще один коэффициент. Существует фактический коэффициент. Какова фактическая процентная ставка?

Фактическая процентная ставка — это процентная ставка с учетом капитализации. Он всегда выше, чем нормальный коэффициент. Очень полезно сравнивать доходность различных банков.

Как вы считаете? Это очень просто. Для тех, кто интересуется математикой, я пишу прессу. Делайте это для общего развития. А для всего остального существуют электронные калькуляторы.

Напомним, что N — это периодичность накопления дохода.

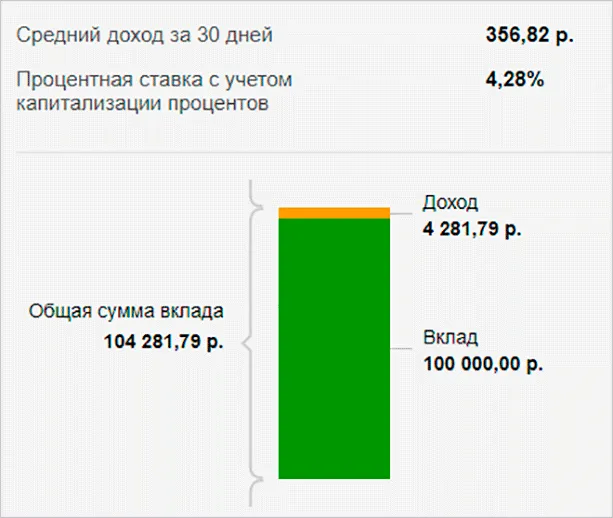

Например, рассчитайте фактическую процентную ставку по «накопительному» вкладу Сбербанка. Вы вносите 100 000 рублей по ставке 4,2% в год на один год с ежемесячной капитализацией. Фактический коэффициент выглядит следующим образом.

Проверьте электронный калькулятор на сайте банка.

Как вы видите, фактическая процентная ставка составляет 4,28% в год, что соответствует нормальным 4,2%.

Капитальное письмо представляет собой накопление процентов на сумму первоначального вклада, а также любых ранее начисленных процентов.

Расчет вклада с капитализацией процентов

Расчет дохода или прибыли от депозитного или сберегательного счета производится с использованием типа компонента.

Формула расчета

В отличие от своего названия, тип сложных процентов не является очень сложным. В приведенном выше примере показано, как рассчитать эффективность краткосрочных капитализированных инвестиций. Самоинвестиционный тип также полезен для тех, кто хочет рассчитать показатели за более длительный период времени или капитализировать вклад, даже если банк не предусматривает такого условия. Это можно сделать, найдя обновленный депозитный или сберегательный счет. Затем, каждый раз получая процентный доход по обычному вкладу без капитализации, вы можете пополнять вклад с тем же доходом и таким образом увеличивать себе сумму вклада, по сути, капитализируя свой вклад.

Пример реализации компонентного типа для расчета дохода по вкладу за трехлетний период путем поквартальной капитализации:.

- PV — ₽100 000;

- k — 4 (ежеквартальная капитализация — четыре раза в год);

- r — 12%;

- n — 3 (расчет делается для трехлетнего периода).

Забег в скобках: 1 + 12% / 4 = 1,03.

Умножьте 1,03 на 12-ю степень = 1,4257608868461795.

Умножьте первоначальную сумму на полученное значение: ₽100 000 * 1,4257608888461795 = ₽142 576,09.

Сумма, которую можно внести по истечении трех лет, составляет ₽142 576,09. Доход составляет ₽42 576,09 соответственно.

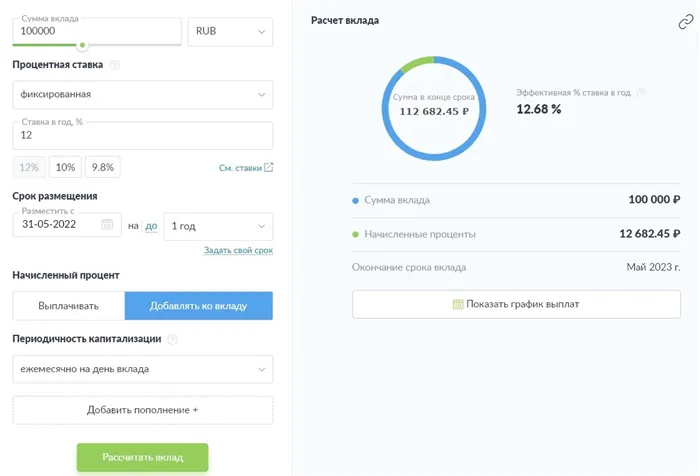

Онлайн-калькулятор капитализации процентов

Банки должны указать в условиях вклада, будет ли предлагаться капитализация и через какие промежутки времени. Некоторые финансовые учреждения для обслуживания своих клиентов размещают на своих сайтах компьютеры для пополнения счета в режиме онлайн. С их помощью, не проводя собственных расчетов, вы сможете определить сумму, которую вложите изначально, и получить ответ, какой будет доходность в конце срока вклада. Как правило, на сайте дается понять, что компьютерные расчеты являются предварительными и что ваши персональные условия и точные показатели будут рассчитаны при непосредственном обращении в банк и подписании договора.

Пример встроенного электронного калькулятора для расчета дохода по вкладам с процентным капиталом (Фото: скриншот с сайта Альфа-банка).

Если у банка нет такого компьютера на сайте, он может использовать онлайн компьютер, который можно легко найти через поисковую систему. Например, аналогичные компьютеры для расчета дохода от процентных вкладов есть на сайтах «Выберу.ру» и «Банкирос». Для их использования необходимо указать сумму вклада, срок, процентную ставку, частоту капитализации (выплат) и отметить условия, при которых вклад предполагает капитализацию.

В российских банках проценты обычно капитализируются ежемесячно или ежеквартально. Депозиты с фиксированными сроками и более длительными периодами капитализации предлагаются редко, хотя существует небольшая разница между ежедневной капитализацией и капитализацией при инвестировании на три-пять лет.

Преимущества и недостатки

Хотя капитализированные вклады кажутся очень выгодным предложением, есть и недостатки. Например, срочные беспроцентные планы предлагают краткосрочные сбережения. Деньги, собранные в конце месяца, перечисляются на депозит, а не на ваш личный счет. Однако в долгосрочной перспективе можно добиться гораздо более высоких доходов. Кроме того, капитализированные тендеры обычно ограничены в отношении снятия средств. Например, вы не можете в одностороннем порядке досрочно расторгнуть договор или забрать часть денег.

Однако преимущества перевешивают недостатки.

- Итоговая прибыль намного выше, чем по стандартным вкладам. Чем чаще начисляются проценты, тем выше и суммарный доход.

- Для тех, кто хочет накопить крупную сумму, ограничения по снятию станут только преимуществом – так вы сможете избежать лишних трат. Депозит из накопительного становится практически сберегательным.

Предложения российских банков

Зубельбанк — один из самых популярных банков среди вкладчиков. Капитализация процентов по депозитным счетам предлагается по всем вкладам физических лиц. Так, программа «Пополнение» на срок от трех месяцев до трех лет, стоимость которой составляет от 1 000 рублей, позволяет зарабатывать до 2,9% в месяц (при открытии онлайн). Его главное преимущество — возможность обмена. Это повышает рентабельность. Процентные ставки увеличиваются, когда депозиты достигают определенного предела. Кроме того, банки предлагают специальные условия для пенсионеров и различные социальные программы.

Другой популярный российский банк, ВТБ, предлагает возможность инвестировать средства по процентной ставке до 6,25%. Вклады с ежемесячным начислением капитала приносят максимальную прибыль, но возможности клиента ограничены — его нельзя пополнить или частично погасить. Процентные ставки по денежным вкладам в период действия договора значительно ниже — до 5,5%.

Все программы, описанные двумя банками, могут также использоваться без капитализации.

Поскольку процентные ставки часто колеблются, вклады, начисляемые регулярно, могут оказаться более выгодными в других банках. На сайте Выберу.ру представлены все депозитные предложения российских банков. Электронные калькуляторы и различные фильтры помогут вам разобраться в них. Просто выберите необходимые параметры, и на странице появятся предложения, отвечающие вашим требованиям.