Показатели делового цикла тесно переплетаются с другими макроэкономическими показателями. Вместе они предоставляют информацию о компаниях и их сотрудниках. Эти данные могут быть использованы для анализа перспектив конкретной компании и выявления возможностей для экономического роста.

Фундаментальный анализ и как его проводить по шагам

Вся экономика и функционирование финансовых рынков основаны на анализе. Инвестор предвидит ценовые тенденции и делает собственные выводы для покупки или продажи актива. Для прогнозирования используется технический анализ и фундаментальный анализ.

Технический анализ и фундаментальный анализ — это два разных подхода к изучению инвестиционных рынков.

Фундаментальный анализ фокусируется на долгосрочных инвестициях и на изучении фактических рыночных цен. Инвестор изучает рынок на основе цифр и решает, в какую компанию инвестировать.

В то время как технический анализ можно рассматривать как инструмент для торговли и получения прибыли, фундаментальный анализ подходит только для долгосрочных инвестиций продолжительностью более 5 лет. Наиболее важным навыком для его успешного применения является понимание того, что происходит на рынке, и способность делать точные прогнозы на основе имеющихся данных. ✅

- На чем основан фундаментальный анализ

- Принципы и методы фундаментального анализа

- Составляющие фундаментального анализа

- Этапы анализа

- Когда фундаментальный анализ не работает

- Плюсы и минусы фундаментального анализа

- Заключение

На чем основан фундаментальный анализ

Фундаментальный анализ родился в Америке в 1934 году. Бенджамин Грэм и Дэвид Додд опубликовали свой труд «Анализ ценных бумаг». Их идеи основывались на представлении о том, что существует определенная реальная стоимость ценных бумаг и что задача инвестора заключается в анализе определенных факторов и их обнаружении.

Основой фундаментального анализа является определение справедливой стоимости ценной бумаги. Это определяется с помощью соответствующих показателей, которые могут увеличить или уменьшить конечную стоимость акций и облигаций. Прогнозы начинаются с поиска отраслевых, корпоративных и экономических данных и заканчиваются анализом конкретной ценной бумаги.

Существует семь основных факторов, влияющих на оценку стоимости ценной бумаги:

- Текущая экономическая ситуация в мире и в стране;

- Текущая политическая ситуация в стране и в мире;

- Экономическая и политическая ситуация в отрасли. Пересечение интересов отдельных государственных институтов и частных лиц;

- Экономическая ситуация в компании;

- Состав руководства и их решения;

- Анализ стоимости и динамика изменения ценной бумаги;

- Выплаты дивидендов и купонного дохода.

Исходя из этих факторов, инвестор должен проанализировать, соответствует ли справедливая стоимость ценной бумаги ее рыночной стоимости. Если справедливая стоимость ниже рыночной, то стоит открыть длинную позицию; если стоимость выше рыночной, то данные ценные бумаги обычно продаются или продаются коротко. ✅

Основой фундаментального анализа является переход от больших масштабов к меньшим. Сначала учитываются общие факторы экономики страны и мировой экономики, затем анализируется ситуация в отрасли или компании, и, наконец, рассматривается конкретная ценная бумага. Таким образом, можно каждый раз выявлять более широкие тенденции, адаптируя понимание более узкой статистики к полученным данным.

Фундаментальный анализ — это долгосрочный анализ рынка.

Принципы и методы фундаментального анализа

Метод сравнения основан на поиске аналогичных компаний в отрасли. Он ищет стоимость ценной бумаги, максимально приближенную к ее справедливой стоимости. Компания служит эталоном, с которым сравнивают других игроков. На основе эталонной компании делается прогноз о том, насколько переоценены или недооценены ценные бумаги других компаний рынком.

- Корреляция;

- Сравнение;

- Дедукция и индукция;

- Группировка и обобщение;

- Сезонность.

Метод бенчмаркинга также используется на валютных и товарных рынках.

Корреляция

Экономические и политические показатели стран служат основой для сравнения. В данном случае мы имеем пример того, как изменится цена национальной валюты и конкретного товара в той или иной ситуации. Это позволяет предсказывать поведение активов и делать своевременные прогнозы. ✅

Вычитание — это перевод от общего к частному. Перенос показателей страны или отрасли на компанию и ее ценные бумаги. Внедрение новых технологий, регулирование отрасли, политическая ситуация и амбиции отдельных политиков составляют основу для анализа цены акций частной компании с помощью дедуктивного метода.

- Необходимо проанализировать изменение цены акций и облигаций нескольких компаний и найти закономерность. Для подсчета используется коэффициент корреляции — число от 1 (синхронное изменение) до -1 (движение цены в разные стороны).

- Данный метод используется для поиска закономерностей и балансировки портфеля. В первом случае, необходимо выявить, как будет меняться стоимость ценных бумаг компании в отрасли. Если коэффициент положительный или отрицательный — можно спрогнозировать изменение цены бумаг другой компании. ?

- Балансировка портфеля осуществляется следующим образом: компании в новой нише ищутся по отрицательному коэффициенту корреляции — цена движется в разные стороны, при одинаковых событиях. Таким образом, инвестор уравновешивает возможные потери.

Более узкое применение индуктивного метода заключается в анализе перспектив отрасли и определении справедливой стоимости ценных бумаг компаний, работающих в этой отрасли.

Сравнение

Применяя фундаментальный анализ, инвесторы и аналитики используют различные техники или методы:

Фундаментальный анализ предполагает непрерывное и множественное сравнение. Сравниваются размеры рынка и акций, компании, различные показатели, характеризующие компанию или акции — прибыльность и леверидж, рыночные мультипликаторы и т.д. — сделаны.

Индукция — это извлечение правила из конкретных случаев. Например, если у разных металлургических компаний коэффициенты рентабельности одного порядка величины, а у розничных сетей — разного, то можно вывести правило, что для металлургических компаний нормальным является один коэффициент, а для розничных сетей — другой. Если результаты деятельности компании демонстрируют характерные сезонные колебания, аналитик предполагает, что эта сезонность сохранится и в будущем. Например, если розничные сети имели значительные продажи в преддверии Нового года и столкнулись со снижением продаж в первом квартале, то эту периодичность также следует учитывать при оценке будущих доходов.

Дедукция и индукция

Вывод — это применение общего правила к конкретной ситуации. Например, снижение цены на золото приводит к снижению доходов золотодобытчиков. Если мы наблюдаем снижение цены на золото на фондовых рынках, то с большой вероятностью

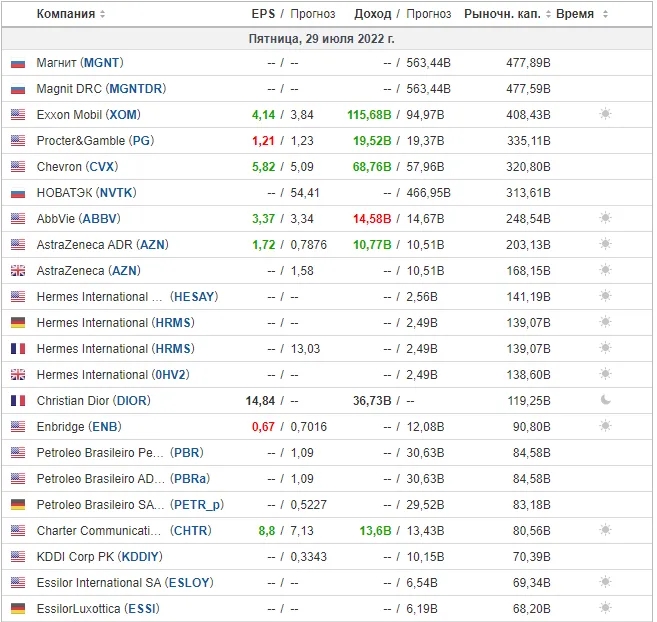

Финансовые результаты разных компаний сильно отличаются. Например, одна компания получает прибыль в десятки миллиардов рублей, другая — в сотни миллионов. Однако это не означает, что первый вариант более выгоден для акционера, чем второй. Чтобы обеспечить возможность справедливого сравнения ценных бумаг, финансовые показатели относятся как к количеству, так и к цене акций. Этот индекс предоставляет важные показатели оценки — мультипликаторы. Мультипликаторы используются для основного сравнения акций, что позволяет определить, являются ли они недооцененными или переоцененными.

Методы фундаментального анализа

Сектор является очень важным фактором при оценке того, является ли компания недооцененной или переоцененной. Последние работают в разных секторах экономики, а разные сектора предполагают разные бизнес-модели. Бизнес-модель производителя электроэнергии в корне отличается от банковской. Это следует учитывать при сравнении фундаментальной инвестиционной привлекательности акций компаний из разных секторов.

Сравнение

Более того, экономические сектора могут проходить через фазы подъема и спада в разное время. Одинаковая прибыльность компании в стагнирующем секторе и в бурно развивающемся секторе имеет совершенно разное значение для инвестора при принятии решения о покупке или продаже ценной бумаги. Поэтому необходимо учитывать не только отраслевую принадлежность компании, но и текущее и ожидаемое состояние отрасли — промышленную среду.

Индукция

Сезонность — важная особенность отрасли, которую следует выделить отдельно. Сезонность по-своему играет роль во многих отраслях. Сельское хозяйство, энергетика, торговля, транспорт, туризм и производство удобрений являются примерами секторов, где операционные и экономические показатели сильно различаются в зависимости от сезона. Это также должно учитываться в фундаментальном анализе. Например, если компания добилась отличных финансовых результатов в низкий сезон, то, скорее всего, в высокий сезон она будет работать еще лучше.

Дедукция

Инвесторы и аналитики должны использовать различные источники данных для проведения фундаментального анализа. Наиболее важные источники включают:

Факторы фундаментального анализа

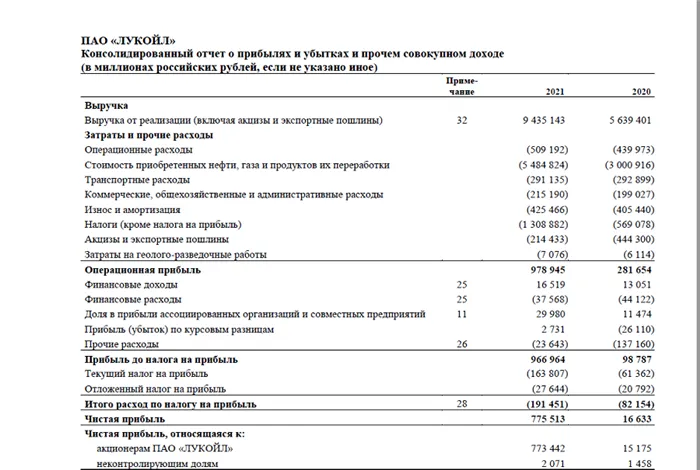

Финансовые коэффициенты, необходимые для фундаментального анализа, получают из финансовой отчетности. Данные об обороте и прибыли берутся из отчета о доходах, сумма финансового долга, собственного капитала и активов — из баланса, а величина свободного денежного потока — из отчета о движении денежных средств.

- Финансовые показатели;

- Стоимость акций;

- Отраслевая принадлежность и отраслевая среда;

- Сезонность;

- Корреляция;

- Макроэкономические условия и показатели;

- Качество менеджмента компании;

- Масштаб деятельности и доля рынка;

- Особенности компании.

Финансовые показатели

Однако финансовая отчетность содержит результаты уже завершенных периодов и обычно составляется на ежеквартальной основе. Чтобы получить представление о том, какими могут быть финансовые результаты компании в текущем периоде, аналитики полагаются на операционные отчеты, которые могут быть опубликованы быстрее, чем финансовые отчеты.

Стоимость акций

Из опубликованной статистики инвесторы могут узнать последние макроэкономические показатели, такие как размер и темпы роста ВВП и уровень инфляции. В дополнение к макроэкономической статистике, различные отраслевые статистические данные содержат важные данные

Для расчета мультипликаторов, используемых в фундаментальном анализе, инвесторам и аналитикам необходимы актуальные данные о ценах на акции и другие активы. Эти данные публикуются фондовой биржей. Это важно не только для вычисления кратных чисел. Продукция или основные материалы многих компаний являются товарами фондового рынка. В этом случае данные фондового рынка необходимы для быстрой оценки ожидаемых финансовых результатов.

Отраслевая принадлежность и отраслевая среда

Изменения в дивидендной политике, решения о выплате дивидендов, изменения в составе собственников или руководства и другая важная информация содержится в документах компании. Публичные компании обязаны публиковать эти документы, которые можно найти на их сайтах, а также на сайтах фондовых бирж, регулирующих органов или в специальных информационных источниках.

Неожиданные корпоративные и макроэкономические события, а также чрезвычайные обстоятельства (форс-мажор) могут оказать существенное влияние на стоимость ценных бумаг. Поэтому инвесторы должны следить за пресс-релизами компаний, чтобы быстро корректировать свои оценки на основе фундаментального анализа.

Сезонность

Основное различие между фундаментальным и техническим анализом заключается в параметрах, которые анализируются.

Источники данных

Например, если фундаментальный анализ в основном рассматривает внутреннее состояние активов, то он практически не учитывает текущую цену актива на рынке. В отличие от него, технический анализ в первую очередь изучает и анализирует текущее движение цен и поэтому может быть успешно использован для планирования краткосрочных инвестиций.

- финансовая и операционная отчетность;

- статистика;

- календари отчетностей и событий;

- биржевые данные;

- документация компаний;

- пресс-релизы и новости.

Финансовая и операционная отчетность

Нет смысла спорить о том, «что лучше», фундаментальный или технический анализ. Фундаментальный анализ практически бесполезен для краткосрочных инвестиций и очень полезен для долгосрочных, а технический анализ — наоборот.

Технический анализ предназначен для краткосрочных инвестиций.

Статистика

Чтобы успешно использовать анализ для прогнозирования инвестиций, вы должны сначала определить цели ваших инвестиций.

Календари отчетностей и событий

Цель анализа — подготовить инвестора к возможным изменениям в стоимости активов. Поймите причинно-следственные связи, из-за которых колеблются цены, и эти причины обычно являются внешними.

Биржевые данные

В фундаментальном анализе используются следующие методы:

Документация компаний

Этот метод основан на сравнении опубликованных экономических показателей и тех, которые, как ожидается, будут опубликованы. Чем больше расходятся цифры, тем сильнее будут реагировать участники рынка. Это может привести к массовому закрытию или открытию сделок в более прибыльных направлениях, очевидно, из-за таких различий.

Новости

Фактор сезонных колебаний на фондовом рынке оказывает влияние на актив

Фундаментальный и технический анализ – основные отличия

Аналогичный анализ проводится национальными агентствами в отношении макроэкономических показателей страны. Кроме того, при работе с макроэкономическими показателями для корректировки данных используются методы «сезонной корректировки». Таким образом, можно наглядно увидеть, насколько они отклоняются от нормы для данного квартала, месяца или года.

Наконец, на фондовых рынках есть определенные периоды, перед которыми инвесторы обычно массово закрывают определенные позиции (канун рождественских праздников — один из таких периодов). Эти периоды учитываются при анализе фондовых рынков. Это связано с тем, что на рынке с низкой волатильностью такие закрытия могут привести к очень сильным изменениям цен на акции.

Конечно, одного сезонного анализа недостаточно для принятия решения о покупке или продаже активов, но он является важным элементом общего фундаментального исследования.

Этот метод используется не только при анализе фондового рынка. Он также обычно используется для принятия решений о покупке или продаже активов на валютных, товарных и других рынках.

Фундаментальный анализ: цели и задачи

Возьмем в качестве примера ситуацию, когда затяжной дождь внезапно прекратился. Это может привести к неурожаю части урожая хлопка, что снизит количество доступных товаров и, в свою очередь, приведет к росту цен на хлопок. Поэтому, наблюдая за сезонностью и проводя анализ, можно предвидеть резкое изменение цены фьючерсов на хлопок.

Используя индукцию, инвестор обрабатывает всевозможные индикаторы и новости и использует их, чтобы сделать предположения о возможных изменениях цен на рынках.

- геополитические, социальные и экономические явления;

- общие настроения на рынке, перспективы экономического развития в отношении конкретной страны;

- природные и техногенные катастрофы, аномальные условия окружающей среды, возникновение которых повлекло за собой значительный экономический ущерб;

- внутренняя и внешняя нестабильность (гражданские конфликты, революции, мятежи, перевороты, внешние и внутренние войны в государстве и вокруг него);

- внутриполитические события (выборы парламента, президента, референдумы, смена правящих элит и т.д.);

- обнародование (публикация) экономических показателей по соответствующим странам или отраслям.

Методы, применяемые при фундаментальном анализе

Индукция в основном используется для торговли по тренду и является частью фундаментального анализа акций.

Метод сравнения в фундаментальном анализе финансовых рынков

Суть этого метода заключается в умозаключении — от общего к частному. Это довольно сложный метод, который может привести к ошибочным результатам, если человек, проводивший анализ, слишком доверяет своим выводам. Однако абстракция может оказаться бесценной, когда нужно понять, например, что делать с парой EURUSD, когда на европейских рынках наблюдается повышенная волатильность.

Анализ сезонных колебаний

В зависимости от того, кто проводит анализ, цели могут быть разными.

Игроки в своп, независимо от их уровня, обычно преследуют одну из трех целей.

Помните, что такое обязательство фактически является условным. Совет директоров компании может отменить его в крайнем случае или изменить уровень выплат. Такое решение нанесет ущерб имиджу бренда, но оно допустимо с юридической точки зрения.

В этом, кстати, и заключается основное различие между ними

Наконец, само руководство может поручить ПА оценить слабые и сильные стороны своей компании и скорректировать свои планы развития.

Следовательно, общая цель ФА — получить преимущество перед другими игроками на бирже или на поле финансовой битвы. В конце концов, тот, кто информирован, вооружен и может действовать на опережение.

1.1 Изучить влияние макроэкономических факторов.

1.2 Анализ отрасли.

Дедуктивная и индуктивная методики анализа

2.1 Изучение финансовой отчетности компании (количественные показатели).

2.2 Анализ качественных показателей.

Для инвестиций таким результатом будет расчет справедливой стоимости актива.

Цели фундаментального анализа

Частные инвесторы, особенно те, кто занимается торговлей, часто пренебрегают анализом внешних факторов, поскольку трудно объективно оценить их влияние на конкретную компанию. Они фокусируются только на внутренних показателях и упрощенно предполагают, что общий фон экономики в среднесрочной перспективе существенно не изменится.

Разумеется, электромобилям нужны исходные данные. В государственном секторе этого действительно предостаточно. Проблема не в том, где их найти, а в том, как максимально учесть все факторы в расчетах.

- Найти на бирже недооцененные активы, купить их и заработать на последующем росте.

- Найти переоцененные ценные бумаги (акции, валюту, фьючерсы ), чтобы заработать на их продаже. Узнать, чем биржевые «быки» отличаются от «медведей», и о стратегиях заработка на фондовом и валютном рынках вы можете здесь .

- Удостовериться, что эмитент акции способен в будущем выполнить обязательства по выплате дивидендов перед акционерами.

Росстат регулярно публикует национальную статистику по большому количеству параметров. Информацию о задолженности населения можно найти на сайте Центрального банка России.

Из дневников инвесторов можно получить много полезной информации. Большинство аналитических организаций публикуют их на своих сайтах.

С «Дневником инвестора» вы всегда будете в курсе предстоящих событий в мире экономики и бизнеса, оценивая их значение, а также мнения и прогнозы экспертов.

Они делятся на две большие категории: количественные и качественные.

Количественные аспекты выражаются в конкретных числах, поэтому их несложно рассмотреть. Вы можете легко найти нужные вам данные в финансовой отчетности организации:

Качественные факторы труднее поддаются измерению. Однако зачастую они оказываются важнее количественных факторов. К ним относятся:

Этапы анализа

Для оценки качественных показателей обычно используется балльная система.

Все компании, акции которых свободно обращаются на фондовой бирже, имеют статус публичной компании. Это означает, что они должны раскрывать все важные финансовые и операционные данные за предыдущие периоды. Сюда входят долги перед кредитными учреждениями и инвесторами (так называемые обязательства).

Каждая из этих компаний обязана регулярно публиковать финансовую отчетность, стандартизированную в соответствии с международными правилами (МСФО). Российские компании также отчитываются о своей практике ведения бухгалтерского учета.

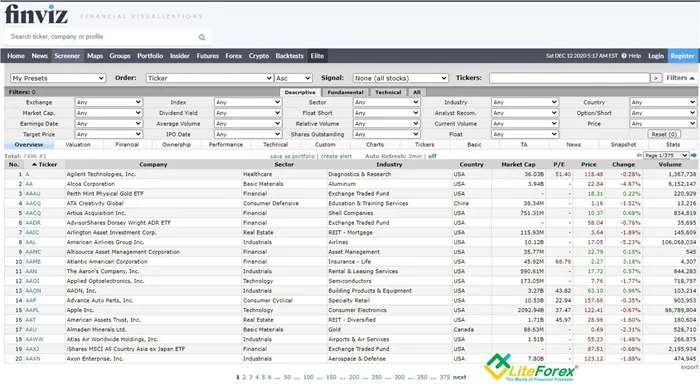

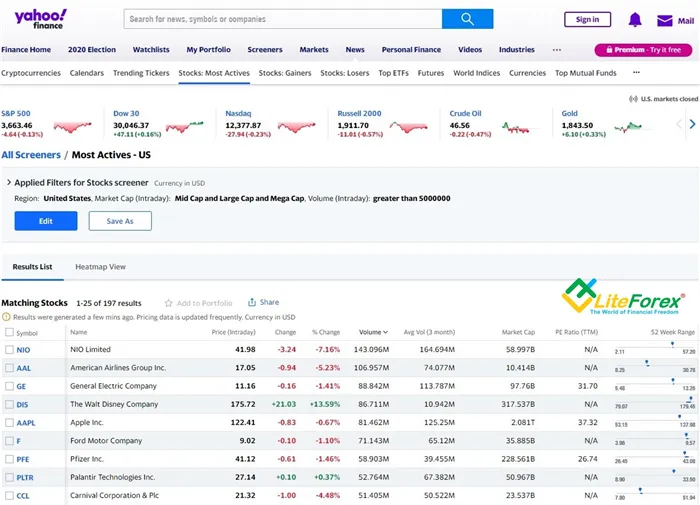

Поставщик услуг по предоставлению финансовой информации Yahoo! Finance полезен для серьезного исследования валютного рынка. Помимо собственно скринера, он предлагает пользователям множество полезной информации: Котировки, оценки акций, финансовые отчеты и пресс-релизы компаний.

Фундаментальный анализ Forex помогает инвесторам собирать финансовую информацию, чтобы понять текущие тенденции и оценить потенциал роста того или иного инструмента. Он хорошо подходит для долгосрочного прогнозирования и анализа перспектив. Однако, в отличие от TA, его нельзя использовать для определения оптимальных точек входа на рынок.

Краеугольным камнем является отсутствие конкретики. Какие бы методы оценки вы ни использовали, результатом будут нечеткие предположения. Технические методы, с другой стороны, часто работают с конкретными данными.

Основные источники данных

Учитывая преимущества и недостатки фундаментального анализа, практикующие специалисты часто сочетают оба метода финансового анализа. Фундаментальные факторы используются для оценки перспектив; технические факторы используются для подтверждения прогнозов и поиска подходящего времени для входа или выхода из рынка. Такой подход позволяет снизить риски.

Внешние факторы

- Макроэкономические показатели в стране : динамика ВВП, инфляция, уровень безработицы, размер ключевой ставки ЦБ, закредитованность населения – все, что непосредственно влияет на спрос.

- Внешнеполитические факторы (сейчас актуально как никогда) – санкции, импортозамещение, торговые войны и союзы.

- Отраслевые факторы – наличие конкурентов (в т.ч. зарубежных), динамика роста (или падения), сезонность продаж, состояние и характер влияния смежных отраслей.

Фундаментальный анализ и технический анализ — это совершенно разные методы исследования рынка, которые необходимо сравнивать. Первый вариант лучше подходит для долгосрочных прогнозов, основанных на экономических факторах. Технические методы позволяют работать с конкретными данными и находить благоприятные точки входа.

Фундаментальные факторы используются трейдерами, аналитиками фондового рынка и инвесторами для прогнозирования движения рынка, оценки финансового состояния компании, ее перспектив и доходности инвестиций.

Да, низкое отношение цены к прибыли указывает на быструю окупаемость капитала.

Внутренние факторы

Важность фундаментального анализа обусловлена несколькими причинами. Во-первых, можно оценить факты и события, не имеющие прямого отношения к графикам цен. Во-вторых, фундаментальные методы позволяют делать долгосрочные прогнозы с несколько большей уверенностью.

Коэффициент «цена-прибыль» считается хорошим, если он ниже аналогичного показателя для той же отрасли.

- Балансовый отчет отражает финансовую устойчивость компании – может ли она закрыть свои долги перед кредиторами и инвесторами за счет продажи собственных активов или сколько для этого потребуется норм прибыли.

- Отчет о движении денежных средств показывает, насколько эффективно компания использует привлеченные средства от кредиторов и инвесторов, а также отражает характер ежедневной операционной деятельности.

Что такое общий экономический анализ в фундаментальном анализе?

- Бизнес-модель компании. Насколько детально продумана стратегия завоевания рынка, за счет чего организация намеревается генерировать прибыль (например, через прямые продажи или за счет роялти и паушальных взносов от франшиз).

- Конкурентоспособность. В чем уникальность фирмы, выделяющая ее на фоне остальных, какую инновацию она внедряет для привлечения клиентов или повышения производственных показателей.

- Управленческие компетенции руководства. Какой опыт у лидеров компании, какой стратегии поведения на рынке они придерживаются, способны ли твердо следовать утвержденным планам и, напротив, принимать нестандартные решения для вывода компании из кризиса.

Общеэкономический анализ предполагает оценку общеэкономических переменных, таких как процентные ставки центрального банка, рост ВВП, инфляция и т.д. Состояние макроэкономики определяет перспективы конкретных отраслей и компаний.

Как провести фундаментальный анализ акций банковского сектора?

При анализе банков, помимо классических мультипликаторов, важно обращать внимание на кредитоспособность самого банка и качество выпущенных долговых инструментов.

Лучшие инструменты фундаментального анализа

Для криптовалют популярность инструмента, размер сети, ее активность, количество пользователей, пре

Finviz

Yahoo! Finance

Критика фундаментального анализа. Преимущества и недостатки фундаментального анализа

Заключение

- Экономических показателей страны и глобальных трендов.

- Перспективы рынков и отраслей.

- Событий в Мире политики, науки и техники.

- Корреляций экономических процессов самой компании, ее КПЭ.

- Продукта, бренда и даже корпоративной культуры.

- Торговлю с проверенным брокером рекомендую попробовать тут. Система позволяет торговать самостоятельно или копировать сделки успешных трейдеров со всего мира.

- Воспользуйтесь моим промокодом BLOG для получения бонуса 50% на депозит от LiteFinance. Промокод нужно просто ввести в соответствующее поле при пополнении счета в платформе LiteFinance и бонус зачислится одновременно с депозитом.

- Чат трейдеров в телеграм: https://t.me/marketanalysischat. Делимся сигналами и опытом.

- Канал в телеграм с отличной аналитикой, форекс обзорами, обучающими статьями и прочими полезностями для трейдеров: https://t.me/forexandcryptoanalysis