С.Н. Шаляев, консультант Государственной государственной службы Российской Федерации 1 класса, ответил на индивидуальные вопросы налогоплательщиков. Ответы экспертов вы можете изучить на сайте КонсультантПлюс. Получите пробный доступ к системе K+ и бесплатно ознакомьтесь с мнением чиновника.

Порядок учета расчетов с подотчетными лицами: законодательство

Каждому бизнесу приходится иметь дело с бухгалтерами. Сохранность средств и правильный налоговый учет расходов зависят от четкой организации и движения документов. Эта публикация поможет вам проверить, насколько правильно вы организовали процессы учета и выплат.

- Расчеты с подотчетными лицами

- Форма транспортной накладной и путевого листа

Торговая кредиторская задолженность

Подотчетные суммы

Кредиторская задолженность — это денежные средства, выданные сотруднику (подотчетному лицу) в качестве предоплаты за расходы организации, такие как покупка товаров и услуг:

- хознужды;

- покупку или оплату товаров (работ, услуг);

- командировочные расходы.

Работник (подотчетное лицо) отчитывается за выплаченные суммы в течение определенного периода времени:

- выдачи ему денежных средств из кассы организации;

- перечисления подотчетных средств на личную карту;

- снятия (оплаты) денежных средств работником с корпоративной карты;

- получения денежных документов из кассы организации.

Выдача денежных средств под отчет наличными

Основными документами, регулирующими порядок выдачи авансовых платежей из денежных средств организации, являются следующие.

Выдача наличных денег из фонда может производиться только на основании письменного распоряжения или письменного заявления материально ответственного лица (п. 6.3 ЦБ РФ N 3210-У). Документ может быть составлен в произвольной форме, но должен содержать следующую информацию (Письмо Центрального банка Российской Федерации № 29-1-1-0Э/20642 от 06.09.17) PDF

- фамилию, имя и отчество (при наличии) подотчетного лица;

- сумму наличных денег;

- срок, на который они выдаются;

- подпись руководителя;

- дату и регистрационный номер документа.

Банк России не ограничивает срок и сумму снятия наличных.

Кому могут быть выданы деньги после уведомления?

Наличные деньги по требованию могут быть выданы работникам, заключившим с организацией трудовой договор или гражданско-правовой договор (письмо ЦБ РФ от 02.10.2014 N 29-Р-Р-6/7859).

Целесообразно, но не обязательно, издать положение о внедрении с перечнем лиц, которым агентство выдает авансовые платежи.

С 2017 года разрешено перечислять наличные на счет работника, который не отчитался за ранее выданную сумму — исключен абзац 3 пункта 6.3 Указания ЦБС № 3210-У (Указание ЦБС № 4416-У от 19 июня 2017 года).

Суммы счетов-фактур могут выписываться из кассовой выручки предприятия (п. 1 Указания ЦБС № 5348-У).

Выдача подотчетных сумм безналичным способом

Руководство CBC N 3210-U (Процедуры выдачи сумм, ограничений и т.д.) не применяется к операциям безналичных платежей. К таким сделкам относятся:

- перечисление средств на личную карту работника;

- снятие (оплата) с корпоративной карты организации.

- с оплатой расходов организаций по поставкам товаров, выполнению работ, оказанию услуг;

- с командировочными расходами;

- с компенсацией сотрудникам документально подтвержденных расходов.

Выпуск корпоративных карт, держателем которых может быть физическое лицо, допускается в соответствии с пунктами 1.5 и 1.6 Положения Центрального банка Российской Федерации от 24.12.2004 N 266-П (далее — Положение 266-П). Положение определяет, какие операции могут осуществляться с использованием корпоративных карт.

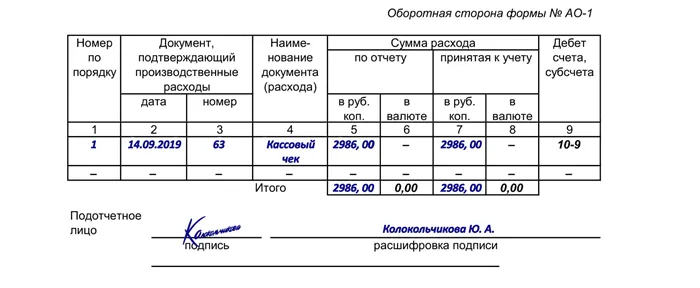

Авансовый отчет

Форма АО-1, утвержденная Госкомстатом РФ (Постановление Госкомстата РФ от 01.08.2001 N 55), используется в 1С для отчетности по суммам, выплаченным авансом, и денежным документам. Он отвечает всем требованиям Закона № 402-ФЗ, и организации легко его утвердить.

В дополнение к авансовому отчету работник должен приложить подтверждающие документы по расходам: Товарные и кассовые чеки, билеты, посадочные талоны, кассовые чеки, билеты, маршрутные карты и т.д.

Все сопроводительные документы должны быть оригинальными. Если оригинал документа утерян, то для целей подоходного налога его следует подтвердить другой квитанцией, например, подтверждением перевозчика об утере посадочного талона (письмо Минфина от 27.02.2012 N 03-03-07/6, письмо Минфина от 13.01.2012 N 03-03-06/1/11) или копией.

Чек считается оформленным надлежащим образом, если он составлен не только в соответствии с требованиями Федерального закона 402-ФЗ, но и с соблюдением всех требований, установленных статьей 4.7 Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» (далее — Федеральный закон N 54-ФЗ).

Подтверждающие документы

Кассовый чек, полученный в электронном виде и распечатанный покупателем на бумажном носителе, признается равнозначным кассовому чеку, распечатанному контрольно-кассовой машиной, при условии, что информация на кассовом чеке совпадает с информацией на электронном кассовом чеке, выданном покупателю (часть 4 статьи 1.2 Федерального закона N 54-ФЗ).

В 2017 году (с 01 июля по 01 сентября) в связи с отсутствием достаточного количества налоговых кассовых аппаратов для продаж ФНС РФ разъяснила, что организации и индивидуальные предприниматели обязаны выдавать покупателю распечатанное подтверждение оплаты между организацией (индивидуальным предпринимателем) и покупателем в случае невозможности применения кассового аппарата, соответствующего требованиям законодательства (письма от 26.06.2017 N 03-01-15/40115, от 14.06.2017 N 03-01-15/36887). Может ли выданный документ подтвердить расходы покупателя за этот период?

Кассовые чеки

Если чек был выдан с нарушением закона, налоговая проверка, скорее всего, поставит под сомнение расходы на такой документ, что будет учтено при расчете налога на прибыль. При этом, если отсутствует фальсификация информации о хозяйственной операции и соблюдены требования статьи 54.1.2 Налогового кодекса. 2 ст. 54.1 НК РФ, налогоплательщик имеет право уменьшить налоговую базу по налогу на прибыль. Этот аргумент может быть использован для

Формат отчета определяется компанией. Управляющий директор должен утвердить оригинал отчета приказом. Однако в его основе лежит сводная форма N АО-1 «Авансовый отчет».

Обязательные сведения, которые должны быть включены в документ, определены в пункте 2 статьи 9 Федерального закона от 06.12.2011 N 402-ФЗ.

Использование электронного сервиса для организации электронного потока документов может упростить подготовку и оформление отчетов.

Предварительный отчет составляется в одном экземпляре. В его подготовке участвуют как бухгалтерия, так и бухгалтер. Порядок подготовки и заполнения предварительной отчетности описан в Указании Банка России от 11.03.2014 № 3210-У.

Порядок действий при заполнении предварительного отчета ответственным лицом:

- НДС принять к вычету можно только по счету-фактуре. Исключение — п. 3, 6-8 ст. 171 НК РФ. Особенности вычета НДС по покупкам в рознице Кодексом не предусмотрены.

- НДС нельзя принять в расходы в целях налога на прибыль, так как п. 2 ст. 170 НК РФ не предусматривает возможности учесть в стоимости товара (работы, услуги) НДС, предъявленный без счета-фактуры.

Расходы могут быть подтверждены:

Все квитанции о расходах должны быть приложены к отчету, чтобы компания могла претендовать на вычет по этим расходам.

Четыре правила оформления

Заполнение авансового отчёта

Подотчётное лицо

- Сотрудник вписывает свои ФИО, должность и табельный номер.

- Сотрудник заполняет графу «Назначение аванса». В ней должна быть указана категория расходов: командировочные расходы, покупка расходников для офисного оборудования, представительские расходы и т.д.

- На оборотной стороне в графах со 2 по 4 сотрудник перечисляет реквизиты документов, подтверждающих расходы, в графе 5 записывает суммы затрат.

- кассовые и товарные чеки;

- электронные чеки;

- товарные накладные;

- приходные кассовые ордера;

- транспортные документы (проездные билеты, талоны).