Ощутимой выгодой может быть экономия на процентах по кредиту. То, что клиент мог бы заплатить, но не платит, потому что ставка заморожена.

Налог на доходы физических лиц

Все работодатели выплачивают своим работникам заработную плату и взимают с них подоходный налог. Узнайте, что такое НДФЛ с заработной платы и как он рассчитывается и отражается в бюджете.

Глава 23 Налогового кодекса подробно объясняет, что такое подоходный налог — это самый важный налог для физических лиц, им облагаются практически все доходы российских граждан. Подоходный налог удерживается непосредственно из дохода налогоплательщика.

Согласно Налоговому кодексу, подоходный налог — это налог на доходы физических лиц, аббревиатура часто используется как сокращение термина подоходный налог. Физические лица, уплачивающие подоходный налог (п. 1 ст. 207 Налогового кодекса):

- Граждане и лица без гражданства — налоговые резиденты РФ, нерезиденты, которые получают доход в России. За них НДФЛ рассчитывают и платят налоговые агенты, то есть их работодатели.

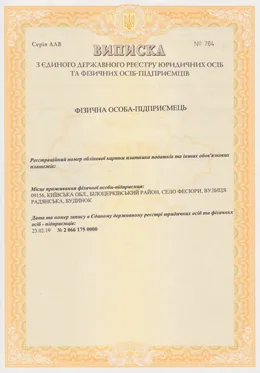

- Индивидуальные предприниматели, нотариусы, адвокаты — все, кто занимается частной практикой. Они рассчитывают и перечисляют платеж самостоятельно.

Налоговые агенты — это работодатели, выплачивающие вознаграждение физическим лицам. К ним относятся российские организации, их филиалы и подразделения, индивидуальные предприниматели, нотариусы и адвокаты.

Какие доходы облагаются НДФЛ

Налоговики объясняют простым языком, что такое НДФЛ: это налог на все доходы, полученные налогоплательщиком по трудовым и гражданско-правовым договорам в виде дивидендов и других налогооблагаемых доходов. Подоходный налог взимается с российских и иностранных доходов (статьи 208 и 209 Налогового кодекса).

Налоговый представитель обязан исчислить, удержать и перечислить удержанный налог с выплаченного дохода (статьи 24(1), 210(1) и (5), 211(2), 212 и 226(1) Налогового кодекса):

- в денежной форме — в российской, иностранной валюте;

- в натуральной форме — имущество, имущественные права, работы, услуги.

Если налоговый агент работает в FSA, он имеет право делегировать сбор подоходного налога утвержденному банку (статья 17 17-ФЗ от 25.02.2022, части 3 и 4).

Есть доход, который не облагается подоходным налогом с физических лиц. К ним относятся:

- компенсационные выплаты, которые установили по законам РФ, региональным законам, решениям представительных органов местного самоуправления, — выходное пособие, возмещение вреда здоровью и др. (п. 1 ст. 217 НК РФ);

- алименты (п. 5 ст. 217 НК РФ);

- другие необлагаемые выплаты.

Налоговые вычеты также применяются при расчете подоходного налога: они уменьшают налоговую базу на определенную сумму. Например, работники используют стандартные вычеты на детей, социальные вычеты на медицинское обслуживание и образование, а также имущественные вычеты на покупку жилья и выплату процентов по ипотеке.

Налогоплательщики получают вычеты через своих работодателей (налоговых агентов) или через налоговую инспекцию. Существуют вычеты, которые может получить только налоговый инспектор, например, имущественный вычет при продаже дома.

Воспользуйтесь бесплатным руководством от экспертов КонсультантПлюс, чтобы точно рассчитать НДФЛ и распределить его по своему бюджету.

Таблица ставок НДФЛ в 2022 году

В Налоговом кодексе четко сказано, что такое подоходный налог — это налоговый платеж с дохода, рассчитанный по определенным ставкам. Существуют различные тарифы:

- прогрессивная — 13, 15 %;

- фиксированная — 13, 30, 35, 15, 9 %.

Ставка налога зависит от вида и суммы дохода и налогового статуса получателя (статья 224 Налогового кодекса). Прогрессивные налоговые ставки применяются ко всем доходам, в отношении которых не установлены специальные налоговые ставки (п. 1 ст. 224 НК РФ).

Налогооблагаемым периодом для подоходного налога является календарный год. Это означает, что компания рассматривает доход налогоплательщика нарастающим итогом с 1 января по 31 декабря.

В таблице — все ставки подоходного налога в 2022 году:

Прогрессивный — Подоходный налог рассчитывается по налоговой базе нарастающим итогом.

Из заработной платы, окладов, вознаграждений по коллективному договору и других

Ставка в размере 13% также применяется к стоимости подарка, если получатель является российским налоговым резидентом.

По доходам от ценных бумаг российских организаций (кроме дивидендов), если:

Кроме того, 30% ставка налога применяется ко всем доходам, полученным нерезидентами, для которых не установлены 15% или прогрессивные ставки.

К выигрышам, призам от участия в конкурсах, играх — в сумме, превышающей 4 000 рублей.

Ставка в размере 35% применяется к некоторым выплатам членам потребительских кредитных кооперативов — на часть суммы, рассчитанной по ставке рефинансирования Центрального банка в размере 5%.

- бумаги учитываются на счете депо иностранного держателя, счете депо депозитарных программ;

- получатель не сообщил налоговому агенту сведения по ст. 214.6 НК РФ .

Проценты и дивиденды, выплачиваемые нерезидентами, при условии, что такие выплаты не связаны с приобретением цифровых финансовых активов.

На проценты по ипотечным облигациям, выпущенным до 01.01.2007, и на доходы, начисляемые доверительным управляющим по управлению ипотечным трастовым пулом по сертификатам участия, выпущенным до 01.01.2007.

Ставка применяется только к лицам, проживающим в России.

До 2023 года к каждой основе будет применяться прогрессивная ставка. С 2023 года ставка будет применяться ко всем базам (п. 2.1 ст. 210 НК РФ, п. 3 ст. 2 372-ФЗ от 23.11.2020).

Подоходный налог — это прямой налог, рассчитываемый с разницы между всеми доходами, полученными физическими лицами, и расходами, подтвержденными квитанциями или налоговыми вычетами, оформленными в соответствии с действующим законодательством.

Более подробную информацию о вопросах, охватываемых этим налогом, см. в статьях о подоходном налоге:

Плательщиками подоходного налога являются физические лица, которые для целей исчисления налога делятся на две группы:

Какой подоходный налог в России и кто должен его уплачивать

ВНИМАНИЕ! С 01.01.2021 года вводится прогрессивная шкала подоходного налога. Если доход превышает 5 миллионов рублей в год, налог будет рассчитываться исходя из 15%.

Эксперты K+ собрали основную информацию о ставках подоходного налога в зависимости от места жительства, а также письма Министерства финансов и Федеральной налоговой службы, разъясняющие, как применяются ставки подоходного налога в различных случаях. Получите бесплатную пробную версию.

Сумма подоходного налога, подлежащая уплате, зависит от ставки, по которой облагается доход физического лица. Раздел 224 Налогового кодекса предусматривает ставку индивидуального подоходного налога в размере 5%:

- Резиденты РФ — те, кто получает доход и находится в России не менее 183 календарных дней в течение года без перерыва. Они уплачивают налог в размере 13% от зарплаты (о размере НДФЛ по иным доходам речь пойдет ниже).

На иностранцев, работающих по патентной системе налогообложения, в настоящее время распространяются специальные правила по уплате авансовых налоговых платежей. При приобретении или продлении патента они должны внести авансовый платеж в размере 1200 рублей, умноженный на коэффициент дефляции, установленный на соответствующий год, и коэффициент, учитывающий особенности регионального рынка труда. В случае последующего

- Нерезиденты РФ — те, кто находится в РФ менее 183 дней и получает доход на ее территории. Размер подоходного налога с их доходов в общем случае составляет 30%. Однако для некоторых видов нерезидентов ставка НДФЛ составляет 13%. К нерезидентам, чьи доходы от основной трудовой деятельности облагаются по ставке 13% относятся ( п.3. ст. 224 НК РФ):

- работники из стран ЕАЭС (важный нюанс см. здесь);

- работающие по патенту;

- высококвалифицированные специалисты;

- иностранцы-беженцы или получившие убежище в России;

- участники Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию;

- члены экипажей судов, плавающих под Государственным флагом Российской Федерации.

Налоговая декларация должна подаваться каждый год. Однако обязательным условием для принятия декларации является правильность ее заполнения и правильность расчета подоходного налога. Для его расчета используется специальная формула, состоящая только из двух знаменателей:

Сколько процентов от зарплаты и других доходов составляет подоходный налог

Ставка подоходного налога с физических лиц в размере 35% является максимальной, поэтому она редко востребована и не каждое физическое лицо обязано ее платить.

- 9% с суммы доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007. Такая же ставка установлена с сумм доходов учредителей доверительного управления ипотечным покрытием, полученных на основании приобретения ипотечных сертификатов участия, выданных до 01.01.2007.

- 13% НДФЛ с суммы доходов физических лиц (заработной платы, вознаграждений по гражданско-правовым договорам, доходов от продажи имущества и др.). С 2015 года такая же ставка действует для дивидендов. Базу для налога с дивидендов необходимо рассчитывать, отделяя ее от других доходов, облагаемых по ставке 13%.

- 15% с сумм дивидендов, полученных физическими лицами — нерезидентами от долевого участия в российских организациях. С 01.01.2021 — с годовых доходов, превышающих 5 млн руб.

- 30% с сумм всех прочих доходов, полученных физическими лицами — нерезидентами.

- 35% с сумм выигрышей, призов и участия в любых конкурсах, сумм процентов от вкладов в банках (в части превышения установленных размеров ставки ЦБ РФ), сумм экономии на процентах с полученных кредитов и др.

Ставка налога рассчитывается с помощью агента. Когда необходимо рассчитать налоговую ставку адвоката, ее рассчитывают коллеги, конторы, консультационные пункты. Эта сумма вычитается из дохода сразу после его получения. Однако удерживаемая сумма не может превышать 50% от общей суммы платежа. Если налог не может быть удержан, налоговый представитель должен сообщить об этом как налогоплательщику, так и в налоговую инспекцию.

Как уменьшить 13%: налоговый вычет по НДФЛ

Особое внимание следует также уделить налоговой базе, на которую может претендовать физическое лицо. Невозможно платить налог на доход физического лица, если нет налоговой базы. Этот показатель определяется для каждого отдельного дохода. Это важно, поскольку к определенным видам дохода применяются разные налоговые ставки, поэтому их налоговая ставка различается. На налоговую базу влияют различные факторы. Например, если налог рассчитывается налоговыми агентами.

Например, если НДФЛ должен быть исчислен с дохода представителя юридической фирмы, это делает юридическая фирма или офис, в котором работает юрист. Процедура осуществляется по принципу агрегирования, начиная с начала налогового периода и заканчивая суммой каждого месяца. Это правило распространяется на всю прибыль, облагаемую налогом в размере 13% от общей суммы. Если налог рассчитывается по более высокой ставке, налоговая служба рассматривает его отдельно.

При расчете налога не учитывается любой доход, который человек может иметь из других источников. Это связано с тем, что именно они удерживают и несут ответственность за свою долю налога. Налог удерживается в момент выплаты. Таким образом, человек изначально получает меньшую сумму, чем фактический доход, и ему не нужно самому рассчитывать ее с учетом правильной ставки.

Вычет по НДФЛ — это способ легально немного уменьшить физический налог, поскольку вычет уменьшает физическую сумму облагаемого налогом дохода. Вычет также помогает вернуть часть уже уплаченного вами налога. Проблема в том, что вычеты доступны не всем. Чтобы получить право на участие в программе, вы должны понести определенные расходы, за которые, согласно закону, часть налога возвращается вам в виде вычета.

Расчет налога, налоговая база, ставкиНДФЛ

Пример ситуации

РАЗМЕР НАЛОГА alert alert-success»>Чтобы получить налоговый кредит, вам необходимо получить сертификат для заполнения декларации о доходах физических лиц. Сертификаты, которые могут подтвердить основание для вычета, имеют право на получение. Также могут быть уместны сертификаты социального статуса и т.д. Если вы не уверены, какие сертификаты использовать, лучше проконсультироваться с профессионалом. Он может посоветовать вам, какой тип справки о подоходном налоге использовать для получения вычета. Если вам был предоставлен вычет, вы можете потребовать его либо в налоговой инспекции, либо у своего работодателя.

Существует несколько способов уплаты подоходного налога. Наиболее распространенными являются виртуальные ресурсы, которые вы можете использовать для быстрого перевода своих пособий. Чтобы произвести оплату через онлайн-сервис, необходимо воспользоваться разделом «Оплата подоходного налога».

Подайте в налоговую службу декларацию о доходах физических лиц. Подайте налоговую декларацию бесплатно при посещении инспекции. Если вы не знаете, где подать налоговую декларацию, вы можете найти в Интернете адрес соответствующего офиса. Все реквизиты можно найти в разделе «Адрес инспекции/платежные реквизиты» в налоговой инспекции.

Существует также специальная программа, в которой можно заполнить регистрационное свидетельство. Он называется «Декларация». Здесь вы заполняете декларацию о подоходном налоге и сразу же отправляете ее в компетентный орган.

Вы можете получить юридическую консультацию по подоходному налогу на нашем сайте.

Налоговые вычеты по НДФЛ

Если заемщик не заявлял налоговый вычет на покупку жилья, он освобождается от уплаты налога на материальную выгоду. Однако это не происходит автоматически: вы должны предоставить в банк справку, подтверждающую это право. Документ можно запросить в Федеральной налоговой службе или в личном кабинете.

Однако существует проблема, с которой сталкиваются покупатели строящейся недвижимости. Айна Зайцева, член Палаты налоговых консультантов, объясняет, почему они по-прежнему должны платить налоги:

«Каждый имеет право на налоговый вычет при покупке недвижимости, но может претендовать на него только после подписания акта приема-передачи. Покупатели строящихся домов подписывают сертификат после того, как дом сдан. До этого момента они не могут получить свидетельство о праве на получение имущественного налогового вычета. И работодатель должен платить налог на вмененный доход до тех пор, пока не получит эту справку от работника или пока основная ставка не будет снижена», — говорит Айна Зайцева, налоговый консультант.

Порядок получения налогового вычета

После завершения строительства дома заемщик подписывает со строительной компанией акт приема-передачи. В этом случае он может заявить налоговый вычет на имущество и освобождается от уплаты налогов на вклад в натуральной форме.

Все налоги поступают в консолидированный бюджет Российской Федерации, то есть в федеральный, региональные, городские и районные бюджеты. Бюджет показывает, сколько денег получает Россия и ее граждане и на что они хотят их потратить. Самым важным источником дохода для каждого бюджета являются налоговые отчисления.

Большая часть подоходного налога — 85% — поступает в бюджет субъекта, т.е. Москвы, Санкт-Петербурга, Севастополя, республик, областей и краев. Оставшиеся 15% направляются в местные бюджеты. Например, Москва оставляет себе 85% всех поступлений от подоходного налога и отдает 15% городам Мосрентген, Воскресенск и Троицк.

Подоходный налог с физических лиц не поступает в федеральный бюджет, а остается там, где вы работаете. Они расходуются на улучшение региона или города. Мы уже писали о том, сколько и почему вы отдаете, в другой статье о подоходном налоге.

Вычет — это сумма, с которой государство удерживает подоходный налог или возвращает уже удержанную сумму. По закону все вычеты распространяются только на налоговых резидентов.

Как избежать налога на материальную выгоду

Налоговый кодекс предусматривает шесть видов налоговых вычетов:

Те, кто купил жилье, оплатил медицинское обслуживание, учебу или инвестиции, могут заявить о налоговом вычете и получить свои деньги обратно от государства.

Порядок заявления налогового вычета. Вы можете заявить вычет самостоятельно, подав налоговую декларацию 3-НДФЛ в налоговую службу в следующем году, либо получить его у своего работодателя в текущем году без подачи налоговой декларации.

Если вы заявляете вычет самостоятельно, обычно достаточно справки 2-НДФЛ от работодателя за предыдущий год и квитанции о расходах. Вы можете подать налоговую декларацию только в любой конкретный день: В течение года нет ограничений по времени. Можно подать более одной налоговой декларации за один и тот же период, но каждая дополнительная декларация должна содержать информацию предыдущей, иначе она будет аннулирована. Налоговая служба проверяет налоговую декларацию в течение трех месяцев и возвращает налог на счет.

Куда уходит НДФЛ

Чтобы получить вычет от вашего работодателя, вычет должен быть сначала одобрен Налоговым управлением. Для этого, если вы имеете право на вычет, вы должны собрать подтверждающие документы, заполнить форму заявления и подать ее в налоговую службу. Это можно сделать через личный кабинет налогоплательщика. В заявлении необходимо указать данные о своем вычете, данные работодателя, приложить копии документов и справку 2-НДФЛ. Вы можете подписать контракт прямо на сайте.

Уведомление будет готово через 30 дней. Это подтвердит, что конкретный работник имеет право на конкретную сумму вычета против своего работодателя. Этот документ необходимо предоставить в бухгалтерию или отдел кадров, и налог с заработной платы больше удерживаться не будет. Уведомление действительно только до конца текущего года.

Теперь подробнее о различных вычетах.

Налоговые вычеты

Сокращение для детей. Если у вас есть дети, вы имеете право на обычный налоговый вычет. На первого и второго ребенка — 1400 р., на третьего и каждого последующего ребенка — 3000 р. на каждого.

Как правило, вы имеете право на вычет на детей на работе, если вы заявите об этом. Ваш работодатель уменьшит вашу налоговую базу на сумму вычета и выплатит вам более высокую зарплату.

- Стандартные — ст. 218 НК РФ.

- Социальные — ст. 219 НК РФ.

- Инвестиционные — ст. 219.1 НК РФ.

- Имущественные — ст. 220 НК РФ.

- Вычеты по сделкам с ценными бумагами и финансовыми инструментами — ст. 220.1 НК РФ.

- Профессиональные — ст. 221 НК РФ.

Например, если ваша зарплата составляет P30 000 и вы имеете право на налоговый вычет в размере P1 400, налог будет уплачен с P28 600 вместо P30 000, то есть вы получите R26 282 вместо R26 100.

Вычет на образование — это социальный вычет. Вы можете получить обратно P22 100 за каждый год оплаты обучения — для вас и вашей семьи.

Штраф за неуплату налогов составляет от 20 % до 40 % от неуплаченной суммы. Непредставление налоговых деклараций наказывается штрафом в размере до 30 % от суммы налога за каждый год.

Уголовная ответственность грозит тем, кто долго и слишком мало платит налоги. Если за три года он задолжал 900 тысяч рублей, а это 10% от всей суммы налога или 2,7 миллиона рублей без учета лет и процентов, то по Уголовному кодексу он может быть привлечен к ответственности в виде штрафа в размере 300 000 рублей или лишения свободы сроком на один год.

Нелегальное предпринимательство. Если деятельность человека становится систематической и приносит регулярный доход, то это уже предпринимательство. Если вы занимаетесь коммерческой деятельностью без государственной регистрации и без уплаты налогов, вы можете быть привлечены к административной ответственности и оштрафованы на 2 000 рандов.

Если доход за период незаконного предпринимательства превышает 1,5 миллиона рандов, вам грозит уже не административная, а уголовная ответственность: штраф до 300 000 песо или тюремное заключение на шесть месяцев. Однако эта статья применяется редко и имеет ограничения.

Следовательно, сумма может быть в десять раз выше той, что была бы выплачена добровольно. Вот почему T-J всегда так много пишет о налогах и советует вам заплатить их и спать спокойно. С помощью нашего руководства сделать это несложно, и тогда вы сможете получить деньги от государства.