То же самое относится и к срокам продажи. Если деньги необходимы, валюта обменивается обратно после продажи ETF в долларах. По новой цене.

Гид по ETF — 15 главных вопросов: Что такое ETF фонды, Как они работают, Как на них заработать и др.

🔹 Что такое ETF и почему ETF являются моим предпочтительным средством инвестирования и важным источником пассивного дохода? 🔹 Каковы различные типы ETF? 🔹 Как и где их можно купить? 🔹 Существуют ли российские ETF? 🔹 Как выбрать лучшие ETF? 🔹 Как можно заработать на ETF и какую доходность они предлагают? 🔹 Преимущества ETFs 🔹 Риски ETFs 🔹 Какова минимальная сумма и начальный капитал, необходимый для покупки ETF? 🔹 В какой валюте деноминированы ETF 🔹 В чем разница между инвестированием в ETF, взаимные фонды или акции? 🔹 Налогообложение ETFs 🔹 Продолжительность инвестиций

Узнайте это и многое другое в сегодняшнем подкасте.

Личная история

Что касается меня, то я — удобный консерватор или, другими словами, робкий инвестор. В течение многих лет я хранил свои сбережения в недвижимости и на сберегательных счетах, потому что боялся инвестировать в ценные бумаги. Но недвижимость — это рублевый актив, а рубль теряет половину своей стоимости каждые 5-7-10 лет, а инфляция медленно съедает и мои рублевые, и долларовые сбережения.

И наступил момент, когда один страх, страх потерять большую часть моих сбережений из-за девальвации и инфляции, победил другой страх — страх инвестирования в фондовый рынок. Я понял, что должен идти на риск, если хочу обеспечить пассивный доход для своей семьи! И в то время у меня не было никакого опыта инвестирования в фондовый рынок и практически никаких знаний о нем!

Тогда я решил инвестировать очень небольшую сумму каждый месяц, чтобы набраться опыта, избавиться от страхов и не потерять сразу много денег, если что-то случится. И это было одно из лучших решений в моей жизни! Потому что я пришел к убеждению, что прибыль на фондовом рынке реальна, что не обязательно быть крупным инвестором, чтобы вкладывать деньги, и что большинство страхов основаны на невежестве. Я также понял, что за все эти годы страха я потерял огромное количество денег для своей семьи! Но лучше поздно, чем никогда!

После долгих исследований и изучения этой темы я решил выбрать ETFs, которые позволяли мне чувствовать себя в безопасности и получать регулярный доход в валюте. Ну…

Почему это может быть интересным?

Если вы мечтаете иметь пассивный доход в рублях или иностранной валюте, который с годами мог бы стать вашим основным доходом, если вы мечтаете начать инвестировать, но боитесь (как я в свое время), что ничего не понимаете в ценных бумагах и фондовом рынке, если вы боитесь, что фондовый рынок — это пузырь, если ценные бумаги для вас — непонятное казино, если вы боитесь потерять свои с трудом заработанные сбережения — тогда прочтите/прослушайте этот подкаст от начала до конца.

Примечание ETF

Что такое ETF простыми словами

Приведу пример из жизни.

Вы хотите съесть торт. Что вы должны делать?

Найдите рецепт (если вы не умеете готовить). Сходите в магазин или на рынок. Найдите и купите правильные ингредиенты.

Найдите время для приготовления пищи. И нет никакой гарантии, что они будут вкусными.

Это будет стоить вам много времени и денег. Ты испекла огромный торт. Даже если вам нужен только один кусок. И все еще есть остатки.

Завтра вы захотите другое экзотическое блюдо. Нужно ли нам снова ходить по магазинам и готовить?

Да, это так. Что ты делаешь?

Вы можете пойти в кафе (столовую, ресторан). Повар уже испек вкусный пирог.

Вы покупаете порцию (не весь товар). Вы едите его и наслаждаетесь жизнью.

ETF работают аналогичным образом. Поставщики фондов формируют продукт из различных ценных бумаг (компонентов). И продайте всем участникам кусок (два или три, в зависимости от того, кому он нужен) этого пирога. Или другие «блюда». За небольшие деньги.

Конечно, не за спасибо. ETF должны платить комиссию за управление фондами.

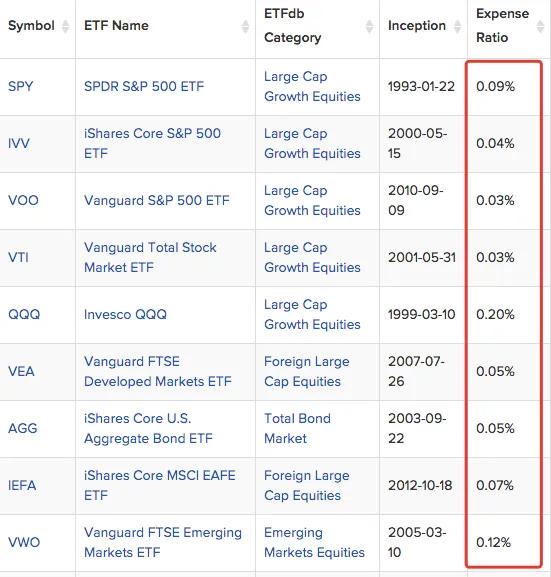

Российские паевые инвестиционные фонды взимают в среднем около 1% в год в качестве платы за управление.

Finex ETFs, инвестирующие в акции, составляют 0,9%. Облигации — от 0,45 до 0,95%.

Поставщики фондов ITI — 0,65%.

ETF (не совсем ETF, но близко) от ВТБ, Сбербанка, Альфы — от 0,5 до 2%.

В этом отношении американские ETF дешевле для инвестора. Ставка менеджмента может быть в 10-20 и даже 50 раз ниже, чем у их российских коллег. Существуют даже бесплатные фонды. Отсутствие ежегодной платы за управление.

Например, индексный фонд Vanguard S&P 500 Index ETF стоит 0,03% в год.

Популярные биржевые фонды с капитализацией от десятков до сотен миллиардов долларов берут за свои услуги в среднем «всего» 0,03-0,15%.

Так называемая комиссия за управление ETF, устанавливаемая в процентах от NAV (совокупных чистых активов), в год. Но плата взимается ежедневно. Пропорционально сроку хранения паев фонда.

Например. Комиссия за управление составляет 1,1% в год. Инвестор покупает 10 единиц ETF за 10 000 рублей.

Ежедневная комиссия взаимного фонда составляет около 0,003%. Или 30 девушек в день.

Как списывается комиссия за управление

Эти деньги вычитаются из стоимости акций взаимного фонда. Уменьшить расчетную цену ETF на необходимую сумму. В нашем случае это 3 девушки на акцию. За каждый проведенный день.

Большинство ETF основаны на реальных активах (компаниях), а сами акции фонда хранятся в международных банках-кастодианах. Итак, по сути, биржевые фонды — это такие же фонды, как акции и облигации, хотя существует ряд синтетических и нестандартных ETF.

В чем разница? Деривативы — такие как многие известные CFD и фьючерсы — предназначены только для хеджирования цены базового актива.

Растущая популярность биржевых фондов в сочетании с их диверсификацией привела к ошибочному мнению, что биржевые фонды могут обеспечить высокую доходность при низком риске. Это, конечно, неправда.

ETF это производный инструмент?

В действительности, биржевой фонд — это просто оболочка, позволяющая продавать ту или иную стратегию на фондовом рынке (обычно за очень небольшие комиссионные). Однако стратегии и базовые активы взаимного фонда могут быть совершенно разными.

Существуют фонды денежного рынка с казначейскими векселями, которые являются очень консервативными, но и приносят низкую доходность (в настоящее время около 1% в год). А есть фонды акций развивающихся рынков, которые могут потерять более 50% своей стоимости в условиях глобального кризиса, несмотря на диверсификацию. Но их долгосрочная доходность может составлять более 10% в год.

Существуют левериджированные фонды, которые увеличивают риск, и даже совершенно неожиданные варианты: Фонд FLAG, например, основан на индексе предполагаемых информационных манипуляций, а фонд MNA представляет собой арбитражную стратегию слияний и поглощений. Однако таких меньшинство.

Поэтому можно с уверенностью сказать, что вероятность того, что фонд выйдет в ноль, близка к нулю, если он состоит из многих ценных бумаг: Это предполагает, что вся экономика или, по крайней мере, отдельные сектора обанкротятся. Стоит вспомнить, что во время банкротства 1998 года Сбербанк, Аэрофлот, Газпром и другие крупные компании продолжали работать, несмотря на то, что индекс РТС потерял 90% своей стоимости.

ETF это консервативный инструмент?

Некоторые источники, такие как Morningstar, оценивают биржевые фонды и взаимные фонды от одной до пяти звезд. Чтобы понять их значение, важно знать, что большинство ETF являются пассивными стратегиями, т.е. они отражают структуру соответствующего индекса фондового рынка.

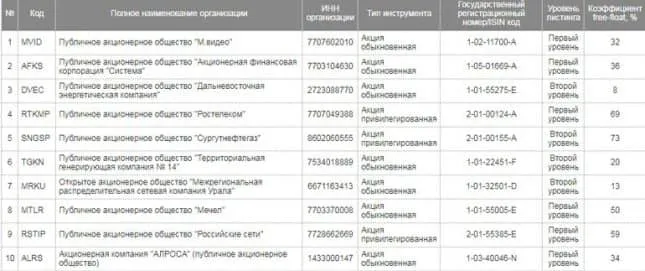

Наиболее популярным (но далеко не единственным) индексом является взвешенный по рыночной капитализации фондовый индекс. Это означает, что чем выше цена акций компании, тем больше ее вес в индексе. В России, например, это индекс Мосбиржи (бывший ММВБ). Индекс регулярно пересматривается и по сути является электронным отчетом. Однако фонд акций, купивший акции компаний в той пропорции, в которой они представлены в индексе, уже является инвестиционным средством.

Рейтинг фонда во многом зависит от его последних показателей. Если индекс компании в последнее время показывает низкие результаты, то ETF, скорее всего, будет иметь соответствующий рейтинг. Однако это не означает, что сам фонд плох: Инвестиции в любой актив неизбежно сопровождаются периодическими подъемами и спадами. Поэтому, возможно, время для фонда еще не пришло.

С другой стороны, крупные, прибыльные взаимные фонды могут иметь пять звезд — но они, вероятно, находятся на пике своей прибыльности и скоро упадут. Поэтому ранжирование фондов не является показателем их выбора. Согласно последним данным, не существует корреляции между рейтингом взаимного фонда и его будущими показателями.

Кроме того, существует ряд активно управляемых биржевых фондов и их рейтинги

На какие показатели фондов обращать внимание?

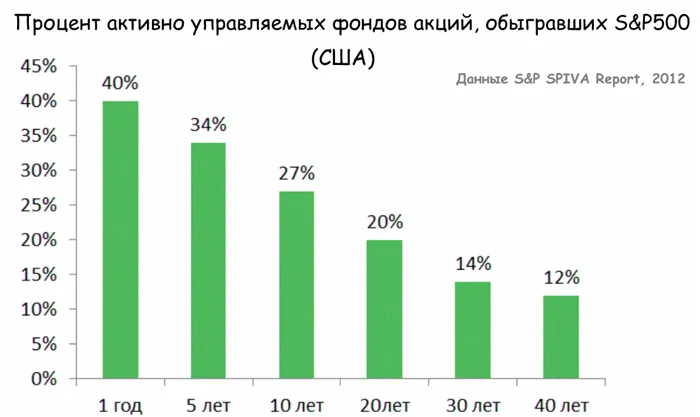

Однако активно управляемые фонды нестабильны, и не стоит экстраполировать результаты управления на будущее — исследования показывают, что чем дольше управляется активно управляемый фонд, тем сложнее ему превзойти индекс фондового рынка. Именно поэтому индексное инвестирование является лучшим вариантом для долгосрочных инвесторов.

Суть в том, что следует учитывать не рейтинги взаимных фондов (или четкое понимание эталонных показателей), а другие критерии. В частности, состав и капитализация фонда, плата за управление и срок действия ETF. Рыночная разница для крупных фондов будет очень незначительной. Статью о выборе фонда читайте здесь.

В целом, ETF имеют более низкие комиссии, чем взаимные фонды — и это большая часть их привлекательности. В 2019 году средние годовые расходы на управление (также называемые коэффициентом расходов) взаимных фондов составили 0,52%. Средний коэффициент расходов ETFs составил 0,18%.

ETF также предлагают инвесторам преимущества в плане налоговой эффективности. Как правило, оборот внутри взаимного фонда (особенно активно управляемого) выше, чем в биржевом фонде, и такие покупки и продажи могут привести к росту капитала. Аналогичным образом, когда инвесторы хотят продать взаимный фонд. Затем управляющий фондом должен получить денежные средства от продажи ценных бумаг, что также может привести к приросту капитала. В любом случае, инвесторы должны платить эти налоги.

ETF становятся все более популярными, но количество доступных фондов еще больше. Эти два продукта также имеют различные структуры управления (обычно активные для взаимных фондов, пассивные для ETF, хотя существуют и активно управляемые ETF).

Как и акции, ETF могут торговаться на фондовой бирже и имеют уникальные коды для отслеживания динамики цен. В отличие от акций, которые представляют одну компанию, ETF представляют корзину акций. Поскольку ETF включают в себя несколько активов, они могут обеспечить лучшую диверсификацию, чем отдельные акции. Такая диверсификация может помочь снизить риск вашего портфеля.

Иногда ETF фокусируются на определенных секторах или темах. Например, SPY — это ETF, который отслеживает S&P 500, а есть и забавные ETF, такие как HACK — фонд кибербезопасности и FONE — ETF, ориентированный на смартфоны.

ETF и паевые инвестиционные фонды

По данным ETF.com (дочерняя компания Чикагской биржи опционов), в 2020 году листинговые ETF в США получили приток средств в размере 507,4 млрд долларов. Этот показатель на 55% превышает приток средств в ETF в 2019 г. Инвесторы устремились в ETF, потому что они очень просты, относительно дешевы и предлагают доступ к разнообразным продуктам.

ETF относительно поздно появились на рынке в России, а именно

Различия заключаются в инициировании и последующем контроле над структурой и работой фонда. Как отмечается в отчете FinEx ETFs, крупнейшего в России поставщика ETF, БПИФы унаследовали как минимум две неприятные характеристики паевых инвестиционных фондов — низкую прозрачность и обусловленную этим низкую корреляцию с заявленным значением индекса. Эксперты FinEx также отмечают, что ETF подвергаются гораздо более жесткому надзору, поскольку они включают в себя несколько уровней международной ответственности и независимого хранителя.

ETF и акции

Все инвестиции связаны с рисками, от рыночных до регулятивных и институциональных. В случае с ETFs есть несколько важных моментов, которые дают инвесторам немного больше уверенности и уверенности.

Как управляются и работают ETF

Плюсы и минусы ETF фондов

Участники деятельности ETF

Плюсы инвестиций в ETF

- Диверсификация. Хотя о диверсификации легко думать в смысле широких рыночных вертикалей – например, акций, облигаций или конкретного товара – ETF также позволяют инвесторам диверсифицироваться по горизонтали, как отрасли. Чтобы купить все компоненты определенной корзины, потребуется много денег и усилий, но одним нажатием кнопки ETF предоставит эти преимущества вашему портфелю.

- Прозрачность. Любой, у кого есть доступ в Интернет, может отслеживать ценовую активность конкретного ETF на бирже. Кроме того, авуары фонда раскрываются общественности каждый день, тогда как с паевыми фондами это происходит ежемесячно или ежеквартально.

- Налоговые льготы. Инвесторы обычно облагаются налогом только при продаже инвестиций, тогда как паевые инвестиционные фонды несут такое бремя в ходе инвестирования.

Минусы инвестирования в ETF

- Торговые расходы. Затраты на ETF не могут ограничиваться соотношением расходов. Поскольку ETF торгуются на бирже, с них могут взиматься комиссионные от онлайн-брокеров. Многие брокеры решили снизить комиссию ETF до нуля, но не все сделали это.

- Возможные проблемы с ликвидностью. Как и в случае с любой другой ценностью, когда придет время продавать, вы будете зависеть от текущих рыночных цен, но ETF, которые не торгуются так часто, будет сложнее сбывать.

- Риск закрытия ETF. Основная причина этого заключается в том, что фонд не привел достаточно активов для покрытия административных расходов. Самым большим неудобством закрытия ETF является то, что инвесторы должны продавать раньше, чем они могли предполагать, и, возможно, в убыток. Есть также раздражение от необходимости реинвестировать эти деньги и возможность неожиданного налогового бремени.

Братья, но не близнецы

Операции, связанные с ETF

Провайдер (должен быть профессиональным участником рынка ценных бумаг, уполномоченным Банком России).

Защита интересов инвестора

Регистрирует фонд. Не владеет активами фонда, но действует как посредник между инвестором и компанией, выпускающей ценные бумаги фонда. Он может сам управлять фондом или назначить внешнего профессионального участника для управления фондом.

- Наличие независимых участников в работе ETF. Ключевыми из них являются кастодиан и администратор. Кастодиан (депозитарий) хранит все активы фонда, а также совместно с администратором контролирует действия менеджера (управляющего), чтобы они соответствовали инвестиционной декларации. Кастодианы не просто хранят бумаги «на полках», их задача — ведение надлежащего учета, а за нарушения они отвечают в прямом смысле головой — своим имуществом и репутацией. Кастодианы не могут смешивать активы фондов со своими и должны обеспечить разделение активов (сегрегацию). Довольно часто кастодианами выступают крупные банки, поскольку деятельность их довольно строго регулируется и соответствовать всем требованиям непросто. Администратор, в свою очередь, организует и контролирует все процессы выпуска новых акций ETF и погашения старых, ведет надзор за выполнением инвестиционных целей и рапортует регулятору, если инвестдекларация нарушается (если отклонение от индекса превышает 0,1%).

- Фонд сам по себе не может обанкротиться, так как представляет собой набор активов, а не организацию, ведущую деятельность. Если с провайдером ETF что-то случится, то фонд будет передан другому провайдеру. При этом раздельное хранение активов обеспечит безопасность вложений инвесторов.

Управляющая компания (менеджер фонда) Эти функции может выполнять и сам провайдер.

| Она запускает ETF, реализует инвестиционную стратегию фонда (управляет им), покупает и продает ценные бумаги. Он отслеживает структуру и цены паев фонда по отношению к эталону. | Менеджер |

| Обеспечивает функционирование механизма подписки и погашения деньгами и ценными бумагами. В случае отклонения от эталона на 0,1% и более, управляющий требует объяснений от управляющей компании и представляет их в надзорный орган. Он должен регулярно оценивать активы Фонда. Контролировать действия управляющего (администратора) фонда в соответствии с инвестиционным заявлением. | Депозитарий |

| Хранит активы фонда (отдельно от своих собственных); ведет учет передачи прав собственности. Контролирует работу ETF в соответствии с Инвестиционным заявлением и требованиями регулятора (ЕС). | Уполномоченный участник (Уполномоченное лицо) В основном это брокер, но иногда Уполномоченное лицо и трейдер — одно лицо. |

| Финансовая поддержка фонда. Контролирует адекватность цен на активы и единицы продукции. | Регулятор |

| Российские биржевые фонды (фонды FinEx, ITI) регулируются Центральным банком Ирландии, Европейским управлением финансового поведения (FCA, Великобритания), Европейским управлением по рынкам ценных бумаг (ESMA) и Центральным банком России. | Фонды акций следует выбирать, как и любой другой актив в вашем портфеле — на основе вашего инвестиционного профиля, инвестиционных целей, предпочтений рынка, валюты и т.д. Наиболее разумным подходом является создание сбалансированного портфеля из различных биржевых фондов, который вооружен против изменений рынка за счет диверсификации (по сути, у вас есть портфель, охватывающий тысячи ценных бумаг). Для этой цели не очень подходят узкоспециализированные фонды, ставшие популярными в последнее время (например, в игорном бизнесе или SPACs). Такие фонды не должны составлять большую часть портфеля, так как они могут существенно изменить его доходность. Выбрать ETF по своему вкусу и создать портфель из различных ETF можно здесь. Однако обратите внимание, что ограниченное количество ETF (от зарегистрированных в России провайдеров FinEx ETFs и ITI Funds) доступно для розничных инвесторов без специального статуса в России. Прямой доступ к биржевым фондам пока невозможен для неквалифицированных инвесторов. |

| С апреля 2022 года можно будет сдать экзамен на право работы с необеспеченными ETF на российских биржах. | |