Вывод таков: депозитарные расписки помогают компаниям привлекать капитал за рубежом и легально продавать его по всему миру, а частным инвесторам — увеличивать свою прибыль, оставаясь в своей стране и уплачивая налоги в соответствии с внутренним законодательством.

Глобальные депозитарные расписки (Global Depositary Receipt)

Как работают глобальные депозитарные расписки. Примеры и объяснения, различия и процесс покупки глобальной депозитарной расписки (ГДР).

По данным NYSE (Нью-Йоркской фондовой биржи), количество сделок с ГДР за последние годы увеличилось на 137%. Кроме того, все больше и больше ГДР покупают розничные инвесторы.

Вы узнаете, что делает ГДР привлекательными для инвесторов и как структурирован этот актив.

Что такое Глобальные Депозитарные Расписки (простыми словами)

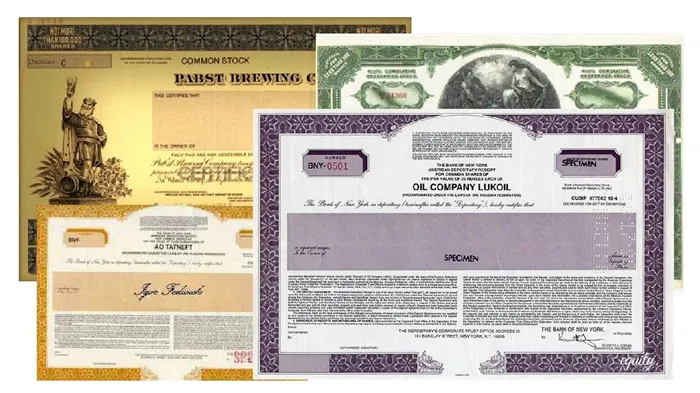

Глобальная депозитарная расписка — это вторичная ценная бумага, подтверждающая право собственности владельца на конкретный базовый актив (акцию) иностранного эмитента. ГДР свободно обращаются на фондовых биржах.

ГДР — это обычные депозитарные расписки, с той лишь разницей, что они обращаются в разных странах, в основном в Европе.

Глобальные депозитарные расписки (ГДР) — это, проще говоря, обыкновенные акции иностранных компаний на зарубежных фондовых биржах. Например, иностранные компании не могут котироваться на фондовых биржах, если они выпускают свои новые акции в иностранной валюте. Но инвесторы заинтересованы в покупке акций иностранных компаний. Спрос воспроизводит предложение, и, минуя выпуск акций в иностранной валюте и сложности конвертации и двойной отчетности, был создан отдельный класс акций, который просто конвертируется в другой.

Американские и британские инвесторы первыми вошли в бизнес DR в 1926 году. Правительство Туманного Альбиона запретило экспорт ценных бумаг, а штаты ввели строгий запрет на иностранные ценные бумаги.

- При посредничестве JPMorgan Chase & Co первыми депозитарными расписками американские инвесторы оплатили акции британской торговой сети Selfridge, специализировавшейся на продаже верхней одежды.

Эти сделки назывались «американскими депозитарными расписками» или АДР. Американскими» их сделало место выпуска, т.е. фондовые биржи США. Тираж АДР постепенно увеличивался, и депозитарные расписки пользовались большим спросом во время Великой депрессии.

Отсутствие уверенности в ценных бумагах собственных компаний заставило американских инвесторов искать спасения в активах иностранных эмитентов. Они предлагали высокие дивиденды и привлекали американский капитал.

Депозитарные расписки появились на биржах других стран, где им было дано новое название «глобальные депозитарные расписки».

Другими словами, глобальная депозитарная расписка — это акция иностранной компании, купленная инвестором и физически хранящаяся на территории другой страны. Право собственности инвестора на ценную бумагу обеспечивается сертификатом.

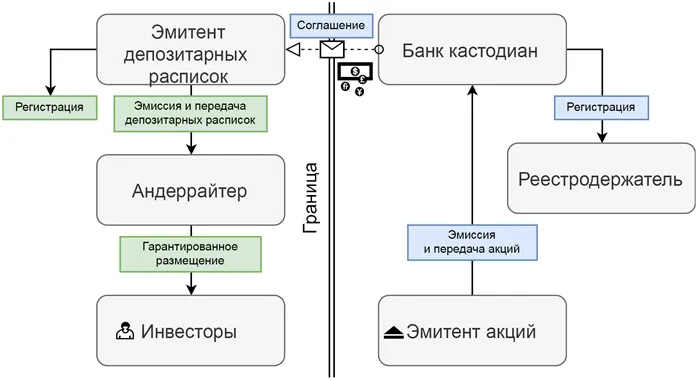

Как построен процесс эмиссии GDR

Выпуск депозитарных расписок компанией, заинтересованной в освоении зарубежных рынков

Компания из США, желающая разместить свои акции на немецкой фондовой бирже, может сделать это с помощью ГДР.

Американская компания должна заключить соглашение с немецким кастодиальным банком, который выпускает акции для резидентов Германии после получения инструкций от внутреннего кастодиального банка компании.

Акции выпускаются в соответствии с законодательством обеих стран.

- Компания заключает соглашения с банками депозитарием и кастодианом. Они осуществляют выпуск и хранение депонированных акций.

- Пакет документов отправляется компанией на рассмотрение в специальную комиссию регулятора (SEC, Центробанк РФ и госорганы других государств).

- После выдачи разрешения на проведение эмиссии GDR, компания совместно с банками занимается составлением «дорожной карты». Процедура схожа по многим моментам с IPO. Проводится активная работа с заранее очерченным кругом потенциальных инвесторов, брокеров и других участников биржевых торгов.

- GDR появляются в открытых торгах. Причем регистрацию сделок с этими вторичными бумагами берет на себя не биржа, а банк-депозитарий. В операции принимает участие брокер, самостоятельно проводящий процедуру депонирования в банке.

- Глобальные Депозитарные Расписки получают хождение на вторичном рынке, при желании владельца их реализовать.

Пример глобальной депозитарной расписки

Этот механизм включает в себя, в упрощенном виде, следующие шаги:

Теперь рассмотрим преимущества и недостатки глобальной депозитарной расписки.

Ниже перечислены очевидные преимущества глобальных депозитарных расписок:

Механизм использования глобальных депозитарных расписок

Но вернемся к GLD: несмотря на кажущиеся недостатки, у них действительно есть некоторые преимущества. Эти преимущества зависят от конкретной стороны сделки. Для инвесторов они проявляются в следующих событиях:

- Отечественная компания заключает договор с зарубежным депозитарным банком с целью выпуска ГДР.

- После этого Международный депозитарный банк заключает соглашение о хранении с национальным депозитарием такой компании.

- Отечественный кастодиан владеет акциями акционерного общества.

- По поручению отечественного депозитария зарубежный депозитарный банк выпускает акции иностранным инвесторам.

- Весь процесс осуществляется под строгим руководством.

- ГДР обычно номинируются в долларах США

У эмитентов есть свои преимущества от торговли ГДР:

Преимущества ГДР

Они позволяют инвесторам включать в свой портфель акции, которые не торгуются на российских биржах. При правильном выборе ценных бумаг можно добиться довольно высоких доходов. ГДР могут иметь различные номиналы. Например, одна ГДР может быть равна 1, 2 или 10 акциям. Это дает инвесторам возможность вкладывать средства в ценные бумаги, на которые в обычных условиях у них не хватило бы средств.

- обеспечивают доступ к иностранным рынкам капитала;

- предоставляют владельцам бизнеса возможность продажи более чем в одной валюте акций компаний, зарегистрированных на зарубежной фондовой бирже или на внебиржевом рынке;

- расширяют глобальное присутствие компании, что помогает привлечь международное внимание и охват;

- являются ликвидными по своей природе, поскольку изначально опираются на спрос и предложение, которые могут регулироваться;

- оценка стоимости акций на внутреннем рынке повышается, при листинге на международном рынке;

- с ГДР нерезиденты могут инвестировать в акции иностранной компании;

- могут быть свободно переданы другим хозяйствующим субъектам;

- иностранные институциональные инвесторы могут покупать акции компаний-эмитентов ГДР в своей стране, даже если они ограничены в покупке акций иностранных компаний;

- увеличивают базу акционеров компании;

- экономят налоги инвестора, который должен будет платить налог, если покупает акции иностранной компании, тогда как с ГДР это не так.

Плюсы и минусы ГДР

К вашему сведению, держатели ГДР имеют те же права, что и держатели ценных бумаг, и поэтому могут участвовать в управлении компанией.

- возможность приобретения расписок на реальные ЦБ различных компаний, отсутствующих на биржах РФ;

- упрощение заключения сделок, расчетов по зарубежным акциям;

- депозитарные расписки ликвидны также, как и акции;

- продажа в разных валютах;

- экономия на налогах.

Что касается обратной стороны ГДР, то в случае нарушения правил эмитенту грозят серьезные последствия. Более того, обычно выигрывают только розничные инвесторы с большими суммами наличности, поскольку ГДР являются довольно дорогими финансовыми инструментами.

- упрощение доступа к рынкам за рубежом с возможностью расширять базу вкладчиков, облегчать процесс мобилизации капитала;

- ГДР помогают повысить ликвидность самих акций;

- делают доступными рынки международного уровня, привлекают суммы, которые не удается мобилизовать на какой-то одной бирже;

- повышают популярность неамериканских организаций в международном сообществе;

- рост базы акционеров.

Выпуск долевых ценных бумаг называется эмиссией ценных бумаг. Этот процесс осуществляется на основе соглашения между хранителем и эмитентом в стране, где выпущенные ценные бумаги находятся в обращении. В соглашении между сторонами должны быть указаны обязательства, участие инвестора и его права. Срок депонирования ценных бумаг, условия передачи в центральный банк и сегрегации с расходами являются обязательными. Глобальные DR создаются следующим образом:

Чтобы полностью понять механизм создания и распространения ДР, необходимо знать, кто является участниками процесса и какое влияние они оказывают на этот процесс.

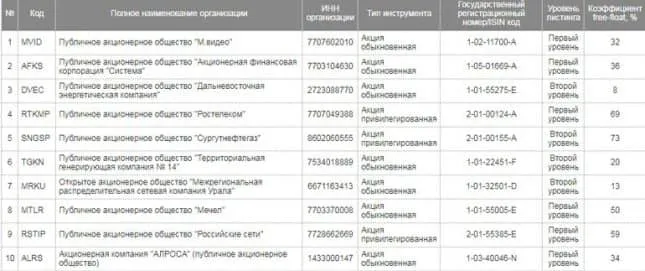

Это первое звено в цепи доказательств. Иностранные эмитенты выпускают ценные бумаги для финансирования и расширения своей деятельности. К российским эмитентам применяются определенные требования: Они должны соответствовать российским законам и правилам, иметь определенный размер капитала и быть кастодианами не менее трех лет.

Эмиссия глобальных депозитарных расписок

Российский Центральный банк является эмитентом национальной валюты, а затем существуют коммерческие банки. Международная валюта

- Банки эмитента и депозитария подписывают договор.

- Депозитарием выкупаются у эмитента бумаги и учитываются в банке-кастодиане.

- Депозитарий создает расписки, размещаемые в инвесторских портфелях. Объем акций на одну расписку варьируется от какого-то процента доли и до целого пакета ЦБ.

- ГДР обращаются на рынках в виде ценных бумаг.

Третьим звеном в создании ГДР является депозитарий, один из основных участников эмиссии соответствующих ценных бумаг. В стране эмитента это банк-депозитарий, который, по сути, является хранителем ценных бумаг. Опекун должен заключить договор об опеке. А затем акции, хранящиеся в банке, становятся обеспечением для создания и листинга глобальных ДР. То есть банк-депозитарий получает от депозитария право на владение акциями эмитента.

Банк-эмитент

После выпуска и депонирования депозитарных расписок ГДР начинают обращаться на вторичном рынке. В сделках участвуют несколько сторон — кастодиан, брокерская фирма и сам инвестор. Следует отметить, что название ценных бумаг может содержать аббревиатуру PJSC. В переводе на русский язык это означает Публичное акционерное общество, например, ПАО «СДМ-Банк» или ПАО «МТС».

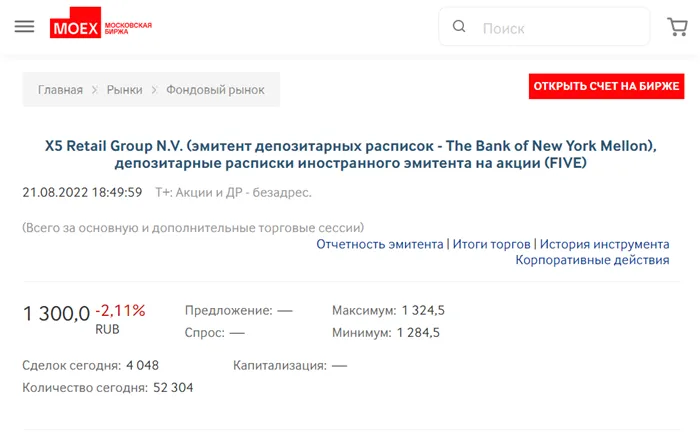

ДР можно приобрести на финансовых рынках. Несколько из них зарегистрированы в Санкт-Петербурге. ДР также можно найти на Московской фондовой бирже, но реже. Покупки осуществляются на разных этапах:

Банк-депозитарий

Однако более короткий путь — это покупка депозитарных расписок у другого участника рынка. Затем ценные бумаги просто переводятся со счета бывшего владельца на счет нынешнего владельца.

Банк-кастодиан

Эмитент контролирует цену акций и выпущенных на них сертификатов. Если возникают отклонения в стоимости, инициируется дополнительный выпуск ценных бумаг или сокращение их количества. Это значительно снижает риск падения цены ценной бумаги. Однако этот период времени выгоден для инвесторов, поскольку ГДР можно приобрести дешевле, чем сами акции. Проще говоря, можно заработать более высокие дивиденды, имея меньше денег.

Обращение ГДР

Все поступления от продажи ценных бумаг и начисленные проценты по ним деноминированы в этой валюте. По этой причине юридическое или физическое лицо из другой страны может купить депозитарную расписку. Когда вы продаете свои активы, вы должны:

Где и как купить глобальные депозитарные расписки

Важно отметить, что финансовые потери от всех вышеперечисленных операций несет исключительно держатель ГДР. Если эти депозитарные расписки активно торгуются на биржах, продать их не составит труда.

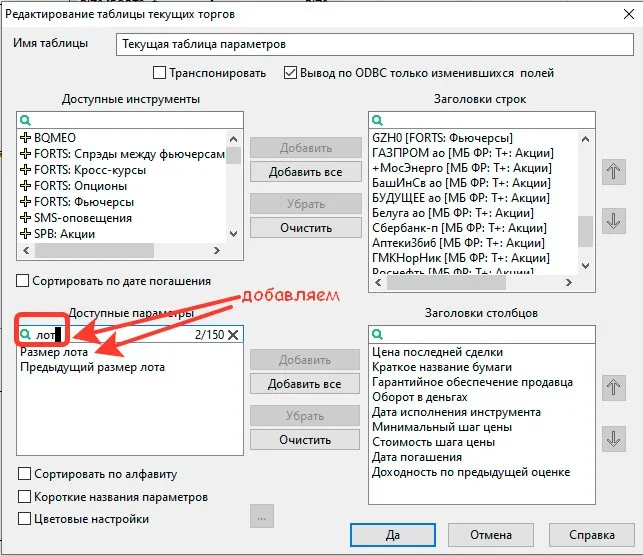

- клиент-инвестор дает своему брокеру поручение на покупку депозитарных расписок выбранной организации;

- брокер эти бумаги покупает или обращается к депозитарию с просьбой выпустить еще, если ГДР нужных организаций на бирже в готовом виде не нашлось. Приобретение ЦБ происходит по собственным отделениям, расположенным в государстве, где находится эмитент. Помочь в покупке может посредничество брокеров, фигурирующих на рынке эмитента;

- если на фондовых рынках покупку осуществляет иностранный брокер, то ЦБ должны пройти в кастодиане депонирование;

- кастодиан записывает купленные активы на счет депозитария, который и выпускает расписку;

- далее банк с помощью клирингового центра осуществляет доставку ГДР брокеру;

- завершающий этап приобретения активов становится доставка расписки держателю ЦБ брокером.

Теперь давайте рассмотрим преимущества выпуска АДР и ГДР для компании-эмитента.

Давайте теперь рассмотрим, что выигрывает иностранный инвестор, покупая сертификаты российских компаний.

Где и как продать глобальные депозитарные расписки

Инвестирование в проекты DeFi: Как это работает

- Обратиться к брокеру и передать ему ЦБ, от которых вы хотите избавиться. Срок на передачу ограничен тремя днями.

- Если ГДР хранятся у брокера, то ему дается команда продать их, инициировать удаление или произвести конвертацию в обычные акции.

- Для удалить расписки отправляется запрос в депозитарий.

Для инвестора важно следовать обычным правилам и процедурам юрисдикции США. Им не нужно разбираться в законах другой страны или нанимать юристов, аналитиков и андеррайтеров. Соответствие требованиям и качество активов уже проверены и одобрены SEC, что снижает операционные риски по сравнению с покупкой иностранных ценных бумаг напрямую. При желании инвестор может продать депозитарные расписки или конвертировать их в акции. Поэтому депозитарные расписки являются более привлекательным и удобным инструментом для иностранных покупателей, чем основной актив, на который они выпущены. Помимо прочих преимуществ, выпуск АДР/ГДР снижает операционные расходы и налогообложение.

Для каких целей выпускаются депозитарные расписки

Для

- Привлечение дополнительных инвестиций: круг покупателей расширяется благодаря зарубежным инвесторам.

- Делаясь доступными для обращения на глобальных рынках, акции компании в виде расписок становятся более ликвидными.

- Возможность улучшить восприятия бренда: организаторами выпуска выступают крупнейшие инвестиционные банки мира.

- Рост курса акций за счет возрастающего рыночного спроса на новостях об эмиссии расписок. Таким способом эмитент привлекает запланированные инвестиции меньшим количеством акций.

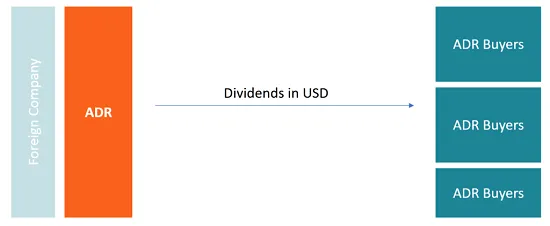

Вот схема — как выпускаются и торгуются АДР на примере российской компании и американского инвестора.

- Доступ к высокодоходным активам в развивающихся странах.

- Возможность заработать на более высокой ставке, по сравнению с развитыми рынками.

- Страновая и валютная диверсификация портфеля за счет других, несинхронно развивающихся рынков.

- Покупатель расписок избегает валютного риска, ведь ему не нужно конвертировать получаемые дивиденды.

- Возможность заработать на курсовой стоимости. Цена депозитарных расписок, конечно, коррелирует с курсом базовых акций. Но опережение или отставание дает возможность для спекуляций на разнице между стоимостью базового актива и производного инструмента.

Инвестирование в проекты DeFi: Как это работает

Как видно из диаграммы, компания не может просто начать выпускать квитанции и ждать покупателя. АДР создаются в ответ на конкретный спрос со стороны иностранных инвесторов. Каждый раз это соглашение о заранее оговоренных объемах. Это одна из причин, почему доля частных инвесторов в таких сделках невелика.

Как работает механизм депозитарных расписок

Продажа АДР следует той же логике.

На Московской бирже представлено множество АДР и два десятка ГДР компаний из разных стран. Большинство из этих «иностранцев» — иностранные компании, представляющие наши собственные голубые фишки. В качестве примера, вот ссылка на карточку ADR «Лукойла» на Московской бирже.

- Компания выбирает банк-депозитарий для проведения операций с расписками. Банк организует выпуск, а также выполняет функции хранителя и регистратора депонированных акций.

- С помощью банка компания собирает пакет документов и направляет их на согласование американской комиссии SEC.

- Если решение положительное, банк-депозитарий проводит рекламную кампанию в СМИ о предстоящем выпуске ADR и условиях подписки. Кампания направлена, в первую очередь, на брокеров, институциональных инвесторов, биржевых аналитиков.

- Компания выпускает и продает акции российскому брокеру, который, в свою очередь, депонирует их в банке-депозитарии.

- Иностранный инвестиционный фонд, заинтересованный в покупке ADR, просит своего брокера в США найти их на вторичном биржевом рынке. Если цена и объем устраивают, сделка проходит регистрацию в депозитарном банке.

- Если бумаг там нет или объем недостаточен, брокер связывается с российским коллегой. Тот находит акции на нашем рынке и обращается в банк-кастодиан.

- Кастодиарный банк регистрирует сделку и вносится в реестр акционеров эмитента как номинальный держатель акций.

- Банк направляет в депозитарий сведения о регистрации, и тот делает выпуск ADR в том количестве, на который есть спрос у американского инвестора или группы инвесторов.

- Банк через трастовую компанию передает выпущенные расписки американскому брокеру.

- ADR регистрируются клиринговым центром и оказываются на брокерском счете инвестора. При этом сами акции не перемещаются за пределы России.

Инвестирование в проекты DeFi: Как это работает

Недостатком инвестирования в расписки является то, что покупка и продажа АДР/ГДР является валютной операцией по российскому законодательству. И любой трансграничный перевод средств требует одобрения центрального банка. Это стало одним из основных препятствий для развития рынка ADR/GDR в нашей стране.

Для розничного инвестора также существуют трудности при торговле АДР и ГДР. Во-первых, трудно делать ставки на разницу обменных курсов с небольшим капиталом из-за высоких транзакционных издержек. Перевод прав собственности на АДР в российскую депозитарную систему может занять несколько дней из-за соблюдения многочисленных формальностей. При получении дивидендов российскими резидентами также возникают вопросы налогообложения. Налоговым агентом является компания-эмитент. Он должен рассчитать налог на основании информации, предоставленной депозитарием. Эта процедура отнимает много времени и не всегда приводит к правильным расчетам. Более того, ни эмитент, ни депозитарий не могут гарантировать надежность самих акций: Как всегда, риск лежит на инвесторе.

- Сначала американский брокер пытается продать их на бирже в США.

- Если покупателей нет, он делает запрос российскому брокеру и тот находит их на отечественном рынке.

- Банк-депозитарий аннулирует выпуск ADR, а банк-кастодиан исключается из реестра номинальных держателей акций. Вместо него будут вписаны реквизиты нового владельца.