Стоп-лосс» — это запрос трейдера на автоматическую продажу ценных бумаг, если они упадут ниже определенной цены. Это реалистичный «стоп-лосс», который ограничивает размер потерь владельца.

Управление торговой позицией: когда забирать прибыль и фиксировать убыток

Если вы хотите эффективно управлять своими позициями, вам могут пригодиться некоторые из описанных ниже приемов. После того как вы создали управляемый, сбалансированный и диверсифицированный портфель, начинается самая сложная часть торговли. Вы должны управлять своими позициями осторожно и без эмоций (насколько это позволяет человеческая природа). Важным фактором повышения доходности портфеля акций и сохранения вашего капитала является борьба с вашими природными инстинктами — то есть, вы должны быстро ограничивать потери и позволять прибыли расти.

Большинству из нас трудно признать, что мы были неправы. Поэтому мы часто пытаемся купить упавшую акцию под предлогом того, что она стала дешевле и, следовательно, ценнее, чем была некоторое время назад, когда мы открыли первоначальную позицию. Вместо этого мы должны просто признать, что были неправы, понести потери и перейти к новым идеям. На самом деле, подобное преувеличение — это короткий путь к потере денег на фондовом рынке.

С другой стороны, люди — эмоциональные существа. Поэтому мы склонны быстро забирать свою прибыль, продавая акции, которые показали хорошие результаты. Более разумно быстро отказаться от убыточных позиций и удерживать прибыльные позиции в течение более длительного периода времени. Давайте проанализируем несколько простых приемов управления позициями с учетом психологии рынка.

Управление портфелем

В любой момент времени портфель не должен содержать более 20 позиций, предпочтительно от 5 до 10. В этом случае им можно эффективно управлять. Доля отдельных позиций в портфеле не должна быть настолько большой, чтобы от нее зависела судьба всего портфеля. Рекомендуется инвестировать в несколько секторов, чтобы ни в одном из них не было слишком большой доли. Если инвестор считает, что ситуация на рынке резко ухудшилась, он должен занять более оборонительную позицию, ограничив новые покупки, быстрее закрывая убыточные сделки, ужесточив стопы и/или используя какую-либо форму защиты от падения.

Поиск правильных точек входа, торговля вокруг своих основных позиций и дисциплинированность при продаже имеют решающее значение для повышения доходности. Если вы останетесь дисциплинированным и неэмоциональным и снизите свои риски, вы сможете стать успешным инвестором. Непредвзятый и безэмоциональный выбор акций в сочетании с последовательным управлением портфелем также помогут вам добиться успеха. Самое главное, что успех и неудача в долгосрочной перспективе разделяются способностью инвестора не совершать ошибок. Любая из семи «фатальных ошибок», допущенных инвесторами, перечисленных ниже, может привести к краху всего портфеля.

Семь «фатальных инвестиционных ошибок», которых следует избегать:

- Усреднение убыточных позиций

- Чрезмерная концентрация средств на разных позициях

- Чрезмерное инвестирование в неликвидные позиции

- Быть «влюбленным» в одну акцию или должность

- Чрезмерное использование маржи

- Чрезмерная концентрация в одном секторе

- Гордость

Поиск точек входа

Графики могут помочь вам своевременно входить и выходить из позиций и эффективно управлять ими. Даже если ваша идея великолепна, но акция явно перекуплена, открытие позиции может иметь фатальные последствия. Применяя инструменты технического анализа к графикам, вы можете увеличить доходность своих инвестиций и уменьшить количество выходов из позиции с хорошими перспективами движения.

Стратегия «купи и смотри» также может быть улучшена путем введения системы масштабирования позиций. Если акции, составляющие ваши основные позиции, перепроданы, вам нужно «увеличить масштаб» до максимума. Если они сделают большой шаг за короткое время, вы можете сократить свою позицию на треть или даже на две трети.

Вы можете изменить положение ордера тейк-профит, просто перетащив его в нужное место на графике. Это автоматически пересчитает ТП в пунктах и валюту депозита.

Диверсификация

Краеугольный камень современной портфельной теории (Modern Portfolio Theory, MPT), которая утверждает, что во время рыночных спадов хорошо диверсифицированный портфель работает лучше, чем небольшая группа активов.

Диверсификация — это составление портфелей, включающих широкий спектр различных финансовых инструментов и активов из разных классов активов. Это снижает несистематический риск, возникающий при инвестировании в конкретную компанию, в отличие от систематического риска, который обычно возникает при инвестировании в конкретные рынки.

Инвестиции в некоррелируемые активы

Некоторые финансовые эксперты считают, что портфели из 12, 18 или даже 30 акций могут свести несистематический риск практически к нулю.

Однако систематический риск присутствует в любом случае, и его можно реально снизить, инвестируя в некоррелированные классы активов, такие как облигации, валюты или корзины акций. Таким образом, инвестор может иметь менее волатильный портфель активов и снизить систематический риск.

Основная идея заключается в том, что несвязанные группы активов по-разному реагируют на рыночные события. Поэтому в случае возможных проблем на валютном рынке фондовый рынок может продолжать стабильно расти, и наоборот. Когда стоимость одного актива падает, стоимость другого продолжает расти.

Важно отметить, что эта стратегия не только снижает потенциальные потери, но и ограничивает потенциальные прибыли. Прибыли и убытки уравновешивают друг друга. Более того, существует теория, согласно которой активы, которые ранее были некоррелированы, могут повторять движения одного из этих активов в будущем. В этом случае эффективность стратегии снижается.

Опционные стратегии

В период с 1926 по 2009 год индекс S&P 500 снижался 24 из 84 лет (25% времени). Инвесторы обычно стараются защитить свои доходы, фиксируя прибыль на ранних этапах. Однако зачастую продавать актив, который уже принес прибыль, не является правильным решением, поскольку рост продолжается. В такой ситуации для защиты доходов используются различные методы.

Одним из них является покупка опционов пут — это ставка на то, что стоимость базового актива упадет. В отличие от короткого пута, опцион дает инвестору возможность продать актив по определенной цене в будущем.

Например, допустим, инвестор владеет 100 акциями компании А, стоимость которой всего за год выросла на 80% и торгуется по цене $100 за акцию. Инвестор уверен в будущем компании, но осознает, что акции выросли очень быстро, поэтому существует вероятность снижения цены в ближайшем будущем.

Чтобы защитить свою прибыль, он может купить опцион «пут» на акции компании А со сроком истечения через шесть месяцев и ценой исполнения $105. Цена такого опциона составляет 600 долларов — шесть долларов за акцию. В конечном итоге инвестор имеет право продать 100 акций компании А за 105 долларов через шесть месяцев. Если к тому времени цена акции упадет до 90 долларов, цена опциона значительно вырастет. Продажа поможет компенсировать потери, вызванные падением цены акций.

Однако систематический риск присутствует в любом случае, и его можно реально снизить, инвестируя в некоррелированные классы активов, такие как облигации, валюты или корзины акций. Таким образом, инвестор может иметь менее волатильный портфель активов и снизить систематический риск.

Как установить тейк профит для короткой позиции?

С другой стороны, если трейдер выходит на рынок с короткой позицией, он заинтересован в том, чтобы заработать на падении цен. Это означает, что правильный тейк-профит в данном случае должен быть ниже текущей цены на уровень, ранее рассчитанный трейдером.

По аналогии с предыдущей диаграммой, анализирующей фиксацию прибыли на короткой позиции входа, в данном случае мы имеем ту же ситуацию, но в обратном порядке.

Установка Take profit на примере торговой платформы Transaq

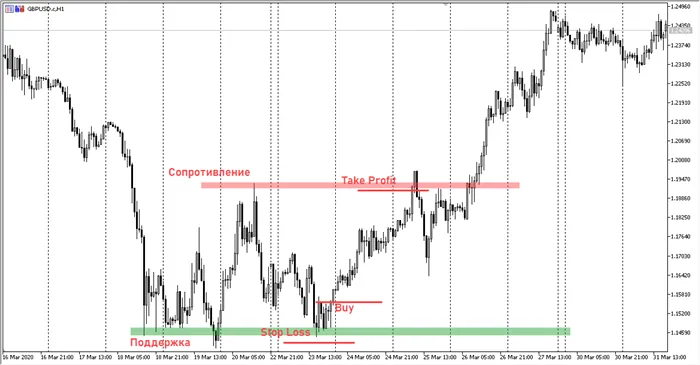

Для тех, кто активно использует уровни сопротивления и поддержки для принятия важных торговых решений, практическая часть этой статьи будет особенно важна.

Здесь крайне важно понимать зависимость ордера на фиксацию прибыли и результирующей прибыльности сделки. Представьте себе следующую ситуацию: Вы открываете сделку по покупке акций такой компании, как Chesapeake Energy Corporation, с символом SNK. После того как на графике компании сформируются локальные уровни поддержки и сопротивления и акция успеет достичь одной из границ и отскочить в нужном вам направлении, вы получаете сигнал к открытию длинной позиции и начинаете покупать позиции по цене 5,4 доллара за акцию.

Стопы следует размещать ниже локального уровня, а лимит тейк-профита устанавливать чуть ниже сопротивления на уровне $5,95. Как только акция достигает уровня take-profit, ордер автоматически исполняется, и позиция закрывается с прибылью.

Выставляем тейк-профит в терминале MetaTrader5

Принцип работы ордера тейк-профит одинаков независимо от того, с каким инструментом вы работаете. TP устанавливается одинаково при торговле акциями, торговле CFD на криптовалюты и спекуляции на ценах валютных пар.

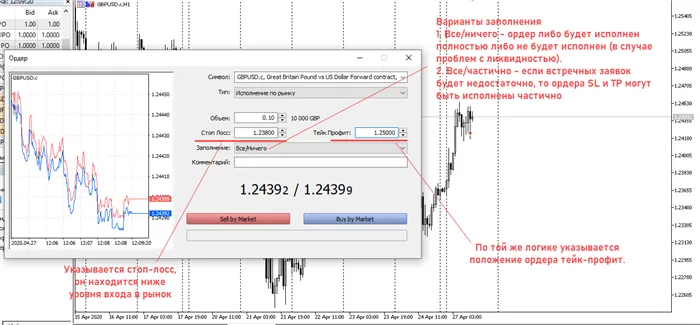

Процедура выполняется следующим образом:

- Меню для открытия сделок вызывается клавишей F9 или через контекстное меню.

- Здесь мы должны указать торговый объем и установить уровни, на которых будут размещены ордера фиксации прибыли и стоп-лосс. Если вы не работаете с экзотическими инструментами, где ликвидность низкая, вы можете выбрать любой тип наполнителя.

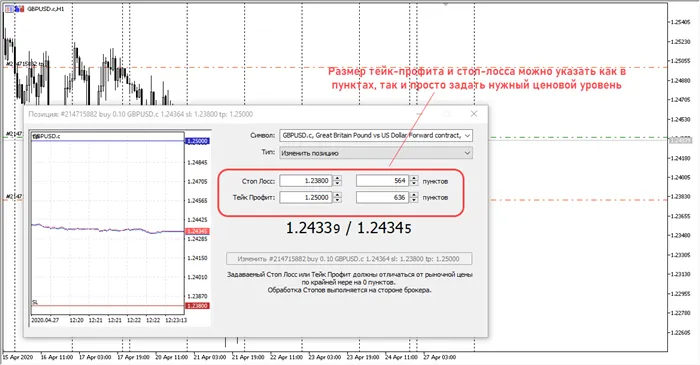

Вы можете изменить положение ордера тейк-профит, просто перетащив его в нужное место на графике. Это автоматически пересчитает ТП в пунктах и валюту депозита.

Другой способ установки параметров take и stop — через отдельное меню. В самом меню можно либо указать значение команды в пунктах (обратите внимание на пробел между кавычками), либо просто установить желаемый уровень значения.

Если вы еще не определились с брокером, вы можете попробовать торговать с United Traders или Just2Trade. Обе компании характеризуются низким требованием к начальному капиталу, простым управлением и быстрыми выплатами.