Купонный доход от корпоративных облигаций облагается налогом (раньше облагался). Все выпуски в рублях с 1 января 2017 года по 31 декабря 2021 года не облагаются купонным налогом.

Как работают облигации и зачем они нужны

Ставки по депозитам падают, поэтому все больше россиян идут на фондовый рынок. На фондовом рынке обращаются различные ценные бумаги — вы можете покупать их и получать доход. Но сначала нужно разобраться в инструментах. Сегодня мы поговорим о консервативном инструменте: Облигации.

Это долговая ценная бумага. Правительство или компания выпускают облигации, а инвесторы покупают их и таким образом занимают деньги. Инвесторы получают регулярные проценты, а в конце срока получают сумму долга

Как устроена облигация

Облигация имеет номинальную стоимость, которая представляет собой сумму, которую компания берет в долг. При выпуске облигации известно, как часто и в каком размере будут выплачиваться проценты. Цена облигации на фондовой бирже может отличаться от ее номинальной стоимости

Держатели облигаций регулярно получают купоны, т.е. проценты по долговым инструментам. В зависимости от типа облигации купоны выплачиваются раз в полгода, раз в квартал или даже раз в месяц. Это основной способ получения дохода.

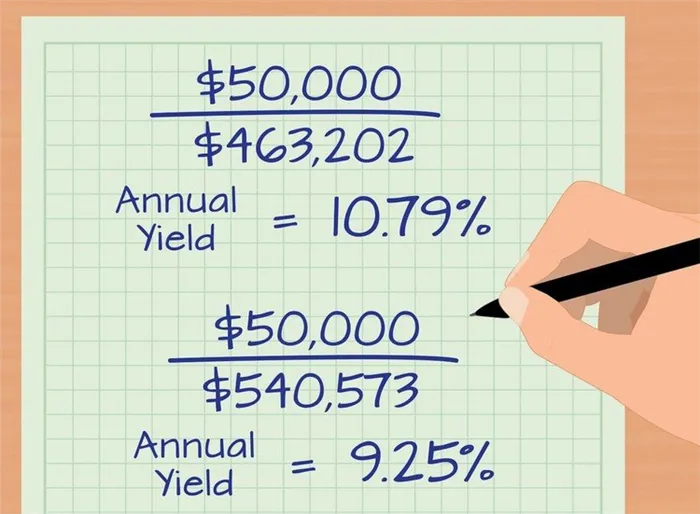

Как заработать на цене

Если облигация выросла в цене, ее можно продать другим инвесторам, и вы заработаете на росте цены. Для этого необходимо учитывать развитие процентных ставок в вашей стране и регулярно следить за состоянием фондового рынка.

Выпускать облигации удобнее, чем брать кредит в банке. Компания сама решает, на сколько лет она будет занимать деньги, под какую процентную ставку, как часто она будет выплачивать проценты и что она будет делать с деньгами.

Иностранные облигации — это долговые инструменты, выпущенные другой страной в национальной валюте. Они регулируются местным законодательством. Иногда их называют «международными» облигациями. Обычно они выпускаются в странах с развитыми финансовыми рынками (США, Япония).

Как они работают и для чего нужны?

Читатель может справедливо задаться вопросом, почему эмитенты печатают эти ценные бумаги и почему есть люди, которые их покупают. Как работает весь этот механизм? Давайте рассмотрим подробнее.

В повседневной жизни мы часто совершаем подобные сделки, не подозревая об этом. Например, ваша соседка одалживает вам деньги на кофейник до зарплаты, а когда она возвращает вам долг, то в качестве бонуса дает вкусный торт. Деньги все еще есть, и вы можете пойти куда-нибудь, чтобы хорошо поесть. (Проще говоря, оплата залога — это возврат вам ваших собственных денег, плюс большая шоколадка за оказанную услугу).

Иногда люди помогают своим знакомым или друзьям финансово и идут на определенный риск. Например, вы одалживаете деньги другу, который хочет начать свой собственный бизнес, при условии, что он вернет вам деньги через год или два, когда его бизнес станет финансово прибыльным. Но контракт может выглядеть и по-другому: Будущий предприниматель становится вашим работодателем и дает вам возможность профессионального роста, либо делает вас совладельцем бизнеса.

Эти примеры касаются частных лиц, но как насчет наших финансовых отношений с коммерческими организациями? Давайте посмотрим на факты.

Почти каждый человек в какой-то момент своей жизни пользовался кредитными услугами коммерческих банков: Ипотека, автокредит, беспроцентные кредитные карты — все это очень удобно.

Когда мы используем банковские средства таким образом, мы являемся заемщиками. Однако физическое лицо может оказаться и в обратной ситуации, будучи кредитором банка, компании или общества с ограниченной ответственностью, выплачивающим проценты по кредиту. Такие услуги обычно не рекламируются, но встречаются довольно часто.

Цель выпуска

Если банку или другой компании требуется дополнительное финансирование, она выпускает на бирже свои облигации, которые любой член биржи может использовать для финансирования из своего кармана.

Этот заем должен быть погашен организацией в течение срока, указанного в облигации, вместе с причитающимися процентами. Конечно, как условия, так и процентная ставка могут варьироваться.

Каковы преимущества облигаций?

- Они ликвидны: с ними гораздо проще обращаться, чем с кредитами, поскольку из-за договора личного займа трудно сменить кредитора. С облигациями дело обстоит иначе.

- Облигации могут использоваться как товар, который может быть заложен в качестве обеспечения для предоставления кредита другому заемщику.

- Учреждения могут кредитовать под свои собственные ценные бумаги.

- С помощью облигаций можно стать кредитором крупных корпораций, просто имея брокерский счет и доступ к рынку облигаций.

- Если вы начнете с торговли ценными бумагами с низким уровнем риска, вы сможете постепенно ознакомиться с терминами и расширить свой портфель, перейдя к более рискованным инвестициям.

Облигации работают, потому что все получают выгоду и удовлетворение — и коммерческие компании, и консервативные инвесторы, которые не хотят рисковать, но хотят получать пассивный доход.

Вопросы, в которых придётся покопаться

Говоря о сложности, прежде чем приступить к инвестициям в облигации, необходимо понять их параметры, типы и некоторые специфические понятия. Все это необходимо для работы с облигациями и прогнозирования доходности этой ценной бумаги в будущем.

Итак, что вам нужно знать о параметрах облигаций и что они собой представляют?

- Погашение — это возможность погашать кредит регулярными платежами.

- Номинальная стоимость — это фиксированный индекс, указанный на облигации.

- Рыночная стоимость ценной бумаги — это ее так называемая «чистая цена», которая является переменным показателем и определяется в ходе торгов.

- Процент выплаты (купон) — это часть номинальной стоимости облигации, которая выплачивается инвестору.

Существует множество различных типов облигаций с разной доходностью. Им также необходимо руководство для принятия разумных финансовых решений. Давайте рассмотрим некоторые из них:

- Облигация с фиксированной ставкой — процентная ставка остается неизменной с момента выпуска облигации до конца срока.

- Облигации с плавающей ставкой — доходность может меняться в зависимости от различных факторов, на которые влияет состояние экономики.

- Корпоративные облигации выпускаются публичными компаниями и поэтому являются более рискованными.

- Муниципальные облигации — выпускаются местными органами власти.

- Государственные облигации — выпускаются высшими органами власти. В России они называются ОФЗ.

- Конвертируемые облигации — это облигации, которые могут быть конвертированы в акции.

- Срочные облигации, которые имеют фиксированную дату погашения, и бессрочные облигации, которые не имеют фиксированной даты погашения.

- С фиксированной процентной ставкой на весь срок действия инструмента и переменной процентной ставкой в зависимости от макроэкономических показателей.

- Специальные облигации — выпускаются для конкретных целей, например, для развития инфраструктуры или военных целей.

- Еврооблигации — доступны для погашения в иностранной валюте за рубежом.

- Дисконтные (без купона) — продаются по цене ниже номинала, но цена покупки этих ценных бумаг увеличивается по мере приближения даты погашения.

- Облигации с ипотечным покрытием — предполагают получение части активов компании в виде земли или недвижимости.

- Необеспеченные облигации — нет залога и гарантий, что компенсируется высоким кредитным рейтингом и привлекательным имиджем компании.

Среди прочего, мониторинг корпоративных счетов, публикация межбанковских ставок — все это не должно ускользнуть от внимания опытного торговца ценными бумагами.

Итоги

Делая выводы о возможности инвестирования частного капитала в ценные бумаги, т.е. облигации, рекомендуется не забывать о 3 самых важных вещах, которые необходимо знать об облигациях:

- Приобретая облигации у крупной компании с хорошей репутацией, вы можете не только сохранить собственные сбережения, но и приумножить их в значительной степени.

- Облигации очень выгодны для долгосрочных инвестиций (минимум один год, максимум 30 лет), так как они являются более выгодным вложением, чем банковский депозит.

- Облигации не дают вам права на владение компанией, но они являются отличным инструментом для диверсификации (разнообразия инвестиций) по принципу «держать яйца в разных корзинах».

Желаем вам финансовых успехов!

Эта статья была написана редакторами сайта и проверена профессионалом в этой области или частным инвестором.

Существует множество различных типов облигаций с разной доходностью. Им также необходимо руководство для принятия разумных финансовых решений. Давайте рассмотрим некоторые из них:

Как работают облигации?

Российские облигации торгуются на бирже и внебиржевом рынке. Если владельцу облигации необходимо вернуть деньги, ему не нужно ждать даты погашения. Они могут продать другому инвестору до наступления срока погашения и получить деньги обратно.

В этом случае цена продажи облигации может отличаться от цены покупки, и необходимо быть готовым как к прибыли, так и к убыткам.

Если облигация торгуется выше номинала, она торгуется с премией. Если верно обратное, то обычно считается, что облигация торгуется с дисконтом. Большинство облигаций на российском рынке имеют номинальную стоимость 1 000 рублей. Инвестор получает доход из двух источников: Выплаты по купонам и изменение цен.

Купонный доход — это деньги, которые эмитент выплачивает держателю облигации через регулярные промежутки времени. Доходность каждой облигации можно отслеживать на сайте биржи или брокера.

Вы можете зарабатывать на изменении цен, перепродавая облигации, когда цена на них повышается. В этом случае нет необходимости ждать, пока истечет срок их погашения. Продать облигацию можно на любом этапе.

Рейтинг, критерии оценки

Рейтинг облигаций — это оценка кредитоспособности компании или правительства, аналогичная оценке кредитоспособности человека. Этот финансовый показатель присваивается эмитентам рейтинговыми агентствами. Ему присваиваются буквы и обозначения (AAA, BBB, CC, D и т.д.), и он указывает на надежность эмитента и оценку экспертами качества облигации.

При составлении рейтинга учитываются 4 фактора:

- Производственный потенциал и потенциал роста эмитента.

- Положение компании на фондовых рынках.

- Финансовое положение эмитента.

- Уровень корпоративного управления.

Чем выше рейтинг облигации, тем ниже риск. И наоборот, чем ниже рейтинг облигации, тем выше риск. Например, ААА — самый высокий уровень доверия, а ВВВ — средний уровень доверия.

Ликвидность облигаций

Ликвидность облигации заключается в том, что она может быть продана без снижения ее внутренней стоимости. Это важный показатель, на который инвесторы обращают внимание при покупке. Облигации с высокой ликвидностью будут приносить прибыль. Хотя облигация с низкой ликвидностью принесет убыток, ее трудно быстро продать, не снижая цены.

Ликвидность зависит от нескольких факторов:

- Средний дневной торговый оборот,

- оборот, который включает только крупные сделки,

- количество дней без транзакций,

- размер выпуска,

- кредитный риск,

- неустойчивость,

- реклама эмитента,

- масштабы деятельности эмитента,

- опционы, встроенные в актив,

- конъюнктура фондового рынка.

Регулярный мониторинг динамики ликвидности позволяет выявить изменения на рынке на ранней стадии и использовать их в своих интересах.

Стоит обратить внимание на график погашения эмитента: Когда выплаты по кредиту достигают пика в ближайшем будущем, риск дефолта возрастает. Предпочтительно, чтобы график погашения был сглажен или чтобы основная сумма погашалась в более поздние сроки.

Терминология облигаций — полный словарь

Облигации имеют множество различных терминов, которые необходимо определить. Все это интуитивно понятно после первого прочтения. Давайте рассмотрим глоссарий наиболее важных терминов.

1 Номинальная стоимость — это первоначальная стоимость ценной бумаги на момент ее выпуска. При физическом выпуске стоимость указывалась на самой облигации.

Почти все российские облигации имеют номинальную стоимость 1 000 рублей. На фондовой бирже это соответствует 100 %. Цена покупки может быть выше или ниже номинальной стоимости. Например, 105% означает, что рынок оценивает текущую стоимость на 5% выше: 1 050 рублей.

Эмитент обязан погасить весь выпуск по номиналу на дату погашения.

2 Рыночная цена или чистая стоимость — это текущая цена облигации на фондовой бирже, выраженная в процентах от номинальной стоимости.

Например, 103% означает, что рыночная цена превышает номинальную стоимость на 3% (P1030). Скидка в 96% означает, что скидка составляет 4% (P960).

3 ICD (накопленный купонный доход) — это накопленный процентный доход с момента последнего платежа. ИКД увеличивается ежедневно. В момент выплаты купона ICD обнуляется.

Купонная процентная ставка составляет 12% и выплачивается каждые шесть месяцев. Мы получаем два платежа по 6% в год. Предположим, что с момента последнего платежа прошло 65 дней. Это означает, что НИЗ на тот момент составляет 65/183 × 6 = 2,13%. Другими словами, однодневный купон приносит 0,0328 рубля на бумагу.

Облигация стоит ровно 1000 рублей по номиналу. Тот, кто покупает его на бирже, теперь автоматически выплачивает продавцу 2,13 % NCD. Эта сумма автоматически списывается с брокерского счета. Но не волнуйтесь, если вы продадите его другому инвестору, он тоже вернет его.

Если просто держать облигацию в течение следующих 118 дней до выплаты ICD, инвестор автоматически получит выплату в размере 6%. Включая ранее выплаченные 2,13%, чистая доходность за эти дни составляет 3,87%.

4 Купон — это процентный доход по облигации, выраженный в процентах. Дата и сумма платежа известны заранее. Выплаты производятся ежемесячно, ежеквартально или раз в полгода. Периодичность погашения определяется эмитентом на момент выпуска. Более подробную информацию можно найти в статье: Купонные выплаты по облигациям.

По большинству выпусков на Российской фондовой бирже купоны выплачиваются два раза в год. Это касается всех государственных облигаций и крупных корпораций.

Выплаты по купонам производятся с удержанием подоходного налога.

5 Предложение предусматривает возможность досрочного погашения. Не во всех выпусках есть предложение.

Существует два типа предложений по облигациям:

- Безотзывный или Put (по выбору инвестора): Каждый инвестор должен сам решить, принимать или не принимать предложение, в зависимости от выгодности предложения.

- Колл или колл (обязательный выкуп). Цена выкупа предлагается эмитентом.

Все муниципальные облигации и ОФЗ являются неколлируемыми, т.е. не имеют опциона «пут». К предложению могут быть приложены только корпоративные документы.

6 Продолжительность — это количество лет, в течение которых деньги, вложенные в облигацию, окупятся, не включая номинальную стоимость. Продолжительность используется для сравнения привлекательности различных выпусков. Конечно, чем ниже цена, тем лучше.

От чего зависит доходность облигаций

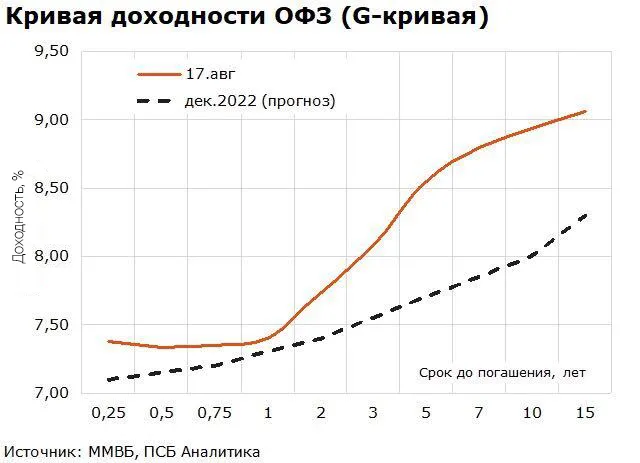

Чем надежнее эмитент, тем ниже доходность. Федеральные облигации (ОФЗ) считаются самыми надежными в России. Их доходность примерно равна текущей ставке центрального банка 7,50% (по состоянию на 16 сентября 2022 года).

Частные компании имеют более высокую доходность, поскольку в них должна быть премия за риск. Чем меньше компания, тем выше доходность, но при этом возрастает и риск банкротства.

Существует правило максимального дохода. Если она превышает базовую ставку центрального банка более чем на 5 базисных пунктов, то на сверхприбыль начисляется налог в размере 35%.

При выборе ценных бумаг стоит обратить внимание на кредитоспособность международных институтов. Они расскажут вам, насколько надежен эмитент. Сравнивая доходность и цены различных облигаций, инвесторы могут оценить собственные риски.

Самыми безопасными облигациями в мире являются казначейские облигации США, часто называемые казначейскими, которые можно купить через биржевой фонд на Московской бирже под символом FXTB. Доходность казначейских облигаций очень низкая.

Виды облигаций и их классификация

Долговые ценные бумаги можно разделить по характеристикам и типам.

5.1. По способу выплат

- Предоплата (облигация с нулевым купоном) или нулевой купон. Они размещаются по более низкой цене, чем их номинальная стоимость. Разница между ценой покупки и номинальной стоимостью — это прибыль инвестора. На Московской бирже почти нет дисконтных выпусков,

- Облигация с фиксированной ставкой (облигация с фиксированной ставкой). Периодическая выплата накопленного дохода по купону. Процентная ставка фиксирована и заранее известна на весь срок действия облигации. Наиболее распространенные,

- Нота с плавающей ставкой. Как и выше, но процентная ставка меняется в соответствии с определенными правилами. Например, ОФК с плавающей ставкой основаны на инструменте RUONIA, и за них взимается небольшая премия (0,15%, 0,30%, 0,65% и т.д.). Премия является фиксированной для каждого выпуска ОФК,

- Доходность, привязанная к инфляции. Они имеют фиксированный купон, а номинальная стоимость увеличивается на годовой уровень инфляции. На Московской бирже эти бумаги не вызвали большого интереса,

Облигации с плавающей ставкой в просторечии называют «плавающими».

5.2. По эмитенту

- Коммерческая или деловая. Выпускается компаниями. Средняя ставка колеблется между 6 % и 10 %. Это могут быть, например, ВТБ, Газпром, Сбербанк, РЖД, ЛСР, ПИК,

- Муниципальные (субфедеральные). Он выпускается городами и регионами. Например, Москва и Московская область. В среднем процентная ставка составляет от 5 до 8 процентов,

- Государственные (правительственные) облигации. Государственные облигации являются наиболее популярными и ликвидными. Их полное название — федеральные облигации (FBL) или просто государственные облигации. Сроки погашения варьируются от одного года до 25 лет. К лету 2020 года они составят в среднем от 4% до 6% в год,

5.3. По сроку погашения

Обычные долгосрочные облигации делятся на

- Краткосрочные или краткосрочные (до одного года),

- Среднесрочная (от одного до пяти лет),

- Долгосрочные или долгосрочные (более пяти лет),

- Бессрочные или вечные (бессрочные, без срока погашения, довольно редкий вид ценных бумаг на практике),

Также можно выделить типы:

- Они необеспеченные и могут быть востребованы. Эмитентами могут быть только банки. Их доходность несколько выше по отношению к риску. Подробнее: Что такое подчиненные вопросы?

- Квазисуверенные: их выпускают компании и учреждения. Большая часть акций принадлежит государству,

- Чушь Если эмитент имеет преддефолтный или дефолтный кредитный рейтинг. Вероятность дефолта наибольшая,

Облигация — это долговой инструмент, выпускаемый государственными и частными организациями для привлечения средств на развитие или решение текущих проблем.

Что сейчас происходит на рынке облигаций

ОФЗ

В середине августа доходность однолетних ОФЗ составляла 7,4% годовых, а доходность 10-летних облигаций — 8,9% годовых, сказал Монастыршин. «Это превышает доходность по рублевым депозитам», — отмечает он. Если ожидания центрального банка по снижению ставки оправдаются, рублевые облигации могут подорожать, что даст инвесторам дополнительную прибыль, отмечает он.

«Если ключевая ставка будет снижена до 7-7,5% к концу этого года, общая доходность инвестиций в 10-летние ОФЗ может составить 15-20% в год», — говорит Монастыршин.

Если покупать ОФЗ и облигации компаний с наивысшим кредитным рейтингом, то надежность этих инвестиций будет сравнима с надежностью депозитов, гарантированных государством, считает аналитик.

Сейчас государственные облигации укрепляются, добавил Александров. «Они демонстрируют положительную динамику с начала года: индекс полной доходности ОФЗ RGBITR вырос с 590 пунктов в начале года до 617 пунктов в середине августа, что соответствует доходности более 6,5% в год», — отмечает он. В будущем доходность будет на уровне или ниже базовой ставки. «Учитывая потери акций и падение до 455 пунктов в феврале и марте, результат более чем достойный», — отмечает он.

Корпоративные облигации и ОВГЗ

Облигации, выпущенные крупными компаниями, также находятся на подъеме, говорит Александров. «В зависимости от кредитного качества эмитента, вы можете найти предложения по корпоративным облигациям на уровне 11-14% годовых», — говорит Александров. Однако объем IPO в реальном секторе значительно снизился по сравнению с прошлым годом, а корпоративное кредитование еще не полностью возобновилось. «Сектор высокодоходных облигаций является наиболее значимым, поскольку эмитенты в основном представляют сектор малого и среднего бизнеса», — говорит эксперт. Хотя объем новых размещений растет, он по-прежнему в три раза выше, чем в прошлом году. За последние два месяца ценные бумаги практически не выросли, доходность остается на уровне 17-19 % годовых.

Кредитные риски по третьесортным корпоративным облигациям и высокодоходным облигациям высоки и должны приниматься во внимание, предупреждает Монастыршин. «Потери в случае дефолта обычно выше, чем прибыль от покупки высокодоходных облигаций», — указывает он.

Доходность государственных облигаций и корпоративных облигаций инвестиционного класса вернулась к ценам конца 2021 года, по словам Чернеги. «Сектор VDO не может похвастаться такими показателями — доходность в среднем на 100-150 базисных пунктов выше, чем в декабре», — отмечает он. Наем не восстановился: только 34% по сравнению с тем же периодом 2021 г. «Нам предстоит пройти еще долгий путь, прежде чем мы увидим полное восстановление», — заключает он.